Прогнозный баланс в бизнес плане на примере

В статье мы постараемся описать, какие подходы применяются при планировании, каким образом рассчитать потребность в финансировании, зачем нужен прогнозный баланс, и его место в обеспечении финансовой устойчивости предприятия .

Если Вас интересует автоматизация бюджетирования, внедрения казначейства или учета по МСФО, ознакомьтесь с нашим специальным предложением.

Прежде всего, необходимо определиться с базой для планирования. Обычно базой является деятельность в прошлых периодах. Основным драйвером эффективного развития любого предприятия является рост продаж. Результаты деятельности предприятия за прошлый период описываются в отчете о доходах и расходах (отчете о прибылях и убытках). Инструментом планирования доходов и расходов предприятия является бюджет доходов и расходов (БДР), который может иметь форму отчета о прибылях и убытках (ОПУ).

Читайте другие статьи по оптимизации финансов компании.

Структура расходов БДР

Переменные расходы растут пропорционально росту продаж, например, сырье, ФОТ производственного персонала. Постоянные расходы остаются неизменными либо растут ступенчато, например, когда при расширении бизнеса необходимо новое здание большего размера.

Кроме того, некоторые расходы можно отнести на себестоимость конкретной продукции – такие расходы называются прямыми, а некоторые распределяются между различными видами продукции (косвенные затраты). Примерами косвенных расходов могут служить маркетинг и реклама, управленческие и административные расходы.

При составлении БДР полезно проанализировать, какой процент от выручки составляет каждый вид расходов. Это поможет нам рассчитать плановые значения расходов при росте выручки будущего периода.

Пример расчета баланса прошлого периода

С ростом продаж растет оборотный капитал. Эффективность управления оборотным капиталом можно посчитать через коэффициенты. Основные коэффициенты оборотного капитала в днях:

- Период оборота материалов = Среднегодовая стоимость запасов из баланса *365/Себестоимость из ОПУ;

- Период оборота дебиторской задолженности (ДЗ) = Среднегодовая стоимость ДЗ из баланса*365/Выручка из ОПУ;

- Период оборота кредиторской задолженности (КЗ) = Среднегодовая стоимость КЗ из баланса*365/Себестоимость ОПУ;

- Период оборота денежных средств (ДС) = Среднегодовая стоимость ДС из баланса*365/ Выручка из ОПУ.

Помимо оборотного капитала в активе баланса имеется необоротный капитал, такой как основные средства (ОС) и нематериальные активы (НМА). Аналогично оборотному капиталу эффективность можно посчитать по формуле:

- Период оборота ОС и НМА = ((Среднегодовая стоимость ОС-Амортизация ОС)+(Среднегодовая стоимость НМА – амортизация НМА))/Выручка из ОПУ.

Переходим к пассивной части баланса. Чаще всего финансирование деятельности компании осуществляется за счет заемных средств (в чем преимущество и недостатки такого подхода, расскажем в следующей статье). Однако по заемным средствам необходимо выплачивать проценты. При росте компании привлечение финансирования становится особенно актуальным. И тут важно помнить одно правило: «темп изменения чистой прибыли должен быть больше либо равен темпу изменения выручки» (Тизм.чп>=Тизм.выр.)

Как правильно рассчитать потребность в финансировании при росте компании на основании финансового состояния?

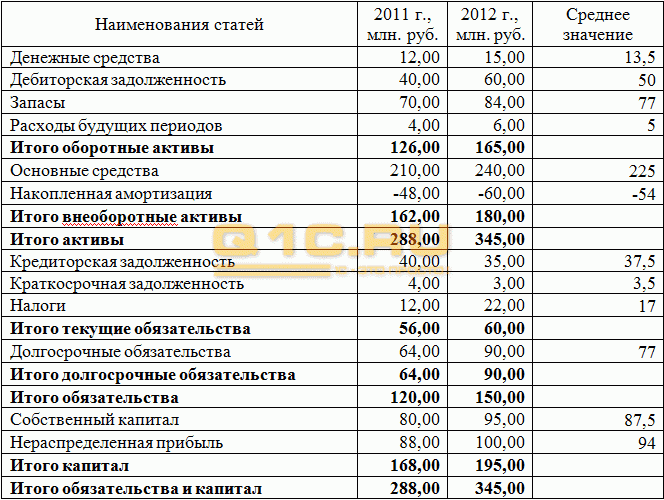

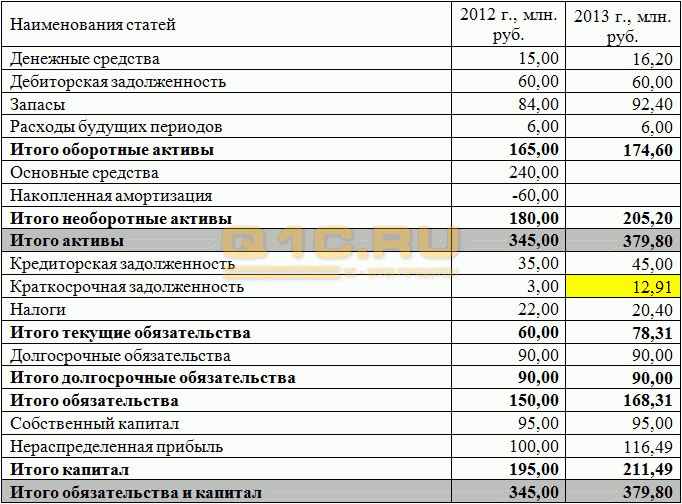

В нашем примере мы имеем бюджет по балансовому листу (ББЛ):

Баланс

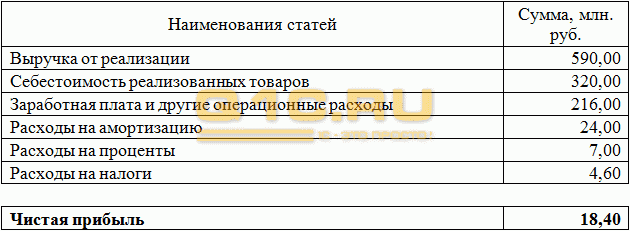

Отчет о прибылях и убытках 2012 года

Можем рассчитать показатели эффективности управления активами и оборотным капиталом за 2012:

Составление прогнозного баланса

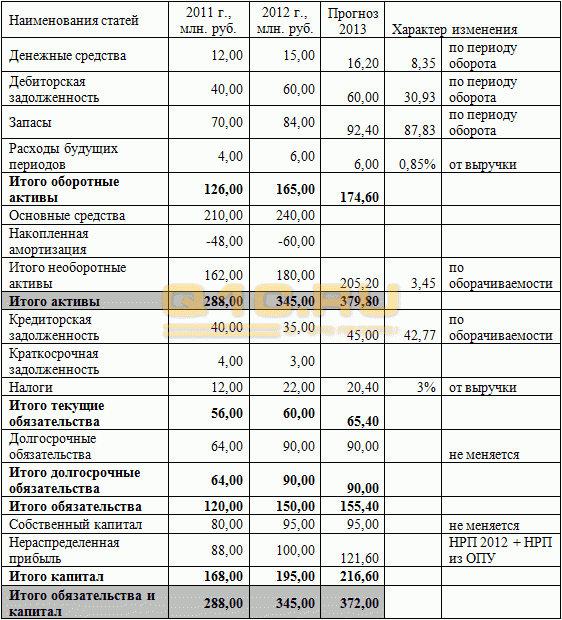

На основании вышеописанных данных приведем пример расчета прогнозного баланса.

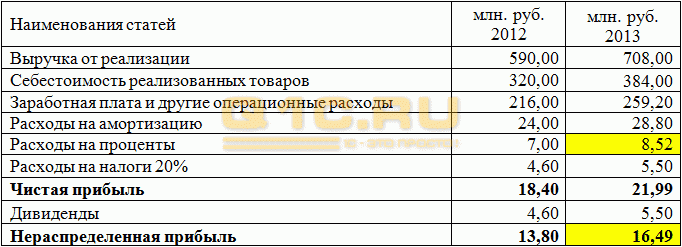

Предположим, мы планируем увеличить продажи на 20%. Тогда основные показатели ОПУ вырастут пропорционально росту выручки:

Себестоимость составляет 54% от выручки, соответственно, при сохранении текущей нормы валовой рентабельности новая себестоимость составит 708*54% = 384, аналогично рассчитываются заработная плата и амортизация. Процент за обслуживание краткосрочных и долгосрочных обязательств рассчитывается как (77+3,5)*%=7, получается 8,70 %. Расходы по процентам на 2013 г. пока оставляем пустыми, их получим расчетным путем.

Перейдем к построению бюджета по прогнозному балансовому листу:

Основные строки активной части прогнозного баланса меняются от периода оборота в днях. Расходы будущих периодов можно посчитать как % от выручки (4+6)/ 2*590 = 0,85%, аналогично считаем налоги.

Таким образом, получается, что компании требуется активов на сумму 379,80, однако собственных средств имеем только 372 млн., откуда брать остальные — 7,8 млн. Для простоты предполагаем, что долгосрочные обязательства не меняются, финансирование будем осуществлять через краткосрочные кредиты и займы.

Однако на самом деле потребуется больше, чем 7,8 млн., поскольку на величину краткосрочных и долгосрочных обязательств придется начислить %. Сумма % уменьшит нераспределенную прибыль в ОПУ. Таким образом, нам необходимо подобрать такое значение краткосрочных займов, при котором выполнялось бы балансовое уравнение. При уменьшении нераспределенной прибыли в прогнозном балансе увеличится сумма краткосрочных обязательств. В нашем примере получились следующие значения.

Прогнозный отчет о прибылях и убытках

Прогнозный бюджет по балансовому листу

Какие основные выводы можно сделать на основе полученных данных?

Рост чистой прибыли по ОПУ составляет 16%, что явно меньше роста выручки (20%). В нашем примере это произошло за счет увеличения кредитной нагрузки. Компания растет настолько быстро, что ее прибыли не хватает для поддержания роста. Необходимо занимать. Такая тенденция может привести к тому, что всю добавленную чистую прибыль будут сжирать проценты, и компания вынуждена будет расти, чтобы обслуживать кредиты (о методах оптимизации деятельности мы расскажем в следующих статьях).

Что касается краткосрочной задолженности, то ее значение выросло более чем в 4 раза. Тут важно помнить, что при росте компании рост обязательств неизбежен, однако этот процесс всегда нужно держать под контролем, чтобы избежать чрезмерной кредитной нагрузки.

Теперь немного саморекламы :).

Данную схему построения прогнозного баланса можно построить в Excel. Но более точные данные и более быстрый сбор информации возможен только в автоматизированной системе. Знания и опыт нашей компании помогут Вам выстроить бюджетный процесс, сделать его эффективными, динамичным и управляемым. Мы специализируемся на самой популярной платформе на сегодняшний день — 1С.

Читайте и другие статьи по оптимизации финансов компании.

Компания Goodwill, 2014 год.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Источник

Прогнозирование: теория

Цель составления прогнозного баланса состоит в разработке интегрированного набора финансовых прогнозов, отражающих ожидаемую производительность компании. Эти прогнозы должны иметь:

- Соответствующий уровень детализации:

- типичный прогноз имеет как минимум два периода;

- уровень детализации «настолько прост, насколько это возможно, но не проще». Очень подробные прогнозы отдельных элементов бухгалтерского учета редко имеют смысл, лучше уделить больше внимания для расчетов коэффициентов и их прогнозов.

- Построение хорошо структурированной модели в электронных таблицах Excel или специализированных программных продуктах, например, в «WA:Финансист»:

- входящая информация, вычисления и исходящая информация;

- возможность применения нескольких сценариев.

Уровень детализации должен быть тем меньше, чем на более длительный период компания делает прогноз.

Этап 1: Детальный прогноз на 3-7 лет (обычно 5):

- разрабатываются агрегированные балансы и отчеты о прибылях и убытках;

- доходы должны быть спрогнозированы с использованием реальных значений коэффициентов;

- прогнозы прочих показателей, ссылающиеся на реальные коэффициенты или рассчитанные в процентах от доходов с использованием экспертных оценок.

Этап 2: Упрощенный прогноз на дополнительные 3-7 лет:

- необходимо сосредоточится на нескольких важных переменных, таких как рост выручки, рентабельность, оборот капитала;

- этот этап может сочетаться с этапом 1, если значения коэффициентов можно предсказать на такой длительный срок.

Этап 3: «Стабильное состояние»

- необходимо оценить оставшееся количество лет, используя конечные значения, формулы, кратность или ликвидационную стоимость.

В моделировании очень немногие вещи могут быть действительно спрогнозированы на 10 (или даже 5) лет. Поэтому на этапе 3 используются следующие предположения:

- стабильный рост и реинвестирование операционной прибыли;

- постоянный ROIC;

- хотя бы один бизнес-цикл в периоде прогноза.

Прогнозирование: некоторые лучшие практики

Чтобы прогнозные модели балансов не были хаотичными, необходимо учитывать, что четкое структурирование в начале построения модели при дальнейшей разработке экономит много времени.

Хорошие модели имеют определенные характеристики. Во-первых, исходные данные собраны всего в нескольких местах. Во-вторых, необработанные данные (или пользовательские данные) и расчеты необходимо обозначать отдельно (например, с помощью разного цвета).

Прогнозный баланс: пример расчета в Excel (пример структуры рабочего файла).

Возможны многие варианты электронных таблиц. Например, книга Excel может содержать шесть рабочих листов:

- Исходные данные, состоящие из финансовых показателей компании.

- Скорректированные финансовые результаты на основе исходных данных:

- основываясь на том, насколько анализ должен быть подробным, нужно как минимум сопоставить доходы, операционную прибыль и финансовую прибыль с последними доступными значениями;

- начинать надо с совокупных чисел, уточняя до нужного уровня детализации.

- Прогнозы доходов и расходов с коэффициентами, согласованными за последний год, и прогнозы этих коэффициентов.

- Прогнозный отчет о прибылях и убытках, прогнозный бюджет движения денежных средств (БДДС) и прогнозный баланс предприятия. (Составление прогнозного баланса на основании БДР и БДДС пример в excel – представлен ниже).

- Расчет учетной ставки.

- Сводный прогноз.

Приглашаем на бесплатный вебинар

08 октября в 11:00 (Moskva g.)

1 час

Прогнозный баланс предприятия: пример расчета

Хотя будущее неизвестно, тщательный анализ может дать представление о том, как компания может развиваться. Методы составления прогнозного баланса обычно предлагают пошаговое выполнение этого процесса. Можно разбить процесс прогнозирования на шесть шагов:

- Подготовьте и проанализируйте исторические финансовые показатели. Перед прогнозированием будущих финансовых результатов, нужно построить и проанализировать финансовые показатели прошлых периодов.

- Создайте прогноз доходов. Почти каждая позиция будет находиться в прямой или косвенной зависимости от доходов. Вы можете оценить будущие доходы, используя подход либо «сверху вниз» (на основе рынка), либо «снизу вверх» (на основе клиента). Прогнозы должны быть согласованы с историей роста, пониманием развития рынка и способности компании получать долю на рынке.

- Прогноз отчета о прибылях и убытках/бюджет доходов и расходов (БДР). Используйте соответствующие экономические коэффициенты по всем позициям с соответствующим уровнем детализации.

| Прогноз доходов и расходов (БДР) | |||||

|---|---|---|---|---|---|

| Показатели | Бюджетный период | Итого | |||

| 1 | 2 | 3 | 4 | ||

| Объем продаж (ед.) | 800 | 700 | 900 | 800 | 3 200 |

| Выручка | 64 000 | 56 000 | 72 000 | 64 000 | 256 000 |

| Производственная себестоимость | 32 740 | 28 428 | 37 654 | 33 224 | 132 046 |

| Переменные коммерческие | 3 200 | 2 800 | 3 600 | 3 200 | 12 800 |

| Переменные административные | – | – | – | – | – |

| Маржинальная прибыль | 28 060 | 24 772 | 30 746 | 27 576 | 111 154 |

| Произв. накладные постоянные | 6 000 | 6 000 | 6 000 | 6 000 | 24 000 |

| Коммерческие постоянные | 5 100 | 5 100 | 5 100 | 5 100 | 20 400 |

| Административные постоянные | 5 230 | 4 950 | 4 950 | 4 950 | 20 080 |

| Операционная прибыль | 11 730 | 8 722 | 14 696 | 11 526 | 46 674 |

| Проценты к получению | – | – | – | – | – |

| Проценты к уплате | – | – | 579 | 200 | 779 |

| Прибыль до налога | 11 730 | 8 722 | 14 118 | 11 326 | 45 896 |

| Налог на прибыль (20%) | 2 346 | 1 744 | 2 824 | 2 265 | 9 179 |

| Чистая прибыль | 9 384 | 6 978 | 11 294 | 9 061 | 36 716 |

Табл. 1. Прогноз БДР

- Составление прогнозного баланса:

- инвестированный капитал и внереализационный капитал

- средства инвесторов. Заполните баланс путем расчета нераспределенной прибыли и прогнозирования других счетов.

Используйте счета денежных средств и / или долговые счета для балансировки.

| Прогноз движения денежных средств (БДДС) | ||||

|---|---|---|---|---|

| Показатели | Бюджетный период | |||

| 1 | 2 | 3 | 4 | |

| Остаток средств на начало | 10 000 | 10 500 | 7 481 | 7 597 |

| Поступление денежных средств от основной деятельности | ||||

| Выручка от реализации | 54 300 | 57 120 | 66 080 | 64 960 |

| Авансы полученные | – | – | – | – |

| Итого поступлений | 54 300 | 57 120 | 66 080 | 64 960 |

| Выплаты денежных средств от основной деятельности | ||||

| Прямые материалы | 2 370 | 4 509 | 4 866 | 5 164 |

| Прямой труд | 20 000 | 17 250 | 23 000 | 20 250 |

| Общепроизводственные расходы | 14 000 | 12 900 | 15 200 | 14 100 |

| Коммерческие расходы | 8 300 | 7 900 | 8 700 | 8 300 |

| Управленческие расходы | 5 130 | 4 850 | 6 050 | 4 850 |

| Налог на прибыль | 4 000 | |||

| Итого выплат | 53 800 | 47 409 | 57 816 | 52 664 |

| ЧДДС от основной деятельности | 500 | 9 711 | 8 264 | 12 296 |

| Денежные потоки по инвестиционной деятельности | ||||

| Покупка основных средств | – | 24 300 | – | – |

| Долгосрочные фин. вложения | – | – | – | – |

| Реализация основных средств | – | – | – | – |

| Реализация финансовых вложений | – | – | – | – |

| ЧДДС от инвестиционной деят-ти | – | -24 300 | – | – |

| Денежные потоки по финансовой деятельности | ||||

| Получение кредитов | – | 11 570 | 4 000 | – |

| Погашение кредитов | – | – | 11 570 | 4 000 |

| Выплаты процентов за кредит | – | – | 579 | 200 |

| ЧДДС по финансовой деятельности | – | 11 570 | – 8 149 | – 4 200 |

| Остаток средств на конец | 10 500 | 7 481 | 7 597 | 15 693 |

Табл. 2. Прогноз ДДС

| Прогноз Баланса | ||

|---|---|---|

| Наименование статьи | На начало | На конец |

| Актив | ||

| Текущие активы | ||

| Денежные средства | 10 000 | 15 693 |

| Дебиторская задолженность | 9 500 | 28 160 |

| Запасы, в том числе: | 3 754 | 4 600 |

| материалы | 474 | 500 |

| готовая продукция | 3 280 | 4 100 |

| Итого текущих активов | 23 254 | 48 453 |

| Долгосрочные активы | ||

| Основные средства | 100 000 | 124 300 |

| Земля | 50 000 | 50 000 |

| Накопленная амортизация | 60 000 | 73 400 |

| Итого постоянных активов | 90 000 | 100 900 |

| Итого активов | 113 254 | 149 353 |

| Пассив | ||

| Текущие пассивы | ||

| Краткосрочные кредиты и займы | – | – |

| Кредиторская задолженность | 2 200 | 3 437 |

| Задолженность перед бюджетом | 4 000 | 2 146 |

| Итого текущих пассивов | 6 200 | 5 583 |

| Долгосрочная задолженность | ||

| Долгосрочные кредиты и займы | – | – |

| Прочие долгосрочные пассивы | – | – |

| Итого долгосрочных пассивов | – | – |

| Собственный капитал | ||

| Акционерный капитал | 70 000 | 70 000 |

| Нераспределенная прибыль | 37 054 | 73 770 |

| Итого собственный капитал | 107 054 | 143 770 |

| Итого пассивов | 113 254 | 149 353 |

Табл 3. Прогнозный баланс на примере предприятия производственной сферы

- Рассчитайте учетную ставку

- Рассчитайте FCFF / FCFE

FCFF = FCFE + FCFD,

где FCFD — денежный поток кредиторам;

FCFE — денежный поток собственникам.

а. Чтобы завершить прогноз, необходимо рассчитать свободный денежный поток в качестве основы для оценки. Будущий денежный поток следует рассчитывать так же, как и фактический денежный поток.

б. Рассчитать ROIC для обеспечения прогнозов в соответствии с экономическими принципами, отраслевой динамикой и конкурентными преимуществами компании.

с. Сделать графики для модели, чтобы обобщить ключевые результаты.

Таким образом, процесс составления прогнозного баланса для получения адекватного результата должен быть хорошо структурирован, а расчеты показателей могут быть реализованы наилучшим образом с помощью специализированного программного продукта, например, WA:Финансист».

Источник

Прогнозный баланс составляют, чтобы установить плановые величины активов и пассивов, определить их составляющие и способы финансирования. Расскажем, что такое прогнозный баланс, чем он отличается от бухгалтерского, на какой период его сформировать.

Что такое прогнозный баланс

При расчете будущих результатов по проекту или общего срока окупаемости инвестиций важно сразу оценить, какое финансовое положение будет у компании при планируемом объеме привлечения денежных средств. Также можно сразу же оценить величину риска неплатежеспособности, дать адекватную оценку сводному бюджету.

Прогнозный баланс — это главная составляющая сводного и мастер-бюджета. Задача прогнозного баланса — спрогнозировать будущее состояние компании. Расшифровка статей позволит увидеть важные показатели в динамике, сделать те или иные выводы о целесообразности планируемой политики.

Читайте также: Как автоматизировать управленческий учет

Прогнозный баланс предприятия относится к управленческому балансу и связан с бюджетом доходов, расходов. Чтобы наиболее полно и всестороннее отразить качество экономической деятельности, необходимо составить все три формы.

Читайте также: Бухгалтерский баланс: виды, структура, разделы

Небольшие организации часто не составляют управленческий баланс. Поэтому нередко возникает ситуация, когда по финотчету собственник компании видит прибыль, а на счетах — лишь небольшой остаток. Куда делись деньги — непонятно. Другой пример — частые кредиты, к которым прибегает руководство при кассовых разрывах. Компания использует заемные средства, находясь при этом в критической ситуации. У руководителей нет понимания общей картины и того, что фирма в дальнейшем не сможет выбраться из финансовой кабалы. Прогнозный баланс в этом случае помогает трезво оценить ситуацию.

Обратите внимание! Сократить издержки на сотрудников, аренду и налоги поможет бухгалтерский аутсорсинг «Главбух Асcистент». Здесь умеют использовать все последние изменения в законе, чтобы снизить расходы бизнеса. Сравните, насколько сейчас это стало выгоднее, чем держать штатного бухгалтера.

Чем прогнозный баланс отличается от бухгалтерского

- Бухгалтерский баланс имеет структуру, которая установлена правилами бухучета (ПБУ 4/99). Он предназначен для сбора данных государственными надзорными органами. В прогнозном балансе структура и уровень расшифровки статей изменяется в зависимости от потребности руководства и наличия так называемых узких мест. Например, строка дебиторская задолженность расшифровывается по уровню просроченной задолженности или по контрагентам.

- Прогнозный баланс формируется по видам деятельности, составляется как для одной организации, так для целой группы компаний.

- Форма такого баланса может содержать ряд дополнительных коэффициентов, отражающих прирост статей, их долю относительно общего итога.

Сохраните ссылку! Договориться с банками на кредитные каникулы для вашего бизнеса поможет команда аутсорсинга бухгалтерии «Главбух Ассистент». Здесь знают, какие документы надо оформить, чтобы подать запрос в банк и помогут получить отсрочку по выплате кредита, пересмотреть условия договора с банком или обратиться за новым кредитом.

На какой период формировать прогнозный баланс, как проверить правильность его составления

Прогнозный баланс активов и пассивов составляют на срок от трех до семи лет. Многие компании выбирают период в пять лет. Если отчеты БДР и БДДС строятся на соответствующем количестве периодов, равных количеству периодов в горизонте планирования, то в прогнозном балансе будет на один период больше, так как в нем содержатся данные на начало первого периода планирования.

Читайте также: Форма 1 и форма 2 бухгалтерского баланса: правила представления и бланки

Для проверки правильности составления баланса применяют экспресс-методы:

- должны сходиться итоговые сумма по пассивам и активам;

- суммы по статье «денежные средства на счетах» сходятся с суммами остатка на счетах в отчете движения денежных средств на конец конкретного периода;

- разность по статье накопленная прибыль/убыток между суммами на конец горизонта планирования и суммами на начало периода должны равняться сумме чистой прибыли за период планирования из прогноза по отчету о финрезультатах.

Как составить прогнозный баланс

Этап 1

Сначала составляют перечень самых важных статей, по которым потребуется полная расшифровка. Структуру прогнозного баланса разрабатывают с учетом особенностей деятельности компании. Если проект без вложений или инвестиций, статью «Финансовые вложения» не указывают и используют стандартную структуру. Это необходимо для простоты восприятия и соотнесения прогнозного баланса с бухгалтерским.

Все активы делят на оборотные и внеоборотные. Группу пассивов подразделяют на капитал собственный и заемный. На основании операционных прогнозов строят прогноз по прибыли и убыткам, по движению денежных средств. Необходим и отчет по инвестиционным вложениям. В нем содержится график приобретения основных фондов, расшифровка амортизационных отчислений, расчет балансовой стоимости приобретенного оборудования и машин.

Читайте также: Бухгалтерский баланс: правила заполнения, примеры, бланки

Этап 2

Заполнение входного периода. При расчете прогноза для нового проекта на начало периода по всем статьям ставят 0. При составлении мастер-бюджета для действующей компании цифры на начало периода совпадают с фактическими значениями на соответствующую дату управленческого баланса.

Этап 3

Заполняют статьи, которые берут из других отчетов. Так, данные по статье «Основные средства» берут из инвестиционного бюджета. Они представляют разницу между стоимостью первоначальной и стоимостью после накопленной амортизации. Амортизация оказывает влияние на себестоимость продукции, уменьшает прибыль и уравновешивает снижение величины основных средств в активе с величиной пассива.

Таким же способом нужно заполнить статью «Нематериальные активы». По сумме вложений в прогнозном балансе заполняют финансовые вложения. По оборотным активам заполняют статью «Денежные средства методом копирования из прогноза движения денежных средств (статьи «Остаток движения» на конец периода).

Дебиторскую задолженность в прогнозном балансе определяют в качестве разницы накопленного итога на конкретный период между выручкой начисленной из прогнозного отчета о финансовых результатах и итога накопленного по поступлениям от продажи товаров (не учитывая НДС) из прогноза движения денежных средств.

Читайте также: Как получить бухгалтерский баланс контрагента?

Величину уставного капитала указывают в соответствии с планом организации. Нераспределенная прибыль (или убыток) считается величиной чистой прибыли накопленным итогом из прогнозного баланса по финансовым результатам. Кредиты и займы распределяют по величине и по долгосрочности, краткосрочности.

К долгосрочным относятся займы, срок по которым истекает через 12 или более месяцев. К краткосрочным можно отнести займы с периодом погашения до 12 месяцев. Разделение по такому принципу нужно для расчета размера чистого оборотного капитала, показатель которого считается наиболее важным при проведении оценки финансового состояния организации.

Статью по кредитам и займам нужно расшифровать на задолженность основную и по процентам. Кредиторская задолженность рассчитывается по каждой из статей затрат отдельно. Она определяется разностью между накопленным итогом по статье затрат и по этой же статье из прогноза движения денежных средств.

Итоговое значение может быть отрицательным. Так получается при использовании предоплаты по приобретением материалов. В этом случае сумму с отрицательным знаком переносят в дебиторскую задолженность. Такая ситуация может быть характерной для упрощенной модели, когда делается предположение, что все закупленные материалы сразу уйдут в производство.

Читайте также: Зачем нужен управленческий баланс и как его составить

Методика составления прогнозного бухгалтерского баланса в этом случае следующая. Разность между материалами закупленными и материалами, которые использованы в производстве и отнесены на себестоимость продукции, нужно сформировать в строку запасы во второй части баланса «Оборотные активы». При этом задолженность по налогам рассчитывают по аналогии с кредиторской задолженностью. После того, как прогнозный баланс сформирован, его нужно проверить с помощью описанных экспресс-методов.

Узнайте, что делать, если ФНС заблокировала счет: подробная инструкция

Прогнозный баланс: пример расчета в Excel

В качестве примера составления прогнозного баланса будут использованы условные параметры организации, находящейся на УСН с системой налогообложения 15% от дохода и работающей без НДС.

Актив прогнозного баланса

Пассив прогнозного баланса

Как анализировать прогнозный баланс

Прогнозный баланс поможет определить уровень ликвидности, то есть способность компании выплачивать срочные обязательства за счет оборотных активов. Этот показатель определяет способность организации выдерживать риски изменяющейся конъюнктуры рынка, например, при задержке платежей, непредвиденных расходах, выдвижении требований кредиторов о досрочном немедленном погашении задолженности.

Читайте также: Как провести анализ бухгалтерского баланса

В прогнозном балансе для проведения оценки ликвидности рассчитывают два коэффициента:

- коэффициент текущей ликвидности;

- коэффициент быстрой ликвидности.

Общая оценка финансового состояния может быть получена по коэффициенту автономии. Он представляет отношение собственного капитала к валюте баланса. Допустимым значением этого коэффициента считают 0,5. При высоком показателе нужно снижать долговую нагрузку, а при низком присутствует перспектива наращивания заемных средств. Поддерживая уровень финансового рычага в оптимальном значении, можно получить в дальнейшем максимальную отдачу от собственных вложений.

Помимо общих показателей финансовой устойчивости прогнозный баланс позволит рассчитать и такие показатели, как:

- чистый оборотный капитал;

- оборачиваемость дебиторской задолженности;

- оборачиваемость кредиторской задолженности;

- множество других показателей с учетом цели компании.

Прогнозный баланс относится к важному инструменту при составлении финансовой модели проекта, которая позволяет спрогнозировать, каким будет финансовое состояние компании, принимая те или иные управленческие решения. Такой документ разрабатывают как в Excel, так и применяя специализированные программные продукты.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Источник