Бизнес план на приобретение основных средств

E-Planificator — это программа для самостоятельного расчета бизнес-планов и составления финансовых моделей онлайн.

Категория: BusinessApplication.

Подкатегория: Расчет бизнес-плана.

Операционная система: every (любая).

Вы находитесь на одной из страниц демоверсии личного кабинета в Онлайн-конструктора бизнес-планов E-Planificator.

Личный кабинет предназначен для работы над бизнес-планами, финансовыми моделями, финансовыми прогнозами.

В демоверсии личного кабинета не

работают кнопки и опущены однотипные формы.

6.3.0. Ролики с примерами самостоятельного расчёта бизнес-плана (из сериала “Превращение г. Васюки в столицу РФ и МФЦ”)

Серия 1. Заполнение текстовой формы (3.52 мин.)

- Как при создании бизнес-плана в Онлайн конструкторе E-planificator заполнять текстовые

формы? - Как вводить в Конструктор текстовую информацию?

Серия 13. Ввод основных средств (4.28 мин.)

- Как при составлении бизнес-плана в Онлайн конструкторе E-planificator вводятся характеристики основных средств?

- Как вводить в E-planificator объекты при выборе УСН, ЕНВД или ПСН?

- Как вводить объекты не по одному, а партиями?

- Как увидеть в прогнозной финансовой отчётности проекта введённые основные средства?

6.3.1. Теория

Что относится к основным средствам

Основные средства – это имущество, которое компания использует в качестве средств производства более года.

Наиболее типичные представители основных средств – это здания, сооружения, транспортные средства, оборудование.

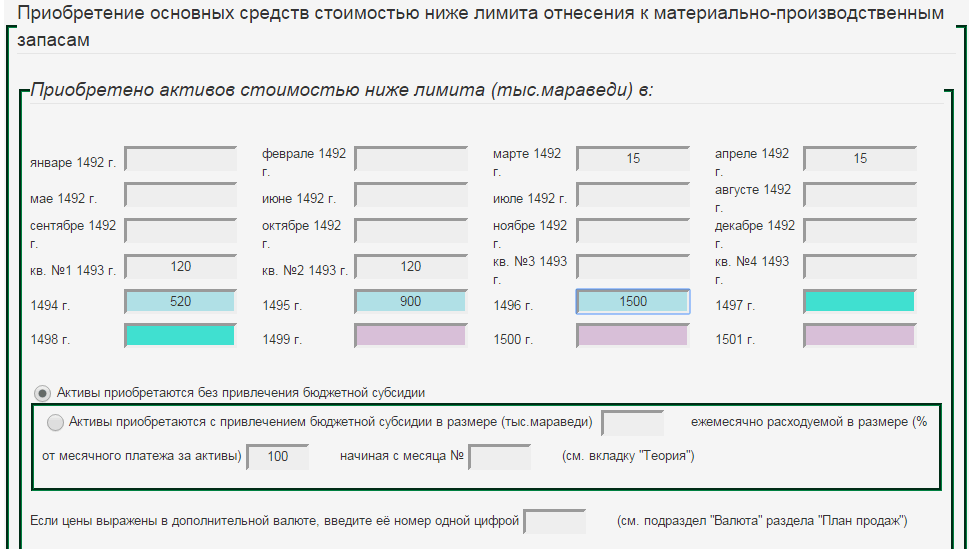

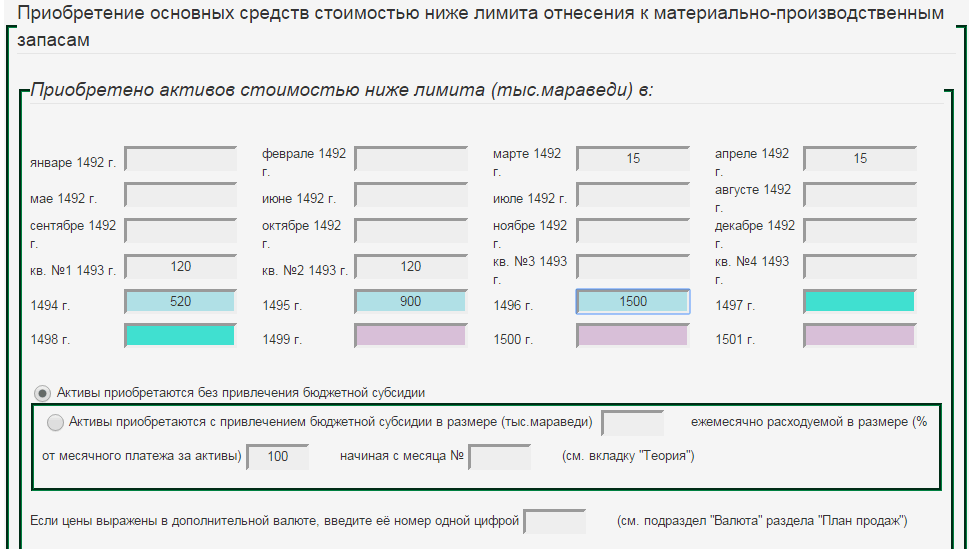

Ввод основных средств, относимых к материально-производственным запасам

Согласно действующему в настоящее время в РФ законодательству, активы стоимостью до 40 тыс.руб. (без НДС) в учёте

могут быть отнесены к материально-производственным запасам и, соответственно, сразу относиться на себестоимость без

начисления амортизации. В форме “Приобретение активов стоимостью ниже лимита отнесения к

материально-производственным запасам (МПЗ)” (шаг 6.3.4) вы можете вводить эти активы одной суммой

в те периоды, когда вы планируете их закупать. Если вы твёрдо

решили использовать УСН любой разновидности, ЕНВД или ПСН и результаты работы вашего проекта при применении ОСН (общей системы

налогообложения) вас не интересуют, вы можете таким образом ввести вообще все основные средства.

Если основные средства полностью или частично будет приобретены за счёт бюджетных субсидий, установите переключатель

в положение “Активы приобретаются с привлечением бюджетной субсидии” и введите в соседнее поле величину субсидии. Если субсидия будет

лишь частично покрывать стоимость приобретаемых основных средств (софинансирование будет производиться за счёт собственных или заёмных средств),

укажите (в процентах) долю бюджетного финансирования в расходах на эти основные средства. Далее укажите месяц, в котором будет получена

субсидия (предполагается, что в этом месяце она целиком поступает на расчётный счёт предприятия).

Общее описание бюджетных субсидий можно ввести на странице

Ввод бюджетных субсидий.

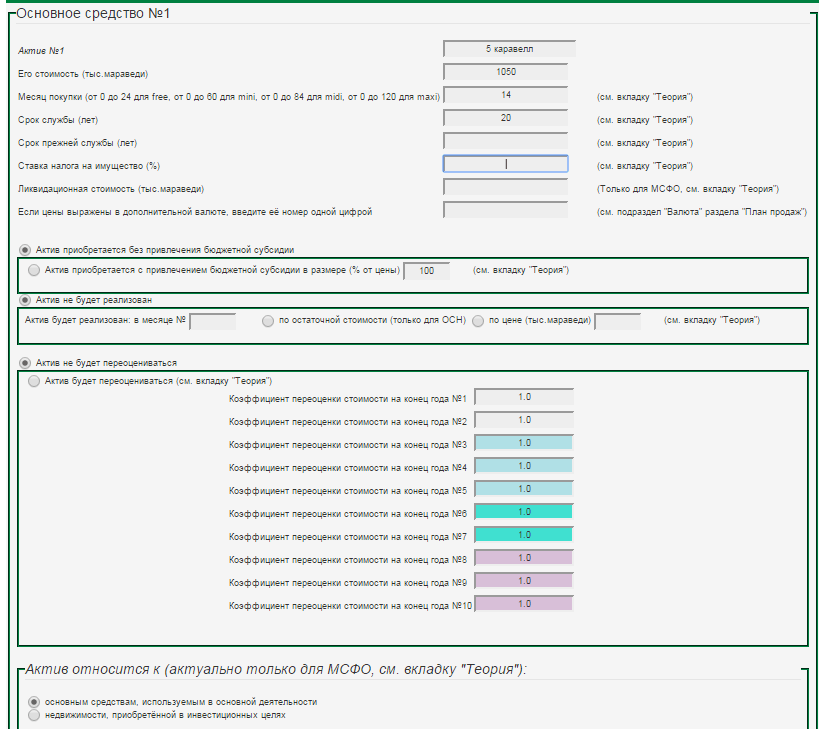

Ввод характеристик основных средств

Если (при использовании ОСН) вы одновременно покупаете группу однотипных основных средств, вы можете ввести её в

Конструктор как один совокупный актив.

Для определения срока службы основного средства в тексте постановления Правительства РФ от 01.01.02 №1

(в редакции постановления Правительства Российской Федерации от 07.07.16 г. № 640)

найдите группу,

к которой относится ваш актив, и введите срок полезного использования для имущества из этой группы (можете выбрать

минимальное или среднее арифметическое значение в указанном в Постановлении диапазоне) в соответствующее поле.

Если актив приобретён не новым, укажите в соответствующем поле срок его эксплуатации прежним владельцем (владельцами).

Как в случае любого другого внеоборотного актива, амортизация основного средства (при применении ОСН)

начисляется по линейному методу с месяца, следующего за месяцем его постановки на учёт.

Транспортные средства в составе основных фондов в РФ облагаются транспортным налогом; этот налог ввиду его незначительности

Конструктор не рассчитывает.

Затраты на ремонт и техническое обслуживание основных средств

вводятся на странице Ввод расходов на услуги

(при использовании подрядных организаций) или на страницах

Ввод затрат на персонал,

Ввод затрат на работников-сдельщиков, а также

Ввод расходов на сырьё и материалы (при задействовании собственных сил).

Реконструкцию или модернизацию основного средства можно ввести как покупку нового основного средства, при этом принятие решения

об изменении срока службы модернизируемого актива оставляется на усмотрение организации-владельца актива (п.20 ПБУ 6/01), поэтому

в Конструкторе для упрощения ситуации предлагается не менять срок службы основного актива, а

срок службы актива типа “реконструкция/модернизация” ставить равным сроку службы основного актива.

Если ваше имущество подпадает под условия, сформулированные в пп.1-2 ст.259.3 Налогового Кодекса РФ

, вы вправе в налоговом учёте применить к основной норме

амортизации коэффициент 2 или 3. Если вы имеете право на применение такого коэффициента,

сократите срок службы актива, вводимый в соответствующее поле, в соответствующее количество раз.

При приобретении основного средства в его стоимость для учёта включаются и все расходы на его приобретение и регистрацию.

Для отражения создания основного средства в процессе деятельности компании (в результате осуществления капитального

строительства) целесообразно использовать страницу

Ввод инвестиций в объекты незаконченного строительства.

Если основное средство полностью или частично будет приобретено за счёт бюджетных субсидий, установите переключатель

в положение “Актив приобретается с привлечением бюджетной субсидии”. Если актив лишь частично приобретается за счёт субсидий, укажите

в соседнем поле, какова будет доля (в процентах) субсидии в стоимости актива. Конструктор ориентирован на учёт субсидий, выделенных

в соответствии с Федеральным законом РФ “О развитии малого и среднего предпринимательства в Российской Федерации” от 24.07.2007 г.

№209-ФЗ (в последующих редакциях). Общее описание бюджетных субсидий можно ввести на странице

Ввод бюджетных субсидий.

Основное средство может быть реализовано по остаточной стоимости (только для

общей системы налогообложения: при применении УСН, ЕНВД или ПСН понятие остаточной стоимости актива, купленного за время её применения, отсутствует) или по цене (включающей НДС),

которую вы должны указать в специальном поле. Не забудьте указать номер месяца, в котором будет продан актив, а также

отметить значение кнопки “по остаточной стоимости” или “по цене”.

Конструктор не рассчитывает требуемые последним абзацем п.3 ст.346.16 НК РФ дополнительные суммы налога и пени в случае реализации актива

до истечения оговорённого в НК РФ срока при применении УСН типа “доходы за минусом расходов”.

Если основное средство вносятся в уставный капитал, его отражают

по стоимости, согласованной между акционерами. Для его введения в Конструктор поступите так: его денежный

эквивалент введите на странице Ввод

уставного и добавочного капитала (шаг 9.1) в поле “на момент

старта” или “в январе 2020” и одновременно

оформите покупку соответствующего актива в настоящем подразделе, совершённую в месяце №0 или, соответственно, в месяце №1.

Если ваш проект начинается не с нуля или вам нужно получить экспресс-прогноз финансовых результатов и в “стартовом балансе”

должны присутствовать основные средства, введите их (без НДС, как в балансе) как активы “нулевого” месяца покупки (месяца “0”).

Не ставьте месяцем покупки актива нулевой месяц (месяц “0”), если вы не

делаете это в рамках ввода стартового

баланса или взноса в уставный

капитал, иначе стартовый баланс вашего проекта не

сойдётся, а следом за ним не сойдутся и все прочие балансы.

Если вы планируете впоследствии переоценивать свои основные средства, чтобы они

отражались в учёте по рыночной стоимости (это делается раз в году по состоянию на конец года), отметьте позицию “Актив

будет переоцениваться”. Коэффициенты переоценки в Конструкторе задаются по отношению к стоимости актива на

конец предыдущего года. Опция применима только в случае использования общей системы

налогообложения.

Расчёт налога на имущество

Ставка налога на имущество индивидуальна для каждого региона РФ. В Конструкторе по умолчанию установлена ставка для

Москвы, вы можете её изменить.

В отношении таких объектов, как

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического

учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и

бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и

бытового обслуживания; - объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные

представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в

Российской Федерации через постоянные представительства

с 2015 г. в РФ введено обложение налогом на имущество на основе кадастровой стоимости объекта на 1 января

года налогового периода; указанный налог будет также уплачиваться организациями и ИП,

использующими УСН и систему налогообложения в виде ЕНВД.

В связи с тем, что невозможно прогнозировать, какой будет кадастровая стоимость объекта на 1 января каждого следующего года,

Конструктор рассчитывает налог на имущество для указанных объектов в обычном порядке и только в

случае, если на шаге 10.1 была выбрана общая система налогообложения.

Основные средства в МСФО

В МСФО основные средства делятся на собственно основные средства, используемые компанией в своей основной деятельности (IAS 16), и

недвижимость, приобретаемую в инвестиционных целях – например, в расчёте на рост её стоимости и/или для сдачи в аренду (IAS 40).

Конструктор с помощью соответствующего переключателя позволяет выбрать любой из этих вариантов.

Недвижимость, приобретённая в инвестиционных целях, не подлежит амортизации, но ежегодно тестируется на предмет её актуальной

справедливой стоимости. Поэтому для инвестиционной недвижимости не заполняйте поля “Срок службы”,

“Срок прежней службы” и “Ликвидационная стоимость”, вместо этого по возможности

заполните блок полей, связанных с переоценкой актива.

Основные средства могут одновременно амортизировать и подвергаться переоценке как в бóльшую. так и в меньшую сторону. Амортизация

начисляется с учётом ликвидационной стоимости – расчётной суммы, которую в настоящий момент можно было

бы выручить от продажи актива за вычетом затрат на выбытие, если бы этот актив уже был полностью самортизирован.

Амортизационные группы в МСФО отсутствуют, срок полезного использования актива определяется в зависимости от ряда факторов,

связанных с будущими условиями его эксплуатации.

Затраты на капитальный ремонт основного средства могут быть учтены как отдельное основное средство.

Правила ввода информации на этой странице

Все вводимые цены должны уже включать НДС, ставку которого вам

нужно будет ввести на странице Выбор

оптимального налогового режима и стандартов финансовой отчётности (шаг 10.1.2).

Не забудьте, что десятичные знаки в Конструкторе отделяются точкой, а не запятой.

В подразделе использована сквозная нумерация месяцев на протяжении десятилетнего периода, поэтому

месяц покупки, задействованный в расчётах, может иметь любой номер от 1 до 120.

Если актив к моменту “старта” проекта уже находится на балансе, введите месяц номер “0” (нулевой), это значение вводится без НДС.

Название актива желательно вводить без специальных символов, таких как скобки, кавычки и т.д., в противном

случае Конструктор может не принять данные как неформатные и превышающие заданное количество символов.

Если вы впоследствии захотите изменить информацию, введённую вами ранее в какое-либо из полей любой формы, вам

придётся по-новому заполнить и все прочие поля этой формы, иначе Конструктор сочтёт их значения нулями.

Формы должны заполняться по порядку. Начинайте заполнение с формы для

основного средства (или актива) №1 и так далее в порядке возрастания номеров.

- Ввод данных, выраженных в денежных единицах (ден.ед.):

- Если у вас моновалютный проект, каждая из форм подскажет вам, в каких денежных единицах вы должны вводить

свои данные (это та самая основная валюта с учётом её размерности, которую вы должны были ввести

на шаге 2.1 (“Ввод валют и валютных курсов”); - Если у вас мультивалютный проект, данные, выраженные в основной валюте, вводите как в моновалютном

проекте, а данные, выраженные в дополнительной валюте, вводите в этой валюте, указав номер валюты в соответствующем поле и соблюдая

правило соответствия размерностей основной и дополнительных валют (см. шаг 2.1); ввести в одной форме

данные в разных валютах невозможно.

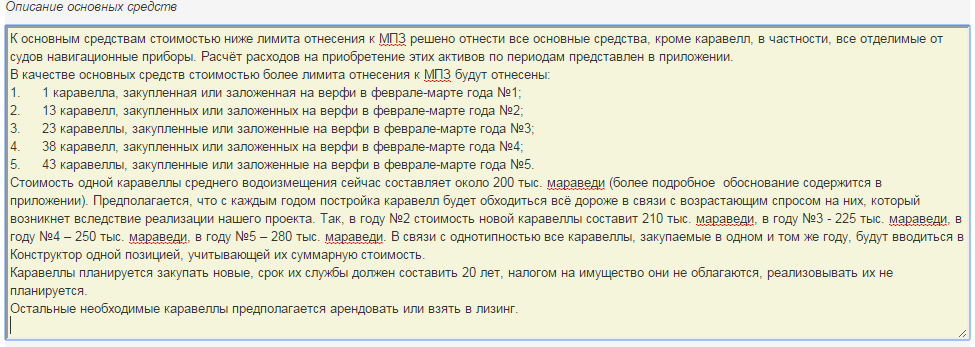

6.3.2. Описание основных средств (форма)

Описание должно включать (помимо площади, мощности и т.д.) в том числе и обоснование необходимости

покупки данного актива

по данной цене в данный период: вы должны убедить потенциального инвестора, да и себя самого в необходимости такого

приобретения. Будет к месту ссылка на источники ценовой информации. Можно использовать описание в табличной форме.

Описание основных средств

Первоначально Конструктор показывает в текстовом поле шаблон, который может помочь вам упростить заполнение этого поля.

После того, как вы нажмёте на кнопку “Ввести …”, Конструктор уже будет показывать текст, который вы сами

ввели в это поле.

6.3.3. Пример заполнения формы “Описание основных средств”

Описание основных средств (из “Бизнес-плана Колумба”)

Описание основных средств (из “Бизнес-плана Колумба”)

6.3.4. Приобретение основных средств стоимостью ниже лимита отнесения к материально-производственным запасам (МПЗ) (форма)

6.3.5. Пример заполнения формы “Приобретение основных средств стоимостью ниже лимита отнесения к материально-производственным запасам”

Приобретение основных средств стоимостью ниже лимита отнесения к материально-производственным запасам (из “Бизнес-плана Колумба”)

Приобретение основных средств стоимостью ниже лимита отнесения к материально-производственным запасам (из “Бизнес-плана Колумба”)

6.3.6. Основное средство №1 стоимостью выше лимита (форма)

6.3.7. Пример заполнения формы “Основное средство стоимостью выше лимита”

Основное средство стоимостью выше лимита (из “Бизнес-плана Колумба”)

Основное средство стоимостью выше лимита (из “Бизнес-плана Колумба”)

6.3.8. Основное средство №2 стоимостью выше лимита (форма) Для закрытия любой вкладки нажмите на неё ещё раз

6.3.9. Основное средство №3 стоимостью выше лимита (форма только для версий maxi, midi и mini)

6.3.10. Основное средство №4 стоимостью выше лимита (форма только для версий maxi, midi и mini)

6.3.11. Основное средство №5 стоимостью выше лимита (форма только для версий maxi и midi)

6.3.12. Основное средство №6 стоимостью выше лимита (форма только для версий maxi и midi)

6.3.13. Основное средство №7 стоимостью выше лимита (форма только для версий maxi и midi)

6.3.14. Основное средство №8 стоимостью выше лимита (форма только для версий maxi и midi)

6.3.15. Основное средство №9 стоимостью выше лимита (форма только для версии maxi)

6.3.16. Основное средство №10 стоимостью выше лимита (форма только для версии maxi)

6.3.17. Основное средство №11 стоимостью выше лимита (форма только для версии maxi)

6.3.18. Основное средство №12 стоимостью выше лимита (форма только для версии maxi)

6.3.19. Введённые вами данные

Источник

Я вас категорически приветствую!

Сегодня я приведу вам пример экономической эффективности стартапа.

Для примера я взял собственный проект электромеханического аккумулятора (ЭМА), про который писал тут.

Придумав технологию, проведя предварительные расчёты и подтвердив её работоспособность путём создания на коленке дешёвого прототипа, я со своими тремя партнерами решил создать равноправную компанию для реализации собственного стартапа.

А для стартапа нужны деньги, которых, естественно, нас нет.

Как я писал в предыдущих статьях про инвестиции в стартап, поиск инвестора на подобной стадии реализации проекта – практически безнадёжное дело (и я это обосновал). Поэтому мы принимаем решение вообще пропустить этот шаг и сосредоточить все усилия на написании грамотного бизнес-плана, стратегии, миссии нашей компании.

Под грамотным бизнес-планом я подразумеваю обширное финансово-экономическое обоснование эффективности нашего проекта, написать который можно либо самому, либо с привлечением специалистов. Самое главное – сделать это в 100 раз легче, чем найти инвестора, который распахнёт свой карман и скажет: «Ну бери, сколько тебе там надо». Этот бизнес-план ляжет в основу экономической модели бизнеса, в котором будут просчитаны все риски, что даст вам преимущество по критике самого проекта. Подобный бизнес-план (с анализом рынка, проработкой клиентуры и экономическим обоснованием) разрабатывается примерно полгода.

Зарегистрировав компанию «КБ Кочетова», которая, по сути, является микропредприятием, работающим в научно-технической сфере, мы первым делом приступили к написанию бизнес-плана.

На создание рабочего прототипа и даже оформление патента денег у нас нет, есть только расчёты, которые подтверждены экспериментально.

Спустя полгода плодотворной работы, бизнес-план готов. Наша компания всё это время существует исключительно на наши средства, экономическую деятельность не ведёт, все директора и персонал работают минимально допустимое время с минимально допустимым окладом, предусмотренным ТК РФ.

Делается это для сокращения расходов на содержание компании, которая не ведёт экономической деятельности (затраты на деятельность компании в таком режиме стремятся практически к нулю).

В итоге, через полгода существования нашей компании мы имеем грамотный бизнес-план. Это всё, что нужно нам на данном этапе, чтобы приступить к реализации нашего стартапа.

В экономической части бизнес-плана описывается запланированная деятельность компании на 5-6 лет. Внимание! С ПРИВЛЕЧЕНИЕМ КРЕДИТА В БАНКЕ!

Бизнес-план должен писаться именно под этот важный параметр и учитывать операции с кредитными средствами банков. И никаких родственников, которые продадут свои квартиры и отдадут вам свои деньги, никаких поисков клада пиратов, никакого инвестора!

Для запуска нашего проекта мы берём кредит в банке – 10 миллионов рублей.

Какой банк-дурачок даст нам эти деньги? Любой банк, если в представленном нами бизнес-плане будет отображено реальное экономическое обоснование нашего проекта с реальным исследованием рынка и клиентуры. Вопрос в другом: под какой процент или залог можно получить эти деньги? Однако, это уже мелочи, важен сам факт получения денежных средств на реализацию проекта.

Так как у нас ничего фактически нет, эти 10 миллионов рублей запланировано потратить на первоначальном этапе:

1. научно-техническая реализация (приобретение оборудование, создание продукта, промышленного образца) – 7 миллионов рублей;

2. создание оборотного капитала компании – 2,5 миллиона рублей;

3. оформление патента (патент на юридическое лицо, в данном примере – на компанию «КБ Кочетова») – 500 тыс. рублей (почему именно на юр. лицо оформляем патент, обосновывал этот вопрос тут).

Структура финансовых вложений.

В бизнес-плане должны быть проработаны вопросы по погашению ссуды, основанные на экономической деятельности крупнейших банков страны.

Графики погашения ссуды

По договорённости с банком для предприятий и фирм часто создают индивидуальные условия погашения ссуды, однако в бизнес-плане нужно отобразить традиционные варианты.

- В первом случае, с идеальными для нас условиями кредитования, мы в 2020 году вообще не выплачиваем обязательства по кредиту. В 2021 году выплачиваем только проценты за обслуживание кредита, а начиная с 2023 года выплачиваем основные долги по кредиту.

- Во втором случае мы в 2020 году выплачиваем проценты за обслуживание кредита, не гася основной долг, а начиная с 2021 года выплачиваем долги.

В любом случае, после получения кредита фирме нужен год на реализацию основной экономической деятельности, то есть коммерциализировать свой основной вид деятельности.

Сама же деятельность (производственная, операционная) начнётся на следующий год – с 2021.

Это тоже требуется обязательно отобразить в бизнес-плане (указать, из чего складываются прямые затраты и стоимость производства продукта).

Выручка/прямые затраты.

В бизнес-плане должно быть указано и обосновано количество наёмного рабочего персонала. Для них должен быть рассчитан фонд заработной платы со всеми отчислениями и социальными выплатами.

Фонд заработной платы и социальные выплаты.

Естественно, без дополнительных затрат в виде расходов на рекламу, банальных накладных расходов, прочих расходов на различные компьютерные программы и оборудование и т.п. фирма существовать не может. Их тоже необходимо учитывать и отображать в бизнес-плане.

Прочие расходы.

Следует учитывать амортизацию материальных и нематериальных активов, исходя из срока спланированной в бизнес-плане деятельности. Наши расходы на это рассчитываются из основных потраченных средств в виде НТР и патента, что составляет 7 500 000 рублей. Исходя из пятилетнего периода, амортизация составит 7 500 000 / 5 = 1 500 000 руб. Компания должна платить налог на прибыль и имущество. В расчёте возьмём максимальные ставки.

Прибыль/Убыток проекта

Рост чистой прибыли проекта.

Сведя все обоснованные расходы и доходы в таблицу, мы видим, что экономическое осуществление нашего проекта является прибыльным и выгодным.

Далее нам требуется обосновать инвестиционную привлекательность и эффективность проекта. Для этого в бизнес-плане нужно обосновать движение денежных средств.

У нас денежный поток делится на три вида:

1. денежный поток от операционной деятельности, то есть деятельности самой компании;

2. денежный поток от инвестиционной деятельности (у нас это кредит в банке и прочие затраты);

3. денежный поток от финансовой деятельности (и это опять кредит, но уже его основной долг).

И в конце сведём эти показатели для обоснования осуществимости самого проекта:

Денежный поток от операционной деятельности.

Денежный поток от инвестиционной деятельности.

Денежный поток от финансовой деятельности.

Теперь мы имеет все данные, чтобы посчитать сальдо по всем видам детальности и свести его к балансу денежный средств. Сальдо, рассчитанное накопленным итогом, для принципиальной осуществимости проекта должно быть положительным.

Экономическая осуществимость проекта.

Как видим, мы можем вести деятельность, платить зарплаты, обслуживать проценты по кредиту, гасить основой долг и т.п. Баланс денежных средств положительный для каждого года, что показывает принципиальную осуществимость проекта.

Далее следует отразить в бизнес-плане эффективность всего проекта посредством расчёта окупаемости инвестиционных затрат на наш проект. Для этого нам понадобится учитывать официальную инфляцию в стране, ставку рефинансирования Центробанка РФ, степень риска и т.п. Всё это понадобится для расчёта ставки дисконтирования – процентной величины, которая позволит спрогнозировать стоимость будущих активом (денег) компании по текущему состоянию времени.

Это и позволит определить инвестиционную привлекательность проекта.

Для расчёта ставки дисконтирования следует соотнести вложение денежных средств и цель проекта с поправкой на риск.

- Традиционно, самыми низками рисками обладают вложения в расширение производства на базе уже имеющейся техники (в этом случае риск не превышает 5%).

- Далее идёт увеличение объёма продаж уже существующей продукции с умеренной степень риска – 10%.

- Высоким риском обладают вложения в производство и реализацию нового продукта на рынке (степень риска – 15%).

- Очень высокими рисками считаются вложения в научные разработки, исследования, инновации, где риск составляет 20%.

- Чрезвычайно высокий риск – это стартап, который занимается научными исследованиями и продвижением своего инновационного продукта на рынок (тут следует брать поправку на риск от 20 до 25%).

Как вы догадались, риск у нас чрезвычайно высокий, его и возьмём за поправку на риск проекта.

Расчётная ставка дисконтирования проекта составила от 21,1 до 22,1%. Поэтому возьмём среднее значение для определения величины дисконтирования денежных потоков.

Дисконтированные денежные потоки.

Тут мы видим и отображаем в бизнес-плане то, что наши инвестиционные затраты в виде кредита (10 миллионов рублей) успешно покрываются операционной деятельностью компании в рассчитанные годы.

Теперь, уже на основе данных расчёта дисконтированных денежных потоков, можно рассчитать показатели инвестиционной привлекательности и эффективности всего проекта в целом.

Будем максимально объективными в расчётах конечных параметров.

Показатели инвестиционной привлекательности и эффективности проекта.

Подведём итоги наших расчётов, которые должны быть обязательно отображены в бизнес-плане:

1. чистая приведённая стоимость – это сумма чистых потоков денежных средств, сведённых к единому периоду времени (положительное полученное значение свидетельствует о целесообразности инвестирования денег в проект);

2. индекс рентабельности – это привлекательность проекта, выраженная через дисконтированную стоимость денежных поступлений (значение рентабельности больше единицы свидетельствует об инвестиционной привлекательности проекта);

3. внутренняя норма доходности – показатель целесообразности проекта исходя из рассчитанной ставки дисконтирования, который показывает соотношение максимальной платы за привлекаемый источник финансирования проекта (если показатель больше расчётной ставки дисконтирования проекта, то проект является целесообразным);

4. простой срок окупаемости проекта – характеристика временного периода, за который окупаются инвестиционные вложения, в данном случае это кредитование (если расчётная величина меньше расчётного периода инвестирования (кредитования, 5-6 лет), то это является показателем эффективности вложения денежных средств в проект);

5. дисконтированный срок окупаемости – это сумма дисконтированных потоков денежных средств, окупающих первоначальные инвестиционные вложения за временной период (если он меньше расчётного периода инвестирования, то проект является эффективным).

Подобные расчёты – это базисный уровень для написания бизнес-плана, это его основа. На этом строится и корректируется бизнес-план. Я, конечно, многое опустил и сократил для простоты понимания расчётов, но сама структура объективна. И не забывайте об интересе инвертора (в данном случае это банк, который предоставляет ссуду). Досрочно погашать кредит, отображая это с своём бизнес-плане – грубая ошибка (сами знаете, почему).

Имея на руках расчетные показатели инвестиционной привлекательности и эффективности проекта, можно смело искать инвестора, который всегда может убедиться в объективности ваших расчётов. А объективные расчеты – это не бабалольство, а всегда показатель инвестиционной привлекательности вашего проекта, чем он выше, тем больше ваши шансы на хороший стартовый капитал.

Конец 7 части.

На этом цикл статей про инвестиции в стартап закончен.

Теперь прочитав весть цикл статей, вы знаете и понимаете основные шаги для реализации своего стартапа. Удачи Вам!

P.S. А если вы ничего не поняли, то, вероятно, вам пока не следует заниматься своим стартапом. Лучше подучить экономику или обратиться к специалистам за разъяснениями, помощью и сопровождением.

================================================================

Часть 1. Инвестиции в Стартап: долго ли ждать у моря погоды?

Часть 2. Инвестиции в Стартап: где все деньги?

Часть 3. Инвестиции в Стартап: Когда мозгов больше чем денег…

Часть 4. Инвестиции в Стартап: Когда денег больше чем мозгов…

Часть 5. Инвестиции в Стартап: Как развивать свой проект?

Часть 6. Главный секрет в патентовании, или почему Вы обречены на провал в 99,99%!

Источник