Вложение в бизнес отзывы

Инвестиции – высший пилотаж в бизнесе, возможность в разы увеличить свой капитал. Особенно, если это именно инвестиции в бизнес. Под данным понятием принято понимать размещение свободных средств в коммерческую деятельность и финансовые инструменты с последующим получением прибыли.

В качестве свободных средств выступают разные виды ценностей (имущественные, неимущественные, интеллектуальные). Какие формы инвестирования существуют, в чем их разница, а также плюсы и минусы – давайте разбираться подробнее.

Почему нужно вкладывать деньги в бизнес

В России возникло ложное представление о возможностях долгосрочных вложений. Одни считают, что инвесторами могут стать предприниматели, которые владеют капиталом и талантом. Другие – что вкладывать деньги рискованно, особенно – при нынешней политической ситуации.

Эта трактовка в корне не верна. Инвестиционный бизнес открывает перед вкладчиком новые «горизонты»: делает его финансово независимым, помогает обрести уверенность в будущем, реализовать себя, обеспечивает пассивный, но стабильный доход.

При правильном подходе инвестированием могут заняться даже люди, у которых нет особых сбережений. Для этого не нужно иметь экономическое образование – сегодня есть множество направлений, не связанных с экономикой.

Плюсы и минусы

Инвестирование в бизнес имеет положительные и отрицательные стороны. Давайте попробуем разобраться, что будет безусловным плюсом, а что печальным минусом в рамках инвестиций.

Итак, плюсы и минус.

Плюсы

- реализация проекта с минимальным капиталом – инвестор самостоятельно определяет сумму вложений, которую не боится потерять;

- возможность попробовать предпринимательские навыки, повлиять на род деятельности фирмы, компании, предприятия;

- оценка различных проектов с последующим выбором объекта в той сфере, которая близка и интересна;

- простота, удобство и доступность получения пассивного дохода, при котором не нужно иметь узкоспециализированные знания;

- получение неограниченной прибыли, размер которой зависит от того, насколько удачно был выбран объект инвестирования;

- отсутствие рамок (долгосрочное планирование) – по мере диверсификации портфеля будет повышаться пассивный доход инвестора;

- результат инвестирования, который выражен в реальной форме – его будет видно в перечне активов компании.

Минусы

- при минимальных вложениях сумма прибыли не будет высокой – чтобы получать большие дивиденды, необходимо располагать большим капиталом;

- в случае частичного инвестирования вкладчик не способен повлиять на процесс развития компании, ее кадровую или инвестиционную политику;

- высокая вероятность лишиться денег – не только частично, но и полностью (имеет место при их неправильном вложении);

- ограничения, которые существуют на законодательном уровне, высокий показатель коррупции, контроль со стороны органов государственной власти;

- непредсказуемое развитие событий, вследствие которого действия инвестора могут оказаться неэффективными;

- вероятность возникновения разногласий между партнерами – в случае конфликта один из них может выйти из доли и забрать средства;

- нестабильная отдача, которая выражается в колебаниях сумм дохода из-за состояния рынка, повышения конкуренции и т.д.;

- необходимость в дополнительных взносах, отсутствие которых может повлечь уменьшение уровня доходности от осуществленных вложений.

Формы инвестиций в бизнес

Вложения в бизнес условно делят по нескольким признакам. Каждый из них мы разберем ниже. Поэтому читайте внимательно и старайтесь не пропускать варианты.

Потому что какой-то из них может послужить толчком к вашему богатству.

По форме собственности

Инвестор может вкладывать деньги в свой или чужой бизнес.

В первом случае требуются знания, умения и опыт, дополнительные временные затраты. Обладая капиталом, инвестор способен открыть бизнес с нуля или купить зарегистрированную компанию с готовым проектом.

Преимущества:

- возможность самореализации;

- полное распоряжение прибылью;

- автономность от третьих лиц.

Недостатки:

- высокий уровень риска;

- большой стартовый вклад.

Во втором случае вкладчик инвестирует средства в чужую компанию, благодаря чему все риски сводятся к минимуму. Его личное участие в развитии и ведении операционной деятельности не требуется. Недостатки – сложность выбора проекта, невозможность повлиять на стратегию развития, отсутствие реального контроля над деньгами.

Внимание! При выборе направления инвестирования эксперты рекомендуют сделать приоритет на открытии собственного бизнеса – это даст возможность получать регулярный доход, размер которого превысит такие консервативные методы, как депозит или покупка недвижимости.

По объему финансирования

Часто инвестиции в бизнес рассматриваются с точки зрения долевого участия, соответственно – предполагают полное или частичное финансирование.

При полном финансировании деньги являются собственностью одного человека в лице инвестора. Преимущественно эта модель имеет место при регистрации своего дела.

При частичном финансировании (его также называют долевым участием) деньги одного вкладчика представляют собой лишь часть уставного капитала, который формируется из нескольких акционеров. Их формат участия обсуждается заранее, от него зависит размер прибыли, спектр полномочий при принятии решений.

По этапу финансирования

Инвестирование имеет прямую зависимость со стадиями образования и развития юридического лица. Вход в бизнес может быть выполнен следующим образом:

- С помощью инвестиционного проекта. Происходит в начале предпринимательской деятельности и предполагает наличие бизнес-идеи, плана, рабочей модели.

- С помощью действующего бизнеса. Осуществляется в процессе работы при условии перспектив в целях дополнительного финансирования.

По способу получения прибыли

Прибыль инвестора бывает активной и пассивной.

Активная прибыль предполагает непосредственное участие вкладчика в операционную деятельность фирмы, соответственно – он является и соучредителем, и предпринимателем.

При пассивном доходе инвестор не участвует в проекте: функции менеджмента возложены на партнеров, наемный персонал.

По виду инвестиций

Бизнес инвестиции делятся на две группы: прямые и портфельные (есть схожесть с предыдущим классификатором). Первый вариант подразумевает вложение своих денег в проект для получения возможности участия в его дальнейшем развитии.

Второй вариант предполагает получение косвенных дивидендов на регулярной основе.

По периоду вложений

Период инвестирования в бизнес может быть:

- краткосрочный период – инвестиции со сроком вложения меньше 1 года;

- среднесрочный период – инвестиции со сроком вложения 1-5 лет;

- долгосрочный период – инвестиции со сроком вложения больше 5 лет.

По группе риска

Согласно последнему признаку, инвестиции классифицируются на три группы:

- консервативные вложения, которые имеют минимальный риск;

- вложения с умеренным уровнем риска;

- агрессивные вложения, которые отличаются самым большим риском.

Внимание! Если вкладчик не делал инвестиций в бизнес, ему следует избегать агрессивных вложений и не спешить диверсифицировать портфель. К слову, в странах ЕС есть ограничения на законодательном уровне, которые не позволяют вкладывать деньги в слишком рискованные операции.

Как минимизировать риски в инвестиционном бизнесе

В традиционном понимании в инвестировании принимают участие две стороны: инвестор и владелец бизнеса. Инвестор хочет выбрать ту нишу, которая позволит ему не потерять, а увеличить сбережения. Владелец бизнеса хочет привлечь деньги в дело и получать стабильный доход. Цель у участников одна – свести к минимуму риски.

Риски в инвестировании классифицируются на четыре группы:

- организационные риски – возникают в процессе управленческих решений;

- юридические риски – возникают на законодательном уровне;

- экономические риски – возникают на фоне экономической ситуации;

- финансовые риски – возникают в сфере распоряжения деньгами.

Процесс управления рисками отражается в инвестиционном договоре.

Внимание! Инвестиционный договор – документ, который подписан в двухстороннем порядке и подтверждает факт взаимоотношений между инвестором и заказчиком.

Перед инвестированием важно провести анализ и выявить следующие показатели: уровень эффективности, условия существования, вероятность успеха, срок окупаемости. При наличии бизнес плана необходимо проверить его разделы на предмет достоверности данных, а также ошибок в расчетах.

Правила инвестиционного бизнеса

Чтобы вкладывать деньги, следует понимать правила инвестирования.

- Правило первое. Вкладывать в дело следует только деньги, от которых вы не зависите. То есть – это те средства, которые не скажутся на финансовой стабильности, и вы не боитесь их потерять. При отсутствии свободных денег отложите идею «на потом» – не стоит занимать у знакомых или доставать средства из активов другого бизнеса.

- Правило второе. Кредитование бизнеса – не лучший вариант для отечественных реалий. Практика распространена в мире, но не дает положительного результата в России. Стоимость грантов высока, а с учетом процентов она не сопоставима с тем доходов, который можно получить. Это прямая дорога к банкротству.

- Правило третье. Эксперты советуют – не стоит ограничиваться одним объектом инвестирования. Большой портфель даст возможность снизить риски от убытков, а также получить доход с высокой долей гарантии. Не стоит забывать о таком понятии, как диверсификация – вне зависимости от сроков, суммы или масштабов проекта, нужно составить и следовать предварительному плану.

- Правило четвертое. Вложение инвестиций в бизнес – это долгосрочный проект; шанс заработать и не потерять деньги. Поэтому нельзя вкладывать средства, которые представляют собой «подушку безопасности». Особенно это касается тех случаев, если официальной работы, а также стабильных поступлений у человека нет.

- Правило пятое. Пока не наступит момент, когда отдача достигнет избытка, следует повременить с тратой денег на личные цели. Доход лучше реинвестировать в новое направление согласно формуле «процент на процент» – это позволит ощутить ускоренный рост уровня благосостояния.

- Правило шестое. В любой ситуации нужно сохранять контроль над собственными вложениями. Речь идет о формальном и реальном контроле. В этом вопросе нельзя быть доверчивым, следует оставаться в курсе событий, иметь инструменты влияния на ситуацию. Это позволит легко и быстро реагировать на изменения в рыночной среде.

Помните! Опыт, а тем более – положительный результат, приходит не сразу. Если принять во внимание ошибки предшественников, а также руководствоваться описанными правилами, шансы на успех повысятся в разы.

5 принципов инвестирования

- Нужно нацелиться на долгосрочную стратегию. Невозможно вложить деньги и ждать прибыли через несколько часов. Инвестиционный бизнес рассчитан на длительное время. Если провести анализ графиков фондовых рынков, можно сделать вывод, что отдачу получает тот, кто умеет ждать. План лучше составить не на месяц, а на год.

- При инвертировании в бизнес вооружитесь знаниями. Перед тем, как вкладывать собственные сбережения, изучите рынок. Вы должны быть компетентны в конкретной сфере – отсутствие знаний может стоить потерей значительной части прибыли.

- Всегда иметь план «Б». Согласно закону Мерфи, инвестор должен иметь в арсенале 3 (минимум) развития событий, включая запасной:

- оптимистичный;

- пессимистичный;

- нейтральный.

- Следует прислушиваться к интуиции. Какими бы источниками информации вы не обладали, прислушивайтесь к своей интуации. Не стоит забывать, что ответственность за действия лежит исключительно на инвесторе – он должен действовать твердо, осознанно, решительно.

- Нельзя спешить. Решения не стоит принимать в спешке, они должны быть взвешенными и расчетливыми, без права на эмоции. Лучше вовремя остановиться – вероятность убытка так же велика, как и прибыли. Лучше потерять не все деньги сразу, а только часть. Важно фиксировать и анализировать ошибки.

В какие направления стоит вкладывать деньги

Инвестиционный бизнес имеет место в следующих сферах деятельности:

- Недвижимость (жилая, нежилая).

- Депозитные вклады (банковские, небанковские).

- Драгоценные металлы (золото, серебро, родий).

- Продукты валютного рынка (цифровая валюта).

- Фондовый рынок (акции, облигации, другие биржи).

- Интеллектуальная собственность (изобретения).

- Другие виды бизнеса (стартапы, бизнес проекты).

Инвестиции в бизнес: ТОП-6 способов вложения денег

Для тех, кто задается вопросом, как вложить деньги в бизнес, мы сделали интересную подборку. Сегодня существует много вариантов инвестирования – они отличаются по степени долевого участия, стартовой сумме и другим параметрам.

Свой бизнес или покупка доли

Первый метод считается традиционным в инвестировании и предполагает активный доход. В проект нужно будет вкладывать как средства, так и силы, нервы. Преимущество – прибыль от коммерческой деятельности принадлежит исключительно владельцу.

Вариант покупки доли в бизнесе также распространен. Схема такова: один партнер вкладывает свободные деньги, а второй берет на себя вопросы по руководству компании. Степень влияния делится в индивидуальном порядке и соответствует доли в бизнесе. Имеет место составление договора долевого участия.

Финансирование стартапов

Если вы хотите вложить деньги в бизнес, сделайте это посредством финансирования стартапов – сегодня даная ниша считается модной. Стартапом называют новый проект, у владельца которого нет денег на ее реализацию.

Стадии развития стартапа:

- зарождение (pre-seed);

- становление (seed);

- развитие (alpha);

- расширение (beta);

- зрелость (beta).

Инвестор вкладывает средства и берет на себя все риски, а при продвижении продукта забирает до 90% дохода.

Инвестирование в акции

Акция – это ценная бумага, которая подтверждает наличие права на долю компании. Инвестирование в акции предполагает получение пассивного дохода, вложение денег через посредника в лице биржи. Как заработать на акциях:

- Использование спекулятивных операций – ставки на изменения цены на биржах.

- Выплаты дивидендов по акциям (представляет менее доходный вариант).

Обычно для осуществления операций привлекается профессиональный брокер.

Инвестирование в облигации

Вложить деньги в бизнес можно посредством инвестирования в облигацию – документ, который свидетельствует о долговых обязательствах. Здесь уровень риска меньше, чем при продаже акций (облигации наделены высоким уровнем надежности).

Их держатели не участвуют в управлении компанией, а только получают свой доход в виде процента. Недостаток метода – высокая вероятность непогашения ценных бумаг.

ПИФы

ПИФ – это предприятие, деятельность которого сосредоточена вокруг инвестирования средств в акции, облигации, другие объекты. На территории России ПИФы представлены в крупных финансовых организациях: Сбербанк, Альфа-Банк и т.д.

Инвестору достаточно купить долю в фонде и дождаться, пока цена на нее вырастет, а затем продать и получить прибыль. Такой способ подходит новичкам, но нужно быть готовым доверить деньги брокеру. Минимальная сумма – 1 тыс. рублей.

Преимущества: отсутствие комиссионных, возможность получать пассивный доход. Недостатки: зависимость от внешних факторов (состояния биржевого рынка). Сюда можно отнести даже незначительную диверсификацию активов.

Хедж-фонды

Хедж-фонды – инструмент, который в России развит слабо (если сравнивать с европейскими странами) из-за ряда причин:

- отсутствие законодательной базы;

- отсутствие опытных экспертов;

- недостаточно развитый фондовый рынок.

Суть работы хедж-фондов схожа с ПИФами. Разница в том, что инвестор получает деньги на спекуляции ценных бумаг (купонов, дивидендов) – прямые инвестиции открывают больше возможностей. Сума прибыли, как и количество рисков, больше.

Какие ошибки важно не допустить

Чтобы вложить деньги в бизнес и получить отдачу, нужно устранить вероятные риски. Давайте поговорим о распространенных ошибках, которые может допустить инвестор на практике.

- Ошибка №1. Продукт рассчитан на небольшую аудиторию. Большинство инвесторов принимают участие в проектах, доходность которых превышает показатель 10Х. Идеи, заточенные под узкоспециализированный рынок, набирают минимальное количество клиентов. Соответственно – приносят не большой заработок в течение 2-х, максимум – 3-х лет. Инвестору такой подход к делу не должен быть интересен, он предпочитает находить нишу на большом рынке.

- Ошибка №2. Неукомплектованный состав команды. Перед вложением денежных средств важно изучить состав команды, посмотреть на управленческие решения. При отсутствии компетенции можно получить обратную отдачу. Решением проблемы станет поиск человека на должность «кофаундера» (читайте – совладельца). На труд наемных работников рассчитывать не стоит, они не будут бороться за вовлеченность аудитории.

- Ошибка №3. Отсутствие экспертизы. Инвестируя в бизнес, следует позаботиться о мнении компетентного эксперта – он должен подтвердить, что продукт действительно конкурентный, решает конкретную проблему, будет пользоваться популярностью. Например, в Израиле в бизнес инвестируют мужчины старше 35-40 лет, которые имеют опыт работы в крупных компаниях на разных должностях, осознают проблемы индустрии.

- Ошибка №4. Не уникальность продукта. Каждый второй бизнесмен утверждает, что его продукт уникален – на деле оказывается, что это не так. Чтобы избежать неприятных инцидентов, следует восстановить доверительные отношения с инвестором, знать сильные и слабые стороны бизнес идеи, понимать, какой информацией владеют конкуренты. Преимуществом будет наличие собственного торгового предложения.

Выводы

Экономическая ситуация заставляет беспокоиться о личных сбережениях. Инвестиции в бизнес – прекрасный выбор, чтобы заработать на жизнь. Главное помнить, что деньги должны работать. Не стоит бояться вкладывать средства так, чтобы это приносило отдачу.

А на этом все. Добавляйте свои способы в комментариях, если вы знаете другие способы инвестировать в бизнес! Подписывайтесь на нашу рассылку здесь и вконтакте. Потому что так вы не будете пропускать полезные материалы.

Источник

Ïðàêòè÷åñêè â êàæäîì ñâîåì ïîñòå ÿ óïîìèíàþ î òîì, ÷òî èíâåñòèðóþ â àêöèè èç èíäåêñà S&P500, ñòàðàÿñü ñêîïèðîâàòü òå æå ïðîïîðöèè, ÷òî è â èíäåêñå. Íî âñ¸-òàêè êàê ÿ âûáèðàþ àêöèè äëÿ ïîêóïêè, åñëè èç 500 êîìïàíèé ÿ ìîãó êóïèòü çà ìåñÿö ëèøü 2-3 èç íèõ.

Åñëè êîðîòêî, òî â ïåðâóþ î÷åðåäü ÿ ñòàðàþñü ïîêóïàòü àêöèè òåõ êîìïàíèé, ó êîòîðûõ ïîòåíöèàë ðîñòà ÷óòü áîëüøå, ÷åì ó äðóãèõ.

Êàê âûÿâèòü òàêèå êîìïàíèè? Íóæíî ñìîòðåòü íà ôèíàíñîâûå ïîêàçàòåëè êîìïàíèè, ïðîâîäèòü àíàëèç, ñðàâíèâàòü êîìïàíèþ ñ êîíêóðåíòàìè è ñ îòðàñëüþ â öåëîì. Çâó÷èò ñëîæíî, íî ÿ íàøåë ñïîñîá äîñòàòî÷íî áûñòðî îöåíèòü êîìïàíèþ, âçãëÿíóâ íà å¸ îñíîâíûå ïîêàçàòåëè.

Ñàéò äëÿ îöåíêè êîìïàíèé

Ñðàçó ñêàæó, ÷òî ÿ íå Óîððåí è íå Áàôôåò (õîòÿ ýòî è òàê ïîíÿòíî) è ÿ ëèøü ó÷óñü ïðîâîäèòü àíàëèç êîìïàíèé ïåðåä ïîêóïêîé. Íà äàííûé ìîìåíò ÿ èñïîëüçóþ èíîñòðàííûé ñàéò simplywall.st (íå ðåêëàìà!), êîòîðûé äàåò âñþ íåîáõîäèìóþ èíôîðìàöèþ î ëþáîé êîìïàíèè íà áèðæå â ïðèÿòíîì ãðàôè÷åñêîì âèäå. Åäèíñòâåííûé ìîìåíò åñëè íå äðóæèòå ñ àíãëèéñêèì èñïîëüçóéòå âñòðîåííûé ïåðåâîä÷èê áðàóçåðà, ò.ê. íà ñàéòå íåò ðóññêîãî ÿçûêà.

Ïîñëå ðåãèñòðàöèè íà ñàéòå äàåòñÿ 14 äíåé áåñïëàòíîãî èñïîëüçîâàíèÿ áåç îãðàíè÷åíèé. Ïîñëå êîíöà ïðîáíîãî ïåðèîäà äëÿ áåñïëàòíîãî àíàëèçà áóäåò äîñòóïíî 10 êîìïàíèé â ìåñÿö (ìíå ýòîãî õâàòàåò çà ãëàçà). Íî åñëè âàì ýòîãî ìàëî, òî ìîæíî çàðåãèñòðèðîâàòü äðóãóþ ïî÷òó è çàâåñòè åù¸ îäèí àêêàóíò. À ìîæíî ïðîñòî îïëàòèòü ïîäïèñêó. Âûáîð çà âàìè.

Îöåíêà êîìïàíèè

êà÷åñòâå ïðèìåðà ÿ ðàññìîòðþ êîìïàíèþ Intel (24 ìåñòî â S&P500), êîòèðîâêè êîòîðîé íå òàê äàâíî óïàëè èç-çà íåãàòèâíîé íîâîñòè îá îòñðî÷êå âûïóñêà íîâûõ 7-íì ïðîöåññîðîâ. ß å¸ è òàê ñîáèðàëñÿ ïîêóïàòü ïî ïëàíó, à òóò òàêàÿ çàìå÷àòåëüíàÿ âîçìîæíîñòü âçÿòü òàêîãî ãèãàíòà ïî ñêèäêå.

Ïðè ðàññìîòðåíèè êîìïàíèè ñåðâèñ ïðåäîñòàâëÿåò äîñòàòî÷íî áîëüøîå êîëè÷åñòâî ãðàôèêîâ, äèàãðàìì, ìóëüòèïëèêàòîðîâ è ñîáñòâåííûõ îöåíîê. Íèæå ÿ ðàññìîòðþ òîëüêî òå ïóíêòû è ïîêàçàòåëè, íà êîòîðûå îðèåíòèðóþñü ñàì.

Ââîäèì íàçâàíèå êîìïàíèè èëè å¸ òèêåð â ñòðîêå ïîèñêà è íà÷èíàåì.

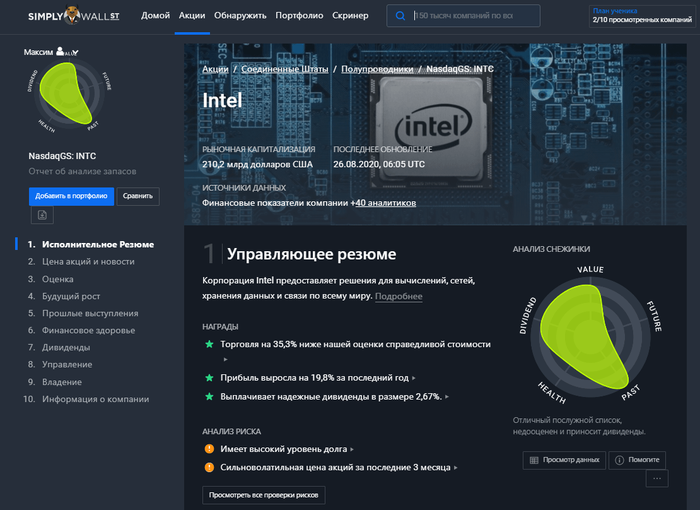

1. Ðåçþìå î êîìïàíèè

ïåðâîì ïóíêòå ìîæíî ïîñìîòðåòü ÷åì çàíèìàåòñÿ êîìïàíèÿ, ÷åì îíà ïðèâëåêàòåëüíà äëÿ èíâåñòîðà, è êàêèå åñòü ðèñêè. Êðóæîê ñïðàâà (Snowflake Analysis) ïîêàçûâàåò ñîñòîÿíèå êîìïàíèè â öåëîì (ïî îöåíêå àíàëèòèêîâ ñåðâèñà simplywall.st). ×åì áîëüøå ïëîùàäü çàïîëíåííîé îáëàñòè, òåì ëó÷øå. Åñëè îáëàñòü çåëåíàÿ, òî ýòî õîðîøî, åñëè êðàñíàÿ ïëîõî. Äàííûé êðóæîê ïîêàçûâàåò îöåíêó êîìïàíèè ïî 5-òè ïîêàçàòåëÿì:

Äèâèäåíäû

Ñòîèìîñòü

Áóäóùåå

Ïðîøëîå

Ôèíàíñîâîå çäîðîâüå

Ó êîìïàíèè Intel äîñòàòî÷íî õîðîøèå ïîêàçàòåëè, âíóòðè êðóæêà áîëüøàÿ çåëåíàÿ êëÿêñà. Íåìíîãî ñòðàäàåò ïîêàçàòåëü áóäóùåå êîìïàíèè, íî ÿ ïðèâåäó âàì äëÿ ïðèìåðà êðóæîê êîìïàíèè, ó êîòîðîé äåéñòâèòåëüíî âñå ïëîõî. Ýòî íàø ðóññêèé Ìå÷åë.

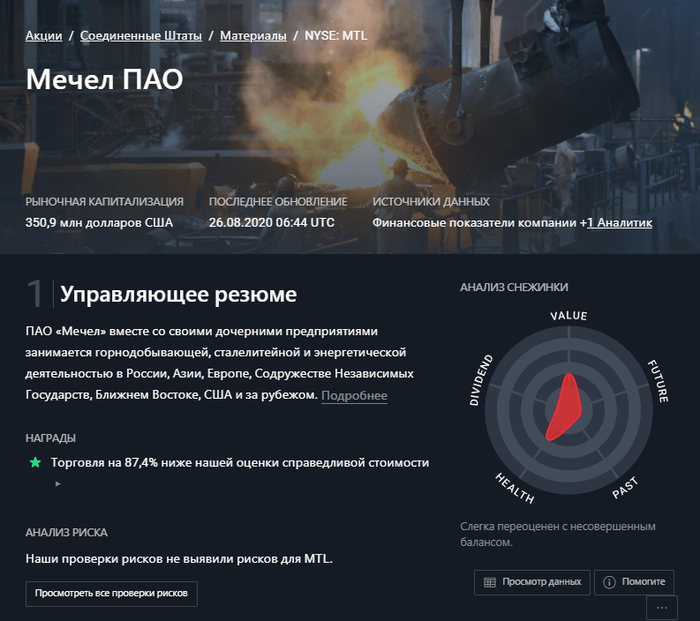

Îáëàñòü âíóòðè êðóæêà î÷åíü ìàëåíüêàÿ è êðàñíàÿ. Ïî âñåì 5-òè ïîêàçàòåëÿì ó êîìïàíèè äîñòàòî÷íî áîëüøèå ïðîáëåìû. Äóìàþ òóò âñå ïîíÿòíî. Èäåì äàëüøå.

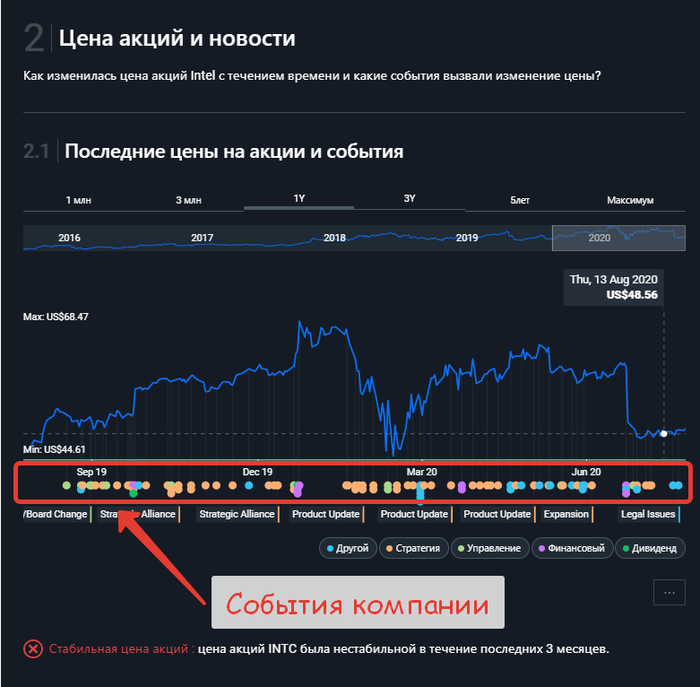

2. Öåíà àêöèé è íîâîñòè êîìïàíèè

Âî âòîðîì ïóíêòå ïðèâåäåí ãðàôèê êîòèðîâîê àêöèé. Ïîä ãðàôèêîì åñòü êðóæî÷êè, íàæàâ íà êîòîðûå ìîæíî ïî÷èòàòü ïðî ñîáûòèÿ êîìïàíèè â ýòè äàòû. Ê ïðèìåðó, àêöèè êîìïàíèè óïàëè. Ùåëêàåì íà êðóæî÷åê ïîä ãðàôèêîì â ìåñòå îáâàëà è ÷èòàåì ÷òî æå ïðîèçîøëî.

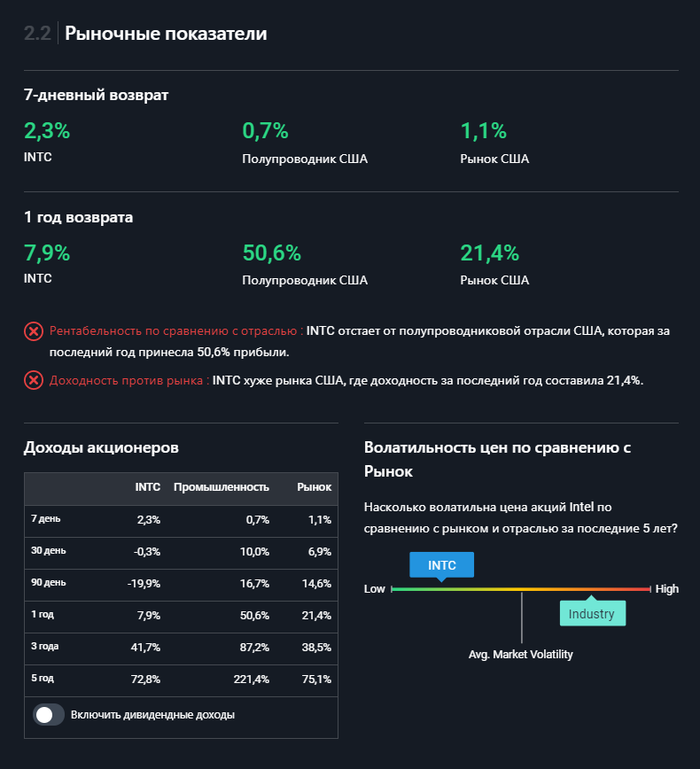

ïóíêòå 2.2 ðûíî÷íûå ïîêàçàòåëè ìû ìîæåì ïîñìîòðåòü äîõîäíîñòü àêöèé çà ïîñëåäíèå 7 äíåé è çà ïîñëåäíèé ãîä, à òàê æå ñðåäíèå ïîêàçàòåëè çà ýòî æå âðåìÿ ïî îòðàñëè è ïî ðûíêó â öåëîì.

Âèäèì, ÷òî çà ïîñëåäíèé ãîä àêöèè Intel îêàçàëèñü õóæå îòðàñëè Ïîëóïðîâîäíèêè è õóæå ðûíêà ÑØÀ. Ïîýòîìó ñàì ñåðâèñ ñòàâèò íåãàòèâíóþ îöåíêó ïî ýòîìó ïóíêòó.

Åù¸ ÷óòü íèæå ìîæåì ïîñìîòðåòü íà äîõîäíîñòü çà ðàçëè÷íûå ïåðèîäû (ñ ó÷åòîì äèâèäåíäîâ è áåç íèõ) è ñðàâíèòü å¸ ñ äîõîäíîñòüþ èíäóñòðèè è ðûíêà.

Çäåñü æå ìîæíî ïîñìîòðåòü íà âîëàòèëüíîñòü áóìàãè â ñðàâíåíèè ñ èíäóñòðèåé è ðûíêîì çà ïîñëåäíèå 5 ëåò. Êàê âèäèì, êîìïàíèÿ Intel ìåíåå âîëàòèëüíà, ÷åì èíäóñòðèÿ è ðûíîê. Õîðîøî ýòî èëè ïëîõî çàâèñèò îò âàøåé ñòðàòåãèè. Äëÿ ìåíÿ ýòî ñêîðåå ïîëîæèòåëüíûé ïîêàçàòåëü, ÷åì íåãàòèâíûé.

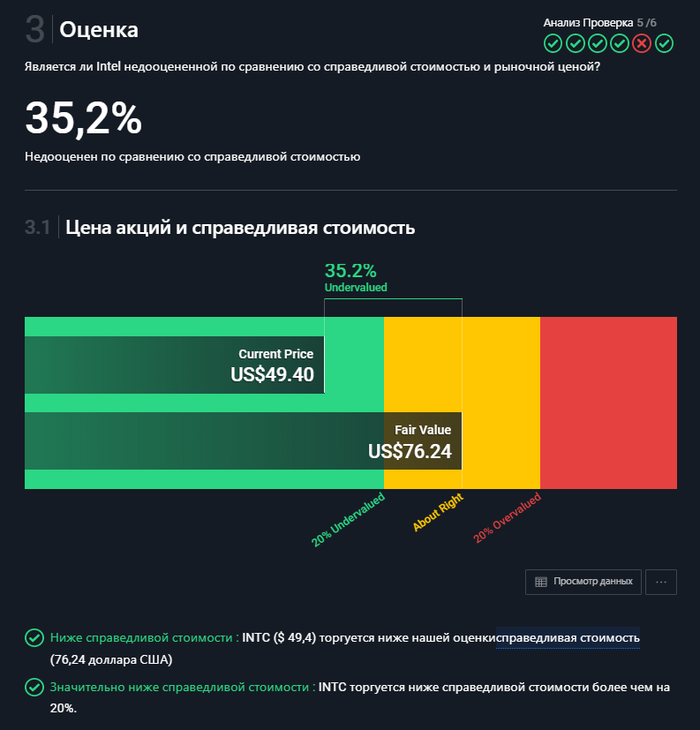

3. Îöåíêà ñòîèìîñòè

ïóíêòå Valuation (èëè îöåíêà) ìîæíî ïîñìîòðåòü íàñêîëüêî êîìïàíèÿ íåäîîöåíåíà èëè ïåðåîöåíåíà. Ñòîèò ïîìíèòü, ÷òî îöåíêó ýòó äàþò àíàëèòèêè ñåðâèñà Simplywall.st, ïîýòîìó áåæàòü è ñðàçó ïîêóïàòü àêöèè íåäîîöåíåííîé êîìïàíèè, êîíå÷íî, íå ñòîèò. Íî âîò ïðèñìîòðåòüñÿ ê íåé ìîæíî.

Àêöèè êîìïàíèè Intel ïî îöåíêå àíàëèòèêîâ òîðãóåòñÿ íà 35% íèæå ñâîåé ñïðàâåäëèâîé ñòîèìîñòè. Åñëè êîìïàíèÿ èìååò âðåìåííûé íåãàòèâ (êàê ýòî ïðîèçîøëî ñ Intel) è ÿâëÿåòñÿ íåäîîöåíåííîé, òî ýòî åù¸ îäèí ôàêòîð â ïîëüçó ïîêóïêè.

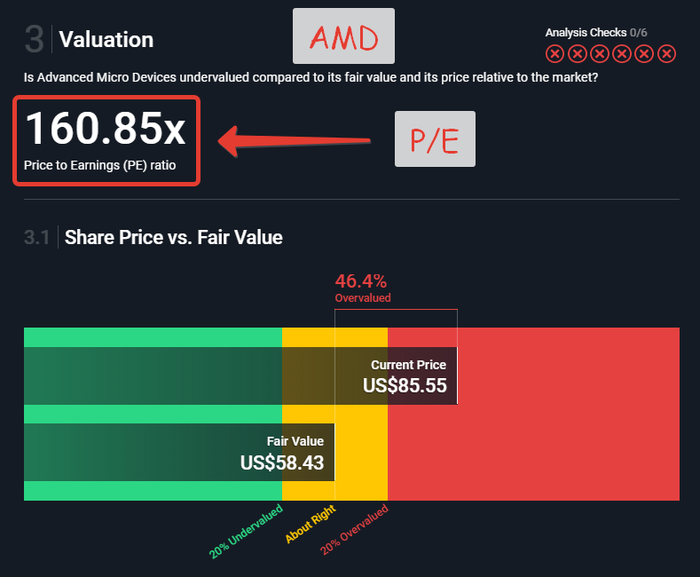

Ïóíêò 3.2 Price To Earnings Ratio (ñîîòíîøåíèå öåíû è ïðèáûëè) èëè ñîêðàùåííî P/E. Óâåðåí âû ÷àñòî ñëûøàëè ïðî ïîêàçàòåëü Ïý-Íý-Å. ×òî æå îí îçíà÷àåò?

P/E ýòî îäèí èç îñíîâíûõ ôèíàíñîâûõ ïîêàçàòåëåé êîìïàíèè, ðàâíûé îòíîøåíèþ ðûíî÷íîé ñòîèìîñòè àêöèè ê ãîäîâîé ïðèáûëè, ïîëó÷åííîé íà àêöèþ. Åñëè ýòîò ïîêàçàòåëü ìàëåíüêèé êîìïàíèÿ ñ÷èòàåòñÿ íåäîîöåíåííîé, åñëè áîëüøîé ïåðåîöåíåííîé. Íî ñðàâíèâàòü ýòîò ïîêàçàòåëü èìååò ñìûñë òîëüêî ñ ïîêàçàòåëÿìè êîìïàíèé, ïðèíàäëåæàùèõ ê òîìó æå ñåêòîðó ðûíêà. Ê ïðèìåðó, P/E êîìïàíèè Intel èìååò ñìûñë ñðàâíèâàòü ñ P/E êîìïàíèè AMD, íî íèêàê íå ñ áàíêîì JPMorgan.

PEG ôèíàíñîâûé êîýôôèöèåíò, ñîïîñòàâëÿþùèé öåíó àêöèè ñ ïðèáûëüþ íà àêöèþ è îæèäàåìîé áóäóùåé ïðèáûëüþ êîìïàíèè.

Ó Intel êîýôôèöèåíò P/E â äàííûé ìîìåíò ðàâåí 9. Ó ñåêòîðà ïîëóïðîâîäíèêîâ, ê êîòîðûì îòíîñèòñÿ êîìïàíèÿ Intel, ýòîò ïîêàçàòåëü ðàâåí 36,8. À ó ðûíêà â öåëîì 19,1. Èñõîäÿ èç ýòèõ çíà÷åíèé ìîæíî ñäåëàòü âûâîä, ÷òî ïðè íûíåøíåé öåíå àêöèé êîìïàíèÿ íåäîîöåíåíà.

À âîò êîýôôèöèåíò PEG, ðàâíûé 4, íàõîäèòñÿ â êðàñíîé çîíå èç-çà ïëîõîãî ïðîãíîçà ðîñòà ïðèáûëè êîìïàíèè.

Äëÿ ñðàâíåíèÿ âîò âàì îöåíêà êîìïàíèè AMD (îñíîâíîé êîíêóðåíò Intel):

Êîýôôèöèåíò P/E = 160,85. Ïî îöåíêàì àíàëèòèêîâ êîìïàíèÿ ïåðåîöåíåíà íà 46,4%.

Ñòîèò îòìåòèòü, ÷òî ôîíäîâûé ðûíîê íåïðåäñêàçóåì. Êîýôôèöèåíò P/E ó êîìïàíèè Tesla ïåðåâàëèë çà 1000. Íî ýòî íå ìåøàåò êîìïàíèè ëåòåòü ââåðõ, êàê ðàêåòà. Ïîýòîìó íå äóìàéòå, ÷òî åñëè êîìïàíèÿ íåäîîöåíåíà, òî çíà÷èò îíà îáÿçàòåëüíî âûðàñòåò. Ïðîñòî âåðîÿòíîñòü ýòîãî áîëüøå, ÷åì ó ïåðåîöåíåííûõ êîìïàíèé.

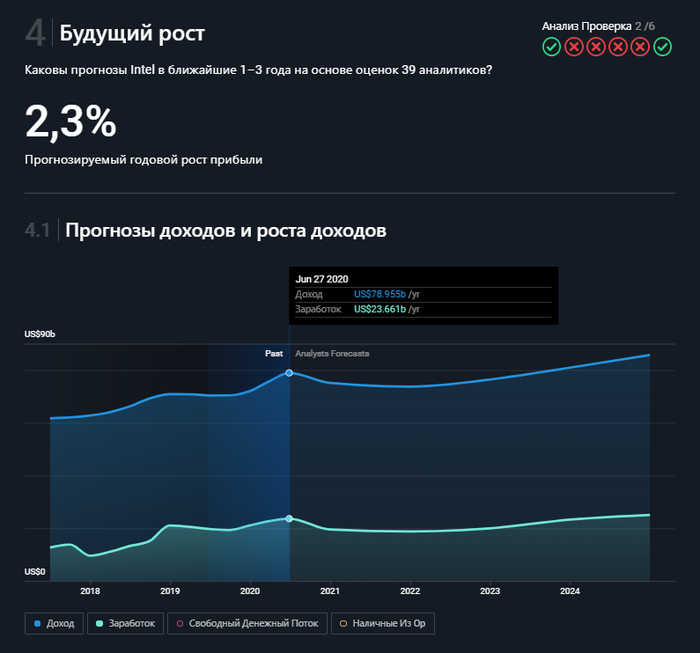

4. Áóäóùèé ðîñò

4-îì ïóíêòå ìîæíî ïîñìîòðåòü ïðîãíîç àíàëèòèêîâ êàñàòåëüíî ðîñòà ïðèáûëè è âûðó÷êè êîìïàíèè. Ó Intel ïðîãíîçèðóåìûé ãîäîâîé ðîñò ïðèáûëè âñåãî ëèøü 2,3%.

ïóíêòå 4.2 ïðîãíîçèðóåìûé ðîñò êîìïàíèè ñðàâíèâàåòñÿ ñ ïðîãíîçàìè ïî îòðàñëè è ïî ðûíêó â öåëîì. Êàê âèäèì Intel ïðîèãðûâàåò è îòðàñëè è ðûíêó. Íî ýòî ïðîãíîçû. À âîò íèæå ôàêòû.

5. Ïðîøëûå ðåçóëüòàòû

ñëåäóþùåì ïóíêòå ìîæíî ïîñìîòðåòü íà ïðîøëîå êîìïàíèè. Ñ ïðîøëûì ó êîìïàíèè Intel âñå â ïîðÿäêå. Íà ãðàôèêå âèäèì ïëàíîìåðíûé ðîñò ïðèáûëè (çåëåíàÿ ëèíèÿ) è âûðó÷êè (ñèíÿÿ ëèíèÿ) çà ïîñëåäíèå 6 ëåò.

Íà äèàãðàììàõ âèäíî, ÷òî â ñðàâíåíèè ñ îòðàñëüþ ïîëóïðîâîäíèêîâ è ðûíêîì â öåëîì ïðèáûëü êîìïàíèè ðîñëà áûñòðåå.

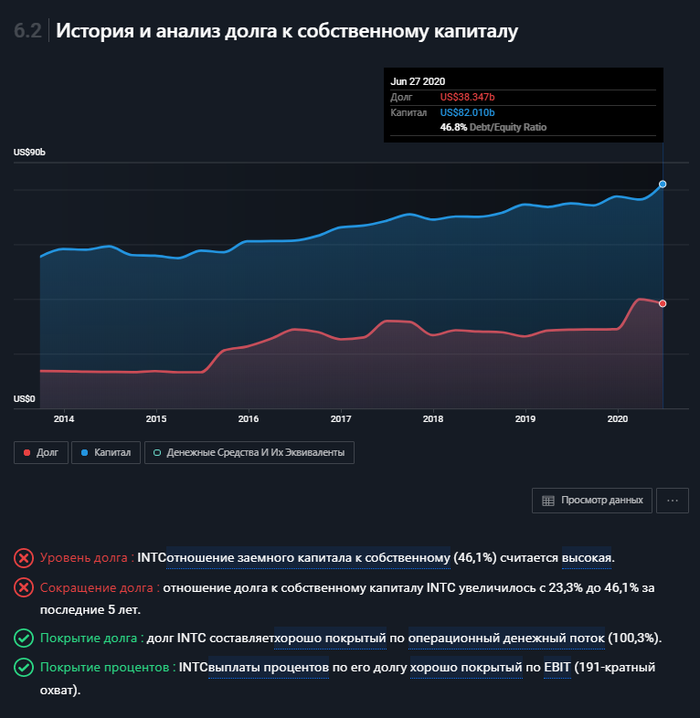

6. Ôèíàíñîâîå çäîðîâüå

Ýòî îäèí èç îñíîâíûõ ïóíêòîâ, êîòîðûé ÿ ñìîòðþ ïðè îöåíêå êîìïàíèé. Ìíå íå íðàâÿòñÿ êîìïàíèè ñ áîëüøèìè äîëãàìè, ïîýòîìó åñëè îíè åñòü â èíäåêñå, òî ñòàðàþñü èõ áðàòü â ñàìóþ ïîñëåäíþþ î÷åðåäü (èëè âîîáùå ïîêà íå áðàòü).

Ñëåâà äèàãðàììà êðàòêîñðî÷íûõ àêòèâîâ (ñèíèé ïðÿìîóãîëüíèê) è îáÿçàòåëüñòâ (çåëåíûé ïðÿìîóãîëüíèê). Ñïðàâà äîëãîñðî÷íûå àêòèâû è îáÿçàòåëüñòâà. Âðîäå áû âñå õîðîøî ó êîìïàíèè Intel, çà èñêëþ÷åíèåì òîãî, ÷òî êðàòêîñðî÷íûå àêòèâû íå ìîãóò ïîêðûòü äîëãîñðî÷íûå îáÿçàòåëüñòâà êîìïàíèè.

Ýòîò ãðàôèê íàãëÿäíî ïîêàçûâàåò ñîîòíîøåíèå àêòèâîâ (ñèíÿÿ ëèíèÿ) è äîëãîâ (êðàñíàÿ ëèíèÿ) êîìïàíèè. ×åì ìåíüøå äîëãîâ ïî îòíîøåíèþ ê àêòèâàì, òåì ëó÷øå ýòî âðîäå è òàê ïîíÿòíî. Ñåðâèñ ñòàâèò îòðèöàòåëüíóþ îöåíêó êîìïàíèè Intel çà âûñîêîå îòíîøåíèå äîëãîâ ê àêòèâàì (46,1%) è çà ðîñò ýòèõ äîëãîâ ïî îòíîøåíèå ê àêòèâàì çà ïîñëåäíèå 5 ëåò.

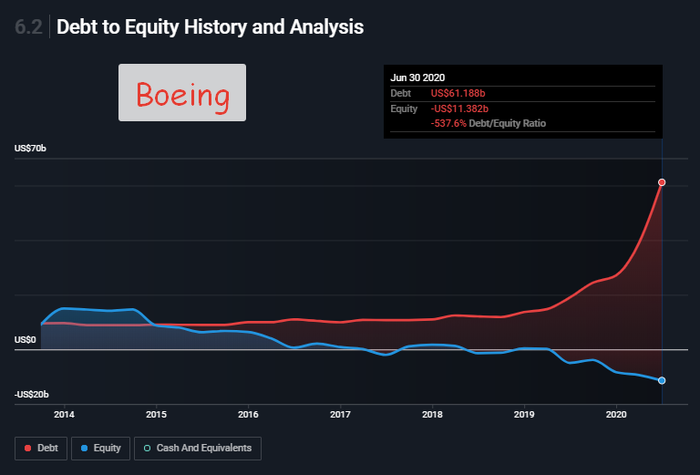

Îäíàêî ÿ íå ñ÷èòàþ, ÷òî ó Intel âñå ïëîõî â ýòîì ïëàíå. Äëÿ ïðèìåðà âîò âàì ãðàôèê êîìïàíèè Boeing, ó êîòîðîé äåéñòâèòåëüíî ïå÷àëüíàÿ ñèòóàöèÿ:

Ïîêóïàòü àêöèè òàêîé êîìïàíèè î÷åíü âûñîêèé ðèñê. Äàæå â ðàìêàõ ìîåé ñòðàòåãèè, ïî êîòîðîé ÿ ñîáèðàþ ÒÎÏ-200 êîìïàíèé èç èíäåêñà S&P500, ÿ íå ñòàíó ïîêóïàòü àêöèè êîìïàíèè Boeing â áëèæàéøåå âðåìÿ.

7. Äèâèäåíäû

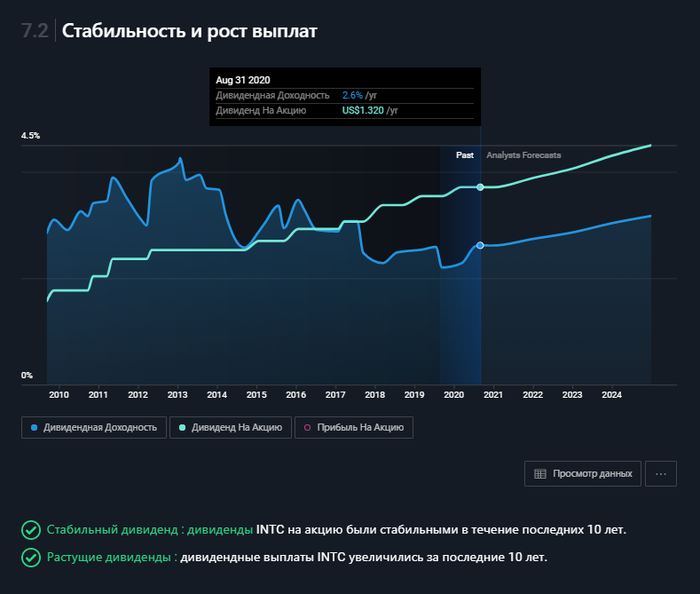

Äàëåå èäåò îöåíêà äèâèäåíäíîé ïîëèòèêè êîìïàíèè. Intel èìååò ñðåäíèå ïî àìåðèêàíñêîìó ðûíêó äèâèäåíäû â 2,62%. Íî ýòè 2,62% ÷óòü áîëüøå, ÷åì ñðåäíèå ïî îòðàñëè ïîëóïðîâîäíèêîâ (1,7%). Ïîýòîìó îòíîñèòåëüíî êîíêóðåíòîâ êîìïàíèÿ âûãëÿäèò î÷åíü äàæå íåïëîõî.

Äàëåå èäåò ãðàôèê ðîñòà äèâèäåíäíîé äîõîäíîñòè (â %) è äèâèäåíäíûõ âûïëàò íà îäíó àêöèþ. È â ýòîì ïóíêòå ó êîìïàíèè Intel âñå â ïîðÿäêå. Äèâèäåíäû óâåëè÷èâàëèñü ïîñëåäíèå 10 ëåò. Áîëåå òîãî, àíàëèòèêè ïðîãíîçèðóþò äàëüíåéøèé ðîñò äèâèäåíäîâ.

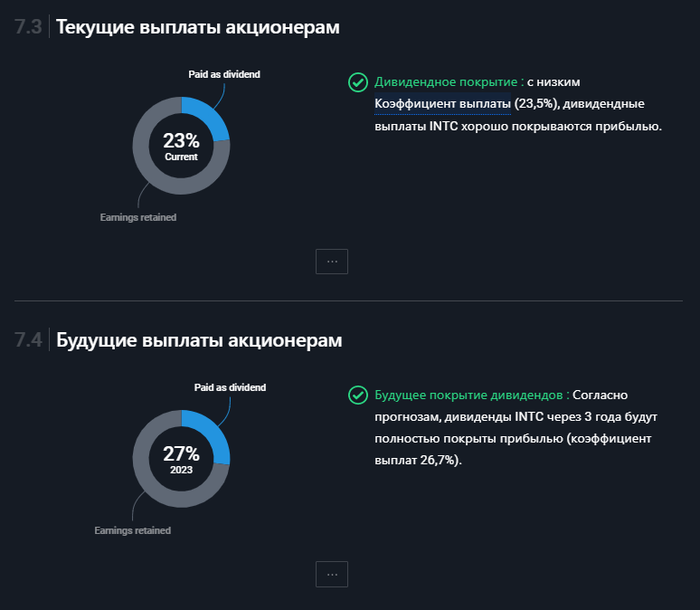

Òåêóùèå è áóäóùèå âûïëàòû àêöèîíåðàì ïîêàçûâàþò íà êðóãîâîé äèàãðàììå êàêîé ïðîöåíò îò ïðèáûëè êîìïàíèÿ íàïðàâëÿåò íà äèâèäåíäû. Êîìïàíèÿ Intel â äàííûé ìîìåíò íàïðàâëÿåò íà âûïëàòó äèâèäåíäîâ àêöèîíåðàì âñåãî 23%. Õîðîøî ýòî èëè ïëîõî?

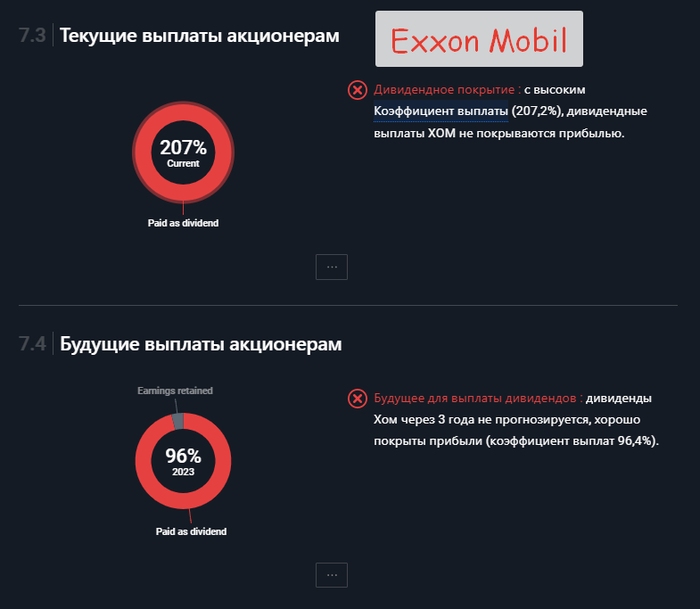

Ýòî õîðîøî! Âåäü â äàííîì ñëó÷àå ó êîìïàíèè îñòàåòñÿ åù¸ 77% îò ïðèáûëè, êîòîðóþ îíà ìîæåò íàïðàâèòü íà ñâî¸ ðàçâèòèå, ïðèîáðåòåíèå íîâûõ àêòèâîâ èëè íà ïîãàøåíèå îáÿçàòåëüñòâ. Ïîïðîáóþ ïðèâåñòè âàì ïðèìåð ïëîõîé êîìïàíèè ïî ýòèì ïîêàçàòåëÿì. Âîò, íàïðèìåð, êîìïàíèÿ Exxon Mobil:

Äà, ó êîìïàíèè âûñîêàÿ äèâèäåíäíàÿ äîõîäíîñòü 8,55% â $ è ëþáîìó íîâè÷êó ýòà êîìïàíèÿ ïîêàæåòñÿ î÷åíü ïðèâëåêàòåëüíîé. Íî åñëè êîïíóòü ãëóáæå, òî ìîæíî óâèäåòü, ÷òî ñîáñòâåííîé ïðèáûëè êîìïàíèè íå õâàòàåò, ÷òîáû âûïëà÷èâàòü òàêèå äèâèäåíäû (207% îò ïðèáûëè!). Ñîîòâåòñòâåííî, êîìïàíèÿ âûíóæäåíà áðàòü çàéìû äëÿ âîçìîæíîñòè ðàññ÷èòàòüñÿ ñ àêöèîíåðàìè. À ãäå áðàòü äåíüãè íà îïåðàöèîííûå ðàñõîäû, íà ðàñøèðåíèå áèçíåñà, íà âíåäðåíèå íîâûõ òåõíîëîãèé? Îïÿòü æå çàéìû Äåëàòü ñòàâêó íà òàêèå êîìïàíèè ÿ áû íå ñòàë.

8. Èíôîðìàöèÿ î êîìïàíèè

Ñëåäóþùèå ïóíêòû íà ñàéòå Simplywall st íîñÿò ñêîðåå èíôîðìàöèîííûé õàðàêòåð: êòî óïðàâëÿåò êîìïàíèåé, êàêîé ðàçìåð çàðïëàòû ó äèðåêòîðà, ñóììà êîìïåíñàöèè ïðè åãî óâîëüíåíèè, îñíîâíûå àêöèîíåðû, äàòà îñíîâàíèÿ êîìïàíèè, àäðåñ êîìïàíèè, êîëè÷åñòâî ñîòðóäíèêîâ è ò.ä.

Âîò êðóïíåéøèå àêöèîíåðû êîìïàíèè Intel:

Çàêëþ÷åíèå

Óâåðåí, ÷òî ìíîãèå ëþäè ïåðåä ïîêóïêîé òåëåâèçîðà, àâòîìîáèëÿ èëè òåëåôîíà î÷åíü òùàòåëüíî øåðñòÿò èíòåðíåò, ÷èòàþò îòçûâû, ñìîòðÿò îáçîðû. À âîò ê ïîêóïêå àêöèé íà÷èíàþùèå èíâåñòîðû îòíîñÿòñÿ áîëåå õàëàòíî. Âîò ñîâñåì íåäàâíî àêöèè Tesla ñòàëè ñòîèòü 450$, êîãäà åù¸ íåäåëþ íàçàä öåíà áûëà â ðàéîíå 2000$. Íîâè÷êè, íå ðàçîáðàâøèñü â ñèòóàöèè, äåëàþò íåïðàâèëüíûå âûâîä?