Учет денежных средств в бизнес плане

Запись трат и доходов в тетрадку нельзя считать финансовым учётом, даже если бизнес совсем небольшой: такая форма не поможет спрогнозировать будущее предприятия. Рассказываем, как вести финансы, чтобы не упускать важное, правильно анализировать расходы и планировать бюджет

Этап 1

Учёт денежных средств на счетах

Если вы совсем не ведёте финансовый учёт, начните с малого — отчёта о движении денежных средств (ОДДС).

ОДДС покажет, какие суммы поступают на счёт и списываются с него за определённый промежуток времени. Важно: в отчёте фиксируется движение денег, а не их эквивалентов (товара, сырья и т.п.).

Пример

7 августа на счету кондитерской было 40 тысяч рублей. 10 августа владелец ожидал получить ещё 50 тысяч от надёжного клиента, поэтому был спокоен и купил на имеющиеся деньги новую печь и продукты, а половину дневной выручки взял себе. Но 10 августа клиент попросил отсрочку. Владелец дал клиенту ещё 4 дня, забыв, что 12 августа нужно платить за аренду. Денег в кассе, чтобы рассчитаться с арендодателем, не хватило

Ситуация, описанная в примере, называется кассовым разрывом — это отсутствие денежных средств для оплаты обязательств. Отчёт о движении денежных средств помогает предвидеть кассовые разрывы и понять, сколько денег на каждом из счетов предприятия на самом деле. И даёт представление о том, в какой момент и какую сумму от оборота владелец может брать себе без ущерба бизнесу.

Вместе с ОДДС советуем вести платёжный календарь и вносить в него запланированные обязательства — свои и партнёрские.

Этап 2

Анализ финансов

Отчёт о движении денежных средств покажет, насколько стабильно предприятие может выполнять свои обязательства за счёт внутренних ресурсов. Углубиться в понимание финансовой ситуации помогут документы бухгалтерской отчётности: баланс и отчёт о прибыли и убытках(ОПиУ).

В ОПиУ вносятся выручка бизнеса и расходы по статьям, включая налоговые отчисления, выплаты по кредитам и т.д. Разница между выручкой и всеми расходами — это чистая прибыль за обозначенный период. Если в данный момент денег в кассе много, а предприятие на самом деле убыточно, ОПиУ покажет это.

В баланс вписываются все активы и пассивы предприятия. Активы — это деньги на счетах, имущество, сырьё и вообще всё, чем обладает компания. А пассивы — деньги, на которые куплены активы, в связи с чем активы всегда равны пассивам. Баланс помогает понять, какое выражение имеет прибыль бизнеса: денежное, имущественное или какое-то другое.

В совокупности ОПиУ, баланс и ОДДС дают объективную финансовую картину бизнеса: что представляют собой основные активы, какие статьи расходов ведут к убыткам, какой срок отсрочки для клиентов безопасен и так далее. Иначе говоря, за счёт чего бизнес держится на плаву и что может его потопить.

Этап 3

Планирование и прогнозирование

Анализ данных даст понимание текущей ситуации и позволит обнаружить точки роста. Следующий желательный шаг — планирование бюджета и финансовые прогнозы.

Очевидные исходы можно предсказать самостоятельно, если вы хоть как-нибудь разбираетесь в финансах. За более сложными и детальными прогнозами лучше обратиться к финансовому аналитику или хотя бы спросить совета грамотного бухгалтера.

И конечно, для финансового учёта можно использовать умные сервисы вроде «Бизнес Аналитики», который умеет объединять денежные потоки, планировать годовой бюджет расходов и доходов и визуализировать динамику финансов по статьям, клиентам и контрагентам. Подобные программы облегчают жизнь и руководителям бизнеса, и бухгалтерам при подготовке документации.

Сделайте будущее своего бизнеса более предсказуемым с помощью финансового учёта, и в делах не придётся полагаться только на удачу

Источник

Материал предоставлен компанией “RG-Soft”

Планирование денежных потоков, анализ отклонений фактических результатов от плановых, формирование управленческих решений как функции финансового контроллинга сегодня приобретают наивысшую актуальность. Однако в условиях, когда заемные средства резко подорожали, а ситуация с платежами обострилась, такие инструменты как бюджетирование движения денежных средств становятся громоздкими и «неповоротливыми». Целесообразно использовать более легкие, но обеспечивающие достаточную точность и надежность, методы планирования и соответствующие информационные системы.

Функциональность и качество финансового контроллинга, как и общего контроллинга, определяется качеством используемых инструментов, то есть, методов и приемов, состоянием механизмов планирования и контроля, а также качеством информационных систем, обеспечивающих автоматизацию процесса планирования и построения аналитических отчетов. Если в компании не уделяется должного внимания денежным потокам, то ей весьма сложно предсказывать кассовые разрывы. Это приводит к тому, что в конце месяца у нее не оказывается денег, чтобы оплатить счета поставщиков. Поэтому сотрудники различных служб вынуждены давать обещание, оплатить текущие счета в следующем месяце из ожидаемых поступлений. Однако из-за отсутствия системы управления денежными потоками (УДП) уверенности в том, что такая ситуация не повторится, нет.

Встречается и более неприятная ситуация, когда компания постоянно пользуется овердрафтом, но из-за несоблюдения условий его использования банк закрывает овердрафт. В результат компания не может совершать платежи. Поставщики, недовольные проблемами с оплатой, отменяют скидки, что незамедлительно сказывается на прибыльности компании.

Итак, неплатежеспособность возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, когда формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства. Чаще всего проблемы такого рода являются результатом неправильно организованных платежей или нарушения их условий.

Специфика отрасли может подразумевать некоторую отсрочку поступления денежных средств от клиентов. Но наличие существенной дебиторской задолженности и плохая работа с ней может приводить к недостатку денежных средств для оплаты текущей деятельности предприятия. Решать эту проблему можно только комплексно на этапах бюджетирования и оперативного управления платежами.

Проблема нарушения условий платежей как клиентами компании, так и ею самой решается преимущественно на этапе оперативного планирования за счет более качественной работы с клиентами по закрытию дебиторской задолженности. Если в компании существует регламент фиксации планируемых поступлений денежных средств, то при нарушении этих планов становится возможным оперативно установить, какие именно контрагенты нарушают условия платежей.

Недостаточное внимание к планированию и управлению денежными потоками приводит к нехватке ликвидности, нарушениям в сроках оплаты, ухудшению взаимоотношений с контрагентами, необоснованному использованию дополнительных заемных средств и т.п. Даже наличие полноценной системы бюджетирования не может гарантировать отсутствие кассовых разрывов. Необходима система оперативного внесения изменений в планы и инструменты для регулярного отслеживания их исполнения и отклонений план — факт.

Однако кризис показал, что в условиях динамично меняющейся ситуации жесткий план тормозит деятельность. От компании требуется быстрая реакция на изменение внешних условий, а жесткая система бюджетирования этому мешает. В крупных компаниях согласование действий занимает слишком много времени. Для любого решения требуется весомое обоснование, иногда его трудно сформулировать, особенно если оно находится на уровне интуиции. Накопленный опыт показывает, что как небольшим, так и крупным компаниям требуются инструменты быстрого изменения планов.

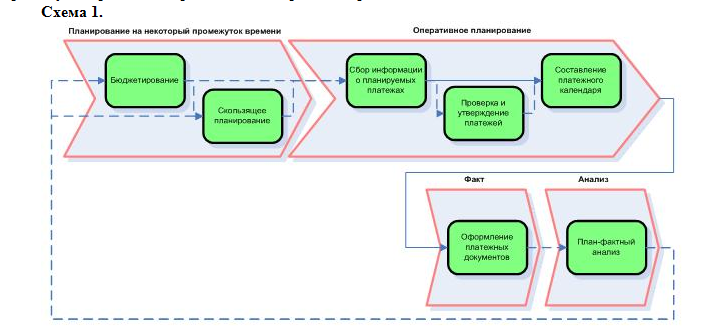

Основные этапы управления денежными потоками

Управление денежными потоками можно представить как последовательность нескольких этапов (схема 1) с условными названиями: планирование на некоторый промежуток времени, оперативное планирование, факт и анализ.

Основные этапы управление денежными потоками

При формировании бюджетов, исходя из плана продаж и закупок, составляются планы движения денежных средств на некоторый промежуток времени — бюджеты движений денежных средств (БДДС). Уже здесь можно выявить потенциальные кассовые разрывы и принять необходимые меры. Использование БДДС помогает ответить на вопросы: кто, когда, на какие цели и сколько сможет потратить денежных средств.

Этап оперативного планированияпредназначен для планирования текущих потребностей и поступлений денежных средств. Конечной его целью является платежный календарь, который позволяет выявить кассовые разрывы более точно. Чаще всего платежный календарь составляется на основе планируемых поступлений и заявок на расходование денежных средств.

Оперативное планирование не может ограничиваться отражением заявок и корректировкой платежного календаря. Необходимы еще проверка и утверждение документов. Важно провести предварительный отбор заявок, которые должны быть согласованы с ответственными лицами компании. Причем процедура согласования должна быть достаточно быстрой. Одной из важных возможностей утверждения является запрос не к конкретному пользователю, а к некоторой группе ответственных лиц. Это дает возможность быстрей реагировать на ситуацию в случае отсутствия одного из ключевых сотрудников.

Анализ движения денежных потоков — это, по сути, определение моментов и величин притоков и оттоков денег. Во многом темпы развития и финансовая устойчивость предприятия определяются тем, насколько притоки и оттоки денежных средств синхронизированы между собой во времени и по объемам, поскольку высокий уровень такой синхронизации позволяет пользоваться меньшими кредитами и эффективно использовать имеющиеся денежные средства. Для этих целей обычно используют следующие инструменты:

- анализ исполнения планов;

- сравнение долгосрочного плана (бюджета), оперативного плана и факта;

- определение основных показателей движения ДС;

- выявление закономерностей численными методами.

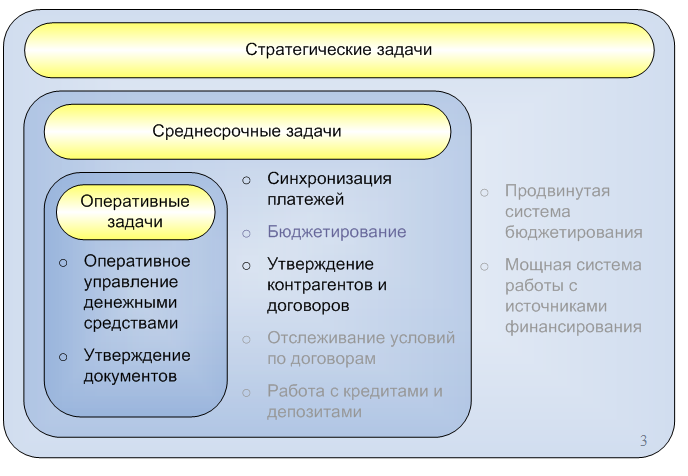

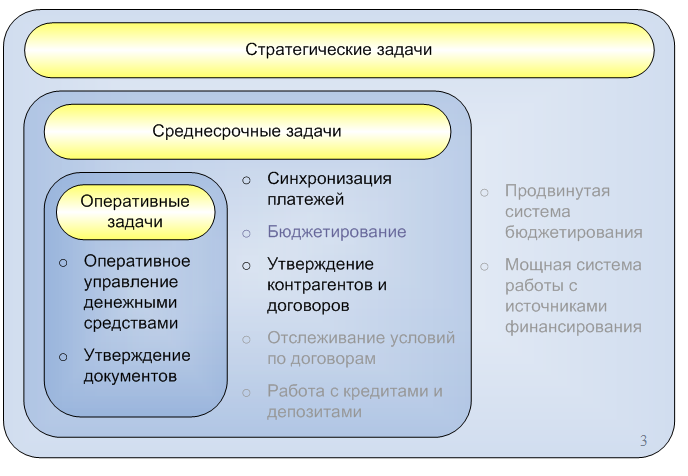

Как видно этапы управления денежными средствами можно разделить на следующие горизонты:

- Оперативные задачи, в которые входят непосредственно организация платежей, их согласование, оперативный контроллинг;

- Среднесрочные задачи, решающие проблемы синхронизации объемов входящих и исходящих платежей, работа с договорами и их условиями для обеспечения платежеспособности компании;

- Стратегические задачи, регулирующие направление развития компании.

Схематично это распределение изображено на схеме 2.

Схема 2

Задачи финансового учета, решаемые скользящим планированием

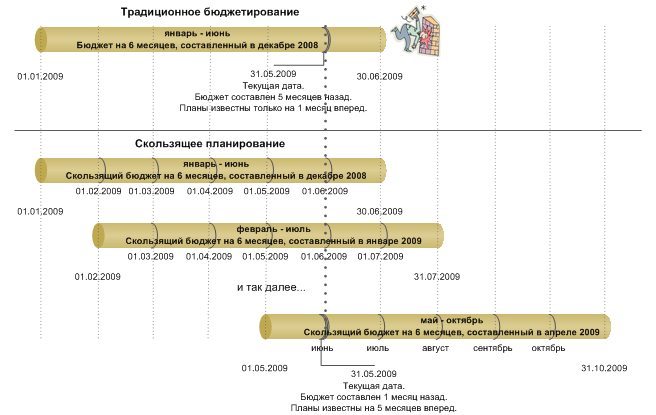

Подходы к бюджетированию ДДС

Схема 3.

Традиционное бюджетирование и скользящее планирование

Традиционно процесс бюджетирования (схема 3) начинается с определения руководством компании направлений ее развития, темпов роста, ключевых показателей и занимает немало времени. Как правило, бюджеты ДДС составляются на квартал или год. Составление БДДС с нуля — довольно трудоемкий процесс, так как требуется обработать большой массив информации о предстоящих доходах и расходах. Работа над бюджетом следующего года может начинаться уже летом.

Чтобы облегчить этот процесс, часто за основу берутся данные предыдущих периодов. Однако в первой половине года компания располагает фактическими данными о выполнении текущего бюджета лишь за несколько месяцев. Ясно, что сформированный на основе таких данных бюджет имеет неточности, поэтому не может служить ориентиром для компании в течение всего следующего года. Выход из подобной ситуации видится в непрерывном пересмотре планов.

Скользящее планирование — технология, предполагающая после прохождения определенного периода времени изменение планов на будущее, отдаляя границу на величину пройденного этапа. Например, еженедельно составляется план на ближайшие 12 недель. При этом детальность планов уменьшается пропорционально «удаленности» соответствующего периода от точки планирования. Так, план по дням для первой недели, понедельное разбиение для ближайшего месяца и укрупненный план по месяцам для последующих периодов. Методологически скользящее планирование решает все оперативные задачи и частично среднесрочные, которые стали актуальными в настоящее время.

Такая технология планирования имеет ряд преимуществ перед традиционным бюджетированием. Если традиционное бюджетирование иногда сравнивают с планированием «в стену», то есть, компания не видит своего будущего за пределами границ бюджета, то в скользящем планировании горизонт, необходимый для ежедневной работы, увеличивается и детализируется.

Скользящее планированиепозволяет учитывать фактическое движение денежных средств и обещанияконтрагентов по платежам. Становится возможным оперативно вносить коррективы в графики платежей.

Технологические процессы осуществляются в массовом производстве непрерывно, а планирование происходит дискретно. Поэтому скользящее планирование приближает процесс планирования к темпу остальных процессов компании. При этом повышается качество и достоверность информации, на основании которой формируется скользящий план. Увеличивается и оперативность реагирования, так как все ответственные сотрудники регулярно вносят коррективы в свою часть плана.

Переход на скользящее планирование

Основные вопросы, которые требуют в первую очередь ответа при переходе на скользящее планирование, каковы периодичность и горизонт планирования?

Так как процессы в компании протекают непрерывно, то интервалы планирования должны быть как можно мельче. Однако совсем мелкое дробление не всегда удобно. Поэтому интервалы планирования нужно выбирать исходя из особенностей работы торгового, производственного и финансового отделов. Например, если максимальная отсрочка платежа составляет 1 месяц, а максимальный срок выполнения заказа — 2 недели, то не имеет смысла стремиться к детальному плану по поступлениям на полгода вперед. При ведении скользящего планирования можно использовать разную детализацию для различных сроков. Например, на следующую неделю иметь детальный план по дням, на месяц вперед — по неделям, а еще для пары месяцев вперед составить общий план.

Несмотря на некоторую трудоемкость регулярного пересмотра текущей ситуации и изменения планов, скользящее планирование имеет по сравнению с традиционным бюджетированием ряд преимуществ. Так как известны (с точностью вплоть до дня) поступления (по информации от клиентов и условий договоров) денежных средств и планируемые расходы, то имеется возможность оперативно:

- отслеживать планируемые остатки денежных средств и в случае их нехватки также оперативно вносить коррективы в расходы;

- контролировать рассогласования план—факт и корректировать план по поступлениям, если очередная оплата не поступила вовремя или более эффективно использовать дополнительные поступления;

- управлять дебиторской задолженностью.

Главное преимущество скользящего планирования в том, что при приближении конца периода видно и понятно, что делать дальше. Вовлеченность сотрудников в процесс ведения скользящего планирования повышает его качество. Однако даже заинтересованным в скользящем планировании специалистам приходится осваивать новый для себя раздел учета и отказываться от старых привычек, перестраивать устоявшиеся бизнес-процессы. Снизить напряженность введения новой технологии позволяют так называемые «предварительные заявки». В них указываются лишь наиболее общие реквизиты платежей: подразделение, статья, сумма. Но этих данных вполне достаточно для скользящего планирования движения денежных средств.

Рекомендации по составлению скользящего плана

В первом цикле использования скользящего планирования необходимо составить обычный план по неделям. В дальнейшем понедельный план будет в основном составляться по оформленным заявкам. Поступления денежных средств, о которых есть информация о точной дате совершения операции, оставляют как есть. Те же поступления, по которым нет такой информации, равномерно распределяются по некоторому интервалу времени, обычно — неделя или месяц. Аналогично поступают с расходами. Но так как расходами компания управляет сама, то их можно почти всегда привязаться к более точному, по сравнению с поступлением, периоду (день/неделя). Расходы, которые нельзя привязать к конкретным неделям, разбиваются равномерно по месяцу. С помощью руководителей отделов (продаж, закупок, производства) и дополнительной от них информации о продажах, поступлениях, платежах понедельный план корректируют, равномерно распределяя платежи по интервалу планирования. По окончании очередного периода планирования (неделя/месяц) составляется очередной уточненный план на ближайшее время. То есть, последовательно корректируется план на некоторую глубину, за счет чего достигается большая, по сравнению с традиционным планированием, достоверность.

Источниками данных для скользящего планирования служат:

- Договоры. Например, графики платежей, условия договоров об отсрочке платежей и т.п.;

- Договоренности. Частая ошибка – информацией о планируемых поступлениях владеет только один человек, максимум его руководитель. Эту информацию необходимо фиксировать, например, отражать отклонение в графике платежей.

- Сезонность, другие повторяющиеся колебания. Примеров можно привести множество, главное, что эти неравномерности необходимо учитывать. Одним из инструментов, который помогает прогнозировать подобные неравномерности является

Одним из инструментов, который помогает выявлять, анализировать и прогнозировать подобные циклические колебания является статистический и интеллектуальный анализ данных.

Прогнозирование с помощью интеллектуальных методов

Чем более качественный прогноз движения денежных средств необходимо построить, тем требуется больше ресурсов и времени. Причем для этих целей необходимы высококвалифицированные специалисты. Снизить затраты можно автоматизацией процесс прогнозирования. Многие трейдеры используют математические методы для прогнозирования цены акций и курсов валют. Их суть заключается в том, что компьютер, анализируя предыдущие значения временного ряда, строит модель (обычно в виде формулы) и использует ее для прогнозирования будущих значений. Пожалуй, на очень коротких промежутках времени, когда требуется за считанные секунды принять решение, такие методы — единственный способ построения прогноза.

Наиболее простые методы, к примеру, линейной аппроксимации, когда предыдущие значения показателей пытаются описать простой линией, используются в бизнесе. Хотя этот метод довольно прост, но его точность не велика. Для повышения точности прогноза можно использовать более сложные функции: экспоненты, логарифмы, степенные функции и т. д. Обычно эти функции для построения красивых гладких графиков используют в Excel. Реализованы методы обработки статистических данных и в пакете SPSS. Находят применение в бизнесе и интеллектуальные методы прогноза с использованием нейронных сетей, генетических алгоритмов и т.д., а также соответствующий инструментарий: Matlab, Statistica Neural Networks, Polyanalyst и др. Однако все они требуют большого количества исторических данных (не меньше 30 предыдущих значений). В реальности с учетом постоянно меняющейся рыночной ситуации и, соответственно, меняющейся модели такого количества данных накопить не удается.

Одним из перспективных методов считается «Гусеница» или «анализ сингулярного спектра». Он интересен тем, что пытается не просто создать модель временного ряда, а прежде разложить этот временной ряд на простейшие составляющие и не требует большого количества предыдущих данных. Обычно временной ряд представляют в виде тренда, периодических колебаний (например, сезонных) и шумовых составляющих. Разложение на такие составляющие происходит автоматически, пользователю остается лишь указать, какие составляющие необходимо учитывать при построении прогноза, а какие – нет.

«Гусеницу» можно применять не только для прогнозирования, но и для анализа сложных временных рядов. Однако никакие интеллектуальные методы не могут полностью заменить знания и опыт аналитика, а лишь помогают контроллерам формировать предложения для принятия решений.

Анализ отклонений

При скользящем планировании анализ отклонений план — факт несколько отличается от анализа при традиционном бюджетировании. В скользящем планировании план в общем виде состоит из двух частей — конкретных заявок и прогноза, составленного с помощью тех или иных инструментов или основанного на опыте сотрудников, составлявших бюджет.

Принять решения по конкретной заявке на платеж или по плановому поступлению денежных средств относительно легко. Этот, скорее, организационный вопрос. Все, что нужно, — это получить информацию от инициатора или ответственного за конкретную сумму. Планируемое движение будет либо перенесено в один из будущих периодов, либо отменено. А вот спрогнозированная часть плана требует другого подхода. В зависимости от специфики деятельности компании, внутренних процессов и детальности прогноза можно предложить два варианта решения этой проблемы.

Можно игнорировать отклонения и не переносить их в следующие периоды. Например, если лимиты на текущие расходы (канцелярия, текущий ремонт и т.п.) в полном объеме еще не использованы.

Но бывают случаи, когда конкретная заявка не подана (вовремя не получены документы от поставщика и др.), а лимит расходования денежных средств выделен. Тогда его необходимо перенести в следующий период. В подобных ситуациях полезно использовать так называемые «периодические заявки», срок действия которых ограничен некоторым периодом, к примеру, сроком действия договора. На их основе формируются регулярные (еженедельные, ежемесячные) запросы на расходование средств. Принятие того или иного решения можно частично автоматизировать классификацией статей на те, по которым остаток бюджета закрытого периода распределяется по следующим периодам, и на те, по которым план «затирается» фактом.

Элементы описанной выше методологии планирования и учета денежных средств реализованы в продукте «РГ-Софт:Управление денежными потоками». Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит за счет сокращения продолжительности операционного цикла, более экономного использования собственных и, как следствие, уменьшения потребности в заемных средствах. Поэтому эффективность работы предприятия в значительной степени зависит от организации системы управления денежными потоками.

Источник