Таблицы для расчета бизнес плана

ÐизнеÑ-план Ñ ÑаÑÑеÑами в Excel. ÐбÑÐ°Ð·ÐµÑ Ð·Ð°Ð¿Ð¾Ð»Ð½ÐµÐ½Ð¸Ñ Ð±Ð¸Ð·Ð½ÐµÑ-плана (Ñаблон xlsx)

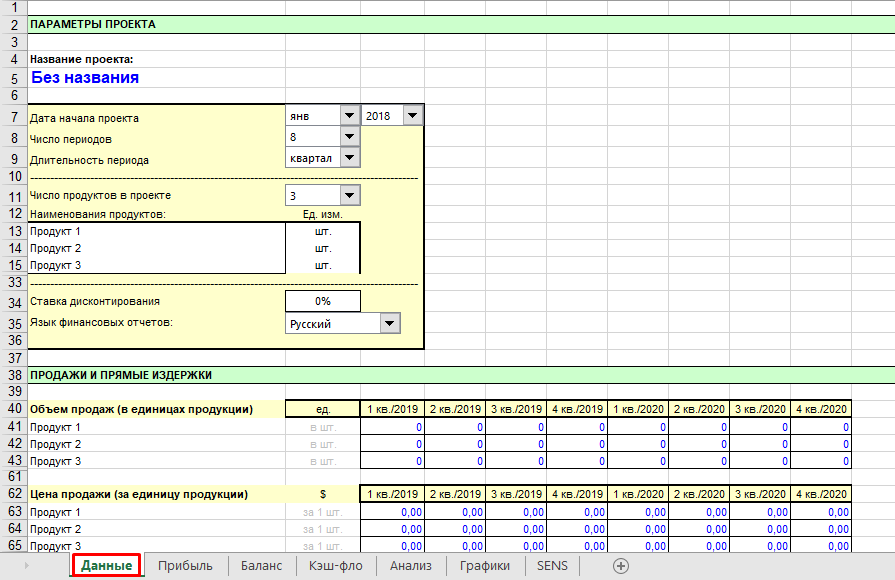

Шаблон Excel Ð´Ð»Ñ ÑаÑÑеÑа бизнеÑ-плана Ñо ÑледÑÑÑими Ñазделами:

- ÐаÑамеÑÑÑ Ð¿ÑоекÑа

- ÐÑодажи и пÑÑмÑе издеÑжки

- ÐбÑие издеÑжки

- Ðалоги и оÑÑиÑлениÑ

- ÐаÑалÑнÑй баланÑ

- ÐапиÑалÑнÑе вложениÑ

- ФинанÑиÑование

- ÐополниÑелÑÐ½Ð°Ñ Ð¸Ð½ÑоÑмаÑиÑ

- ÐÑÑÐµÑ Ð¾ пÑибÑлÑÑ Ð¸ ÑбÑÑкаÑ

- ÐаланÑ

- Ðвижение денежнÑÑ ÑÑедÑÑв

СкаÑаÑÑ Ñаблон ÑаÑÑеÑа пÑоекÑа бизнеÑ-плана беÑплаÑно онлайн.xlsm (Ñ Ð¼Ð°ÐºÑоÑами Ð´Ð»Ñ ÑаÑÑеÑа) >>>

ÐизнеÑ-план Ñ ÑаÑÑеÑами в Excel Ð¾Ñ Ð±Ð¸Ð·Ð½ÐµÑ-молодоÑÑи. СкаÑаÑÑ Ð±ÐµÑплаÑно xslx

СкаÑаÑÑ (XLSX, 34KB)

ÐеÑеÑÐµÐ½Ñ Ñаблонов Ð´Ð»Ñ Ð¿Ð¾Ð´Ð³Ð¾Ñовки ÑинанÑовой ÑаÑÑи бизнеÑ-плана Ð´Ð»Ñ Ð¿ÑедпÑиÑÑÐ¸Ñ Ð¾Ð±ÑеÑÑвенного пиÑаниÑ

| ÐеÑеÑÐµÐ½Ñ Ñаблонов Ð´Ð»Ñ Ð¿Ð¾Ð´Ð³Ð¾Ñовки ÑинанÑовой ÑаÑÑи бизнеÑ-плана Ð´Ð»Ñ Ð¿ÑедпÑиÑÑÐ¸Ñ Ð¾Ð±ÑеÑÑвенного пиÑÐ°Ð½Ð¸Ñ | |||

| СиÑÑÐµÐ¼Ð°Â Â Â Â Â Â Â Â Â Â Â Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | ÐÑганизаÑионно-пÑавоваÑ                                          ÑоÑма | ÐбÑекÑÂ Â Â Â Â Â Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | Ðаименование Ñаблона                                (Ð¸Ð¼Ñ Ñайла) |

| ТÑадиÑÐ¸Ð¾Ð½Ð½Ð°Ñ | ÐндивидÑалÑнÑй пÑедпÑинимаÑÐµÐ»Ñ Ð±ÐµÐ· обÑÐ°Ð·Ð¾Ð²Ð°Ð½Ð¸Ñ ÑÑидиÑеÑкого лиÑа (ÐÐÐЮÐ) | РзавиÑимоÑÑи Ð¾Ñ Ð²Ð¸Ð´Ð° налога | Шаблон ÐÐ – 01 |

| ЮÑидиÑеÑкое лиÑо | РзавиÑимоÑÑи Ð¾Ñ Ð²Ð¸Ð´Ð° налога | Шаблон ÐÐ – 02 | |

| СиÑÑÐµÐ¼Ð°Â Â Â Â Â Â Â Â Â Â Â Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | ÐÑганизаÑионно-пÑавоваÑ                                          ÑоÑма | ÐбÑекÑÂ Â Â Â Â Â Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | Ðаименование Ñаблона                                (Ð¸Ð¼Ñ Ñайла) |

| УпÑоÑÐµÐ½Ð½Ð°Ñ | ÐндивидÑалÑнÑй пÑедпÑинимаÑÐµÐ»Ñ Ð±ÐµÐ· обÑÐ°Ð·Ð¾Ð²Ð°Ð½Ð¸Ñ ÑÑидиÑеÑкого лиÑа (ÐÐÐЮÐ) | ÐÐ¾Ñ Ð¾Ð´Ñ | Шаблон ÐÐ -03 |

| ÐÐ¾Ñ Ð¾Ð´Ñ â ÑаÑÑ Ð¾Ð´Ñ | Шаблон ÐÐ – 04 | ||

| ЮÑидиÑеÑкое лиÑо | ÐÐ¾Ñ Ð¾Ð´Ñ | Шаблон ÐÐ – 05 | |

| ÐÐ¾Ñ Ð¾Ð´Ñ â ÑаÑÑ Ð¾Ð´Ñ | Шаблон ÐÐ – 06 | ||

| СиÑÑÐµÐ¼Ð°Â Â Â Â Â Â Â Â Â Â Â Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | ÐÑганизаÑионно-пÑавоваÑ                                          ÑоÑма | ÐбÑекÑÂ Â Â Â Â Â Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | Ðаименование Ñаблона                                (Ð¸Ð¼Ñ Ñайла) |

| ÐдинÑй налог на вмененнÑй Ð´Ð¾Ñ Ð¾Ð´ | ÐндивидÑалÑнÑй пÑедпÑинимаÑÐµÐ»Ñ Ð±ÐµÐ· обÑÐ°Ð·Ð¾Ð²Ð°Ð½Ð¸Ñ ÑÑидиÑеÑкого лиÑа (ÐÐÐЮÐ) | ÐмененнÑй Ð´Ð¾Ñ Ð¾Ð´ | Шаблон ÐÐ – 07 |

| ЮÑидиÑеÑкое лиÑо | ÐмененнÑй Ð´Ð¾Ñ Ð¾Ð´ | Шаблон ÐÐ – 08 | |

| ÐополниÑелÑнÑе поÑÑнениÑ: | |||

| 1. ÐÑи иÑполÑзовании Ñаблона Ð´Ð»Ñ ÐºÐ¾Ð½ÐºÑеÑного полÑзоваÑÐµÐ»Ñ ÑÐ°Ð¹Ð»Ñ Ñ ÐµÐ³Ð¾ ÑинанÑовÑм планом | |||

| ÑледÑÐµÑ Ð¿ÑиÑвоиÑÑ Ð¸Ð¼Ñ, ÑооÑвеÑÑÑвÑÑÑее Ñамилии и иниÑиалам, и ÑÐ¾Ñ ÑаниÑÑ ÑÑÐ¾Ñ Ñайл | |||

| оÑделÑно под новÑм именем в папке ÑооÑвеÑÑÑвÑÑÑей гÑÑппÑ. | |||

| 2. ÐÑи иÑполÑзовании Ñаблонов по ÐµÐ´Ð¸Ð½Ð¾Ð¼Ñ Ð½Ð°Ð»Ð¾Ð³Ñ Ð½Ð° вмененнÑй Ð´Ð¾Ñ Ð¾Ð´ в полÑ, вÑделеннÑе на | |||

| желÑом Ñоне, ÑледÑÐµÑ ÑамоÑÑоÑÑелÑно впиÑаÑÑ Ð½ÐµÐ´Ð¾ÑÑаÑÑÑÑ Ð¸Ð½ÑоÑмаÑÐ¸Ñ – по Ð²Ð¸Ð´Ñ Ð´ÐµÑÑелÑноÑÑи, | |||

| показаÑÐµÐ»Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð¸ базовой Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи. Ð ÑÑÑоке “ÐоказаÑÐµÐ»Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ” | |||

| в ÐÐÐÐУЮ ЯЧÐÐÐУ ÑаблиÑÑ Ð½ÐµÐ¾Ð±Ñ Ð¾Ð´Ð¸Ð¼Ð¾ впиÑаÑÑ ÑиÑленнÑе знаÑÐµÐ½Ð¸Ñ Ð¿Ð¾ÐºÐ°Ð·Ð°ÑÐµÐ»Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð±Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ | |||

| в ÑооÑвеÑÑÑвÑÑÑÐ¸Ñ ÐµÐ´Ð¸Ð½Ð¸ÑÐ°Ñ Ð¸Ð·Ð¼ÐµÑениÑ. | |||

| 3. РабоÑие лиÑÑÑ Ð²ÑÐµÑ Ñаблонов имеÑÑ ÑледÑÑÑÑÑ ÑÑÑÑкÑÑÑÑ: | |||

| ÐиÑÑ 1 – ÐÑÑ Ð¾Ð´Ð½Ñе даннÑе (по ÑоÑме ÑаÑпеÑаÑки, вÑдаваемой клиенÑÑ) | |||

| ÐиÑÑ 2 – Ðлан ÑинанÑовÑÑ ÑезÑлÑÑаÑов деÑÑелÑноÑÑи | |||

| ÐиÑÑ 3 – Ðлан Ð´Ð²Ð¸Ð¶ÐµÐ½Ð¸Ñ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ ÑÑедÑÑв | |||

| ÐиÑÑ 4 – ÐÑенка ÑÑÑекÑивноÑÑи пÑоекÑа (гÑаÑик и ÑаÑÑеÑнÑе показаÑели) | |||

| ÐÑимеÑание: ÐÐ»Ñ ÐиÑÑов 2, 3 и 4 ÑÑÑановлена заÑиÑа Ð¾Ñ Ð¸Ð·Ð¼ÐµÐ½ÐµÐ½Ð¸Ð¹. ÐÐ»Ñ ÑнÑÑÐ¸Ñ Ð·Ð°ÑиÑÑ | |||

| ÑледÑÐµÑ Ð²Ð¾ÑполÑзоваÑÑÑÑ Ð¾Ð¿Ñией СеÑвиÑ/ÐаÑиÑа/СнÑÑÑ Ð·Ð°ÑиÑÑ Ð»Ð¸ÑÑа | |||

Файл 1:

СкаÑаÑÑ (XLSX, 12KB)

Файл 2:

СкаÑаÑÑ (XLSX, 192KB)

Файл 3:

СкаÑаÑÑ (XLSX, 187KB)

Файл 4:

СкаÑаÑÑ (XLSX, 646KB)

Файл 5:

СкаÑаÑÑ (XLSX, 185KB)

Файл 6:

СкаÑаÑÑ (XLSX, 184KB)

Файл 7:

СкаÑаÑÑ (XLSX, 185KB)

Файл 8:

СкаÑаÑÑ (XLSX, 186KB)

ÐоÑовÑе ÑеÑÐµÐ½Ð¸Ñ Ð² Excel Ð´Ð»Ñ Ð±Ð¸Ð·Ð½ÐµÑа

ÐÐµÑ Ð²Ñемени на ÑÑÑинÑ? РеÑайÑе задаÑи в Excel!

ÐÑаÑик Ð´Ð¾Ñ Ð¾Ð´Ð¾Ð², ÑаÑÑ Ð¾Ð´Ð¾Ð², пÑибÑли

ÐÑбой индивидÑалÑнÑй пÑедпÑинимаÑÐµÐ»Ñ (ÐÐ) или пÑедпÑиÑÑие (ÐÐÐ, ÐÐÐ) Ð²ÐµÐ´ÐµÑ Ð±ÑÑ Ð³Ð°Ð»ÑеÑÑкий и налоговÑй ÑÑÐµÑ Ð² ÑооÑвеÑÑÑвии Ñ Ð´ÐµÐ¹ÑÑвÑÑÑим законодаÑелÑÑÑвом. Ðднако, бÑÑ Ð³Ð°Ð»ÑеÑÑкий ÑÑÐµÑ Ð¸ ÑпÑавленÑеÑкий ÑÑÐµÑ Ð´Ð¾Ñ Ð¾Ð´Ð¾Ð² и ÑаÑÑ Ð¾Ð´Ð¾Ð² – не вÑегда одно и Ñо же. ÐÐ»Ñ Ñого, ÑÑÐ¾Ð±Ñ Ð¿Ð¾Ð½ÑÑÑ ÑеалÑное ÑооÑноÑение Ð´Ð¾Ñ Ð¾Ð´Ð¾Ð² и ÑаÑÑ Ð¾Ð´Ð¾Ð² ÐРили ÐÐÐ, а Ñакже пÑибÑÐ»Ñ Ð¿ÑедпÑиÑÑиÑ, Ð½ÐµÐ¾Ð±Ñ Ð¾Ð´Ð¸Ð¼Ð¾ веÑÑи подÑобнÑй ÑÑÐµÑ ÑеалÑнÑÑ Ð´Ð¾Ñ Ð¾Ð´Ð¾Ð² и ÑаÑÑ Ð¾Ð´Ð¾Ð².

РаÑÑÐµÑ ÑоÑки окÑпаемоÑÑи пÑоекÑа

ТоÑка окÑпаемоÑÑи пÑоекÑа – ÑÑо ÑÑмма Ð´Ð¾Ñ Ð¾Ð´Ð¾Ð² Ð¾Ñ Ð´ÐµÑÑелÑноÑÑи пÑедпÑиÑÑиÑ, ÑÐ°Ð²Ð½Ð°Ñ ÑаÑÑ Ð¾Ð´Ð°Ð¼ на ведение ÑÑой деÑÑелÑноÑÑи. СÑммÑ, полÑÑеннÑе ÑвеÑÑ ÑоÑки окÑпаемоÑÑи, пÑиноÑÑÑ Ð¿ÑедпÑиÑÑÐ¸Ñ Ð¿ÑибÑлÑ.

РаÑÑÐµÑ ÑоÑки окÑпаемоÑÑи пÑоекÑа Ð½ÐµÐ¾Ð±Ñ Ð¾Ð´Ð¸Ð¼ пÑи ÑазÑабоÑке бизнеÑ-плана, пÑи запÑÑке пÑоизводÑÑва или закÑпке нового вида пÑодÑкÑии, пÑи запÑÑке нового пÑоекÑа. ÐÐ»Ñ ÑаÑÑеÑа ÑоÑки окÑпаемоÑÑи Ð½ÐµÐ¾Ð±Ñ Ð¾Ð´Ð¸Ð¼Ð¾ опÑеделиÑÑ Ð¾ÑновнÑе ÑÑаÑÑи Ð´Ð¾Ñ Ð¾Ð´Ð¾Ð² и ÑаÑÑ Ð¾Ð´Ð¾Ð² пÑедпÑиÑÑиÑ.

РаÑÑÐµÑ ÑоÑки безÑбÑÑоÑноÑÑи пÑедпÑиÑÑиÑ

УÑиÑÑваÑÑÑÑ ÑледÑÑÑие показаÑели:

– Ñена единиÑÑ Ð¿ÑодÑкÑии,

– заÑÑаÑÑ Ð½Ð° единиÑÑ ÑоваÑа,

– ÑоÑÐ³Ð¾Ð²Ð°Ñ Ð½Ð°Ñенка на единиÑÑ ÑоваÑа,

– поÑÑоÑннÑе и пеÑеменнÑе ÑаÑÑ

Ð¾Ð´Ñ Ð¿ÑедпÑиÑÑиÑ,

– пÑоÑенÑÐ½Ð°Ñ ÑÑавка по банковÑÐºÐ¾Ð¼Ñ ÐºÑедиÑÑ. ÑкаÑаÑÑ

РаÑÑÑиÑаÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¸ в 2015г. пÑи Ð£Ð¡Ð Ð´Ð»Ñ ÐÐ

ÐÑаÑик ÑабоÑÑ

ÐоÑÐ¼ÐµÐ½Ð½Ð°Ñ ÑабоÑа пÑакÑикÑеÑÑÑ Ð²Ð¾ Ð¼Ð½Ð¾Ð³Ð¸Ñ ÐºÐ¾Ð¼Ð¿Ð°Ð½Ð¸ÑÑ . ÐÑо Ð¼Ð¾Ð¶ÐµÑ Ð±ÑÑÑ Ð¿ÑедпÑиÑÑие ÑеÑвиÑа – магазин, ÑеÑÑоÑан, гоÑÑиниÑа; пÑоизводÑÑвенное или ÑемонÑное пÑедпÑиÑÑие; ÑаÑÑное Ð¾Ñ Ñанное пÑедпÑиÑÑие и многие дÑÑгие. Ðомпании, ÑабоÑаÑÑие в кÑÑглоÑÑÑоÑном Ñежиме или более, Ñем 8 ÑаÑов в ÑÑÑки, Ð´Ð¾Ð»Ð¶Ð½Ñ Ð¸Ð¼ÐµÑÑ Ð½ÐµÑколÑко бÑигад ÑоÑÑÑдников, ÑабоÑаÑÑÐ¸Ñ Ð¿Ð¾Ñменно, ÑоглаÑно ÑÑвеÑÐ¶Ð´ÐµÐ½Ð½Ð¾Ð¼Ñ Ð³ÑаÑÐ¸ÐºÑ ÑабоÑÑ.

ÐÑаÑик оÑпÑÑков ÑоÑÑÑдников

ÐÑиближаеÑÑÑ 2016 год! ÐоÑа ÑоÑÑавлÑÑÑ Ð½Ð¾Ð²Ñй гÑаÑик оÑпÑÑков ÑоÑÑÑдников!

Ðнализ денежнÑÑ Ð¿Ð¾Ñоков

ÐенежнÑй поÑок, кÑÑ-Ñло, кÑÑ-ÑÐ»Ð¾Ñ (Ð¾Ñ Ð°Ð½Ð³Ð». Cash Flow) или поÑок налиÑнÑÑ Ð´ÐµÐ½ÐµÐ³ â одно из важнейÑÐ¸Ñ Ð¿Ð¾Ð½ÑÑий ÑовÑеменного ÑинанÑового анализа, ÑинанÑового планиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð¸ ÑпÑÐ°Ð²Ð»ÐµÐ½Ð¸Ñ ÑинанÑами пÑедпÑиÑÑиÑ.

ÐенежнÑй поÑок пÑедÑÑавлÑÐµÑ Ñобой ÑазниÑÑ Ð¼ÐµÐ¶Ð´Ñ Ð´ÐµÐ½ÐµÐ¶Ð½Ñми поÑÑÑплениÑми и вÑплаÑами оÑганизаÑии за опÑеделеннÑй пеÑиод вÑемени. ЧаÑе вÑего, за ÑÑÐ¾Ñ Ð²Ñеменной пÑомежÑÑок пÑинимаеÑÑÑ ÑинанÑовÑй год.

ÐÐ»Ñ Ð¾Ñенки изменениÑ, динамики ÑинанÑового Ð¿Ð¾Ð»Ð¾Ð¶ÐµÐ½Ð¸Ñ Ð¿ÑедпÑиÑÑÐ¸Ñ ÑоÑÑавлÑеÑÑÑ Ð¿Ð»Ð°Ð½ Ð´Ð²Ð¸Ð¶ÐµÐ½Ð¸Ñ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ ÑÑедÑÑв пÑедпÑиÑÑиÑ, ÑÑиÑÑваÑÑий вÑе поÑÑÑÐ¿Ð»ÐµÐ½Ð¸Ñ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ ÑÑедÑÑв и вÑе плаÑежи. Ðнализ денежнÑÑ Ð¿Ð¾Ñоков иÑполÑзÑеÑÑÑ Ð´Ð»Ñ Ð±ÑджеÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð´ÐµÑÑелÑноÑÑи пÑедпÑиÑÑиÑ, пÑи ÑоÑÑавлении бизнеÑ-плана, ÑазÑабоÑке бÑджеÑа Ð´Ð²Ð¸Ð¶ÐµÐ½Ð¸Ñ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ ÑÑедÑÑв.

Ðланк заказа в Excel Ð´Ð»Ñ ÑайÑа

Ðланки заказа в Excel, ÑодеÑжаÑие ÑложнÑе ÑаÑÑеÑÑ ÑÑебÑÑÑÑÑ Ð¿ÑедпÑиÑÑиÑм, пÑоизводÑÑим или ÑеализÑÑÑим ÑложнÑе изделиÑ. ÐапÑимеÑ, мебелÑ, Ð¸Ð·Ð´ÐµÐ»Ð¸Ñ Ð¸Ð· камнÑ, Ð¸Ð·Ð´ÐµÐ»Ð¸Ñ Ð¸Ð· деÑева, ÑÐµÑ Ð½Ð¸ÐºÑ, оказÑваÑÑие ÑÑлÑги по ÑÑÑоиÑелÑÑÑÐ²Ñ Ð´Ð¾Ð¼Ð¾Ð² и Ñак далее. СÑÑлки на ÑкаÑивание ÑÐ°ÐºÐ¸Ñ Ð±Ð»Ð°Ð½ÐºÐ¾Ð² в ÑоÑмаÑе Excel ÑазмеÑаÑÑ Ð½Ð° ÑайÑе компании, Ð´Ð»Ñ Ñого, ÑÑÐ¾Ð±Ñ ÐºÐ»Ð¸ÐµÐ½Ñ Ð¼Ð¾Ð³ ÑкаÑаÑÑ Ð±Ð»Ð°Ð½Ðº из бÑаÑзеÑа.

СÐÐЧÐТЬ ÐÐСÐÐÐТÐÐ ÐÐÐÐ-ÐÐРСÐРШÐÐÐÐÐÐÐ EXCEL:

СкаÑаÑÑ (XLSX, 27KB)

СкаÑаÑÑ (XLSX, 38KB)

3_Grafik_dokhodov_raskhodov_pribyli.zip

СкаÑаÑÑ (XLSX, 97KB)

5_Grafik_raboty_obrazets

6_Rasschitat_nalogi_v_2015g_pri_USN_dlya_IP.zip

7_Raschet_tochki_bezubytochnosti_predpriatia.zip

СкаÑаÑÑ (XLSX, 18KB)

500 ÐизнеÑ-идей (ниÑ) Ð¾Ñ Ð±Ð¸Ð·Ð½ÐµÑ-молодоÑÑи. СкаÑаÑÑ PDF беÑплаÑно

СкаÑаÑÑ (PDF, ÐеизвеÑÑнÑй)

Источник

Автор: Андрей Дата: 30.12.2014 Рубрика: Разработка бизнес-плана

Представляю Вашему вниманию универсальный бизнес-план. В данной версии бизнес-плана Вы можете сравнить два или три варианта бизнеса между собой, чтобы выбрать самый оптимальный, т.е., Вы можете посмотреть, какие показатели будут достигнуты в случае приобретения разного типа оборудования (разная цена, производительность, эксплуатационные расходы и т.д.). Можно составить бизнес-план только на один вариант развития событий. Для этого варианты 2 и 3 заполнять не нужно.

Представляю Вашему вниманию универсальный бизнес-план. В данной версии бизнес-плана Вы можете сравнить два или три варианта бизнеса между собой, чтобы выбрать самый оптимальный, т.е., Вы можете посмотреть, какие показатели будут достигнуты в случае приобретения разного типа оборудования (разная цена, производительность, эксплуатационные расходы и т.д.). Можно составить бизнес-план только на один вариант развития событий. Для этого варианты 2 и 3 заполнять не нужно.

Выполнен данный бизнес-план в формате Excel. Вы отвечаете на вопросы и заносите исходные данные для расчета, размещенные на вкладке «Исходные данные», а именно, заполняются ячейки, залитые желтым цветом. В ячейках, которые залиты зеленым цветом, ответы выбираются из предлагаемого списка. Ячейки без заливки изменять не рекомендуется, т.к. это может повлечь за собой нарушение корректности расчетных данных.

После того, когда Вы занесли данные, на вкладках, залитых желтым цветом (Резюме, Общий прогноз и т.д.) будут автоматически составлены все разделы бизнес-плана. Их можно распечатать прямо из данного файла или скопировать в Word, а затем произвести необходимые изменения и распечатать.

При возникновении вопросов, пишите через форму обратной связи.

Скачать модель бизнес-плана в формате Excel (версия 2.02)

Финансовая модель Версия 3.0 находится здесь.

ВНИМАНИЕ! В универсальный шаблон бизнес-плана внесены дополнения! Просмотреть видео по данным дополнениям можно в конце страницы.

Содержание бизнес-плана

1. Резюме проекта

1.1. Основные характеристики проекта

1.2. Наши преимущества

1.3. Необходимость в финансировании

1.4. Основные показатели проекта

2. Общий прогноз

3. Описание продукции

3.1. Описание продуктов

3.2. Позиционирование продуктов на рынке

4. Обзор рынка

4.1. Общее состояние рынка

4.2. Тенденции в развитии рынка

4.3. Сегменты рынка

4.5. Характеристика потенциальных потребителей

5. Конкуренция

5.1. Основные участники рынка

5.2. Основные методы конкуренции в отрасли

5.3. Изменения на рынке

5.4. Описание ведущих конкурентов

5.5. Основные конкурентные преимущества и недостатки

5.6. Сравнительный анализ нашей продукции с конкурентами

6. План маркетинга

6.1. Стратегия

6.2. Реклама

6.3. Продвижение продукции на рынке

7. План производства

7.1. Описание производственного процесса

7.2. Производственное оборудование

8. Управление персоналом

8.1. Основной персонал

8.2. Организационная структура

8.3. Поиск и подбор сотрудников

8.4. Обслуживание клиентов

9. Финансовый план

10. Риски

Приложения:

1. Формирование цены на продукцию

2. График реализации проекта

Диаграммы:

1. Уровень цены единицы продукции

Таблицы:

1. Сравнительный анализ продукции с конкурентами

2. Производственное оборудование

3. Основной персонал компании

4. Расчет показателей проекта без учета индекса инфляции

5. Расчет показателей проекта с учетом индекса инфляции

6. Основные виды возможных рисков для компании

Видеоурок по дополнениям, которые были выполнены в шаблоне бизнес-плана

Скачать модель бизнес-плана в формате Excel (версия 2.02)

Финансовая модель Версия 3.0 находится здесь.

Если материал поста был для Вас полезен, поделитесь ссылкой на него в своей соцсети:

При использовании материалов сайта наличие активной ссылки на www.blogbusiness.com.ua обязательно

Другие материалы по теме «Разработка бизнес-плана»

Вам также может быть интересно:

Бизнес-идеи

Бизнес-анализ и управление

Универсальный шаблон для SWOT-анализа в формате Access

… другие посты автора Андрей

Источник

Трудно себе представить бизнес-план, для которого не пришлось бы создавать расчёты. Определённых вычислений требуют все части бизнес-плана: маркетинговая, операционная, производственная.

Но наиболее важна в плане расчётов финансовая часть бизнес-плана. Именно она позволяет выявить, насколько прибыльным и устойчивым будет создаваемый бизнес.

Финансовая часть должна отвечать на следующие вопросы:

- Сколько средств понадобится для запуска бизнеса?

- Сколько прибыли он будет приносить?

- Как скоро окупится бизнес?

- Насколько устойчивым и выгодным он окажется?

На каждый из этих вопросов отвечает одна из частей бизнес-плана. А значит, в структуре финансовой части бизнес-плана будут такие разделы, как инвестиционные затраты, прогноз прибылей и убытков, денежный поток и оценка эффективности проекта.

Кстати, вам может пригодиться пошаговая инструкция по написанию бизнес-плана самостоятельно, ее можно почитать здесь.

Инвестиционные затраты

Первое, что нужно сделать, составляя бизнес-план, — детально просчитать, во сколько обойдётся создание бизнеса. Это позволит самому предпринимателю понять, сколько денег потребуется для старта бизнеса и нужно ли привлекать займы.

В этой части бизнес-плана необходимо учесть все статьи расходов, связанные с запуском бизнеса. Для ясности стоит обратиться к примеру. Рассмотрим бизнес-план по строительству автомойки на два поста. Вложиться придётся как в само строительство, так и в закупку оборудования. В общем виде список инвестиционных затрат на этот бизнес будет выглядеть так:

- Проектные работы

- Закупка стройматериалов и строительные работы

- Подключение к электричеству, водоснабжению и другим инженерным сетям

- Закупка оборудования

- Монтаж оборудования

По словам владельца сети автомоек «Мойдодыр» в Казани Айдара Исмагилова, строительство автомойки обойдётся в 30-35 тыс. рублей на квадратный метр с учётом проектных работ и подведения коммуникаций. Сумма в итоге получается довольно солидная, поэтому сейчас среди начинающих бизнесменов популярнее аренда, а не строительство под ключ. В этом случае в план инвестиций войдут и арендные платежи до открытия бизнеса, и ремонт помещения.

Затраты на оборудование будут зависеть от типа мойки. Если автомойка ручного типа, то на оборудование достаточно будет заложить 400 тыс. рублей. А вот для автоматической мойки затраты составят минимум 300 тыс. евро.

примерные инвестиции

Для расчётов лучше брать некую усредненную цену по каждой из статей расходов. Например, если нужно просчитать расходы на аренду недвижимости, стоит взять в расчёт не самую высокую и не самую низкую цену за квадратный метр, а среднюю цену на рынке. Определить её можно, изучив предложения аренды в своём городе.

Другое дело — если поставщик и его цена уже заранее известны. Например, для автомойки требуется оборудование только строго определённого производителя. Тогда в расчёты нужно включить именно те цены, которые он предлагает.

Знание необходимого объема инвестиций позволит не только прикинуть, сколько денег понадобится на запуск бизнеса, но и как быстро он окупится.

Прогноз прибыли и убытков

Определившись с суммой инвестиций, нужно понять возможно ли вообще отбить первоначальные вложения. Поэтому следующий шаг при составлении финансовой части бизнес-плана — прогноз прибылей и убытков.

От чего отталкиваться при составлении этого прогноза? От планируемого дохода бизнеса. Чтобы посчитать его, необходимо стоимость услуги или товара умножить на количество продаж.

Если вернуться к примеру с автомойкой, нужно цену мойки одного автомобиля умножить на количество помытых за месяц машин. Цена за разные виды мойки авто чаще всего варьируется. Например, быстрая мойка кузова обойдётся в 170 рублей, а комплексная мойка внутри и снаружи — в 500 рублей. Лучше взять в расчёт некий средний чек.

Загрузка автомойки также будет разной в зависимости от сезона, площади и типа мойки. Хорошим показателем для ручной мойки считается помывка 120-140 авто в день, для автоматической — 400-500 машин в день. Но по факту клиентов может быть меньше.

Следующий шаг расчётов — величина расходов бизнеса. Чтобы определить её, нужно сложить все запланированные расходы. В случае с автомойкой в этот раздел войдут:

- Расходы на материалы (тряпки и автохимию)

- Расходы на выплату зарплаты персоналу

- Расходы на оплату коммунальных услуг и связи

- Расходы на рекламу

- Расходы на выплату налогов

- Расходы на платежи по кредитам

Сюда же могут войти расходы на оплату аренды, охрану, одним словом на всё, что необходимо для поддержания деятельности бизнеса. По словам Айдара Исмагилова, на расходные материалы стоит заложить 100 тыс. рублей в месяц. Все прочие расходы могут довольно сильно различаться в каждом конкретном случае в зависимости от разных факторов. Так, расходы на рекламу будут зависеть от расположения автомойки: если она во дворах, то потребуется полноценная рекламная кампания, а если на оживленной магистрали — достаточно будет заметной вывески.

прогноз прибыли и убытков

Если вычесть из суммы доходов бизнеса сумму его расходов, можно узнать какова чистая прибыль. Этот показатель гораздо лучше, чем доход, показывает, каково состояние бизнеса и сколько нужно вложить в его дальнейшее развитие.

На первых порах работы бизнеса расходы зачастую превышают доходы, а вместо чистой прибыли появляются чистый убыток. В первые месяцы или даже год работы это — нормальная ситуация. Пугаться её не стоит: главное, чтобы убыток сокращался с каждым месяцем.

Составляя прогноз прибылей и убытков, все показатели стоит просчитать помесячно до момента окупаемости бизнеса. При этом не стоит делать прогноз слишком оптимистичным: представьте, что доход будет не максимально возможным, возьмите усреднённые показатели.

Денежный поток (Cash Flow)

Для бизнеса, который пока находится на стартовом этапе, важно понять не только какова будет его чистая прибыль. Одним из важнейших показателей является так называемый денежный поток или cash flow. Рассчитав денежный поток, можно определить каково финансовое состояние бизнеса и насколько эффективны инвестиции в него.

Денежный поток рассчитывается как разница между денежными поступлениями и оттоками за определённый период. Если вернуться к примеру с автомойкой, то чтобы рассчитать денежный поток в первый месяц её работы, необходимо за поступления взять чистую прибыль, а за оттоки — сумму первоначальных инвестиций.

При этом считать будет удобнее, если оттоки обозначить как отрицательное число. То есть, к сумме начальных инвестиций в автомойку добавляем знак «минус», а к полученному числу прибавляем чистую прибыль в первый месяц работы.

Чтобы посчитать денежный поток во втором месяце, нужно найти разницу между результатом первого месяца и чистой прибылью, полученной во втором месяце. Поскольку в первый месяц получилось отрицательное число, чистую прибыль к нему снова нужно прибавить. Денежный поток во все последующие месяцы считается по той же схеме.

Оценка эффективности проекта

Спрогнозировав прибыли и убытки, а также движение денежных средств бизнеса, необходимо перейти к одному из наиболее важных разделов — оценке его эффективности. Существует множество критериев, по которым оценивается эффективность проекта. Но для малого бизнеса достаточно оценить всего три из них: рентабельность, точку безубыточности и срок окупаемости.

Рентабельность бизнеса — один из наиболее важных показателей. Вообще, в экономике существует множество различных показателей рентабельности — рентабельность собственного капитала, рентабельность активов, рентабельность инвестиций. Все они позволяют провести оценку эффективности бизнеса в разных его аспектах.

Чтобы понять, какие именно показатели рентабельности стоит просчитать в своём бизнес-плане, нужно обратиться к требованиям инвестора или кредитной организации. Если же цель — оценить рентабельность бизнеса «для себя», достаточно будет просчитать общую рентабельность бизнеса.

Сделать это просто. Достаточно прибыль бизнеса разделить на сумму его доходов, а затем умножить полученное число на 100, чтобы получить результат в процентах.

Трудно назвать оптимальный показатель рентабельности бизнеса. Он во многом зависит от величины бизнеса, рода деятельности компании. Для микробизнеса с выручкой до 10 миллионов рублей хорошим считается показатель рентабельности в 15 — 25%. Чем крупнее бизнес, тем ниже может быть полученный процент. В случае с автомойкой нормальный показатель рентабельности — от 10 до 30%, утверждает Айдар Исмагилов.

Ещё один показатель, который необходимо просчитать, — точка безубыточности. Она позволяет определить, при каком доходе предприятие будет полностью покрывать свои расходы, но пока не будет получать прибыли. Это нужно знать, чтобы понять насколько прочен бизнес в финансовом плане. Чтобы найти точку безубыточности, нужно сначала умножить доход бизнеса на его постоянные расходы, затем от дохода отнять переменные расходы, а после – первое полученное число разделить на второе.

Постоянные расходы — те, что не зависят от объемов произведённого товара или оказанных услуг. Такие расходы бизнес несет даже тогда, когда простаивает. В случае с автомойкой в число таких затрат входят зарплата бухгалтеров и администраторов, коммунальные услуги и связь, амортизационные отчисления, платежи по кредитам, налоги на имущество и так далее.

Переменные расходы — всё, что меняется вместе с изменением объема производства. Например, на мойке затраты, которые меняются с увеличением или уменьшением числа вымытых машин, это расходы на автохимию, расход воды, сдельная зарплата.

Получив в результате проведённых расчётов определённое число, можно соотнести его с отчётом о прибылях и убытках. В тот месяц, когда доход бизнеса достигнет или превысит сумму, полученную в результате расчёта точки безубыточности, она и будет достигнута.

Чаще всего точка безубыточности достигается далеко не в первый месяц работы бизнеса, особенно если он связан с производством. По словам Айдара Исмагилова, в случае с автомойкой выход на точку безубыточности зависит от сезона. Если мойка открылась в сухой летний сезон, когда спроса на услуги мало, они будет убыточной в течение всего этого сезона. Если же открытие произошло в сезон повышенного спроса, то на точку безубыточности можно выйти и в первый месяц.

Срок окупаемости бизнеса — один из важнейших показателей не только для самого предпринимателя, но и для его потенциальных инвесторов. Например, если срок окупаемости бизнеса слишком долог, то получить кредит на него в банке становится гораздо сложнее.

Проще всего посчитать срок окупаемости, если уже просчитан денежный поток. В этом случае нужно найти месяц, в котором после сложения положительного числа чистой прибыли с отрицательным числом начальных инвестиций получилось положительное число. Это будет означать, что прибыль от бизнеса полностью покрыла первоначальные вложения в него.

Именно по этой причине высчитывать денежный поток, как и прибыли и убытки, необходимо как минимум до тех пор, пока не будет достигнут срок окупаемости. Срок окупаемости инвестиций в значительной мере зависит от величины инвестиционных расходов. В случае с автомойкой минимальный срок — 3 года.

Вот основные показатели, которые необходимо будет рассчитать в бизнес-плане на старте любого бизнеса. Конечно, это далеко не аксиома, и в зависимости от требований инвесторов, состояния предприятия, его вида деятельности и других особенностей могут понадобиться дополнительные расчёты. Большую часть из них можно провести самостоятельно.

Источник