Способ повышения финансовой устойчивости бизнес плана

Библиографическое описание:

Кряквина, Е. Д. Рекомендации по повышению финансовой устойчивости предприятия / Е. Д. Кряквина. — Текст : непосредственный // Молодой ученый. — 2019. — № 48 (286). — С. 380-382. — URL: https://moluch.ru/archive/286/64570/ (дата обращения: 27.01.2021).

В статье рассмотрены основные часто используемые мероприятия по повышению финансовой устойчивости предприятия.

Ключевые слова: финансовая устойчивость.

Финансовое состояние отражает способность организации финансировать свою текущую деятельность, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность. Для этого оно должно иметь достаточный объем капитала, оптимальную структуру активов и источников финансирования. Не менее важно использовать средства таким образом, чтобы доходы превышали расходы, обеспечивая тем самым стабильную платежеспособность и рост рентабельности. В современной экономике управление финансовым состоянием компании и методы его оценки являются наиболее важными элементами успешной организации бизнеса и повышения эффективности его функционирования.

На основании анализа финансовой устойчивости необходимо определить к какому типу финансовой устойчивости относится конкретное предприятие:

- Абсолютная финансовая устойчивость характеризуется полной платежеспособностью предприятия, оно не нуждается в дополнительном финансировании.

- Нормальная финансовая устойчивость характеризуется платежеспособностью предприятия и грамотным распределением заемных средств.

- Финансовая неустойчивость характеризуется низкой платежеспособностью предприятия и необходимостью привлечения дополнительных денежных средств для возможности в дальнейшем осуществлять свою деятельность.

- Финансовый кризис характеризуется отсутствием платежеспособности предприятия, оно имеет высокую вероятность наступления несостоятельности (банкротства).

Если предприятие финансово неустойчиво или находится в финансовом кризисе, то необходимо провести ряд мероприятий, направленных на повышение финансовой устойчивости предприятия — это мероприятия по повышению эффективности управления и обеспечение устойчивой реализации, и ускорение оборачиваемости оборотных средств.

Для обеспечения финансовой устойчивости в условиях финансового кризиса необходимо принять ряд мер антикризисного характера, которые будут направлены на уменьшение всех статей затрат, увеличение поступления денежных средств в организацию, необходимых для погашения задолженности, а также направленных на рост объема продаж и получение прибыли. Чтобы антикризисная политика была эффективной, как правило, необходимо использовать новые приемы управления — изменение ведения деятельности, учитывающей в себе ранее допущенные ошибки в управлении организации в целом и в финансовом управлении непосредственно.

Целью осуществления локальных мероприятий по повышению финансовой устойчивости является обеспечение устойчивого финансового положения предприятия, которое характеризуется грамотным распределением и соотношением собственных и заемных средств. Идеальное соотношение — когда собственные средства превышают заемные.

На начальном этапе необходимо восстановить платежеспособность организации, чтобы не допустить развитие кризисного состояния в дальнейшем, в перспективе финансовое оздоровление уже должно быть направлено на оптимальное использование организацией ее потенциальных возможностей по формированию прибыли, а, следовательно, на поддержание долгосрочной финансовой устойчивости.

Большинство предприятий прибегают к внешнему финансированию для развития бизнеса и в дальнейшем получения прибыли. Но не многие могут корректно рассчитать реальную прибыль от вложенных средств и последствия приобретаемых займов, по которым необходимо платить проценты, из-за этого многие несут убытки. Для того, чтобы поддерживать финансовую устойчивость предприятия необходимо уметь грамотно распределять и управлять собственными и заемными средствами.

Организации находятся на грани банкротства из-за неэффективной производственно-коммерческой деятельности. распространенными причинами этого являются большой объем кредиторской задолженности и дебиторской задолженности, управление которыми требует больших трудозатрат. Далеко не на всех предприятиях грамотно отслеживается дебиторская и кредиторская задолженности, которые в дальнейшем ведут к финансовой нестабильности. Предлагаются следующие мероприятия по управлению дебиторской и кредиторской задолженности:

1) Установить систему взыскания долгов:

– разработать внутреннюю отчетность для мониторинга дебиторской и кредиторской задолженностей (Платежный календарь и Регламент управления дебиторской задолженностью);

– проанализировать состав договоров в части, касающейся сроков и размеров штрафных санкций в случае несвоевременной оплаты по договорам;

– ежемесячно контролировать оплату в срок по договорам по каждому контрагенту, вести единую таблицу для своевременного выявления просроченной дебиторской;

– ежемесячно производить сверку расчетов по всем контрагентам в целях контролирования дебиторской задолженности.

2) Организовать последовательную работу с контрагентами, имеющими дебиторскую задолженность:

– регулярное ведение телефонных переговоров;

– рассылка письменных уведомлений и претензий;

– разработка индивидуальных графиков погашения задолженности;

– своевременное обращение в суд;

– прекращение обслуживания клиента.

3) Разработать стратегию по погашению кредиторской задолженности — привлечение источников финансирования.

Одним из мероприятий по повышению финансовой устойчивости является мероприятия по увеличению собственного капитала. Наращивание собственного капитала происходит за счет увеличения уставного капитала, снижением дивидендов и увеличением нераспределенной прибыли и резервов.

Внутренние источники собственного капитала формируются в процессе хозяйственной деятельности и играют значительную роль в жизни любого предприятия, поскольку определяют его способность к самофинансированию. Предприятие, которое способно полностью или значительно покрывать свои финансовые потребности за счет внутренних источников, получает значительные конкурентные преимущества и благоприятные возможности, снижает свои риски [2, с. 135].

Федеральный закон от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» детально классифицирует способы увеличения уставного капитала [1, ст. 19]:

– за счет имущества общества;

– за счет внесения дополнительных вкладов участниками;

– на основании заявления отдельного участника (отдельных участников) о внесении дополнительного вклада;

– на основании заявления третьего лица (заявлений третьих лиц) о внесении дополнительного вклада.

Для повышения конкурентоспособности предприятия необходимо постоянно отслеживать качество предоставляемого товара и услуг — это тоже одно из мероприятий по повышения финансовой устойчивости. Качественный продукт по обоснованной цене — залог дальнейшей прибыли.

Внедрение мероприятий по финансовому оздоровлению — это долгий трудоемкий процесс разработки и реализации существенных изменений в организации. Данные мероприятия должны быть настолько эффективными, чтобы предприятие могло пережить финансовые трудности в нестабильной рыночной среде и стать прибыльным.

Литература:

- Федеральный закон от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», статья 19

- Лукасевич, И. Я. Финансовый менеджмент в 2 ч. Часть 1. Основные понятия, методы и концепции: учебник и практикум для бакалавриата и магистратуры / И. Я. Лукасевич. — 4-е изд., перераб. и доп. — Москва: Издательство Юрайт, 2018. — 135 с.

Основные термины (генерируются автоматически): финансовая устойчивость, кредиторская задолженность, дебиторская задолженность, мероприятие, собственный капитал, средство, финансовая устойчивость предприятия, финансовый кризис, грамотное распределение, дополнительный вклад.

Источник

Библиографическое описание:

Лядова, Ю. О. Пути повышения финансовой устойчивости предприятия / Ю. О. Лядова. — Текст : непосредственный // Молодой ученый. — 2020. — № 27 (317). — С. 199-201. — URL: https://moluch.ru/archive/317/72408/ (дата обращения: 27.01.2021).

В статье рассматриваются практические рекомендации по повышению финансовой устойчивости предприятия в современных условиях.

Ключевые слова:

финансовый анализ, финансовая устойчивость, рекомендации по повышению, оценка финансовой устойчивости.

Развитие рыночной экономики способствует тому, что главным условием финансовой стабильности предприятия становится его финансовая устойчивость, которая представляет собой гарантию выживаемости и основу прочности занимаемого положения. В связи с этим обеспечение финансовой устойчивости в современных условиях является одной из наиболее важных задач. Кроме того, необходимо не только обеспечить стабильный уровень финансовой устойчивости, но и стремиться найти пути ее повышения.

Под финансовой устойчивостью понимается способность предприятия осуществлять свою деятельность, сохраняя равновесие активов и пассивов, при условии воздействия со стороны внешней и внутренней среды, что гарантирует его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого риска. [2]

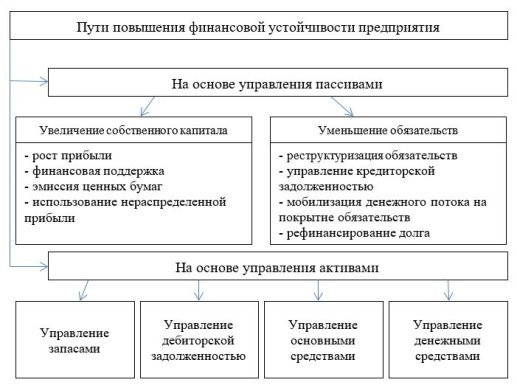

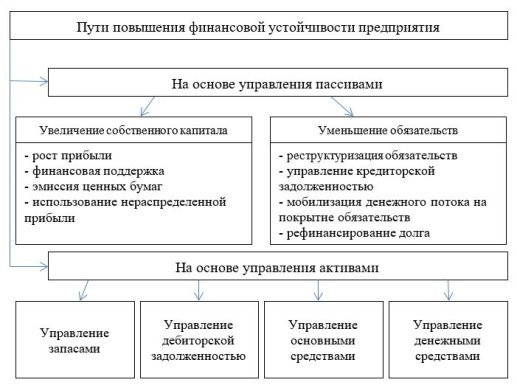

Необходимым условием для обеспечения финансовой устойчивости является рациональное сочетание собственных и заемных средств. Поэтому работа в области повышения финансовой устойчивости может осуществляться в двух направлениях: на основе управления пассивами и на основе управления активами (рис.1)

Рис. 1. Пути повышения финансовой устойчивости предприятия

Рассмотрим более подробно каждую из групп.

- Рекомендации, направленные на повышение финансовой устойчивости предприятия.

На основе управления пассивами

1) Увеличение собственного капитала:

– эмиссия будет способствовать быстрому привлечению денежных средств, что будет влиять на увеличение уставного капитала. Размещение новых акций среди существующих акционеров является одним из решений проблемы по выходу из кризиса, а также одной из возможностей повышения финансовой устойчивости;

– использование нераспределенной прибыли, которая представляет собой достаточно гибкий источник финансирования за отсутствия регламента по использованию средств. В связи с этим, данные финансовые ресурсы могут быть направлены на осуществление высоко рисковых проектов, а также на реализацию мероприятий, направленных на улучшение финансового состояния предприятия [3];

– получение финансовой помощи — представляет собой получение средств от органов федеральной, региональной или местной власти, а также собственниками предприятия без соответствующего увеличения доли обязательств;

– рост прибыли — один из самых распространенных механизмов увеличения собственного капитала. Прибыль представляет собой источник финансирования предприятия и может быть направлена на развитие хозяйственной деятельности, что благоприятно скажется на укреплении позиций хозяйствующего субъекта и, как следствие, его финансовой устойчивости.

2) Снижение обязательств:

– реструктуризация обязательств подразумевает пересмотр условий обслуживания долга, а также изменение ранее согласованных условий кредитного договора. В качестве конкретных примеров могут служить: замена денежных выплат на акции; пролонгация заемного капитала; замена одного обязательства другим; в отдельных случаях прощение долга;

– мобилизация денежного потока на покрытие обязательств — высвобождение денежных средств для погашения обязательств за счет ускорения сбора дебиторской задолженности;

– управление кредиторской задолженностью — кредиторская задолженность является одним из наиболее часто используемых источников финансирования деятельности. С одной стороны кредиторская задолженность может рассматриваться в качестве временного беспроцентного кредита, но с другой стороны значительная доля кредиторской задолженности в пассиве баланса может негативно сказаться на финансовой устойчивости предприятия. В связи с этим грамотное управление кредиторской задолженностью позволит предприятию получить гибкое финансирование своей деятельности [1, 4].

– рефинансирование долга — представляет собой заимствование денежных средств у банка для погашения кредита, взятого у другой кредитной организации. Рефинансирование осуществляется с целью получения более оптимальной процентной ставки по кредиту, увеличения срока кредитования, возможное изменение при необходимости валюты кредита, а также с целью изменения в сторону уменьшения ежемесячной суммы платежа.

На основе управления активами

1) Управление дебиторской задолженностью.

Рост дебиторской задолженности отрицательно сказывается на финансовом положении предприятия, поскольку денежные средства, которые должны будут получены от покупателей в будущем, не могут принимать участия в обороте и, как следствие, не приносят дохода. Поэтому перед руководством стоит задача сокращения оборачиваемости дебиторской задолженности [5]. Мероприятия по управлению дебиторской задолженности могут быть реализованы как при работе с клиентами (стимулирование к осуществлению досрочной оплаты; использование бартерных сделок; взаимозачеты; использование аккредитивной формы расчетов и т. д.).

Другим направлением при работе с дебиторской задолженностью является рефинансирование, то есть перевод дебиторской задолженности в высоколиквидные формы активов, преимущественно — деньги. В качестве основных форм рефинансирования выступают факторинг, форфейтинг, цессии, использование векселей, полученных от покупателей.

2) Управление запасами.

Значительный объем запасов в общем объеме активов предприятия негативно сказывается на прибыльности, поскольку требуются значительные средства на содержание и хранение, а также негативно влияет на оборачиваемость всех фондов. Основными мероприятиями по управлению запасов с целью минимизации их влияния на финансовую устойчивость предприятия могут быть: нормирование и планирование запасов; грамотная организация снабжения, формирования и хранения запасов; контроль уровня и состояния запасов и т. д.

3) Управление основными средствами.

– продажа — представляет собой один из способов расчета с кредиторами и снижению налоговой нагрузки за счет сокращения суммы имущественного налога;

– аренда — сдача в аренду неиспользуемых основных средств предприятия может способствовать увеличению его доходов и, как следствие, прибыли;

– переоценка — осуществляется не чаще одного раза в год, в результате чего происходит дооценка объектов основных средств, которая приводит к увеличению добавочного капитала, являющегося частью собственных средств предприятия.

4) Управление денежными средствами.

Управление денежными потоками напрямую влияет на финансовое состояние предприятия, поскольку от наличия необходимого количества денежных средств зависит возможность принятия эффективных решений, направленных на реализацию проектов, на оплату кредиторской задолженности, приобретение оборудования, сырья, материалов. Кроме того, денежные средства могут быть трансформированы в другие активы или направлены на погашение обязательств [7]. Управление денежными средствами заключается в синхронности притоков и оттоков во времени их поступления и объемов [6].

Таким образом, финансовая устойчивость отражает то, насколько грамотно предприятие распоряжается имеющимися в наличии денежными средствами, поскольку это дает возможность свободно маневрировать финансовыми ресурсами, обеспечивать бесперебойный производственный процесс. Поэтому эффективная работа в области управления активами и пассивами предприятия будет способствовать повышению финансовой устойчивости, что позволит противостоять негативному внешнему влиянию и преумножению своих активов.

Литература:

- Базилевич А. Р., Сирченко А. Е. Проблемы и пути повышения финансовой устойчивости организации // Молодой ученый. — 2019. — № 37. — С. 116–118.

- Савицкая, Г. В. Анализ хозяйственной деятельности предприятия: учеб. пособие / Г. В. Савицкая. — М.: ИНФРА-М, 2010. — 352 с.

- Хасанов Т. Ю., Пономарева Л. Н., Проблема использования нераспределенной прибыли, как источника финансирования бизнеса/Т. Ю. Хасанов, Л. Н. Пономарева// Сборник трудов конференции «Механизм обеспечения конкурентоспособности качества экономическогог роста в условиях модернизации экономики». — 2019. — С.133–135

- Экономика предприятия: учеб. пособие / А. И. Ильин [и др.]; под общ. ред. А. И. Ильина. — 4 — е изд., стер. — М.: Новое знание, 2014. — 698с.

- Жулина Е. Г., Управление задолженностью в системе методов управления конкурентоспособностью предприятия/ Е. Г. Жулина/ Актуальные проблемы Управления: Теория и практика. — 2016–77–83

- Кадеева Е. Н., Иванова Л. Р., Сорокина А. В., Совершенствование системы управления денежными потоками как фактор повышения финансовой устойчивости предприятия/Управление устойчивым развитием. — 2019 — № 1(20) — С. 29–34

- Шулико Е. В. К вопросу эффективного управения денежными потоками организации в современных условиях // Инновационная наука. — 2015. — № 11. — С. 211–217.

Основные термины (генерируются автоматически): финансовая устойчивость, дебиторская задолженность, кредиторская задолженность, финансовая устойчивость предприятия, основа управления, средство, актив, погашение обязательств, собственный капитал, финансовое состояние предприятия.

Источник

- Введение

- Пример мероприятий повышения финансовой автономии

- Повышение достаточности собственных оборотных средств

- Систематизация возможных повышения финансовой устойчивости:

- Вывод

Введение

Показатели финансовой устойчивости делятся на две группы, а именно:

- те, которые отображают соотношение собственных средств и других источников финансирования;

- те, которые демонстрируют достаточность собственного оборотного капитала для финансирования оборотных активов.

Важно понимать, что критериев оптимальной структуры финансирования может быть несколько, поэтому необходимо учитывать их при обосновании мероприятий дальнейшего повышения эффективности функционирования предприятия. Например, для сдерживания финансовых рисков и положительной оценки защищенности внешних кредиторов важно соблюдать нормативные значения показателей финансовой автономии в размере 40-80%. Это будет указывать на то, что интересы кредиторов соблюдены, а в случае банкротства предприятия его имущества должно хватить для того, чтобы погасить обязательства не только по телу кредита, но и по начислены процентным обязательствам. В противном случае к предприятию будет применяться повышенная процентная ставка при привлечении банковского финансирования.

Конечно, это не единственный критерий, который необходимо учитывать в процессе оптимизации структуры финансирования и повышения финансовой устойчивости. Не менее важным является стоимость финансирования (WACC). Средневзвешенная стоимость капитала (WACC) демонстрирует цену, которую предприятие уплачивает за те финансовые ресурсы, которое оно использует. Конечно, если в распоряжении предприятия остается больше ресурсов для обеспечения финансовой маневренности, то и уровень финансовой устойчивости будет выше, так как при прочих равных легче отвечать по своим обязательствам.

Еще одним важным критерием при обосновании оптимальной структуры финансирования является рентабельность активов и собственного капитала. Если привлечение дополнительных источников финансирования приводит к росту этих показателей, даже если это негативно сказывается на показателе финансовой автономии, а также других показателях финансовой устойчивости, то целесообразно предпринять шаги, которые позволят повысить соответствующие целевые показатели.

Все это говорит о том, что мероприятия по оптимизации финансовой устойчивости не всегда должны быть нацелены именно на повышение коэффициента финансовой автономии, то есть на увеличение доли собственного капитала в источниках финансирования. Конечно, это позволит несколько снизить уровень финансовых рисков для кредиторов, с которыми взаимодействует предприятие, но, с другой стороны, чрезмерный уровень собственного капитала приводит к возникновению недополученной прибыли из-за неполного использования финансового и экономического потенциала предприятия. Мероприятия, нацеленные на оптимизацию финансовой устойчивости, должны учитывать различные критерии экономической эффективности.

Пример мероприятий повышения финансовой автономии

Учитывая это, можно предложить несколько мероприятий повышения финансовой устойчивости. Если собственники выводят на свои текущие счета нераспределенную прибыль в виде дивидендов, а рентабельность собственного капитала указывает на высокую привлекательность долевых ценных бумаг как объекта инвестирования, то вложение средств обратно в деятельность компании позволит обеспечить рост благосостояния собственников. Например, если средняя ставка по депозитам составляет 5 %, а бизнес демонстрирует приносит рост собственного капитала в размере 10 %, то конечно, собственникам будет более выгодно вкладывать свои средства обратно в предприятие для интенсификации его деятельности и получения такого же высокого уровня доходности на свои инвестиции.

Мероприятиями в рамках повышения финансовой устойчивости могут быть те, которые нацелены на повышение рентабельности активов. Ведь в дальнейшем предприятие будет вкладывать средства обратно в деятельность компании, что позволит наращивать уровень финансовой автономии. Например, можно предложить мероприятия по снижению расходов в рамках производственной, сбытовой, инвестиционной, финансовой деятельности. Также в условиях положительной рентабельности целесообразно предложить мероприятия повышения объема сбыта, что позволит наращивать чистую прибыль. Например, речь может идти об использовании методов маркетинга, открытии новых офлайн-точек для увеличения продаж. Конкретные предложения зависят от специфики бизнеса.

Также мероприятием по направлению повышения финансовой устойчивости может быть эмиссия дополнительных долевых ценных бумаг для привлечения капитала сторонних инвесторов, которые на текущий момент не участвуют в уставном капитале предприятия. Например, предприятие могло бы эмитировать акции и реализовать их на биржевом рынке.

Конечно, вариантом всегда остается альтернатива повышения объема собственного капитала предприятия за счет текущих собственников. Если они видят, что предприятие является привлекательным инвестиционным объектам, то такое предложение может иметь для них смысл.

Повышение достаточности собственных оборотных средств

Для улучшения такого показателя как достаточность собственных оборотных средств для финансирования запасов целесообразно предложить мероприятия оптимизации запасов, что позволит снизить необходимый объем собственных оборотных средств для их финансирования. Например, важно провести инвентаризацию имеющихся запасов производственных ресурсов, готовой продукции, товаров для перепродажи, после чего вывести остатки, которые не используются в операционном процессе. Их целесообразно продать. Также можно пересмотреть нормы формирования запасов на предприятии, и, если возможно, снизить эти показатели, что позволит также высвободить часть финансовых ресурсов, которые на текущий момент увязли в запасах. Кроме этого, такое мероприятие позволит снизить объем расходов на аренду, эксплуатацию складских помещений.

Так как в формуле расчета собственных оборотных средств фигурирует показатель внеоборотных активов, то целесообразно обратить на них внимание, в том числе на основные средства. Возможно, предприятие имеет лишние производственные мощности, прочие элементы основных средств, которые не используются в операционном процессе. Если нагрузка на такие средства является низкой, то, возможно, более разумным было бы арендовать их вместо приобретения в собственность. Это также позволит повысить показатели собственных оборотных средств, что положительно скажется на группе показателей финансовой устойчивости, которые учитывают достаточность собственных оборотных средств для финансирования оборотных активов.

Систематизация возможных повышения финансовой устойчивости:

- вложение заработанной прибыли обратно в деятельность компании;

- продажа малоиспользуемых основных средств и их привлечение на условиях аренды;

- дополнительный выпуск акций для привлечения финансирования текущих собственников или привлечения новых;

- оптимизация структуры запасов предприятия;

- сокращение расходов, например, в рамках производственной деятельности с дальнейшим реинвестированием дополнительно заработанной прибыли;

- повышение доходов (увеличение точек продаж товаров и услуг, повышение эффективности рекламной деятельности, использование новых рекламных каналов, стимулирование сбыта, участие в профессиональной выставке и т. д.) с дальнейшим реинвестированием дополнительно заработанной прибыли;

- и т. д.

Вывод

Таким образом, можно предложить большое количество мероприятий, которые влияют на различные параметры финансовой системы компании, что в конечном итоге сказывается на финансовой устойчивости. Важно учитывать, что не всегда усиление финансовой устойчивости является целью деятельности компании. Для большинства коммерческих предприятий существенно более важным показателем является рентабельность активов и собственного капитала, что необходимо учитывать при обосновании оптимизационных рекомендаций.

Источник