Расчет ндс в бизнес планах

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

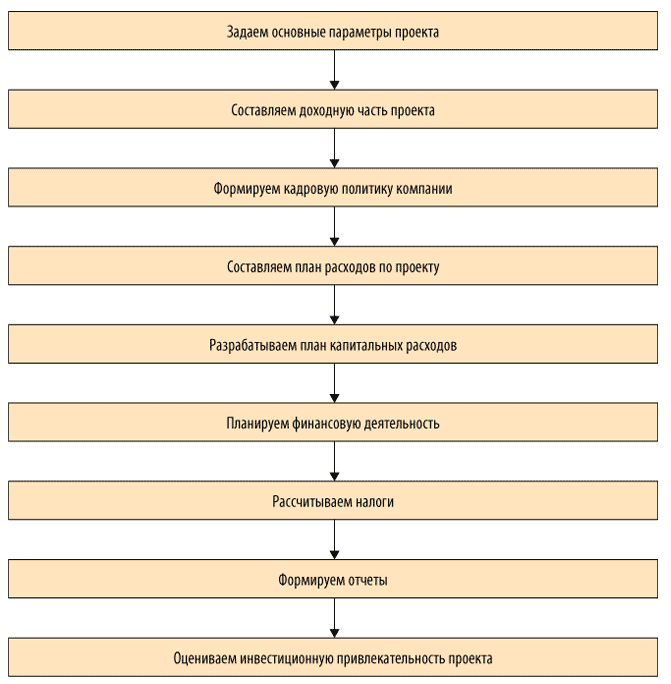

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

Задаем основные параметры проекта

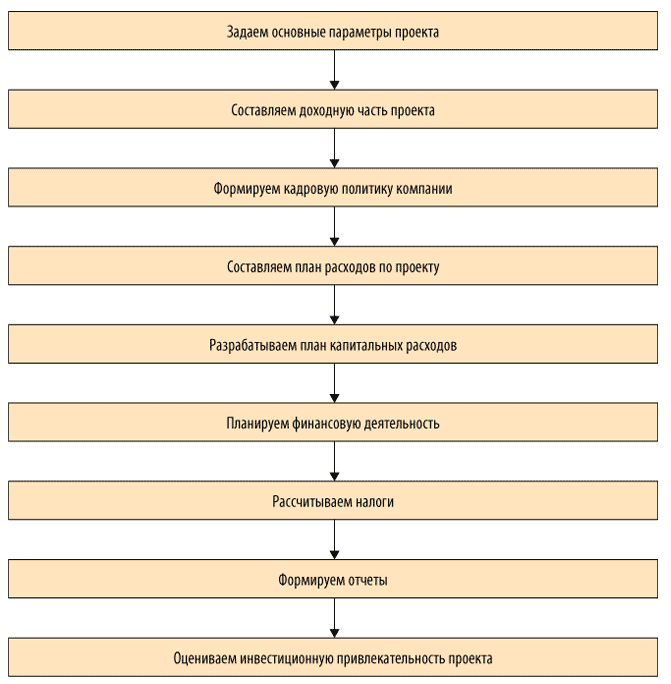

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

=ЕСЛИ(ЕПУСТО($D4);0;$E4*(1+$H4)^$G4),

где $D4 — год открытия объекта;

$E4 — начальная проектная мощность;

$H4 — темп роста;

$G4 — срок выхода на максимальную проектную мощность.

для календарного плана развития:

=ЕСЛИ(ЕПУСТО($D$4);0;ЕСЛИ(ИЛИ($B10=$D$4;$B10>$D$4);1;0)),

где $B10 — год.

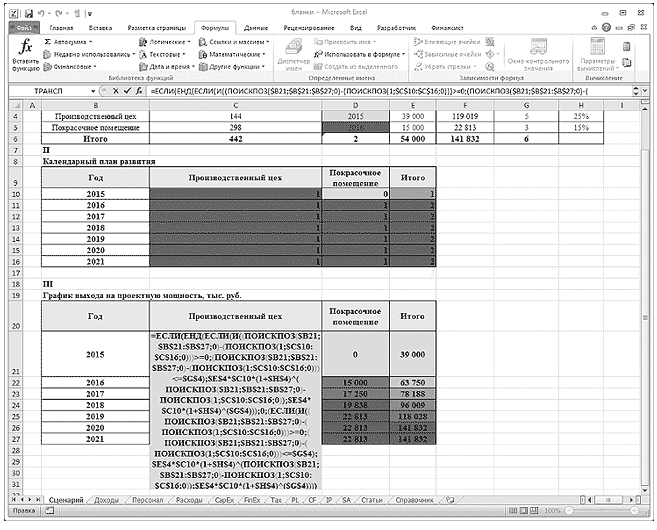

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

- «Сценарий развития компании»;

- «Календарный план развития»;

- «График выхода на проектную мощность, тыс. руб.» (табл. 1).

Рис. 1. Формула расчета графика выхода на проектную мощность

Лист «Сценарий»

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

- «Ассортиментная политика»;

- «Доля, % от V продаж»;

- «Выручка от реализации с НДС и без НДС, тыс. руб.».

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

I. Ассортиментная политика | ||||||||

Номенклатурная группа | Собственная продукция, % | Сезонность продаж, мес. | ||||||

Низковольтные комплектные устройства | 100% | 12 | ||||||

Комплектные распределительные устройства | 100% | 12 | ||||||

Устройства безопасности | 100% | 12 | ||||||

Итого | 70% | 12 | ||||||

Проектная мощность, тыс. руб. | 39 000 | 63 750 | 78 188 | 96 009 | 118 028 | 141 832 | 141 832 | 678 638 |

II. Доля, % от V продаж | ||||||||

Номенклатурная группа | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Низковольтные комплектные устройства | 45% | 45% | 45% | 45% | 45% | 45% | 45% | 45,00% |

Комплектные распределительные устройства | 10% | 10% | 10% | 10% | 10% | 10% | 10% | 10,00% |

Устройства безопасности | 15% | 15% | 15% | 15% | 15% | 15% | 15% | 15,00% |

Итого | 70% | 70% | 70% | 70% | 70% | 70% | 70% | 70% |

III. Выручка от реализации с НДС, тыс. руб. | ||||||||

Номенклатурная группа | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Низковольтные комплектные устройства | 17 550 | 28 688 | 35 184 | 43 204 | 53 113 | 63 824 | 63 824 | 305 387 |

Комплектные распределительные устройства | 3900 | 6375 | 7819 | 9601 | 11 803 | 14 183 | 14 183 | 67 864 |

Устройства безопасности | 5850 | 9563 | 11 728 | 14 401 | 17 704 | 21 275 | 21 275 | 101 796 |

Итого | 27 300 | 44 625 | 54 731 | 67 207 | 82 620 | 99 282 | 99 282 | 475 047 |

IV. Выручка от реализации без НДС, тыс. руб. | ||||||||

Номенклатурная группа | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Низковольтные комплектные устройства | 14 873 | 24 311 | 29 817 | 36 614 | 45 011 | 54 088 | 54 088 | 258 803 |

Комплектные распределительные устройства | 3305 | 5403 | 6626 | 8136 | 10 002 | 12 020 | 12 020 | 57 512 |

Устройства безопасности | 4958 | 8104 | 9939 | 12 205 | 15 004 | 18 029 | 18 029 | 86 268 |

Итого | 23 136 | 37 818 | 46 382 | 56 955 | 70 017 | 84 137 | 84 137 | 402 582 |

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

- «Кадровая политика»;

- «Штатное расписание»;

- «ФОТ, налоги и отчисления, тыс. руб.».

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

НДФЛ — НДФЛ_;

СВ — Стр_Взносы.

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

=($C4*(1+SIndex)^(C$15))*$D4*C9/1000,

где $C4 — среднемесячная заработная плата управленческого персонала (40 000 руб.);

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

Позиция | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

Управленческий персонал | 3840 | 3878 | 3917 | 3956 | 3996 | 4036 | 4076 |

Производственные рабочие | 4650 | 4697 | 4743 | 4791 | 4839 | 4887 | 4936 |

ИТОГО | 8490 | 8575 | 8661 | 8747 | 8835 | 8923 | 9012 |

Страховые взносы + НДФЛ | 4196 | 4238 | 4281 | 4323 | 4367 | 4410 | 4454 |

ФОТ с отчислениями | 12 686 | 12 813 | 12 941 | 13 071 | 13 201 | 13 333 | 67 |

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

- «Расходы на закупку товарно-материальных ценностей, тыс. руб.»;

- «Расчет себестоимости реализованной продукции, тыс. руб.»;

- «Расчет накладных расходов, тыс. руб.»;

- «Амортизация основных средств (ОС) и нематериальных активов (НА), тыс. руб.».

Лист «Расходы»

I. Расходы на закупку товарно-материальных ценностей, тыс. руб. | ||||||||

Показатели | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Выручка от реализации, с НДС | 27 300 | 44 625 | 54 731 | 67 207 | 82 620 | 99 282 | 99 282 | 475 047 |

Страховой запас, t1 | 2730 | 4463 | 5473 | 6721 | 8262 | 9928 | 9928 | 47 505 |

Расходы на приобретение сырья, материалов и покупных комплектующих | 4505 | 7363 | 9031 | 11 089 | 13 632 | 16 382 | 16 382 | 78 383 |

Расходы по предоставлению услуг сторонними организациями | 546 | 893 | 1095 | 1344 | 1652 | 1986 | 1986 | 9501 |

II. Расчет себестоимости реализованной продукции, тыс. руб. | ||||||||

Статья | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Выручка от реализации, без НДС | 23 136 | 37 818 | 46 382 | 56 955 | 70 017 | 84 137 | 84 137 | 402 582 |

Сырье и материалы, покупные комплектующие | 5784 | 9454 | 11 596 | 14 239 | 17 504 | 21 034 | 21 034 | 100 645 |

Заработная плата производственных рабочих | 4650 | 4697 | 4743 | 4791 | 4839 | 4887 | 4936 | 33 543 |

Страховые взносы | 1395 | 1409 | 1423 | 1437 | 1452 | 1466 | 1481 | 10 063 |

Прочие производственные расходы | 694 | 1135 | 1391 | 1709 | 2100 | 2524 | 2524 | 12 077 |

Себестоимость реализации | 12 523 | 16 694 | 19 154 | 22 175 | 25 895 | 29 912 | 29 975 | 156 329 |

III | ||||||||

1 | 2 | 2 | 2 | 2 | 2 | 2 | ||

Статья | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Накладные расходы | 14 415 | 14 559 | 14 705 | 14 852 | 15 000 | 15 150 | 15 302 | 103 983 |

IV. Амортизация ОС и НА, тыс. руб. | ||||||||

Показатель | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

Первоначальная стоимость ОС и НА, t1 | 30 900 | 30 900 | 30 900 | 30 900 | 30 900 | |||

CAPEX | 30 900 | |||||||

Остаточная стоимость ОС и НА, t1 | 27 810 | 24 720 | 21 630 | 18 540 | 15 450 | 15 450 | 15 450 | |

Амортизация | 3090 | 3090 | 3090 | 3090 | 3090 | |||

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

- страховой запас;

- расходы на приобретение сырья, материалов и покупных комплектующих;

- расходы по предоставлению услуг сторонними организациями.

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

- выручка от реализации без НДС;

- сырье и материалы;

- покупные комплектующие;

- заработная плата производственных рабочих;

- страховые взносы;

- прочие производственные расходы.

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

=B$25*(1/ОС_срок)*100%,

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

- вариант 1 — строительство производственных площадей с полной заменой технологического оборудования;

- вариант 2 — строительство производственных площадей с частичной заменой технологического оборудования.

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

Вариант | 1 | Вариант | 2 |

Перечень работ и затрат | Общая стоимость, тыс. руб. | Перечень работ и затрат | Общая стоимость, тыс. руб. |

Строительно-монтажные и проектно-изыскательные работы | 5500 | Строительно-монтажные и проектно-изыскательные работы | 5500 |

Оборудование и инвентарь | 25 400 | Оборудование и инвентарь | 10 500 |

Итого | 30 900 | Итого | 16 000 |

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

- инвестиционные затраты;

- оборотный капитал.

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0)<0;-ОКРУГЛВВЕРХ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0);0);0),

где Data_RE — имя диапазона столбца С «Отчет» на листе «Статьи»;

Функция — имя диапазона столбца Q «Функция» на листе «Статьи»;

Data_2015 — имя диапазона столбца G «2015» на листе «Статьи»;

Data0 — имя диапазона столбца O «Учет» на листе «Статьи».

Отметим, что при выборе ставки дисконтирования важно знать средневзвешенную стоимость капитала (WACC), которую в данном случае можно рассчитать по формуле:

=СУММ(КЛ*$D$4*(1-НП);ККиЗ*$D$5*(1-НП);СК*$D$6),

где КЛ — имя ячейки $C$4;

НП — имя ячейки $L$6;

ККиЗ — имя ячейки $C$5;

СК — имя ячейки $C$6

Рассчитываем налоги (лист «Тах»)

Для расчета НДС и налога на прибыль запишем макросы, и тогда при нажатии кнопок «Рассчитать НДС» и «Рассчитать налог на прибыль» в таблицах появятся готовые значения. Это достаточно удобно, в том числе при внесении соответствующих корректировок в модели.

Скачайте данные макроса для кнопки «Рассчитать НДС» и «Рассчитать налог на прибыль».

Лист «Тах»

I. Налоги по операционной деятельности, тыс. руб. | ||||||||

Статья затрат | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Налог на имущество | 612 | 544 | 476 | 408 | 340 | 340 | 340 | 3059 |

Транспортный налог | ||||||||

Земельный налог | ||||||||

Итого операционные налоги, тыс. руб. | 612 | 544 | 476 | 408 | 340 | 340 | 340 | 3059 |

II. Расчеты по НДС, тыс. руб. | ||||||||

Статья затрат | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Исходящий НДС | 4164 | 6807 | 8349 | 10 252 | 12 603 | 15 145 | 15 145 | 72 465 |

НДС к возмещению | 9936 | 5682 | 5938 | 6261 | 6667 | 7178 | 7218 | 48 879 |

Итого НДС к уплате/возврату, тыс. руб. | –5771 | 1126 | 2411 | 3991 | 5936 | 7967 | 7927 | 23 586 |

III. Налоги с доходов, тыс. руб. | ||||||||

Статья затрат | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | Итого |

Налог на прибыль | 1931 | 3123 | 4603 | 6442 | 8433 | 8390 | 32 922 | |

Налог с продаж | ||||||||

Итого налоги с доходов, тыс. руб. | 1931 | 3123 | 4603 | 6442 | 8433 | 8390 | 32 922 | |

Источник

Ошибки, которые допускают предприниматели с НДС, когда собирают отчет о прибылях и убытках, приводят к завышенным ожиданиям по прибыли. Результат — кассовые разрывы и неприятности с налоговой, штрафы, пени. Особая сложность — когда бизнес применяет несколько налоговых режимов одновременно и возникает путаница: непонятно, когда выручку и расходы в отчете о прибылях и убытках (ОПиУ) обязательно очищать от НДС, а когда это во вред.

В статье разбираемся со всеми нюансами отражения НДС в ОПиУ. Зная их, вы избежите ошибок в расчете прибыли и проблем с налоговиками.

Включать НДС в выручку и расходы — опасная ошибка

Распространенная ошибка — предприниматель, который работает с НДС, включает его в выручку и расходы. «Я заплатил НДС, когда тратился на сырье, товар, аренду, коммунальные услуги и прочее, — рассуждает он. — Значит, вся выручка с продаж — моя». А потом удивляется, когда получает счет по НДС из налоговой.

Разберем на примере. У Веры ивент-агентство на общей системе налогообложения — единственной, на которой бизнес работает с НДС.

Вера включает НДС в цену услуг. Контрагенты, у которых Вера приобретает товары и услуги для бизнеса, тоже работают с НДС. Поэтому он включен во все ее постоянные и переменные расходы, кроме фиксированных зарплат работников и их бонусов. В ОПиУ Вера не очищала от НДС выручку и расходы — сколько денег зарабатывала и тратила, столько и добавляла в отчет. Посмотрим, что у нее получилось и как ее представление о результате соотносится с реальностью.

Чистая прибыль Веры на 360 000 ₽ меньше, чем она думает

Вера забрала себе из бизнеса всю сумму, которую, как думала, заработала. А тут пришло время перечислять НДС за квартал в бюджет. Налоговая насчитала 360 000 ₽. А денег не оказалось. Вера вытащила их из бизнеса вместе с чистой прибылью.

Предприниматели, которые работают с НДС, должны очищать от него выручку и расходы в ОПиУ.

Когда расходы в ОПиУ очищать от НДС не надо

Бывают предприниматели, которые не работают с НДС. Но и они несут расходы, в которые НДС включен. Бизнесмен спросил у нас в Зеленом чате: «А мне как быть? Я на упрощенной системе налогообложения. Но у меня тоже есть расходы, которые включают НДС. А права на возмещение НДС, который включают мои расходы, у меня не возникает».

Отвечаем: так и есть. Если вы не работаете с НДС, очищать от него расходы в ОПиУ вам не нужно. Это просто ваши расходы, даже если они включали НДС.

Юра производит мебель. Его компания применяет упрощенную систему налогообложения и с НДС не работает. Помещение под цех арендует у государства.

В цену аренды госимущества НДС включается обязательно, даже если сам арендатор с НДС не работает. Юра арендует цех площадью 200 м2. Платит за него 1,2 млн ₽ в год: 1 млн арендной платы + 200 тыс. ₽ НДС.В ОПиУ ему нужно отражать только общие затраты — 1,2 млн ₽. Очищать ничего не надо.

Юра видит счета-фактуры арендодателя, где указан НДС. И начинает по ошибке вычитать его из расходов на аренду в ОПиУ. А из выручки не вычитает. Ведь в счетах, которые он выставляет покупателям, НДС нет. Вычитает НДС или нет — выручка одинаковая. А расходы уменьшаются на сумму НДС. Это ошибка. Прибыль получается завышенной. Посмотрим на примере годовой прибыли Юры.

Юра очистил от НДС расходы на аренду. В итоге думал, что заработал за год

на 200 000 ₽ больше, чем на деле.

Как быть с НДС в ОПиУ, когда бизнес совмещает разные системы налогообложения

Распространенная ситуация — собственник бизнеса работает одновременно с двумя или даже тремя системами налогообложения:

- использует их в рамках одного юрлица, что закон в отдельных случаях разрешает

- владеет несколькими юрлицами на разных налоговых режимах

- одновременно выступает собственником юрлица на общей системе и ИП на упрощенке

Системы налогообложения разные, а управленческая отчетность общая. Разберемся, когда в этом случае в ОПиУ нужно очищать расходы и выручку от НДС, а когда — нет.

Очищать от НДС расходы и выручку в ОПиУ нужно, когда ваш бухгалтер проводит сделку по общей системе налогообложения. В остальных случаях — нет.

Катя торгует конфетами оптом и в розницу. Закупает оптовые партии у крупного поставщика, который работает с НДС, и включает его в цену товара.

С поступлений от реализации конфет через магазины Катя платит ЕНВД. Часть товара отгружает мелким покупателям, которые в основном тоже используют вмененку или упрощенную систему, выручку за него проводит по упрощенке. А с покупателями крупных партий, работающими с НДС, сотрудничает через юрлицо, которое тоже работает с НДС.

Что нужно очищать от НДС в этом случае:

- выручку от продажи крупных партий товара, за которые Катя выставляет клиентам счета-фактуры с НДС

- расходы на приобретение, хранение и доставку отгруженных таким оптовикам конфет.

По двум другим направлениям деятельности ей этого делать не нужно.

Запомните

1. Компаниям на общей системе налогообложения нужно очищать от НДС выручку и расходы в ОПиУ. Иначе — завышенные ожидания прибыли, кассовые разрывы и штрафы налоговой. На остальных системах — не нужно.

2. Бизнес, который применяет любую систему налогообложения, кроме общей, не работает с НДС. Когда он покупает товары и услуги, цена которых включает НДС, очищать расходы от НДС не нужно — это просто затраты бизнеса. Если очищать, результатом будут завышенные ожидания прибыли и кассовые разрывы.

3. Если бизнес применяет несколько систем налогообложения, очищаются от НДС выручка и затраты от сделок, которые по бухгалтерии проходят на общей системе налогообложения. По остальным очищать расходы от НДС не надо.

Подписаться на Газету «Нескучных финансов» → bit.ly/gazeta-subs

Источник