План источник финансирования бизнеса это

2.7 Основные источники финансирования бизнеса

I. Внутренние источники финансирования бизнеса (чистая прибыль, амортизационные отчисления)

II. Внешние источники финансирования бизнеса (банковские кредиты, инвестиции и др.)

Финансирование – пополнение денежных средств предприятия.

Источники финансирования бизнеса:

1) Внутренние (накопленная прибыль, амортизация, доходы от собственности, дополнительные вложения)

2) Внешние (банковский кредит, инвестиции, продажа акций/облигаций, бюджетные средства)

-При выборе источников финансирования осуществляется прогнозирование возможных изменений в составе активов и капитала предприятия.

-Государство вправе финансировать частный бизнес.

I. Внутренние источники финансирования бизнеса.

Внутренними источниками могут служить чистая прибыль фирмы и амортизационные отчисления.

Их использование носит название «самофинансирование», т. е. финансирование за счёт собственных средств. Самофинансирование присуще в основном мелким предприятиям, которым трудно достать деньги из других источников.

Прибыль у этих предприятий небольшая, поэтому с её помощью расширить производство удаётся крайне редко. Остаётся ещё один источник самофинансирования — амортизационные отчисления.

Рассмотрим возможности их использования на условном примере.

Предположим, что предприниматель купил станок за 150 тыс. р., срок службы которого равен 5 годам. Значит, годовая норма амортизационных отчислений составит 30 тыс. р. (150 ООО : 5). Амортизационные отчисления входят в затраты на производство и реализацию товара, поэтому если предприятие производит в год 300 изделий, то в цену каждого изделия войдёт 100 р. (30 000 : 300). Через 5 лет предприниматель накопит 150 тыс. р. и должен будет купить новый станок. Но поскольку технический прогресс не стоит на месте, через 5 лет аналогичный станок нового поколения может стоить дороже и денег придётся добавить.

I. Внешние источники финансирования бизнеса.

Внешние источники разделяются на две группы: долговое финансирование и безвозмездное финансирование.

Безвозмездное финансирование является представлением денежных средств в виде безвозмездных благотворительных пожертвований, помощи, субсидий.

К долговому финансированию относится заемный капитал. В состав заемного капитала входят: краткосрочные кредиты и займы; долгосрочные кредиты и займы; кредиторская задолженность.

Внешними источниками являются банковские кредиты, средства бюджетов разных уровней, средства внебюджетных фондов, средства населения.

Примеры внешних источников финансирования бизнеса:

— совместный бизнес, партнёры получают возможность расширить свои финансовые ресурсы за счёт эффекта экономии на масштабе;

— продажа акций — способ привлечь финансы извне;

— торговый (или товарный) кредит (продажа товаров с отсрочкой платежа);

— государственное бюджетное финансирование: прямые капитальные вложения (государственные предприятия); субсидии (частичное финансирование деятельности фирм) выдаются и государственным, и частным фирмам; государственный заказ (государство не финансирует затраты, а заранее обеспечивает фирме доход от продажи товаров).

— банковский кредит;

Банковский кредит (наиболее распространенная форма финансирования) — денежная сумма, выдаваемая банком на определённый срок на условиях возвратности и оплаты определённого процента.

Кредиты бывают двух видов — краткосрочные и долгосрочные. Краткосрочные кредиты выдаются на срок не более одного года, а долгосрочные — более одного года.

Инвестиции — долгосрочные вложения капитала с целью получения дохода. Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта.

Условия, обеспечивающие эффективность инвестирования:

1) Инвестирование имеет смысл, если рентабельность инвестиций превышает темпы инфляции

2) Инвестирование целесообразно только тогда, когда от этого можно получить большую чистую прибыль (за вычетом налогов), чем от хранения денег в банке.

3) Инвестирование возможно только в наиболее рентабельные проекты.

Не следует путать инвестирование и финансирование.

Финансирование — выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли, тогда финансирование превращается в инвестирование.

Источник

Задача финансового директора любой компании – организовать поиск ресурсов для финансирования деятельности предприятия. Необходимо разбираться в различных источниках финансирования, особенностях их функционирования в экономике, после чего выбрать наиболее подходящий исходя из сложившихся обстоятельств. Обычно предприятия становятся банкротами из-за нехватки финансовых ресурсов. Стлит разобраться, какие же существуют источники финансирования предпринимательской деятельности, есть ли у них преимущества и недостатки.

Определение финансирования бизнеса

Финансирование бизнеса – обеспечение предпринимательства денежными средствами. Чтобы решить, какие источники финансирования наиболее подходящие, необходимо выполнить следующие действия:

- установить, для каких целей необходимы средства, в каком объеме, на какой период времени, есть ли возможность предоставить обеспечение;

- составить список возможных источников;

Финансирование бизнеса

Финансирование бизнеса

- распределить источники финансового обеспечения по стоимости обслуживания каждого из них – от минимальной к более высокой;

- рассчитать степень эффективности проекта при каждом источнике финансирования (или при сочетании нескольких источников) – от более дешевых к дорогостоящим;

- выбрать источники финансирования, исходя из степени результативности проекта и стоимости компании.

Виды источников финансирования

Источники финансирования бизнеса – это уже существующие или возможные потоки получения денежных средств. Компания может потратить эти средства на строительные или реконструкционные работы, модернизацию, приобретение основных фондов.

Источники финансирования бизнеса делятся на внутренние и внешние. Каждый из них причисляется к платному финансированию (кредитование, займы, ссуды) или к бесплатному (субсидии, пожертвования, дотации).

Внутренние

Внутренние источники финансирования – накопление ресурсов предприятия, грамотное использование прибыли и резервов. К ним причисляются следующие:

- прибыль от ведения деятельности;

- амортизационные отчисления (фонд, направленный на ремонт оборудования с высокой степенью износа);

- управление кредиторской задолженностью;

- резервы предстоящих расходов;

- доходы будущих периодов.

Собственная прибыль компании

Собственная прибыль компании

Внешние

Внешние источники финансирования – денежные средства, полученные предприятием из внешней среды. Это могут быть:

- банковские кредиты и займы;

- лизинг;

- финансовые вложения со стороны государства;

- доходы с продаж ценных бумаг;

- финансовые вложения со стороны партнерских компаний.

Опора на внутренние источники финансирования – более безопасный и экономный способ достижения финансовой устойчивости предприятия по сравнению с внешними. В то же время далеко не каждое предприятие обладает возможностью своими силами обеспечить функционирование, особенно это касается капиталоемких производств.

Обратите внимание! Направленность на использование только внутренних ресурсов – не всегда грамотный путь для финансового директора.

Положительные и отрицательные стороны источников финансирования

Каждый из источников финансирования обладает как достоинствами, так и недостатками

Внутренние источники финансирования

Внутренние источники часто являются показателями рентабельности бизнеса.

Чистая прибыль предприятия

Среди преимуществ этого источника следует отметить:

- уменьшение налоговой нагрузки на бизнес;

- отсутствие процентной нагрузки на использование чистой прибыли для инвестирования.

Недостаток состоит в том, что чем больше прибыли используется для финансирования, тем меньше доля дивидендов, в то время как главная цель предприятия – увеличение дивидендов его владельцев.

Есть 3 направления политики предприятия:

- конечная сумма дивидендов не оказывает влияния на рыночную стоимость предприятия, вследствие чего инвестиционные интересы предприятия главнее интересов акционеров;

- сумма дивидендов оказывает непосредственное влияние на стоимость акций;

- оптимизация налога на прибыль вне зависимости от того, как распределяются дивиденды и инвестиции.

Амортизационные отчисления

Преимущество состоит в том, что этот источник всегда находится в распоряжении компании, вне зависимости от ее финансового положения. Если амортизационная политика подобрана правильно, то можно рефинансировать приблизительно 70-80% основных фондов посредством амортизационных отчислений.

Амортизационные отчисления

Амортизационные отчисления

Управление кредиторской задолженностью

При повышении кредиторской задолженности компания получает возможность воспользоваться такими преимуществами:

- повышение доли свободной денежной массы;

- экономный аналог кредита.

В то же время специалисты выделяют и недостатки:

- финансовая устойчивость слабеет;

- вероятно увеличение закупочных цен.

Рекомендуется определить экономическую выгоду по каждому контракту и выбрать максимально прибыльный вариант.

При использовании кредиторской задолженности возникают определенные риски. Примеры: деловая репутация предприятия ухудшилась, контрагент приостановил поставку продукции из-за несвоевременной оплаты (в последнем случае контрагент согласно ГК РФ вправе потребовать погашения штрафов и пеней в принудительном порядке).

Резервы предстоящих расходов

Такие резервы формируются под запланированные в будущем обязательства. Если будет разработан план по управлению резервами правильно, то компания в течение определенного периода времени получит возможность использовать остаток средств, не обремененный обязательствами для финансирования бизнеса.

Обратите внимание! Благодаря резервам предстоящих расходов достигается экономически целесообразное и равномерное распределение затрат во времени.

Недостатки следующие:

- ограничение сумм, которые допускается определить в качестве резервов на законодательном уровне;

- строгий контроль со стороны проверяющих органов.

Доходы будущих периодов

Недостаток этого способа состоит в его недоступности для многих компаний. В основном, доходы будущих периодов представлены целевым финансированием (как государственным, так и негосударственным), обеспечительными платежами и предоплатами.

Внешние источники финансирования

Внешние источники делятся на долговые и долевые.

Долговой источник финансирования – платное возвратное финансирование. У данного источника есть несколько направлений, например, оформление кредитования, получение долговых ценных бумаг, лизинг.

Долевой источник финансирования – это договоры, которые устанавливают право на долю активов компании после вычета ее обязательств. К таким договорам относятся акции и доли в капитале непосредственно самой компании.

Кредитование

Наиболее распространенный способ финансирования компании – это кредит.

К его преимуществам относятся следующие:

- получить кредит сегодня можно быстро и легко, он предоставляется на любые цели;

- обычно кредитором выступает только одна организация, благодаря чему достигается простое обслуживание;

- если у компании хороший кредитный рейтинг, то она вправе претендовать на сниженные ставки и более выгодные условия обслуживания в целом.

Недостатки:

- необходимо выплачивать проценты по кредиту, в результате чего это не самый экономный вариант финансирования;

- банковские организации требуют предоставления гарантий возврата кредита;

- на начальном этапе развития бизнеса предприниматель может сталкиваться с отказами от банков.

Кредитование бизнеса

Кредитование бизнеса

Лизинг

По сравнению с кредитованием, это более экономный вариант финансирования бизнеса.

Преимущества лизинга:

- поскольку оборудование является залогом, к компании предъявляются более лояльные требования;

- вероятна ускоренная амортизация, что оказывает непосредственное влияние на налоговую нагрузку, способствует улучшению результатов амортизационной политики;

- по сравнению с кредитованием сроки финансирования увеличиваются.

Недостатки лизинга:

- компания сталкивается с ограничениями при эксплуатации имущества по условиям соглашения, поскольку собственником выступает лизингодатель;

- если у лизингодателя появятся проблемы, то кредиторы могут вынести претензии, согласно которым имущество компании перейдет им.

Долговые ценные бумаги

К ним относятся сертификаты, облигации, векселя. Это альтернативный вариант кредиту.

Преимущества:

- невысокий размер купонного дохода, если сравнивать с кредитными ставками;

- можно использовать привлеченные средства долгое время.

Обратите внимание! Привлечь финансовые средства с помощью выпуска долговых ценных бумаг крайне сложно, особенно, если компанию на рынке мало кто знает.

Облигации

Облигации

Доли в капитале компании

Их возможно продать имеющимся пайщикам и внешним финансовым или стратегическим инвесторам. Первые планируют максимально увеличить свою прибыль, обеспечив высочайшую стоимость предприятия на дату выхода из проекта. Стратегические инвесторы желают получить дополнительные выгоды от контроля предприятия – они не собираются выйти из бизнеса в ближайшее время.

Преимущества следующие:

- финансы привлекаются в крупных суммах и на долгосрочный период времени;

- выплаты по капиталу необязательны.

Недостаток состоит в том, что собственники бизнеса полностью или частично лишаются контроля над ним, а также части прибылей в последующем.

Выпуск акций

Этот источник финансирования бизнеса рискованный и трудный, но в то же время перспективный.

Преимущества:

- компания привлекает крупные суммы на долгосрочный период времени;

- компания повышает свою рыночную стоимость, капитализацию;

- кредитный рейтинг, репутация компании улучшаются;

- лояльность подчиненных повышается;

- собственники компании не рискуют лишиться контроля, который был бы передан инвесторам;

- при желании собственники имеют возможность выйти из бизнеса;

- есть возможность реализовать акции на вторичных рынках – если инвестор выйдет из бизнеса, то его финансирование при этом не снизится.

Однако есть и недостатки:

- выпуск акций – сложное мероприятие, которое требует времени, денежных вложений, а также высокой квалификации менеджеров, их усилий и опыта;

- деятельность компании становится прозрачной, работу предприятия проверяют все чаще;

- один из инвесторов получает возможность выкупить контрольный пакет акций;

- чтобы поддерживать стоимость акций, компании придется бороться за ежеквартальную прибыль.

Выпуск акций

Выпуск акций

Верные суждения о вложении в бизнес

Финансирование часто вызывает у предпринимателей затруднения. Владельцы бизнеса сталкиваются с дилеммой: или ожидать, пока деятельность компании принесет достаточную прибыль, после чего направить ее на дальнейшее развитие, или обратиться, к кредитным средствам, погасить долг с процентами, одновременно получив прибыль и повысив стоимость компании.

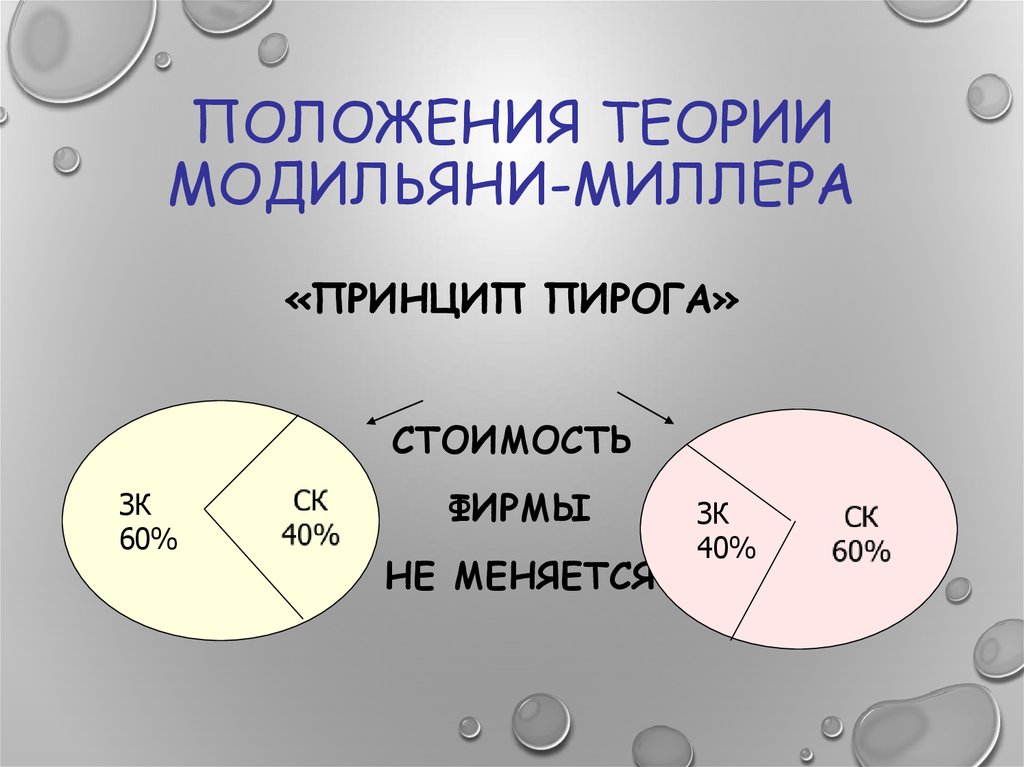

Для решения такой проблемы используется теорема Модильяни-Миллера. Кратко ее определение звучит так: финансирование активов предприятия не оказывает влияния на его рыночную стоимость при неизменных планируемых финансовых потоках. Стоимость предприятия не зависит от объема заемного финансирования.

Важно! Повышенный риск акционеров, возникающий из-за высокого объема заемных средств, компенсирует увеличившаяся доходность, и на стоимость это влияния не оказывает.

Активы предприятия формируют финансовые потоки, а от последних зависит непосредственно его стоимость. При наличии у предприятия активов оно берет на себя обязательства. Активами называют единственные составляющие стоимости. Пока планируемые финансовые потоки неизменны, стоимость не меняется.

Теорема Модильяни-Миллера

Теорема Модильяни-Миллера

Единственно правильной схемы поступления финансовых средств не существует. Для каждого нового состояния рынка, для каждой компании основные средства должны быть созданы повторно с учетом конкурентной политики и увеличения стоимости предприятия. При выборе оптимального источника финансирования необходимо определить, прежде всего, результативность будущего проекта.

Источник

Для функционирования и развития компании нужны денежные ресурсы, получать которые она может разными способами. Какой выбрать — решает собственник или финансовый директор, предварительно проанализировав все возможности, ведь основные источники финансирования бизнеса, на которых он остановится впоследствии, должны быть наиболее выгодны.

Разобраться с каналами привлечения ресурсов важно, чтобы избежать их дефицита, ведь именно из-за него наступает банкротство, которого так боятся владельцы компаний. С другой стороны, деньги привлекают и на развитие, на расширение, модернизацию производств, открытие новых филиалов или приобретение других фирм. А в кризис дополнительные ресурсы позволяют удержаться на плаву и даже вывести компанию на новый уровень.

Выбор способа привлечения зависит от многих факторов: величины компании, суммы, в которой она нуждается, ситуации на рынке и т. д. Но в первую очередь финансовый директор определяется с каналом. Так, основные источники финансирования бизнеса бывают:

- внутренними;

- внешними.

Каждая из групп, в свою очередь, подразделяется на несколько типов.

Внутренние

Внутренние источники появляются благодаря грамотному использованию резервов и собственных средств компании. Их несколько.

![]()

1. Прибыль от деятельности

Это один из базовых показателей финансовой состоятельности. Представляет собой часть суммы, полученной от сбыта продукции, за вычетом расходов на производство и реализацию.

На прибыль влияет:

- себестоимость продукта — если последнюю удастся снизить, прибыль вырастет;

- цена — если она повышается, прибыль увеличивается;

- объём проданного — если продажи увеличиваются, прибыль растёт даже без изменения стоимости и себестоимости продукции.

К слову, существует понятие валовой и чистой прибыли. Первая появляется после вычета затрат на производство и реализацию продукта, но до выплаты налогов, процентов по кредиту. Чистая прибыль — это то, что остаётся после этой выплаты.

Использование прибыли для финансирования бизнеса: за и против

![]()

Может показаться, что использование чистой прибыли в качестве основного источника финансирования бизнеса, — оптимальный вариант. Тем более, что в этом случае:

- уменьшается налоговая нагрузка;

- собственники предприятия сохраняют контроль над деятельностью;

- не насчитываются проценты за пользование деньгами.

Но есть у него и огромный недостаток. Этот способ предусматривает рост инвестиций, но не дивидендов, которые поступают владельцам компании. К тому же доля прибыли обычно ограничена, её сложно спрогнозировать, поскольку она напрямую зависит от внешних факторов (спроса на продукт, конъюнктуры рынка и др.).

В то же время полностью отказываться от использования чистой прибыли не стоит. Гораздо разумнее грамотно её распределять.

Как эффективнее распоряжаться прибылью

С прибыли компании не только выплачивают дивиденды, но и частично направляют её на благотворительность, маркетинг, реконструкцию, модернизацию, расширение автопарка и т. д. К слову, с этой суммы можно сформировать и собственные денежные резервы, которые в определённый момент способны стать одним из основных источников финансирования бизнеса.

Чтобы это сделать, достаточно определить статьи расходов и установить процент чистой прибыли, который будет на них выделяться.

- 1 статья — денежные резервы. Это то, что будет давать компании чувство безопасности: с финансовой подушкой она сможет пережить трудные времена. На накопление резервов желательно выделять 3–5% от чистой прибыли за неделю.

- 2 статья — отчисления учредителям компании. Их размер колеблется в пределах 3–10% от чистой прибыли за неделю, в зависимости от вида бизнеса.

- 3 статья — минимальные расходы на рекламу. Достаточно выделять 5–15% в неделю, чтобы собрать достаточную сумму, которая позволит продвигать свой продукт даже в кризис, если упадёт доход.

- 4 статья — расходы на зарплату персоналу (20–40%).

- 5 статья — деньги на увеличение оборотных средств. Если чистая прибыль составляет в среднем 20% от дохода, желательно выделять минимум 5% с неё на эту статью расходов.

![]()

2. Отчисления в амортизационные фонды

Амортизация позволяет компании сохранять капитал на одном уровне, невзирая на состояние активов. Так консервируются ресурсы компании, подверженные износу, например, оборудование или недвижимость. Проще говоря, если компания приобретает на производство станок, срок эксплуатации которого 7 лет, она ежемесячно в течение 7-летнего периода с момента покупки направляет определённый процент от цены станка в амортизационный фонд. Через 7 лет станок можно будет продать по остаточной стоимости и купить новый за счёт амортизационных отчислений.

То есть при правильном подходе те также могут стать одним из основных источников финансирования бизнеса в нужный момент. Важно лишь:

- определиться с методом амортизации;

- продумать особенности переоценки основных средств;

- учесть капремонт, модернизацию;

- выбрать период полезного использования актива.

![]()

Преимущество амортизации в том, что при любых условиях этот фонд остаётся в распоряжении компании и может быть ею использован. Более того, если всё просчитано правильно, предприятие может рефинансировать свыше 75% основных фондов за счёт таких отчислений. А в отдельных случаях амортизационная политика может и вовсе обеспечить запас средств, превышающих затраты по инвестированию (эффект Ломана-Рухти).

3. Доходы от собственности

Это денежные средства, которые получает собственник актива за передачу его в распоряжение кому-либо. В качестве актива может выступать имущество (тогда предприятие зарабатывает на сдаче его в аренду или в доверительное управление), процент на остаток денежных средств на счету.

4. Доходы предстоящих периодов

Этот источник финансирования бизнеса доступен не всем. Он представляет собой суммы, полученные в отчётном периоде, однако касающиеся предстоящих периодов. Чаще всего это целевое финансирование из бюджета государства или коммерческих структур, безвозмездные поступления, предоплата и т. д.

5. Резервы под будущие расходы

Формируются, чтобы снизить нагрузку на предприятие, в определённые периоды. Так, из резервов могут впоследствии перечисляться средства на:

- вознаграждения за выслугу лет;

- оплату отпусков, в том числе неиспользованных;

- затраты на запуск производства, если предприятие работает сезонно;

- выполнение обязательств, появившихся из-за реструктуризации, ликвидации организации;

- обслуживание оборудования и т. д.

К слову, такие резервы могут использоваться в качестве одного из основных источников финансирования бизнеса, если есть план по управлению ими. В этом случае сформируется остаток, который можно будет расходовать по своему усмотрению.

Правда, по закону суммы на резервы ограничены. К тому же в случае их формирования усиливается контроль со стороны проверяющих служб.

Внешние источники

![]()

При таком варианте финансирования привлекаются деньги извне. Например, это могут быть деньги учредителей, инвесторов, государства, кредитных учреждений и т. д. То есть, в зависимости от происхождения, ресурсы также подразделяются на несколько видов.

1. Банковский кредит

Этот вариант как один из основных источников финансирования бизнеса известен обычно ещё с курса обществознания. Кредитует предприятие банк, выдавая средства на оговорённый период на условиях возвратности и выплаты процента.

Выгоды варианта очевидны:

- средства можно получить на любые цели;

- условия их использования прозрачны;

- компаниям, которые находятся на хорошем счету в банке, могут предложить более выгодные условия кредитования.

Из недостатков — необходимость предоставить банку гарантии, чтобы он одобрил кредит, а затем регулярно оплачивать проценты за пользование.

К слову, кредиты также бывают разными: краткосрочными (на период до 1 года) и долгосрочными (на больший срок). Кроме того, эксперты выделяют:

- ипотечные займы — это ипотека для юрлиц, которую те берут на инвестиционные цели (например, приобретение коммерческих площадей), такой кредит популярен среди представителей МСБ, так как, по сути, позволяет им заменить арендный платёж на ипотечный;

- торговый кредит, товарный — сводится к передаче клиенту товара или услуги в собственность с отсрочкой платежа, при этом кредитование может осуществляться без процентов, а кредитором может выступать как кредитное учреждение, так и юр. лицо.; товарный кредит является одним из видов коммерческого и, в свою очередь, подразделяется на другие виды кредитования: отсрочка, консигнация, вексель.

2. Заёмные средства

Этим термином называются деньги, полученные компанией от сторонних лиц на определённый срок. В отличие от кредитных, которые выдаются кредитным учреждением (имеющим лицензию ЦБ РФ), заёмные средства могут поступить от физического или юридического лица. При этом оформляется договор или долговая бумага (вексель, облигация).

3. Лизинг

Источник, предусматривающий долгосрочную аренду транспорта или оборудования с возможностью выкупа. Выбирая этот вариант, собственник бизнеса обращается в лизинговую компанию, которой принадлежит нужное ему имущество, и оформляет лизинговый договор с указанием стоимости имущества, вознаграждения за лизинг. Это выгоднее кредита, поскольку:

- не требуется залог (им фактически выступает само имущество);

- предоставляется длительная рассрочка, размеры обязательных выплат уменьшаются;

- становится возможной ускоренная амортизация, благодаря которой уменьшается налоговая нагрузка.

В то же время у лизинговой сделки есть недостатки, из-за которых не все готовы использовать её в качестве основного источника финансирования бизнеса. Прежде всего, это ограничения по эксплуатации оборудования, предусмотренные договором, реже — риск смены лизингодателя (если у лизинговой компании возникнут проблемы, и предмет лизинга перейдёт к кредиторам).

4. Инвестиции

Представляют собой вложение ресурсов ради получения прибыли. Не стоит путать инвестирование с финансированием. Последнее сводится к выделению денег на определённые цели. Но если цель — заработать, то это уже инвестирование.

Выбирая такой источник финансирования, компания должна быть готова к возможным проверкам со стороны инвестора (due diligence), а может, и к изменениям. Инвестор вправе настаивать на смене структуры компании, чтобы сделать её более прозрачной, стандартов финансовой отчётности (переход на международные) и т. д.

Считается, что доходность инвестиций должна быть выше чистой прибыли, полученной от хранения денег в банке. Это одно из условий, обеспечивающих эффективность инвестирования. Есть и другие:

- важно выбирать лишь рентабельные проекты;

- следует убедиться, что рентабельность превосходит темпы инфляции.

Инвестиции бывают краткосрочными (на период до 12 мес.), среднесрочными (от 12 до 36 мес.), долгосрочными (от 3 лет).

![]()

5. Эмиссия ценных бумаг

Источником финансирования бизнеса могут стать и ценные бумаги (ЦБ). Это документы, закрепляющие за их собственником какие-то имущественные, обязательственные права (акции, облигации и т. д.). Эмиссией же называют определённую законодательно последовательность действий, при которой размещаются эти ЦБ. То есть, по сути, это выпуск новых акций. Размещаться те могут по открытой подписке (широкий круг инвесторов) либо закрытой (когда он ограничивается).

Первичное размещение ЦБ (IPO) осуществляется поэтапно:

- продумывается стратегия размещения, проводится аудит финотчётности за последние 36–48 мес., внедряются стандарты МСФО;

- определяются параметры IPO, осуществляется независимая оценка бизнеса;

- готовится и регистрируется проспект ЦБ, о нём информируют инвесторов;

- непосредственно выполняется размещение (фирма допускается на биржу).

Такой способ финансирования выгоден по нескольким причинам:

- он повышает статус компании как заёмщика, формирует её деловую репутацию;

- не предполагает обязательных жёстко оговорённых выплат;

- не предусматривает фиксированной даты погашения (это стабильный капитал);

- способствует увеличению капитализации предприятия;

- даёт возможность владельцам выйти из бизнеса.

5. Госсредства (субсидии)

Пожалуй, один из самых предпочтительных вариантов. Деньги перечисляются из госбюджета, причём бесплатно и безвозвратно. Правда, после получения о сумме придётся отчитаться, поскольку зачастую это целевая помощь (на оплату аренды, покупку оборудования, материалов и т. д.).

6. Совместный бизнес

Компания, испытывающая дефицит средств, может привлечь партнёров с похожими проблемами. Работая вместе, предприятия смогут увеличить свои ресурсы за счёт эффекта масштаба. В этом случае сокращается себестоимость продукта, а объёмы производства увеличиваются. Впоследствии это позволяет установить на товар более привлекательную для потребителя цену, тем самым увеличив свою долю на рынке.

Другие источники финансирования бизнеса

- Раньше ИП можно было преобразовывать в товарищество, а затем товарищество — в ЗАО. Это позволяло использовать общее имущество, ресурсы. Но в 2014 г. ЗАО упразднили.

- Использование средств разных фондов для поддержки МБ.

- Безвозмездное финансирование. В этом случае деньги выдаются в виде субсидий или грантов (правительственных, президентских, грантов каких-либо фондов и др.). По сути, это финансовая помощь, за которую потом нужно будет отчитываться.

- Средства страховых фондов. Деятельность последних позволяет накапливать большие и временно свободные суммы денег, которые могут использоваться для финансирования компаний.

Выводы

Существует множество источников, из которых бизнес может брать деньги. Главное — анализировать преимущества и недостатки каждого в каждом отдельном случае, чтобы не упустить наиболее выгодные, и, разумеется, как можно раньше начать формировать денежные резервы компании, чтобы чувствовать себя уверенно в любых условиях.

Источник