Оценка бизнеса корректировка финансовых вложений

Определение 1

Финансовые вложения – это вложения организации в активы с целью получения дополнительных доходов в виде процентов, дивидендов и прироста стоимости активов.

Первоначальная оценка финансовых вложений

Первоначальная оценка финансовых вложений производится по изначальной стоимости. Под ней подразумеваются фактические затраты на приобретения, без учета возмещаемых налогов.

Под фактическими затратами на приобретение активов понимаются:

- Вознаграждения, уплачиваемые продавцу по договору купли-продажи.

- Затраты на информационно-консультационные услуги.

- Проценты, уплачиваемые посредникам.

- Выплаты по кредитам и займам, если они были взяты на приобретение финансовых активов, при условии, что подобное не противоречит нормам ПБУ 10/99 по учету расходов и ПБУ 15/2008 по учету займов и кредитов.

- Прочие затраты имеющие фактическую связь с приобретением активов.

Получение активов на кредитные средства связано с затратами по займам, которые должны учитываться как прочие расходы согласно с ПБУ 10/99 и ПБУ 15/2008.

Существует некоторый перечень затрат, которые не входят в состав фактический при приобретении финансовых вложений:

- Расходы общехозяйственного характера.

- Консультационные затраты по вопросам финансовых вложений, которые не были произведены.

- Разница курсов по вложениям, которые были оплачены после постановки на учет.

- Выплаты по кредитам, которые были начислены после постановки актива на бухгалтерский учет.

Перечисленные затраты должны быть включены в число прочих расходов и отражены на счете 91-2.

Первоначальная стоимость

В качестве первоначальной стоимости, внесенной в счет вклада в установочный капитал предприятия, рассматривается их денежная оценка, подтвержденная общим согласованием учредителей компании.

Первоначальной стоимостью финансовых вложений, которые были получены безвозмездно, в качестве ценных бумаг, признается:

- Текущая рыночная стоимость, на момент занесения в отчетные документы. Где под определением рыночной стоимости понимается цена, рассчитанная согласно установленному регламенту.

- Общая денежная сумма, которую может потенциально получить компания от реализации ценных бумаг, на момент их занесения в отчетную документацию. Такие бумаги не требуют расчета рыночной стоимости.

В качестве первоначальной стоимости вложений, полученных по договору купли-продажи, признается стоимость активов исходя их цены аналогичных. Первичной стоимостью вложений, внесенных в счет вклада товарищеской организации по договору простого товарищества, признается финансовая оценка, согласованная в данном договоре.

В случае, если ценные бумаги не являются собственностью предприятия, но предусматривают право пользования или распоряжения, по условиям договора, то и к бухгалтерской оценке они принимаются по данному договору.

Последующая оценка финансовых вложений

Под влиянием многих факторов первичная оценка стоимости претерпевает изменения, вследствие чего проводится последующая оценка. Для осуществления этого процесса необходимо разделять вложения на две категории:

- Вложения с определяемой текущей стоимостью.

- Вложения, по которым рыночную стоимость определить нельзя.

Ценные бумаги из первой группы, должны быть отражены в отчетной документации организации с корректировкой их оценки на предыдущую дату. Подобная корректировка может производиться ежемесячно или ежеквартально.

Несоответствие оценки по рыночной стоимости на отчетную дату и предыдущей оценки отражается в финансовых результатах компании в качестве прочих доходов или расходов.

Вторая группа ценных бумаг отражается в финансовой отчетности компании по первоначальной стоимости. В данную группу входят доли в уставных капиталах, кредиты, депозитные вклады в банковских организациях, вклады по контракту простого товарищества и прочие. Однако необходимо учитывать, что разницу неликвидных долговых ценных бумаг можно списать равномерными долями на прочие расходы/доходы в течение всего оборотного периода.

На сегодняшний день процесс формирования рыночной стоимости ценных бумаг организованного рынка и максимального порога допустимых колебаний регламентирован ФСФР России.

Переоценка стоимости ценных бумаг

Корректировка стоимости, согласно п. 20 ПБУ 19/02, должна быть произведена организацией на конец отчетного года. В случае падения биржевых котировок информация о стоимости активов, предоставленная компанией – ключевой признак оценки жизнеспособности бизнеса. Нередко, при подготовке бухгалтерской отчетности, которая будет отражать актуальную сумму активов, рекомендуется производить ежемесячную переоценку.

Переоценка стоимости ценных бумаг осуществляется по следующему алгоритму:

- Определение расхождения стоимости на текущий момент и последнюю отчетную дату.

- Учет полученного результата в бухучете на счете 91 с пометкой «прочие доходы и расходы».

Для наглядности можно привести пример:

Пример 1

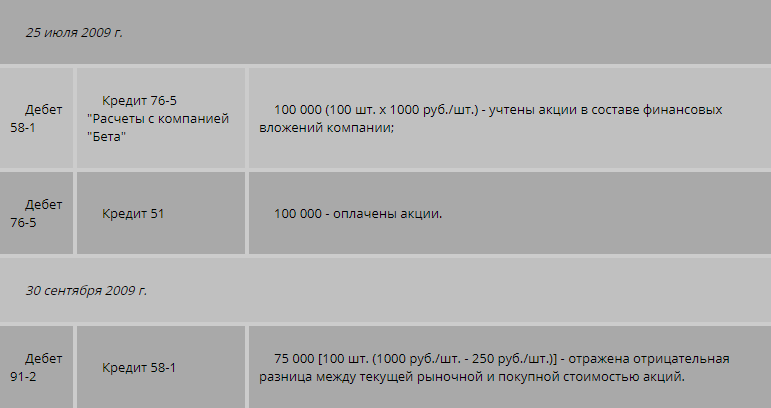

Условно, компания «Заря», 25 июля 2009 г. подписала договор с компанией «Бета» на приобретение пакета акций в количестве 100шт. по цене 1000р. За единицу. Следуя внутреннему регламенту, организация «Заря» ежеквартально производит переоценку, для определения разницы между стоимостью финансовых вложений. В ходе этого выясняется, что по состоянию на 30 сентября 2009 г. цена единицы активов ценных бумаг от компании «Бета» снизилась до отметки 250р. Поскольку «Заря» не входит в число профессиональных участников рынка ценных бумаг, то отражение других расходов, связанных с приобретением акций, не производится. Учитывая все вышеизложенное, бухгалтерский учет организации будет иметь следующие записи:

В ходе налогового учета доход или расход, приобретенный в процессе переоценки, не учитывался с учетом налогообложения прибыли. Вследствие чего в отчетных документах фигурирует постоянная разница и совершается пометка по отражению постоянного налогового обязательства:

Дебет 99, субсчет “ПНО”

Кредит 68, субсчет “Налог на прибыль” – 15 000 (75 000руб.×20%) – отражено ПНО.

По долговым ценным бумагам, по которым определение рыночной стоимости невозможно, предприятиям дозволяется относить образующуюся разницу равномерно на финансовые результаты. При этом списание происходит по мере причитающегося дохода, опираясь на условия выпуска ценных бумаг. В завершение периода обращения показатели между номинальной стоимостью и первичной фактически становятся равными.

НК РФ не предусматривает принятие для целей налогообложения прибыли разницы между первичной и номинальной стоимостью ценных бумаг, что подтверждено официальным распоряжением Минфина России от 8 апреля 2005 г. №03-03-01-04/1/175.

Пример 2

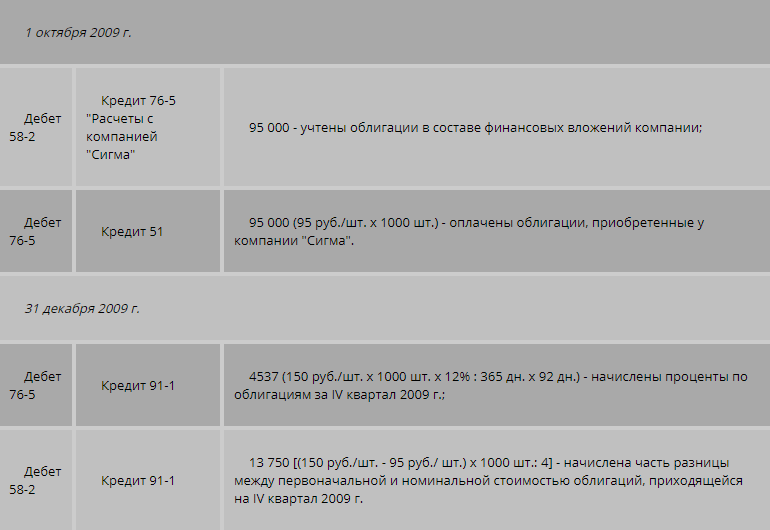

Предприятие «Звезда» 1 октября 2009 г. приобрела у компании «Сигма» облигации в количестве 1000шт. с годовым периодом обращения, по цене 150р. За единицу. Номинальная ценность единицы приобретенных ценных бумаг составляет 95р., также ежеквартально по ним начисляется процент с годовым эквивалентом 12%. Таким образом, в бухгалтерском отчете предприятия «Звезда» необходимо отразить следующее:

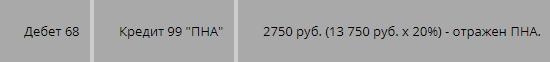

Для целей налогообложения различие номинальной и первичной стоимости не учитывается в расходах при исчислении налога на прибыль, вследствие чего в учете предприятия «Заря» образуется постоянная разница и отражается так:

Кроме того в 2009 г. для целей налогового учета по данной операции кк доход рассматривается только сумма процентов за IV квартал, которая составляет 4 537руб.

С I по III квартал 2010 г. оформляются записи, аналогичные сделанным в учете 31 декабря 2009 г. (начисление процентов и постоянного налогового актива).

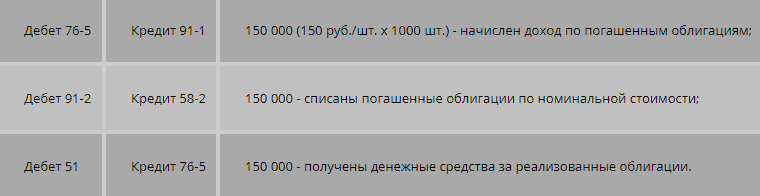

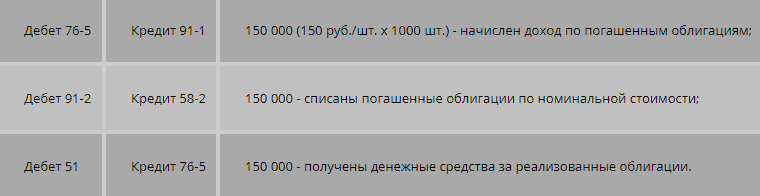

На период погашения ценных бумаг предприятие «Звезда» оформит такие записи:

Кроме того, организации могут приобретать дебиторскую задолженность другой компании. Подобная инвестиция находит отражение в учетных бумагах, исходя из суммы фактически затраченных средств, а не по номиналу самой задолженности.

Если по объекту вложений, который ранее оценивался по текущей рыночной ставке, на момент формирования отчетной документации цена не определяется, то он выражается в эквиваленте последней оценки.

Оценка финансовых вложений при выбытии

Выбытие финансовых вложений может происходить по следующим причинам:

- Передача в безвозмездной форме.

- Продажа.

- Погашение.

- Передача во вклад уставного капитала другой организации и т.д.

В бухучете выбытие вложений может признаваться исключительно на момент единовременной остановки действия условий рассмотрения их в бухгалтерской отчетности. При корректировке текущей рыночной цены, стоимость вложений будет формироваться с учетом крайней переоценки. Если корректировка не производилась, стоимость исчисляется согласно одному из основных методов:

- Стоимость единицы. Таким образом, рассчитываются вклады в уставные капиталы других предприятий, предоставленные займы, депозитные вклады в банки, дебиторская задолженность, приобретенная по процедуре уступки права требования.

- Первичная средняя стоимость. Определяется по данным стоимости и количеству каждого вида ценных бумаг на начало периода и поступившим в течение периода ценным бумагам.

- Первичная стоимость первых по времени осуществления финансовых вложений. В данном случае учитывается, что поступившие первыми в продажу должны быть оценены по первоначальной стоимости первых по времени приобретения с учетом стоимости ценных бумаг, числящихся на начало месяца.

Стоимость ценных бумаг при их выбытии определяется путем вычитания стоимости их остатка на конец расчетного периода из суммы стоимости остатков на начало и бумаг, поступивших в течение периода.

Пример 3

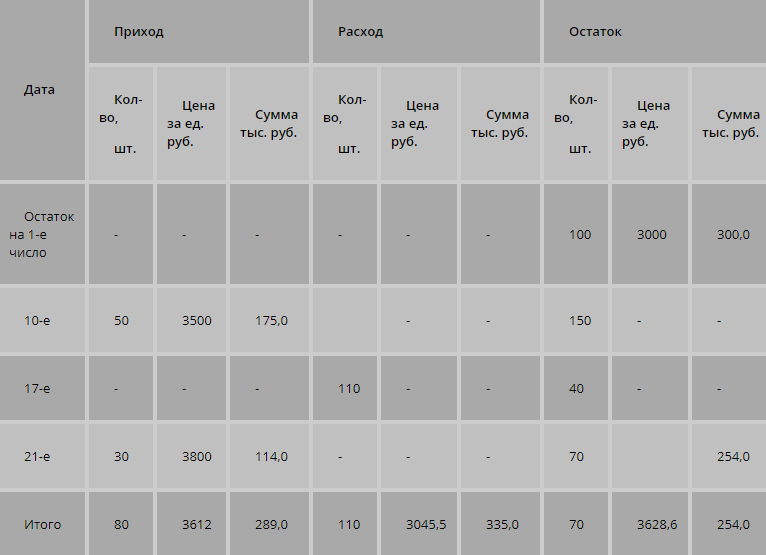

Предположим, что с 1 января 2009 г. в бухучете ОАО «Радуга» числились акции ЗАО «Восход» в количестве 100шт. общей стоимостью 300 000руб. не входящих в обращение на рынке ценных бумаг. За январь ОАО «Радуга» заключила еще несколько сделок с ЗАО «Восход»:

- 10 января – 50 акций стоимостью 3 500руб./шт.

- 21 января – 30 акций стоимостью 3 800руб./шт.

Условно в ОАО «Радуга» принят метод оценки списанных ценных бумаг по протоколу ФИФО. На конец января 2009 в активах ОАО «Радуга» находится 70 единиц ценных бумаг, с учетом всех совершенных сделок с ЗАО «Восход», на общую сумму 254 000руб.

Общая стоимость проданных ценных бумаг составит:

(100шт.×3000руб./шт.+ 10шт.×3500руб./шт.) = 335 000руб.

Если рассчитывать первоначальную стоимость одной реализованной акции по алгоритму ФИФО, результат будет следующий:

335 000руб : 110шт. = 3 045руб. 45коп.

Средняя первоначальная стоимость поступивших акций:

50шт.×3 500руб. + 30шт.×3 800руб. = 289 000руб.

Цена одной поступившей акции:

289 000руб. : 80шт. = 3 612руб.

Таким образом, стоимость одной акции на конец периода 31.01.2019 будет составлять:

254 000руб. : 70шт. = 3628,6руб.

Подобные методы формирования стоимости реализованных акций можно применять и на конец месяца.

Источник

Финансовые

вложения компании подразделяются на долгосрочные и

краткосрочные. Первые входят в состав внеоборотных активов,

отражаются по строке 1170 бухгалтерского баланса и

представляют собой

вложения, срок обращения (погашения)

которых превышает 12 месяцев после отчетной даты.

Краткосрочные финансовые вложения (за исключением денежных

эквивалентов), входящие в состав оборотных активов,

отражаются по строке 1240 бухгалтерского баланса. Их срок

обращения (погашения) не превышает одного года.

Финансовые

вложения включают:

ценные

бумаги государственных, муниципальных, частных компаний, в

том числе и долговые, дата и стоимость погашения которых

определены (к примеру, облигации и векселя);- вклады в уставные (складочные) капиталы других

компаний, в том числе и дочерних; - процентные займы сторонним компаниям и депозитные

вклады в кредитных организациях; - дебиторскую задолженность, приобретенную на основании

уступки права требования и т. д.

При оценке

бизнеса финансовые вложения лучше разбить на следующие

группы:

- вложения в долговые финансовые инструменты:

– векселя, облигации и т. д.;

– банковские депозиты и займы, выданные нефинансовым

компаниям; - вложения в доли в уставных капиталах (пакеты акций)

частных компаний.

Для каждой

из этих групп в зависимости от ее особенностей

предпочтителен свой оценочный метод. Способ оценки

конкретного долгового финансового инструмента зависит от

его экономической сути и по своим принципам идентичен

методике, применяемой к оценке различных видов обязательств

(подробнее об этом см.

Как оценить обязательства при оценке

стоимости бизнеса).

Следует

помнить, что стоимость выданных долгосрочных беспроцентных

займов вне зависимости от того, как они были учтены по

бухучету, определяется по методике оценки финансовых

вложений. Подробнее о методике оценки дебиторской

задолженности, приобретенной на основании уступки прав

требования и отраженной в бухучете в составе финансовых

вложений, см.

Как оценить оборотные активы для

определения стоимости компании.

Как рассчитать стоимость

векселей и облигаций для целей оценки бизнеса

Приобретенные

векселя, находящиеся на балансе компании, оцениваются

по аналогии с краткосрочными и долгосрочными кредитами

и займами (подробнее об этом см.

Как оценить

обязательства при оценке стоимости бизнеса), с

учетом условий, указанных в этой бумагах. В качестве

рыночной ставки для них допустимо рассматривать данные

об уровне процентных ставок по векселям (например,

данные

бюллетеня

банковской статистики).

При

оценке облигационных займов следует прежде всего

определить – котируются ли на рынке выданные облигации.

Для котируемых ценных бумаг используются данные о

фактических котировках на дату оценки, а их стоимость

рассчитывается по той же схеме, что и стоимость

облигаций, выпущенных самой компанией (см. подробнее

Как оценить

обязательства при оценке стоимости бизнеса).

Стоимость облигационных займов, по которым отсутствуют

котировки, соответственно, определяется по другой

формуле.

Как определить стоимость

займов и банковских депозитов

Как оценить вложения в

уставные капиталы компаний

Источник

Оценка финансовых вложений

Отличительной чертой финансовых вложений является то, что они прилагаются к бухгалтерскому учету по первоначальной цене. Такая цена состоит из всех текущих затрат предприятия (без учета НДС и прочих возмещаемых налогов). Это не касается случаев, которые предусмотрены законодательством РФ.

Поступление и оценка вложений

Затратами на покупку активов (инвестиции) могут являться:

- деньги, выделенные посреднику или стороннему лицу в качестве вознаграждения;

- оплата услуг дилеров;

- деньги, которые выплачиваются продавцу согласно составленному контракту.

Внимание! Покупка вложений за кредитные средства связана с некоторыми затратами, касающимися преимущественно оформления займа.

Расходами на покупку активов не являются:

- затраты общехозяйственного плана;

- расходы на консультацию;

- разница по инвестициям согласно курсу;

- расходы на получение займа.

Все это включается в графу прочих расходов.

Долевые финансовые вложения

Что такое изначальная цена

Изначальной ценой вложений (если те перенесены в уставной капитал предприятия) является финансовая оценка, которую согласовали учредители. Если инвестиции были получены бесплатно (в виде акций), то первоначальной стоимостью будет:

- деньги, вырученные за продажу акций;

- рыночная стоимость инвестиций на день их внесения в учет.

Если вложения были приобретены по контракту с неденежной оплатой, то цена активов определяется стоимостью аналогичных на рынке.

Если ценные бумаги не являются собственностью предприятия, но находятся в ее распоряжении согласно контракту, то они также входят в учет согласно оговоренной ранее стоимости.

Оценка вложений на протяжении срока действия контракта

Виды финансовых инвестиций

Цена вложений в будущем может поменяться, поэтому проводится их последующая переоценка (корректировка изначальной стоимости). По этой причине все капиталовложения делятся на две большие группы:

- те, по которым возможно определить рыночную стоимость;

- те, по которым сделать это невозможно.

По первой категории котируются ценные бумаги и корректируется их оценка. Сроки подобной корректировки могут быть разными – как раз в месяц, так и раз в год.

По второй категории нельзя определить рыночную стоимость вложений – те указываются в своей изначальной стоимости. В категорию входя выданные кредиты, доли в других капиталах, депозиты, вклады по товариществу и проч.

Внимание! Здесь также есть свои особенности. Так, по не котируемым на бирже облигациям можно списать разницу между двумя стоимостями на прочие расходы на протяжении периода их оборота.

Сегодня рыночная цена акций, собственно, как и границы ее варьирования, определяется действующим законодательством только для тех документов, которые обращаются на организованном рынке. Сюда относятся ценные бумаги акционерных обществ, кооперативов и государства, а также депозитные расписки и паи.

Пример стоимости акций

Переоценка стоимости

Переоценка акций должна выполняться в конце каждого отчетного года. Данные о текущей стоимости активов предприятия крайне важны, особенно при падении котировок на бирже. Более того, переоценка проводится (преимущественно раз в месяц) при подготовке бухгалтерской отчетности.

Переоценка отдельных компонентов капитала в соответствии с МСФО 29

Схема переоценки достаточно проста и выглядит следующим образом. Вначале рассчитывается зазор между стоимостью акций на время последней отчетности и на данный момент. Полученные данные (вне зависимости от того, положительная она или отрицательная) учитываются в бухгалтерском учете.

Пример №1

Предприятием «Бета» 30 сентября 2014 года было приобретено сто акций ОАО «Альфа», которые поступили на фондовую биржу. Цена каждой акции составляла 1 тысячу рублей. Согласно требованиям предприятие «Бета» переоценивает стоимость своих финансовых инвестиций раз в квартал. К 30 декабря 2014 года стоимость приобретенных акций упала до 300 рублей за штуку.

Предприятие «Бета» – это не участник финансовой биржи, поэтому прочие расходы, связанные с покупкой ценный бумаг (оплата услуг брокера, регистратора и проч.) рассматриваться не будут.

По этой причине в бухгалтерском учете должны быть созданы такие записи (в рублях).

| Дата | Дебет | Заем | Описание |

|---|---|---|---|

| 30 сентября 2014 г. | Дебет 58-1 | Заем 76-5 для расчета с компанией «Альфа» | «Альфа» 100 тыс. (1 000 руб. х 100 шт.), стоимость акций была перенесена во вложения предприятия |

| Дебет 76-5 | Заем 51 | оплата 100 тыс. акций | |

| 30 декабря 2014 г. | Дебет 91-2 | Заем 58-1 | [100 шт. (1 000 – 300)] – зазор между стоимостью акций на время последней отчетности во время покупки |

Полученная вследствие этого разница гасится равномерно, в зависимости от прибыли по условиям выпуска акций. Когда срок истекает, то обе оценки – покупная и текущая – практически выравниваются.

Внимание! По Налоговому кодексу разница между двумя оценками не может быть принята для налогообложения, что подтверждается соответствующим письмом Министерства финансов РФ за 2005 год.

Оценка инвестиций на этапе выбытия

Оценка инвестиций на этапе выбытия

Вначале отметим, что выбытие инвестиционных капиталовложений может быть признано бухгалтерским учетом лишь в тот день, когда одновременно прекращается действие условий их принятия к этому самому учету. Существует масса причин, по которым подобное выбытие может произойти. Акции можно продать, погасить, бесплатно передать в пользование другому объекту или же вложить их в иную организацию в качестве складочного капитала. Помимо того, их можно передать в качестве вклада по контракту по обычному товариществу.

В случае выбытия акций, с помощью которых корректировалась нынешняя цена на рынке, их стоимость будет определена согласно последней переоценкой. Если же при этом акции не котируются (то есть их нынешняя стоимость не была определена), то начисление цены может происходить посредством одного из двух возможных методов оценки.

- С учетом цены единицы.

- С учетом изначальной цены акций на день совершения покупки финансовых вложений.

Внимание! Вложения в складочные капиталы иных предприятий, задолженность, обретенная после передачи прав собственности, выданные кредиты и банковские вклады оцениваются в соответствии с изначальной стоимостью каждой проданной единицы.

Если используется метод оценки по изначальной цене на день совершения покупки, то учитывается тот факт, что акции продаются постепенно на протяжении месяца по степени их покупки. Другими словами, первые проданные ценные бумаги оцениваются по изначальной стоимости на день совершения покупки с учетом их цены, которая числилась в начале месяца.

Акции, которые остаются под конец месяца, будут оценены по своей текущей стоимости на день покупки, а продажная цена определяется в зависимости от изначальной стоимости. Для определения продажной цены акций можно воспользоваться следующей формулой: из стоимости акций, оставшихся под конец месяца и тех, что поступили в продажу нужно вычесть точную цену их остатка на последние дни месяца.

С начала года в предприятии «Альфа» находилось в распоряжении сто акций ОАО «Бета» на сумму 300 тысяч рублей (акции не находились в обороте на рынке). На протяжении месяца «Альфа» совершила еще несколько покупок, среди которых:

- 50 штук по 3,5 тысячи за штуку (8 января);

- 30 штук по 3,8 тысячи (20 января).

Пример №2

Предположим, бухгалтерами предприятия «Альфа» определено, что ценные бумаги списывались посредством второго метода (изначальной стоимости). К концу месяца в активах уже находилось 70 акций (180 – 110 = 70) предприятия «Бета», что равняется:

3,8 х 30 + 3,5 х 40 = 254 тысячи рублей.

Суммарная стоимость всех проданных акций составляет:

3,5 х 10 + 3 х 100 = 335 тысяч рублей.

Изначальная стоимость каждой проданной акции (если использовать тот же второй метод) равняется:

335 тыс. : 110 = 3,045 тысячи рублей.

Среднестатистическая изначальная стоимость ценных бумаг, которые поступили в продажу, составляет:

3,8 х 30 + 3,5 х 50 = 289 тысяч рублей.

Следовательно, стоимость каждой ценной бумаги составит:

289 : 80 = 3,61 тысячи рублей.

К концу месяца цена одной акции несколько изменится:

254 : 70 = 3,62 тысячи рублей.

Внимание! Рассмотренные выше варианты применения второго метода переоценки по средней изначальной стоимости применимы не только на день каждого текущего выбытия, но и под конец каждого учетного месяца.

Корректировка оценки инвестиций в долговые акции

Корректировка оценки инвестиций в долговые акции

Как известно, оценка вложений, посредством которой те были приняты на бухгалтерский учет, нередко не соответствует действительности. Речь идет, к примеру, о тех предприятиях, который закупают долговые акции (такие, как векселя) по стоимости ниже номинальной (то есть такой, что указана на самих ценных бумагах). В случае низкой продажной стоимости предприятие имеет возможность получить при выбытии данных бумаг дополнительную прибыль, которая будет равняться разнице между низкой ценой продажи и номинальной, указанной на акциях.

Внимание! Подобного рода прибыль следует обязательно включить в учет финансовой деятельности предприятия.

Также иногда случается, что предприятие скупает долговые акции, о которых упоминалось выше, по цене, превышающей их номинальную стоимость. Основной целью предприятия в этом случае является получение высоких процентов по акциям. Далее при погашении номинальной стоимости акций предприятие сталкивается с затратами, сопряженными с разницей между этой самой стоимостью и ценой покупки. Характерно, что подобные затраты также должны быть внесены в финансовый учет компании.

Источник