Мониторинг бизнес плана инвестиционного проекта

Источник: www.biz-plan.ru

Анализ инвестиционной среды

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты)

с целью выбора способа вложения финансовых средств, который обеспечит наивысшую

отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной

среды (инвестиционного климата).

Инвестиционная среда по отношению к конкретному объекту инвестиций рассматривается

на общеэкономическом уровне, на отраслевом уровне и на локальном уровне, т.е.

как деятельность (бизнес) компании в конкурентных условиях. В соответствии с

общепринятой международной практикой проводится обследование и проверка

истинности всех сведений (“due diligence”) об объекте инвестиций для подготовки

к разработке бизнес-плана инвестиционного проекта.

1. Общеэкономический анализ инвестиционной среды

Процесс анализа инвестиционной среды начинается с изучения состояния национальной

экономики в целом. Особенно внимательно к этому относятся международные

инвестиционно-финансовые институты при выборе стран для осуществления

поддерживаемых этими институтами инвестиционных проектов.

В ходе разработки в бизнес-плане инвестиционного проекта обычно рассматриваются:

– темпы экономического роста;

– уровень социально-политической стабильности;

– уровень правовой стабильности;

– уровень инфляции;

– стабильность национальной валюты;

– состояние платежного баланса страны;

– уровень процентной ставки за кредит;

– размеры и динамика государственных расходов и инвестиций;

– развитость рыночной инфраструктуры

2. Отраслевой анализ инвестиционной среды

Отрасль, в которой предполагается осуществить инвестиционный проект, должна

быть рассмотрена в бизнес-плане со следующих позиций:

– темпы и перспективы роста отрасли;

– состояние рынков сбыта;

– уровень конкуренции;

-наличие специальных налоговых режимов и иных элементов государственного

регулирования.

3. Микроэкономический (локальный) анализ инвестиционной среды

Анализ всех существенных сторон деятельности предприятия, которое является

перспективным объектом инвестиций представляется в виде либо разработанного бизнес-плана инвестиционного проекта, либо

технико-экономического обоснования (ТЭО – аналог “ feasibility study ”) и

отражает следующие аспекты:

– история компании;

– правовой статус;

– финансовое состояние;

– состояние контрактов;

– состояние производственной сферы;

– выпускаемая продукция

– структура управления;

– состояние социальной сферы

– маркетинговая политика.

Полнота проводимого в бизнес-плане микроэкономического анализа зависит от того, как

планируется осуществлять инвестиционный проект: с созданием нового юридического

лица или в рамках уже существующего. В первом случае потребуется детальное

рассмотрение всех указанных сторон деятельности предприятия, во втором –

достаточно обойтись более кратким описанием предполагаемых участников проекта.

Оценка самого инвестиционного проекта включает в себя проверку исходных

данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если

проект отвечает выбранному критерию, то полученная информация образует основу

для составления бизнес-плана.

Наряду с разработкой бизнес-плана инвестиционного проекта проводится анализ возможных способов

привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в

соответствии с существующей практикой корпоративного финансирования (corporate

finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Оценка инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе оценки инвестиционного проекта, должна

подвергаться проверке. Особенно это относится к следующим данным:

– объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

– затраты на производство и реализацию продукции/услуг;

– нормы амортизации;

– ставки процентов за кредит;

– имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговое исследование.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны

потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому

построению финансовой модели должна предшествовать работа по определению спроса

и возможностей рынка (маркетинговый анализ). Последний проводится по следующим

этапам:

1) оценка конкуренции и других внешних факторов:

– степень конкуренции;

– потенциальные источники конкуренции;

– наличие государственного регулирования.

2) определение стратегии развития предприятия:

– стратегия сбыта;

– стратегия ценообразования;

– использование рекламы, связи с общественностью (public relations),

продвижения товара;

– анализ места размещения компании;

– бюджет маркетинга;

– последующая стратегия маркетинга.

3) исследование рынка:

– поиск и анализ первичной информации;

– оценка реакции рынка.

4) прогноз объема продаж:

– объемы продаж по периодам;

– объемы продаж по продуктам и услугам;

– объемы продаж по группам потребителей;

– доля рынка.

Надежность полученной в ходе маркетингового анализа информации определяет

надежность финансовых расчетов в бизнес-плане инвестиционного проекта.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в

зависимости, прежде всего, от следующих исходных предпосылок:

1. Проект реализуется на базе существующего предприятия – объекта

инвестиций, а предоставление средств инвестора осуществляется посредством

реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число

учредителей которого входит потенциальный инвестор, внося в уставный капитал

оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой

предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм

в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного

планирования.

4. Финансовый анализ.

Финансовое планирование является составной частью разработки бизнес-плана инвестиционного проекта и представляет собой моделирование будущих финансовых результатов

деятельности предприятия при заданных прогнозных значениях основных параметров

и соответствующих ограничениях. Финансовое планирование осуществляется путем построения финансовой модели инвестиционного проекта и интерпретации результатов

расчетов.

Применение финансовой модели позволяет:

– анализировать и прогнозировать финансовые результаты;

– проводить анализ чувствительности;

– снизить затраты времени и средств на хранение и переработку информации;

– снизить риск человеческой ошибки;

– сократить время на проведение расчетов.

Основа финансовой модели разрабатывается таким образом, чтобы учесть все

факторы, оказывающие существенное влияние на данное предприятие. В своем

наиболее полном виде финансовая модель проекта позволяет не только просчитать

результаты при заданных прогнозных параметрах и составить прогнозные финансовые

отчеты, но и выбрать наиболее приемлемые схемы инвестирования средств и виды

источников финансирования в соответствии с установленными критериями. Некоторые

модели включают статистические методы прогнозирования, используемые для построения

трендов по основным параметрам на основе данных о деятельности предприятия в

прошлом.

Процесс финансового моделирования имеет несколько этапов:

1. Концептуализация (устанавливаются цели создания модели, параметры

вводимой и выводимой информации).

2. Создание модели.

3. Пробный запуск и проверка модели.

4. Внесение изменений в модель (при необходимости по результатам проверки).

5. Использование модели.

При построении финансовой модели обычно учитываются такие элементы как,

например,

– методы ведения бухгалтерского учета :

– порядок начисления амортизации;

– расчеты налоговых платежей;

– график погашения долговых обязательств;

– стратегия формирования запасов и др.

При выполнении работы по финансовому моделированию вся информация,

предположения, формат документов должны быть представлены таким образом, чтобы

специалисту легко было отразить в модели специфические характеристики

предприятия, а затем рассчитать проектируемые результаты при реализации

заданных условий.

Содержание финансовых моделей, построенных для прогнозирования составляющих

бухгалтерской документации с использованием формул, созданных на основе

бухгалтерских проводок, значительно отличается от моделей, построенных для

проведения оценивания инвестиционных проектов или бизнеса.

Основное отличие состоит в использовании различных методов финансового

анализа при оценивании инвестиционных проектов и бизнеса (расчет денежного

потока, расчет приведенной стоимости, оценка риска и др.), так как методы

бухгалтерского учета не обеспечивают адекватного описания происходящих и

предполагаемых в будущем процессов. Однако, применение методов финансового

анализа часто не представляется возможным без использования бухгалтерской

документации, соответствующих прогнозов, составленных в рамках финансового

планирования деятельности предприятия.

Например, для любого предприятия важное значение имеет оценка величины

поступлений и расходований денежных средств, основанная на анализе деятельности

предприятия за предыдущие периоды и прогнозах. Для этих целей составляются

бюджеты денежных средств – прогнозы поступлений и платежей на будущие периоды

(месяц, неделя). Расчет денежного потока предприятия проводится на основе

бюджета денежных средств.

По сравнению с бюджетом денежных средств, денежный поток обычно строится для

отдельного инвестиционного проекта, а не для организационной единицы

предприятия. Расчет денежного потока проводится чаще всего с целью оценить

отдачу инвестиций, а бюджет денежных средств используется в процессе

планирования. Это один из множества моментов, демонстрирующих необходимость

четко продумать цели и схему создаваемой финансовой модели, взаимосвязи между

элементами, учесть специфичные условия функционирования данного предприятия,

реализации проекта.

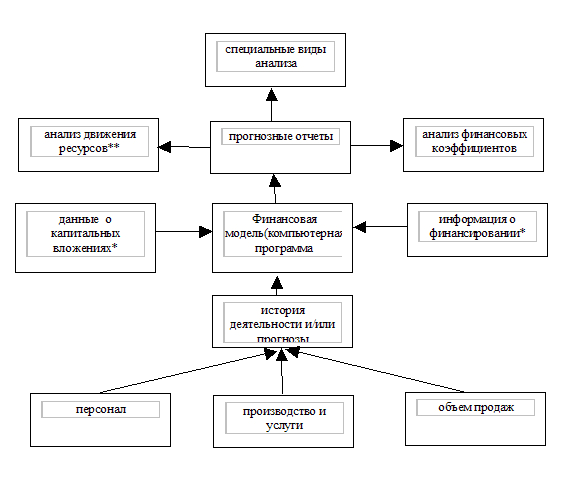

Схема основных взаимосвязей между исходными и результирующими параметрами в

финансовой модели

*При построении финансовой модели информация о необходимых капитальных

вложения и объемах финансирования представляет собой особый вид исходной

информации, так как в зависимости от цели построения модели, имеющихся

первоначальных исходных данных объем и использование этой информации будут

различны. Например, расчет суммы налогов, причитающейся к уплате при реализации

инвестиционного проекта, проводится исходя из предпосылки, что проект будет

профинансирован за счет акционерного капитала. Проценты по кредиту не

учитываются в расчете налога на прибыль по данному инвестиционному проекту.

** Анализ движения ресурсов включает построение и расчет различных видов

денежных потоков (денежный поток после вычета налогов, чистый денежный поток,

обычный денежный поток и т.д.), расчет соответствующих показателей при

построении финансовой модели для оценивания инвестиционного проекта, бизнеса или

отчет об источниках и использовании фондов, рассчитанный на основе отчета о

прибыли и баланса действующего предприятия.

5. Критерии для сравнения и выбора инвестиционных проектов

Для сравнения и выбора инвестиционных проектов инвестор обычно использует

следующие критерии:

– чистая приведенная стоимость;

– внутренняя ставка отдачи;

– индекс прибыльности;

– средняя бухгалтерская рентабельность;

– срок окупаемости.

![]() На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков,

На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков, ![]() запись нашего семинара на тему бизнес-планирования на ТВ “Успех”, а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе “Стоимость разработки бизнес-плана”.

запись нашего семинара на тему бизнес-планирования на ТВ “Успех”, а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе “Стоимость разработки бизнес-плана”.![]() Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Источник

В современной высоко конкурентной рыночной среде преимущество имеет тот бизнес или инвестиционный проект, который использует динамичные стратегии управления капиталом, применение инновационных методов риск — менеджмента и развитие человеческого актива через внедрение систем мотивации, основанных на равноправном участии (сетевые «плоские» социальные структуры).

Для того, чтобы получить такие преимущества на рынке, инвестор или предприниматель должен иметь четкое представление о том, как, когда и где будет создаваться дополнительная стоимость (прибыль). Для этого в практике используются такие методы как моделирование, прогнозирование, которые обычно реализуются в виде бизнес-плана.

По своей сути, бизнес-план — это не только декларация о намерениях или каким — либо образом красиво оформленный документ для получения кредита или «спонсорской помощи» от будущих акционеров, стейк холдеров. Но это еще и оценка бизнеса и инвестиционного проекта, выраженная в конкретных формулировках показателей производства, используемых технологий, финансовых потоков и мотивации персонала.

В этой статье будет рассказано о том, для чего нужен бизнес-план инвестору, как с его помощью производится оценка инвестиционной привлекательности бизнеса со стороны потенциальных партнеров и что нужно для того, чтобы бизнес — проект был реальным инструментом для достижения поставленных задач, а не красочной рекламной продукцией на глянцевой бумаге.

Общее понятие о функциях инвестиционного бизнес — планирования, цели и задачи инвестиционного бизнес-плана

В инвестиционной практике — бизнес — планированию, чем в обычной предпринимательской деятельности, придается гораздо большее значение. Это связано с тем, что чем масштабнее инвестиционный проект, тем больше инвестиционных ресурсов он требует для своей реализации. Понятно, что в рамках обычного кредитования такие проекты если и решаются, то только в комбинации с другими.

Обычный инвестиционный проект предполагает участие в нем кроме самого инвестора и его ресурсов довольно широкого круга лиц, которые участвуют тем или иным образом в финансировании инвестиций. Это могут быть как компании — партнеры, так и акционеры, стейк холдеры, банки — кредиторы, государство (как заинтересованный агент в получении налогов от проекта) и т.п. Каждой из этих групп нужно иметь представление о том, является ли действительно предлагаемый проект реальным и прибыльным, или это очередное «построение всемирного шахматного центра в Новых Васюках».

В этом случае именно бизнес — план является тем документом, который способен представить истинную оценку инвестиционной привлекательности бизнес проекта.

Таким образом, основными задачами бизнес — плана инвестиционного проекта являются:

- Создание у заинтересованных контрагентов или со — инвесторов уверенности в реальности поставленных задач вложения капитала

- Формирование четкой структуры и последовательности реализации проекта в плане создания добавленной стоимости, получения запланированной прибыли в заданные периоды времени.

- Учет рисков проекта и методов их нейтрализации или страхования (хеджирования)

- Система мотивации персонала,

- Учет движения всех финансовых потоков в целях идентификации ключевых (критических) условий, могущих повлиять на получение прибыли.

Если говорить о конкретных видах использования бизнес — планирования в инвестиционной практике, то они имеют несколько иные формы и процедуры представления заинтересованной публике.

В частности, например, при проведении акционирования компании (выход на первичное публичное размещение), бизнес — план имеет форму Инвестиционного меморандума и проспекта эмиссии, где в четкой форме последовательно излагаются:

- цели эмиссии акций,

- на что будут направлены полученные ресурсы,

- кто и как будет ими управлять

- в какие сроки и в каком количестве инвесторы и акционеры будут получать свое вознаграждение.

Причем оценка инвестиционной привлекательности бизнес-плана в данном случае производится не только самими инвесторами или будущими акционерами, но и в обязательном порядке подлежит контролю со стороны агентов, осуществляющих выпуск акций компании. Другими словами — производится полный инвестиционный аудит акционируемой организации.

Структура инвестиционного бизнес – плана и практические аспекты его формирования

В общем виде строго формальных требований для составления бизнес — плана инвестиционного проекта не существует, за исключением ситуации, когда производится эмиссионное инвестирование, где форма инвестиционных меморандумов и декларации должна соответствовать определенным требованиям, которые регламентируются на уровне законодательных актов.

Сама структура инвестиционного бизнес — плана мало чем отличается от обычных стандартов, используемых в коммерческой практике. Она представляет собой ряд последовательных разделов, каждый из которых несет на себе вполне определенную функциональную нагрузку.

Так, например:

- Резюме проекта содержит общую информацию об инициаторах проекта, его статусе, реализуемости проекта в плане того, есть ли гарантии возврата инвестиций; критические для успеха элементы; ключевые факторы, способные повлиять на рассмотрение возможности инвестирования. Эта часть должна дать инвесторам или акционерам представление о том, какая оценка активов бизнеса и инвестиций имеется, имеет ли проект рыночный потенциал роста стоимости активов и т.п.

- План маркетинга (стратегия, тактика, место, цели и доля на рынке): конкурентные преимущества и недостатки предприятия и продукта на рынке, SWOT-анализ, имидж, миссия и общественное мнение о компании дают потенциальным участникам проекта информацию о том, насколько оценка устойчивости инвестиционного бизнес плана соответствует рыночным условиям, т.е. сможет ли проект продать (реализовать) на рынке то, во что он предлагает вкладывать деньги акционерам или стейк холдерам.

- Технология и производство. Описание технологии (лицензий), описание технологического цикла (система производительности), оборудование, технические характеристики, права собственности и т.п. Вся эта информация в бизнес-плане представляет базу для того, чтобы была произведена оценка бизнес плана инвестиционного проекта в целях его соответствия современному технологическому укладу, и что продукция, произведенная на данном оборудовании, будет отвечать заданным параметрам качества и востребована рынком.

- Инвестиционный и финансовый план. Учетная и налоговая политика. Этот раздел должен дать экономическую оценку инвестиций бизнес плана. Содержание информации в данном разделе должно быть сгруппировано по следующим блокам:

- Налоги и таможенные пошлины, налоговый анализ и политика;

- Дотации со стороны государства, закупки, продажи, прямые издержки;

- Основные финансовые планы (бюджеты): поступления и платежи, прибыли и убытки (финансовые результаты, доходы и затраты);

- Инвестиционный анализ: расчет финансовых показателей и коэффициентов; расчет оптимального масштаба производства анализ экономической эффективности инвестиций; анализ сценариев; анализ чувствительности; анализ безубыточности, операционный анализ; прочие необходимые методы анализа.

- Риски проекта и способы их минимизации. Система показателей, которые учитывают и прогнозируют риски. Эта система должна дать оценку инвестиционного бизнес — плана с точки зрения устойчивости проекта к различным негативным факторам, которые имеют как чисто рыночный характер, так и несистемный. Т.е. риски, которые следует принимать как форс — мажорные. Данный раздел бизнес-плана должен содержать следующие пункты:

- Оценка рисков проекта и возможностей их страхования и минимизации — макроэкономические риски, отраслевые риски, транспортные риски, риски по рынку, риски по продукту, юридические риски и налоговые риски.

- Системы мер противодействия рискам, способы и методы страхования и хеджирования, какие инструменты для этого применяются, какие издержки с этим будут связаны.

В некоторых случаях оценка бизнес плана инвестиционного проекта производится с позиций влияния на природную среду или некоторые социальные общности.

В таких случаях оценка эффективности бизнес планов инвестиционных проектов напрямую увязывается с такими показателями как:

- степень воздействия на экосистему региона (экологический аудит проекта).

- Степень воздействия на социальную среду (социальный аудит), например, создание дополнительных рабочих мест, сопутствующее инвестирование в инфраструктуру, увеличение налоговых поступлений в местные бюджеты и т.п.

В конечном итоге, бизнес — план инвестиционного проекта должен ответить инвестору и его партнерам на вопросы: насколько данное вложение капитала имеет преимущество с альтернативными вариантами и в каком виде, кроме чисто финансовых прибылей, он получит преференции на рынке и в окружающем его обществе (репутация, налоговые послабления и т. п.).

Источник