Методические рекомендации оценка бизнес плана

План действий — это необходимая часть любого успешного дела, любых успешных начинаний. Множество людей считают необязательным составление плана и дорого расплачиваются за это. Это касается как мелочей, так и чего-то глобального.

План — начало любых действий

Поговорим о бизнесе.

Каждый из нас хотя бы раз в жизни слышал о таком понятии как бизнес-план, однако лишь немногие знают, что же это такое в действительности.

На первый взгляд может показаться, что это план по воплощению в жизнь какой-то бизнес идеи.

По сути своей это действительно так, но на деле все гораздо сложнее.

Что такое бизнес-план

Бизнес-план — это своеобразный документ, который включает в себя определенную программу реализации всех деловых сделок и операций предприятия таким образом, чтобы в конечном итоге данная организация покрыла все предпринимательские затраты и вышла на уровень получения прибыли.

Также этот документ содержит в себе такие данные о самой организации как: сфера деятельности, производимые товары или услуги, ценовая политика, политика налогообложения, рынок сбыта, эффективность производства и многое другое.

Показатели эффективности бизнес-плана

Эффективность бизнес-плана оценивают по ряду показателей

Основополагающим любого бизнес-плана является его эффективность, так как ни одна организация, заранее обреченная на провал, не может привлечь внимание инвесторов.

Давайте подробнее остановимся на том, что же собой представляет эффективность бизнес-плана, а также показатели, с помощью которых можно эту эффективность оценить.

Под эффективностью бизнес-плана понимают получение максимальной выгоды от предполагаемого предприятия, а оценка ее охватывает несколько показателей.

Рассмотрим основные из них:

- Точка безубыточности. Является основополагающим показателем при определении эффективности бизнеса и представляет собой величину, при которой доход организации равен ее расходам. Другими словами, точка безубыточности — это прибыль, равная нулю.

- Срок окупаемости. Понятие срока окупаемости говорит само за себя и представляет собой период времени, при котором чистый доход организации станет равным величине инвестированных вложений в эту организацию.

- Рентабельность. Это относительный показатель, который определяет степень эффективности использования тех или иных ресурсов организации, в частности денежных, трудовых и материальных.

- Денежный поток. Этот показатель отражает поток денег в данный момент. То есть, благодаря денежному потоку, можно увидеть разницу между всеми доходами организации и текущими затратами в денежном выражении.

- Чистый дисконтированный доход. Чистым дисконтированным доходом или ЧДД называют размер денежного потока за весь период реализации бизнес-плана, учитывающий ставку дисконтирования. Именно этот показатель в полной мере отражает реальный доход организации, так как деньги со временем имеют свойство обесцениваться, что учитывает ставка дисконтирования.

Каждый показатель эффективности играет большую роль

- Индекс доходности. Данный показатель отражает относительную доходность предприятия при расчете на единицу вложений. Определяется индекс доходности как частное ЧДД на величину инвестированных средств.

- Внутренняя норма доходности. Показатель отражает ставку дисконтирования, когда объем дохода организации равен размеру инвестиционных вложений. Если данная величина больше или, по крайней мере, равна предполагаемой норме дохода, то инвестиции оправданы. Соответственно, если величина меньше, то предприятие не эффективно.

- Запас финансовой прочности. Запас финансовой прочности показывает объем, на который могут снизиться продажи, не уводя при этом бизнес в убыток. Для того, чтобы посчитать этот показатель, необходимо из объема реализации организации за все рассматриваемое время вычесть величину реализации в точке безубыточности. Результат в большинстве своем отражается в процентах.

- Операционный рычаг. Операционный рычаг показывает зависимость изменения прибыли от увеличения или уменьшения объема реализации. Так, если при увеличении объема реализации и производства объем постоянных затрат не меняется, то можно смело говорить о том, что коммерческий риск организации невелик.

Таким образом, подводя итоги темы об эффективности бизнес-плана и методах ее оценки, важно отметить, что каждый, перечисленный выше показатель играет огромную роль как отдельно от других, так и в совокупности всех показателей.

Чтобы бизнес-план был наиболее эффективным, а вероятность привлечения инвесторов стала максимальной, важно не пренебрегать ни одним из них.

В этом видео вы узнаете о назначении и структуре бизнес-плана:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Источник

Автор:

Кручинецкий С.М.,

руководитель компании «Питер-Консалт»

Недавно

Недавно

на одном из бизнес-форумов участник дискуссии поставил вопрос: «Как сделать оценку качества бизнес-плана?». Ответ на

этот вопрос не такой простой. Ну, отзывы можно почитать.

Так ведь существуют компании, которые эти отзывы пекут как пирожки. Посмотреть примеры работ? Так они у всех на сайте

висят, а вот авторство, иногда, не подтверждается. Этот материал посвящён критериям

оценки качества бизнес-плана.

1. Метим в цель

Главный критерий оценки

бизнес-плана очень простой и звучит так: если бизнес-план решает задачу заказчика, значит он хороший, не решает – плохой.

Например, если цель бизнес-плана – получение инвестиций, и инвестиции получены,

значит, оценка бизнес-плана высокая, даже если читать его без смеха невозможно. Если же

работа делалась «для внутреннего употребления», то есть для управления

предприятием, бизнес-плану можно дать высокую оценку, если компания выполнит

планы по всем показателям, определённым разработчиком.

Одна беда: в случае

недостижения цели предъявить разработчику,

как правило, нечего. Действительно, инвестор может отказать потому, что не

поверил в вашу способность реализовать качественный бизнес-план. Банк может

не дать кредит, поскольку, несмотря на высокую оценку бизнес-плана, не даёт кредитов без материального обеспечения.

Наконец, ваша компания может не выполнить самый профессиональный бизнес-план по

причине некомпетентности или разгильдяйства ваших сотрудников. Во всех этих

случаях причина фиаско заключается не в качестве бизнес-плана.

2. Зачем нужен анализ рынка

По

роду занятий мне приходится оценивать сотни чужих бизнес-планов. Наиболее

распространённая ошибка непрофессиональных исполнителей – это непонимание смысла такого раздела

бизнес-плана как анализ рынка.

Многие разработчики считают включение этого раздела в состав бизнес-плана

досадной необходимостью, прихотью авторов стандартных структур

бизнес-планирования. В этом случае, разумеется, никакой связи между

исследованием рынка и маркетинговым планом нет, а исходные данные для

бизнес-плана берутся “с потолка”.

Вместе

с тем анализ рынка – это наиболее трудоёмкая и творческая часть качественного бизнес-плана. Цель этого раздела – обоснование

маркетинговых целей, стратегии и тактики маркетинга. Именно на основании

маркетингового исследования формируется план продаж, выбираются целевые клиентские сегменты, принимаются

решения в области позиционирования, развития продукта, организации каналов

сбыта, контрактно-ценовых условий, рекламы и продвижения. Соответственно, если

в этот раздел бизнес-плана надёрганы случайные цитаты из Интернета, не

позволяющие сделать обоснованные и полезные для последующих разделов выводы,

такой анализ рынка является бесполезным, и оценка качества такого бизнес-планане может быть высокой.

Как

правило, некачественный анализ рынка имеет ещё один заметный признак – отсутствие ссылок на источники данных.

Если разработчик “постеснялся” указать ссылки, скорее всего, перед

вами откровенная халтура.

3. Ищите прототип

Я уже писал о том, как

делаются бизнес-планы с низкой ценой. Нередко даже в портфолио разработчики не

стесняются включать работы, сделанные путём рерайта чужих бизнес-планов. Наиболее

предприимчивые просто копируют чужие демо-версии бизнес-планов на свои сайты.

Но

ведь это же легко проверить. Преподаватели учебных заведений давно используют снрвисы, выискивающие похожие

тексты в Интернете, и успешно выявляют с их помощью нерадивых студентов.

Эти же сервисы должны войти в инструментарий оценки оригинальности бизнес-планов.

Только

не торопитесь предъявлять претензии разработчикам, если

“антиплагиатор” нашёл в качественном бизнес-плане пару цитат из Интернета. Если

эти цитаты снабжены ссылками на источники, исполнитель бизнес-плана поступил

вполне корректно.

4. Мал золотник да дорог

Некоторые

заказчики ещё на этапе обсуждения требований к бизнес-плану сообщают, что

работу объёмом менее 100 страниц они посчитают халтурой. А вы знаете, что согласно рекомендациям UNIDO(United Nations Industrial Development

Organization) объём бизнес-плана “от 8 до 12 печатных двусторонних листов текста

может считаться идеальным. В ряде случаев требуются более детальный бизнес-план объемом

в 25 печатных

двухсторонних листов текста”?

Пухлый фолиант, напичканный подробным описанием технологий,

фотографиями и многостраничными выдержками из Интернета, должен вызывать подозрение, а не восторг. Зачастую, наливая в

бизнес-план “воду”, разработчик пытается скрыть отсутствие маркетингового

обоснования, проработанного организационного плана и глубокого финансового

анализа.

Я перечислил

только некоторые критерии, по которым можно оценить бизнес-план и отличить качественную работу от подделки. Непрофессиональные

разработчики регулярно подбрасывают новый материал для обобщений, поэтому продолжение следует.

![]() На нашем сайте размещены примеры разработанных нами бизнес-планов, отзывы наших заказчиков,

На нашем сайте размещены примеры разработанных нами бизнес-планов, отзывы наших заказчиков, ![]() запись нашего семинара на тему бизнес-планирования на ТВ “Успех”, а также процедура заказа бизнес-плана в нашей компании. Узнайте как оптимизировать расходы на эту работу в разделе “Стоимость разработки бизнес-плана”.

запись нашего семинара на тему бизнес-планирования на ТВ “Успех”, а также процедура заказа бизнес-плана в нашей компании. Узнайте как оптимизировать расходы на эту работу в разделе “Стоимость разработки бизнес-плана”.

![]() Если вы заполните этот вопросник для подготовки коммерческого предложения, мы пришлём вам КП, учитывающее возможности такой оптимизации.

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы пришлём вам КП, учитывающее возможности такой оптимизации.

Источник

Виды оценки эффективности бизнес-планирования

Бизнес-план является документом, который содержит сведения о всех перспективах создаваемого бизнеса и методах достижения целей. Для определения целесообразности предпринимательского дела, появляется необходимость в оценке эффективности бизнес-планов. Данный процесс осуществляется в несколько этапов, что позволяет учитывать все риски, возникающие в процессе реализации проекта.

Оценку эффективности бизнес-планирования можно проводить с помощью:

- Маркетингового анализа;

- Технической оценки;

- Финансовой оценки;

- Оценки внешних факторов;

- Оценки рисков.

При маркетинговом анализе оцениваются финансовые возможности для исполнения проекта. Для этого определяются следующие показатели:

- Возможности конкретной компании в реализации своей продукции;

- Возможности конкретной компании получения прибыли от реализации, объемы которой должны покрывать инвестиционные вложения.

Как правило маркетинговый анализ проводится в два этапа:

- На первом этапе анализируется рыночный сегмент, т.е. определяется целевая аудитория, мотивы, побуждающие к приобретению конкретной продукции, оцениваются возможные способы реализации товаров, составляется прогноз спроса;

- На втором этапе анализируется конкурентная среда: определяется перечень прямых конкурентов и побочных, дается оценка вероятности появления на рынке новых конкурентов, исследуется влияние действующего законодательства на конкуренцию.

Готовые работы на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту

Узнать стоимость

При технической оценке бизнес-планирования определяется технология, наиболее приемлемая для реализации проекта, а также влияние на реализацию бизнес-проекта региональных условий, кадрового потенциала, доступности ресурсов и т. д.

Финансовая оценка бизнес-планирования включает расчет и анализ ряда показателей, таких как: внутренняя норма доходности, чистая приведенная стоимость, сроки окупаемости проекта, индекс рентабельности, точка безубыточности, коэффициенты автономии, коммерческого риска, финансовой устойчивости, финансовой зависимости от кредитных средств и др.

При оценке внешних факторов учитываются: инфляция, ставки по кредитам, уровень стабильных и переменных издержек, размер инвестиций, ценообразование, объемы реализации и др. Процесс оценки внешних факторов представляет собой выделение самых проблемных для конкретного бизнеса факторов и определение для них точки безубыточности.

Заключительным этапом оценки бизнес-планирования является оценка самых худших сценариев коммерческой деятельности, т.е. оценка рисков.

Проведение финансовой оценки бизнес-плана

При финансовой оценке бизнес-плана анализируется:

- Финансовое положение компании к течение последних 3-5 лет;

- Окупаемость проекта.

Оценка окупаемости бизнес-плана включает анализ планируемого денежного оборота, данные объемы должны покрывать размеры инвестиций.

Бизнес-план может быть принят в случае, если суммарные финансовые потоки, генерируемые от эмиссии акций, покрывают требуемую норму доходности.

Оценка экономической эффективности капиталовложений может проводится при помощи следующих методов.

Метод оценки сроков окупаемости инвестиционных вложений (1):

$PP = I_0 / CF_t $ (1)

Где $PP$– это период окупаемости проекта, $I_0$ – объем первоначальных инвестиций, $CF_t$ – величина чистых денежных поступлений от реализации проекта.

Метод вычисления среднегодовой прибыли (2):

Рисунок 1. Формула расчета (2). Автор24 – интернет-биржа студенческих работ

Где $T$ – продолжительность периода инвестирования, $P_t$ – количественная оценка прибыли, получаемой от проекта, $З_t$ – объем совокупных затрат по проекту, $m$ – количество интервалов в инвестиционном периоде.

Положительное значение данного параметра говорит об экономической привлекательности бизнес-плана.

Метод чистого дохода (3):

$ЧД = Д – З$

Где $Д$ – общая сумма доходов по проекту, $З$ – общая сумма затрат.

Метод чистого дисконтирования доходов (4):

Рисунок 2. Формула расчета (4). Автор24 – интернет-биржа студенческих работ

Где $E$ – это желаемая прибыль (ставка дисконтирования), $I_0$ – первоначальные инвестиции, $CF_t$ – чистые денежные потоки в конце периода.

Метод оценки рентабельности инвестиционных вложений (5):

Рисунок 3. Формула расчета (5). Автор24 – интернет-биржа студенческих работ

Метод внутренней нормы доходности (6):

Рисунок 4. Формула расчета (6). Автор24 – интернет-биржа студенческих работ

Общими параметрами целесообразности бизнес-плана являются:

- Допустимые значения сроков окупаемости проекта должны быть меньше расчетного периода и сроков возврата инвестиций;

- При $NPV$ > $0$ проект считается эффективным и может быть реализован. Чем выше значение $NPV$, тем выше эффективность бизнес-плана;

- Если индекс прибыльности $P_I$ больше $1$, то это говорит об эффективности проекта;

- При ситуации, когда значение показателя $IRR$ выше нормы дисконта, можно считать проект целесообразным.

Оценка рисков

Как правило, любой вид бизнеса подвержен нескольким рискам:

- Производственному, т.е. исполнитель не имеет возможности исполнить свои обязательства;

- Финансовому – предприниматель при обращении за заемными средствами, не может выполнить перед инвесторами финансовые обязательства;

- Инвестиционному – снижается стоимость финансово-инвестиционного портфеля;

- Рыночному – рыночные проценты варьируются на фондовом рынке, снижается курс валюты;

- Политическому – убыточный результат деятельности на фоне влияния политических изменений.

При оценке отрицательных сценариев развития бизнеса осуществляют:

- Определение возможных видов риска;

- Оценку эффективности бизнес-плана;

- Анализ оптимистического, пессимистического и нормального сценария реализация бизнес-проекта.

Замечание 1

Таким образом, оценка бизнес-плана является логическим завершением всего процесса бизнес-планирования, по результатам которой можно определить рациональность реализации конкретного проекта. Такая оценка необходима в поиске инвесторов, выборе более выгодного варианта кредитования, выработке рентабельного инвестиционного проекта, определении условий страхования различных рисков, а также в других ситуациях, которые связаны с прояснением неопределенности.

Источник

Библиографическое описание:

Тасуева А. А. Основные принципы и методы оценки качества бизнес-плана на предприятиях // Молодой ученый. 2018. №42. С. 226-229. URL https://moluch.ru/archive/228/53168/ (дата обращения: 09.11.2020).

Бизнес-план — эффективный инструмент стратегического планирования деятельности предприятия в условиях высокой конкуренции. Стратегическая важность бизнес-планов обуславливает высокое значение изучения методов оценки эффективности процесса бизнес-планирования. В рамках данной работы автором были рассмотрены NPV- и IRR-методы оценки качества бизнес-плана.

Ключевые слова: бизнес-план, бизнес-планирование, предпринимательство, экспертиза бизнес-плана.

В настоящее время российский бизнес находится в условиях высокой степени неопределенности макросреды — среди основных негативных факторов можно отметить нестабильность курса валют, а также ухудшение отношений со странами запада, что в свою очередь осложняет развитие партнерских отношений с иностранными компаниями и обмен научно-техническими разработками и ноу-хау. В сложившейся ситуации особое значение играет роль процессов бизнес-планирования на предприятиях — бизнес-план выступает в качестве инструмента стратегического развития конкурентоспособного бизнеса [1, c. 6], однако, в это же время повышается актуальность вопросов качественной оценки бизнес-планов и их потенциальной эффективности.

Под бизнес-планом следует понимать «структурированный плановый документ, описывающий направления развития бизнеса» [2, c. 1]. Следует отметить, что качественный бизнес-план всегда включает в себя определение необходимых для его реализации ресурсов (финансовых, человеческих, временных и т. д.), а также определение потенциальной эффективности реализации предложенных мероприятий в четко обозначенный период времени. Целевой аудиторией бизнес-плана может выступать как владелец предприятия, так и потенциальные (или текущие инвесторы), кредиторы, бизнес-партнеры фирмы [2, c. 2].

Следует отметить, что значимость бизнес-плана традиционно недооценивается российскими предпринимателями, а сам процесс бизнес-планирования воспринимается ими как ресурсозатратный и малоэффективный. По мнению экспертов, подобное отношение к бизнес-планированию в российской бизнес-среде связано с рядом национальных особенностей этого процесса, а именно:

– отсутствие эффективных механизмов бизнес-планирования и оценки качества бизнес-планов, учитывающих специфику российского рынка;

– высокий уровень неопределенности внешней среды, усложняющий процессы долгосрочного планирования;

– игнорирование необходимости проведения экспертизы разработанного бизнес-плана.

– дефицит специалистов, обладающих необходимыми компетенциями в области долгосрочного планирования и оценки качества бизнес-планов;

– неразвитость сферы российского бизнес-образования, ведущая к снижению уровня профессионализма российских предпринимателей и преобладанию «интуитивного» подхода в планировании деятельности российских предприятий;

– приоритет краткосрочных целей над долгосрочными в деятельности российского бизнеса;

– несовершенство законодательной базы в вопросах бизнес-планирования [3, c. 242], [5, c. 90–91].

Процесс эффективного бизнес-планирования на предприятии невозможен без проведения экспертизы бизнес-плана −проверки финансовой модели и пояснительной записки к бизнес-плану на предмет достижения поставленных перед предприятием стратегических целей, корректности описания проекта и сделанных выводов, наличия ошибок в финансово-экономических расчетах, а также оценки возможности получения желаемого финансирования [9].

Оценка качества бизнес-плана состоит из следующих этапов:

- анализ соответствия разработанного бизнес-плана стратегическим целям предприятия на рынке / требованиям инвестора;

- оценка полноты и качества исходных данных планирования;

- анализ разработанной финансовой модели на предмет корректности используемой методики, качества обработки исходных данных и наличия ошибок в расчетах;

- оценка качества и полноты пояснительной записки, качества источников информации о рынке, корректности сделанных выводов;

- анализ показателей эффективности инвестиционного проекта на предмет целесообразности реализации с рассчитанной эффективностью;

- оценка возможности стороннего финансирования реализации описанных в бизнес-плане мероприятий;

- разработка рекомендаций по повышению качества бизнес-плана [9].

Рассмотрим непосредственно конкретные методы оценки качества бизнес-плана. Анализ актуальной научной литературы в области бизнес-планирования показал, что наиболее популярными методами оценки качества бизнес-плана остаются финансовые методы, в частности:

– метод определения чистой приведенной стоимости инвестиционного проекта (NPV-метод);

– метод определения внутренней нормы прибыльности (IRR-метод) [7], [4, c. 163], [6, c. 71].

Рассмотрим сущность применения каждого из представленных методов оценки.

Коэффициент приведенной чистой стоимости (NPV) определяет доходность от инвестиций, приведенную к дате ее расчета. Он определятся как разница между всеми приведенными инвестициями и приведенными поступления чистого дохода от инвестируемых вложений. Критерием служит 0. Если приведенная чистая стоимость NPV > 0, то бизнес-план подлежит рассмотрению и подвергается дальнейшему анализу с помощью других критериев, если же NPV

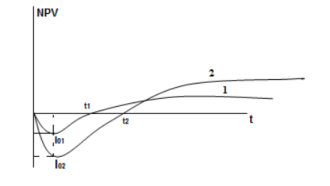

Коэффициент приведенной чистой стоимости (NPV) удобно использовать при анализе сразу нескольких конкурирующих бизнес-планов для отбора и последующей реализации наиболее эффективного [8]. Наиболее наглядно это свойство коэффициента приведенной чистой стоимости демонстрирует его графическое отображение (рис. 1), из которого видно, что проект 2 является более эффективным при более длительном сроке окупаемости, но при этом, он требует больше инвестиционных вложений — выбор оптимального варианта для создания или развития бизнеса должен исходить из критериев, поставленных собственником предприятия/инвесторами.

Рис. 1. Графическое отображение сравнения NPV двух вариантов бизнес-плана

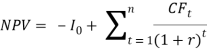

Расчетная формула NPV выглядит следующим образом:

(1)

(1)

Где:

– Io — первоначальные инвестиции;

– СFt — денежный поток t-ого года от реализации инвестиций;

– r — норма дисконтирования денежного потока;

– n — время жизни инвестиций [10].

Внутренняя норма рентабельности бизнес-плана (IRR) — это значение ставки дисконтирования, при котором NPV равен нулю. Другими словами, IRR показывает, какое максимальное требование к годовому доходу на вложенные деньги инвестор может закладывать в свои расчеты, чтобы бизнес-план выглядел привлекательным. Если полученное значение IRR оказывается выше, чем доход на капитал, ожидаемый инвестором, то можно говорить о том, что бизнес-план эффективен [10].

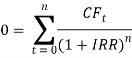

Расчетная формула IRR выглядит следующим образом:

(2)

(2)

Где:

– CFt — денежные потоки от проекта в момент времени t;

– n — количество периодов времени;

– IRR — внутренняя норма доходности [10].

Представленные методы оценки качества бизнес-планов не являются исключительными, однако применяются достаточно часто ввиду их высокой эффективности, наглядности и надежности. К преимуществам представленных в статье методов можно также отнести относительную простоту автоматизации расчетов посредством применения ПО Microsoft Excel.

Литература:

- Аноп М. Ф., Близкий Р. С. Бизнес-план как конкурентоспособный инструмент выживания бизнеса в современной российской экономике // Национальная Ассоциация Ученых. 2015. №. 4–1. С. 6–9.

- Воробьева С. А. Особенности бизнес-планирования на отечественном промышленном предприятии // Современные проблемы науки и образования. 2014. №. 6. С. 1–7.

- Грицук Р. Н. Особенности бизнес-планирования на российских предприятиях // В сборнике: Актуальные проблемы теории и практики развития экономики региона. 2015. С. 240–243.

- Кравец А. Г., Дроботов А. С. Применение имитационного моделирования для оценки качества бизнес-планов инновационных проектов // Научно-технический вестник информационных технологий, механики и оптики. 2011. №. 2 (72). С. 163–165.

- Хабалтуев А. Ю., Авдеева М. А. Проблемы бизнес-планирования в практике российских предприятий на современном этапе // Молодой ученый. 2017. № 44. С. 90–91.

- Шальнева В. В., Кириенкова А. И. Оценка эффективности бизнес-плана на предприятии // Научный вестник: финансы, банки, инвестиции. 2016. №. 2. С. 67–71.

- По каким критериям оценить инвестиционную привлекательность проекта [Электронный ресурс]. — URL: https://kudainvestiruem.ru/proekt/kriterii-ocenki-ehffektivnosti.html#l2 (дата обращения: 20.08.18).

Основные термины (генерируются автоматически): NPV, IRR, приведенная чистая стоимость, денежный поток, долгосрочное планирование, инвестиционный проект, наличие ошибок, пояснительная записка, расчетная формула, российский бизнес.

Источник