Корректировка финансовых вложений при оценке бизнеса

В. Некрасов,

ведущий специалист ЗАО «СВ-Аудит»

Реальная (рыночная) стоимость финансовых вложений может со временем меняться, так же как и первоначальная стоимость некоторых активов в бухгалтерском учете. Примером этого является переоценка основных средств, которая необходима для формирования на счетах бухгалтерского учета и в отчетности достоверной информации об имуществе. В отношении финансовых вложений предусмотрены способы корректировки и пересчета первоначальной стоимости, а также создание резервов. Применение этих способов зависит от вида финансовых вложений и от условий их обращения.

Группировка финансовых вложений

Законодательство предусматривает различные методы группировки финансовых вложений. Во-первых, по срокам погашения (обращения) – краткосрочные и долгосрочные. Исходя из п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации» к краткосрочным относятся вложения, срок обращения (погашения) по которым не превышает 12 месяцев после отчетной даты. Все остальные – долгосрочные.

Разделяются финансовые вложения и по гражданско-правовому характеру: ценные бумаги, доли в уставных капиталах, займы другим организациям и т.д.

Для целей последующей оценки финансовых вложений они разделяются еще на две группы:

1) акции и облигации, по которым можно определить текущую рыночную стоимость;

2) акции и облигации, по которым текущая рыночная стоимость не определяется. К данной группе относятся все остальные финансовые вложения: доли в уставных (складочных) капиталах, выданные займы, депозитные вклады в банках, дебиторская задолженность, приобретенная по договору цессии, вклады по договору простого товарищества и т.д.

Такое разделение необходимо для последующей оценки принятых к бухгалтерскому учету вложений. Рассмотрим оценку финансовых вложений указанных групп.

Первая группа: определяем рыночную стоимость

В ПБУ 19/02 дается определение текущей рыночной стоимости не для всех финансовых вложений, а только для ценных бумаг. Так, для целей ПБУ 19/02 под текущей рыночной стоимостью ценных бумаг понимается их рыночная цена, рассчитанная организатором торговли на рынке ценных бумаг (п. 13 ПБУ 19/02). Поэтому к финансовым вложениям первой группы можно отнести только акции акционерных обществ, а также государственные и корпоративные облигации, допущенные к обращению на организованном рынке ценных бумаг.

Эти акции и облигации отражаются в бухгалтерской отчетности по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату (п. 20 ПБУ 19/02). Отметим, что такую корректировку организация обязана провести на конец отчетного года, а в течение года (ежемесячно или ежеквартально) это делать необязательно. Вместе с тем дополнительное ее проведение позволяет отразить в промежуточной отчетности более достоверную информацию о стоимости финансовых вложений.

Под текущей рыночной стоимостью ценных бумаг следует понимать их рыночную цену, которая рассчитывается организатором торговли на рынке ценных бумаг (письмо Минфина России от 21.03.05 г. № 07-05-06/83).

Провести корректировку несложно. Определяется разница между текущей рыночной оценкой, установленной организатором торговли на отчетную дату, и оценкой ценной бумаги на предыдущую отчетную дату. При этом разница может получиться как положительная, так и отрицательная. В бухгалтерском учете ее необходимо учесть в составе операционных доходов или расходов на счете 91.

В налоговом учете доход в виде положительной разницы, полученной при переоценке ценных бумаг по рыночной стоимости, не учитывается при определении налоговой базы по налогу на прибыль (п.п. 24 п. 1 ст. 251 НК РФ). Что же касается отрицательной разницы, то Кодексом не предусмотрено ее участие при расчете налога на прибыль (письмо Минфина России от 30.12.05 г. № 03-03-04/1/472).

Пример 1.

ОАО «Финтрейд», которое не является профессиональным участником рынка ценных бумаг, в мае 2006 г. приобрело 20 акций общества-эмитента по цене 100 руб. за акцию. Акции эмитента допущены к обращению на рынке ценных бумаг. По состоянию на 30 июня 2006 г. цена одной акции возросла до 105 руб. Согласно принятой учетной политике ОАО «Финтрейд» корректирует стоимость финансовых вложений, по которым определяется текущая рыночная цена, ежеквартально.Бухгалтер ОАО «Финтрейд» сделал следующие записи:

в мае 2006 г.:

Д-т 76, К-т 51 – 2000 руб. (100 руб./шт. х 20 шт.) – оплачены купленные акции;

Д-т 58-1, К-т 76 – 2000 руб. – учтены акции в составе финансовых вложений;

30 июня 2006 г.:

Д-т 58-1, К-т 91-1 – 100 руб. [(105 руб./шт. – 100 руб./шт.) х 20 шт.] – отражена разница между текущей рыночной стоимостью и покупной стоимостью акций.

В налоговом учете разница в сумме 100 руб. не учитывается. Поэтому в бухгалтерском учете возникли постоянная разница по ПБУ 18/02 и соответствующий ей постоянный налоговый актив. При этом делается следующая запись:

Д-т 68, К-т 99 – 24 руб. (100 руб. х 24%) – отражен постоянный налоговый актив.

Вторая группа: рыночная цена не определяется

Финансовые вложения этой группы наиболее распространены. К ним относятся акции и облигации, которые не обращаются на организованном рынке ценных бумаг. В данную группу входят и долговые ценные бумаги (облигации и векселя). В бухгалтерском учете указанные вложения отражаются по первоначальной стоимости.

Однако долговые ценные бумаги организации, как правило, приобретаются по цене ниже номинальной. Поэтому п. 22 ПБУ 19/02 позволяет закрепить в учетной политике следующий порядок: разница между первоначальной и номинальной стоимостью ценной бумаги в течение срока ее обращения относится на финансовые результаты. В бухгалтерском учете указанная разница списывается равномерно по мере отражения дохода, причитающегося в соответствии с условиями выпуска таких ценных бумаг. Таким образом, по окончании срока обращения первоначальная стоимость ценных бумаг доводится до номинальной.

Что касается налогового учета, то НК РФ подобная «доводка» цены приобретения ценной бумаги до номинальной не предусмотрена. Поэтому разница между первоначальной и номинальной стоимостью не включается в налогооблагаемый доход. Аналогичное мнение выражено в письме Минфина России от 8.04.05 г. № 03-03-01-04/1/175.

Пример 2.

В апреле 2005 г. ЗАО «Юнит» приобрело 50 облигаций по цене 9000 руб. за каждую. Номинальная стоимость одной облигации – 10 000 руб. Срок их обращения – 1 год. Проценты по облигациям начисляются ежеквартально по ставке 20% годовых. Согласно учетной политике ЗАО «Юнит» стоимость долговых ценных бумаг доводится до номинальной стоимости равномерно в течение срока их обращения. Общество не применяет ПБУ 18/02 как малое предприятие.В бухгалтерском учете производятся записи:

1 апреля 2005 г.:

Д-т 76, К-т 51 – 450 000 руб. (9000 руб./шт. х 50 шт.) – оплачены облигации;

Д-т 58-2, К-т 76 – 450 000 руб. – учтены облигации в составе финансовых вложений;

30 июня 2005 г.:

Д-т 76, К-т 91-1 – 25 000 руб. (10 000 руб./шт. х 50 шт. х 20% : 4) – отражены проценты по облигациям за второй квартал 2005 г.;

Д-т 58-2, К-т 91-1 – 12 500 руб. [(10 000 руб./шт. – 9000 руб./шт.) х 50 шт.: 4] — отражена часть разницы между первоначальной и номинальной стоимостью облигаций, приходящейся на второй квартал 2005 г.

Аналогичные записи делаются ежеквартально до окончания срока обращения облигаций – до 31 марта 2006 г. В итоге на счете 58-2 облигации стали учитываться по их номинальной стоимости – 10 000 руб. за облигацию.

На дату погашения облигаций ЗАО «Юнит» сделаны записи:

Д-т 76, К-т 91-1 – 500 000 руб. (10 000 руб./шт. х 50 шт.) – отражен доход по погашенным облигациям;

Д-т 91-2, К-т 58-2 – 500 000 руб. – списаны погашенные облигации по номинальной стоимости;

Д-т 51, К-т 76 – 500 000 руб. – получены денежные средства по облигациям.

Обесценение финансовых вложений

По всем остальным видам финансовых вложений согласно ПБУ 19/02 первоначальная стоимость меняться не может. Однако это нельзя сказать в отношении реальной стоимости этих финансовых вложений, например долей в уставных (складочных) капиталах, дебиторской задолженности, приобретенной по договору цессии, вкладов по договору простого товарищества и т.д. Реальная стоимость данных вложений может возрасти или, наоборот, уменьшиться.

Для достоверного отражения реальной стоимости вложений в бухгалтерском учете используется резерв под обесценение финансовых вложений. Его формирование построено на принципе, изложенном в п. 7 ПБУ 1/98 «Учетная политика организации». Так, организация должна иметь большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов.

При формировании резерва этот принцип означает следующее. Финансовое вложение, реальная стоимость которого увеличилась и превысила его первоначальную стоимость, отражается в балансе по первоначальной стоимости. Если же реальная стоимость уменьшилась, то финансовое вложение отражается по реальной, сниженной стоимости. на сумму снижения организация должна создать резерв под обесценение финансовых вложений (п. 38 ПБУ 19/02), т.е. величина резерва равна разнице между учетной и расчетной стоимостью. само финансовое вложение отражается в отчетности уже за минусом резерва (п. 35 ПБУ 4/99).

Обесценением вложений признается устойчивое существенное снижение стоимости (п. 37 ПБУ 19/02). Например, на балансе организации находятся доли в ООО, в отношении которого идет процедура банкротства. При этом активы этого общества распродаются в уплату долгов. В данном случае организация должна сделать расчет новой (расчетной) стоимости финансовых вложений. Она равна разнице между первоначальной (учетной) стоимостью и суммой такого снижения.

К сожалению, в ПБУ 19/02 не прописана методика определения расчетной стоимости финансового вложения. Поэтому организации придется разработать ее самостоятельно, а затем отразить в учетной политике. Конечно, такая методика будет достаточно условна, поскольку определить расчетную стоимость финансового вложения можно лишь приблизительно.

Провести проверку на предмет обесценения финансовых вложений организация должна, по крайней мере, один раз в год – на 31 декабря. Такая проверка может проводиться и ежемесячно или ежеквартально. Это позволит установить, что реальная стоимость финансового вложения действительно имеет устойчивую тенденцию к снижению. Периодичность проверки и каким документом оформляется ее результат следует прописать в учетной политике.

В последующем при очередной проверке на обесценение финансовых вложений сумма резерва может быть скорректирована, уменьшена или увеличена. Сумма созданного резерва отражается на счете 59 за счет финансовых результатов – внереализационных расходов. Создание резерва под обесценение финансовых вложений не учитывается в целях налогообложения прибыли (п. 10 ст. 270 НК РФ).

Пример 3.

ООО «Инвест» имеет на балансе 50 акций ОАО «Эмиссия», не обращающихся на рынке ценных бумаг, на общую сумму 50 000 руб. Согласно учетной политике ООО «Инвест» проверка ценных бумаг на обесценение проводится ежеквартально. За 2005 г. ОАО «Эмиссия» не смогло выплатить дивиденды, а в мае 2006 г. стало известно о начале процедуры банкротства в отношении его, часть активов была арестована. При очередной проверке в июне 2005 г. было признано устойчивое снижение стоимости указанных ценных бумаг. Поэтому ООО «Инвест» приняло решение создать резерв под обесценение финансовых вложений. Расчетная стоимость этих акций в соответствии с применяемой в организации методикой составила 30 000 руб. Общество не применяет ПБУ 18/02.В бухгалтерском учете ООО «Инвест» 30 июня 2006 г. сделана запись:

Д-т 91-2, К-т 59 – 20 000 руб. (50 000 руб. – 30 000 руб.) – сформирован резерв под обесценение акций.

В сентябре 2006 г. ООО «Инвест» получило информацию об улучшении финансового состояния ОАО «Эмиссия». Причем расчетная стоимость акций возросла до 40 000 руб. В бухгалтерском учете общества произведена корректировка суммы образованного резерва с уменьшением на 10 000 руб. (40 000 руб. – 30 000 руб.). 30 сентября делается запись:

Д-т 59, К-т 91-1 – 10 000 руб. – уменьшен резерв под обесценение акций ОАО «Эмиссия».

Финансовые вложения, по которым созданы резервы, отражают за вычетом сумм этих резервов. В форме № 1 ООО «Инвест» за II квартал 2006 г. по строке 140 «Долгосрочные финансовые вложения» будет показана стоимость акций за вычетом резерва под обесценение в сумме 30 000 руб. (50 000 руб. – 20 000 руб.), а за 9 месяцев – 40 000 руб. (50 000 руб. – 10 000 руб.).

Источник

Определение 1

Финансовые вложения – это вложения организации в активы с целью получения дополнительных доходов в виде процентов, дивидендов и прироста стоимости активов.

Первоначальная оценка финансовых вложений

Первоначальная оценка финансовых вложений производится по изначальной стоимости. Под ней подразумеваются фактические затраты на приобретения, без учета возмещаемых налогов.

Под фактическими затратами на приобретение активов понимаются:

- Вознаграждения, уплачиваемые продавцу по договору купли-продажи.

- Затраты на информационно-консультационные услуги.

- Проценты, уплачиваемые посредникам.

- Выплаты по кредитам и займам, если они были взяты на приобретение финансовых активов, при условии, что подобное не противоречит нормам ПБУ 10/99 по учету расходов и ПБУ 15/2008 по учету займов и кредитов.

- Прочие затраты имеющие фактическую связь с приобретением активов.

Получение активов на кредитные средства связано с затратами по займам, которые должны учитываться как прочие расходы согласно с ПБУ 10/99 и ПБУ 15/2008.

Существует некоторый перечень затрат, которые не входят в состав фактический при приобретении финансовых вложений:

- Расходы общехозяйственного характера.

- Консультационные затраты по вопросам финансовых вложений, которые не были произведены.

- Разница курсов по вложениям, которые были оплачены после постановки на учет.

- Выплаты по кредитам, которые были начислены после постановки актива на бухгалтерский учет.

Перечисленные затраты должны быть включены в число прочих расходов и отражены на счете 91-2.

Первоначальная стоимость

В качестве первоначальной стоимости, внесенной в счет вклада в установочный капитал предприятия, рассматривается их денежная оценка, подтвержденная общим согласованием учредителей компании.

Первоначальной стоимостью финансовых вложений, которые были получены безвозмездно, в качестве ценных бумаг, признается:

- Текущая рыночная стоимость, на момент занесения в отчетные документы. Где под определением рыночной стоимости понимается цена, рассчитанная согласно установленному регламенту.

- Общая денежная сумма, которую может потенциально получить компания от реализации ценных бумаг, на момент их занесения в отчетную документацию. Такие бумаги не требуют расчета рыночной стоимости.

В качестве первоначальной стоимости вложений, полученных по договору купли-продажи, признается стоимость активов исходя их цены аналогичных. Первичной стоимостью вложений, внесенных в счет вклада товарищеской организации по договору простого товарищества, признается финансовая оценка, согласованная в данном договоре.

В случае, если ценные бумаги не являются собственностью предприятия, но предусматривают право пользования или распоряжения, по условиям договора, то и к бухгалтерской оценке они принимаются по данному договору.

Последующая оценка финансовых вложений

Под влиянием многих факторов первичная оценка стоимости претерпевает изменения, вследствие чего проводится последующая оценка. Для осуществления этого процесса необходимо разделять вложения на две категории:

- Вложения с определяемой текущей стоимостью.

- Вложения, по которым рыночную стоимость определить нельзя.

Ценные бумаги из первой группы, должны быть отражены в отчетной документации организации с корректировкой их оценки на предыдущую дату. Подобная корректировка может производиться ежемесячно или ежеквартально.

Несоответствие оценки по рыночной стоимости на отчетную дату и предыдущей оценки отражается в финансовых результатах компании в качестве прочих доходов или расходов.

Вторая группа ценных бумаг отражается в финансовой отчетности компании по первоначальной стоимости. В данную группу входят доли в уставных капиталах, кредиты, депозитные вклады в банковских организациях, вклады по контракту простого товарищества и прочие. Однако необходимо учитывать, что разницу неликвидных долговых ценных бумаг можно списать равномерными долями на прочие расходы/доходы в течение всего оборотного периода.

На сегодняшний день процесс формирования рыночной стоимости ценных бумаг организованного рынка и максимального порога допустимых колебаний регламентирован ФСФР России.

Переоценка стоимости ценных бумаг

Корректировка стоимости, согласно п. 20 ПБУ 19/02, должна быть произведена организацией на конец отчетного года. В случае падения биржевых котировок информация о стоимости активов, предоставленная компанией – ключевой признак оценки жизнеспособности бизнеса. Нередко, при подготовке бухгалтерской отчетности, которая будет отражать актуальную сумму активов, рекомендуется производить ежемесячную переоценку.

Переоценка стоимости ценных бумаг осуществляется по следующему алгоритму:

- Определение расхождения стоимости на текущий момент и последнюю отчетную дату.

- Учет полученного результата в бухучете на счете 91 с пометкой «прочие доходы и расходы».

Для наглядности можно привести пример:

Пример 1

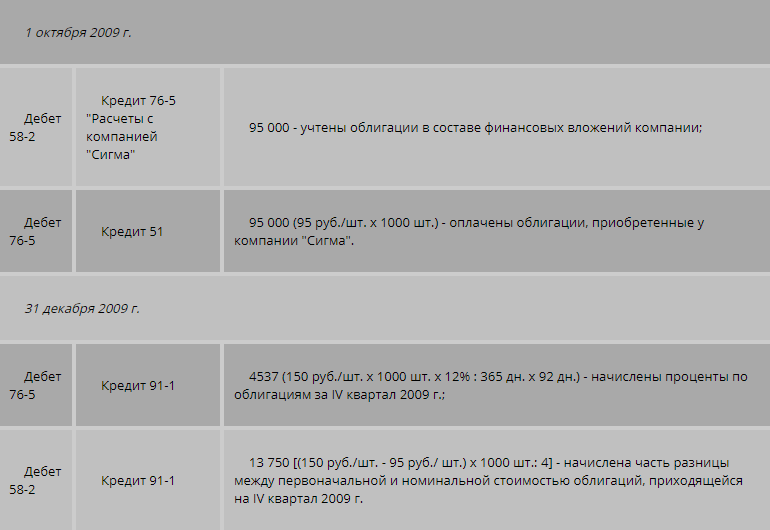

Условно, компания «Заря», 25 июля 2009 г. подписала договор с компанией «Бета» на приобретение пакета акций в количестве 100шт. по цене 1000р. За единицу. Следуя внутреннему регламенту, организация «Заря» ежеквартально производит переоценку, для определения разницы между стоимостью финансовых вложений. В ходе этого выясняется, что по состоянию на 30 сентября 2009 г. цена единицы активов ценных бумаг от компании «Бета» снизилась до отметки 250р. Поскольку «Заря» не входит в число профессиональных участников рынка ценных бумаг, то отражение других расходов, связанных с приобретением акций, не производится. Учитывая все вышеизложенное, бухгалтерский учет организации будет иметь следующие записи:

В ходе налогового учета доход или расход, приобретенный в процессе переоценки, не учитывался с учетом налогообложения прибыли. Вследствие чего в отчетных документах фигурирует постоянная разница и совершается пометка по отражению постоянного налогового обязательства:

Дебет 99, субсчет “ПНО”

Кредит 68, субсчет “Налог на прибыль” – 15 000 (75 000руб.×20%) – отражено ПНО.

По долговым ценным бумагам, по которым определение рыночной стоимости невозможно, предприятиям дозволяется относить образующуюся разницу равномерно на финансовые результаты. При этом списание происходит по мере причитающегося дохода, опираясь на условия выпуска ценных бумаг. В завершение периода обращения показатели между номинальной стоимостью и первичной фактически становятся равными.

НК РФ не предусматривает принятие для целей налогообложения прибыли разницы между первичной и номинальной стоимостью ценных бумаг, что подтверждено официальным распоряжением Минфина России от 8 апреля 2005 г. №03-03-01-04/1/175.

Пример 2

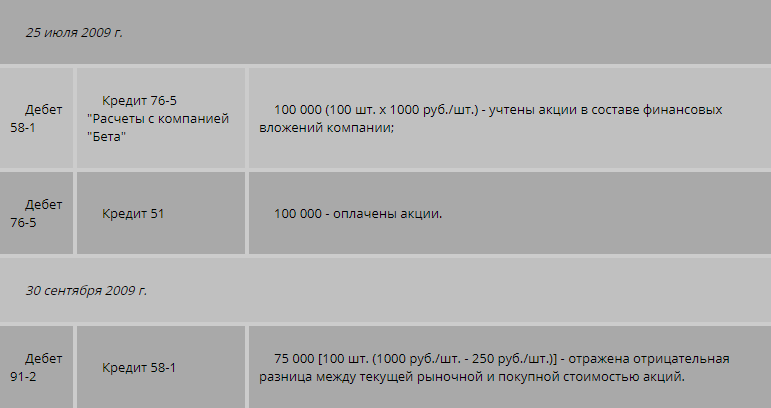

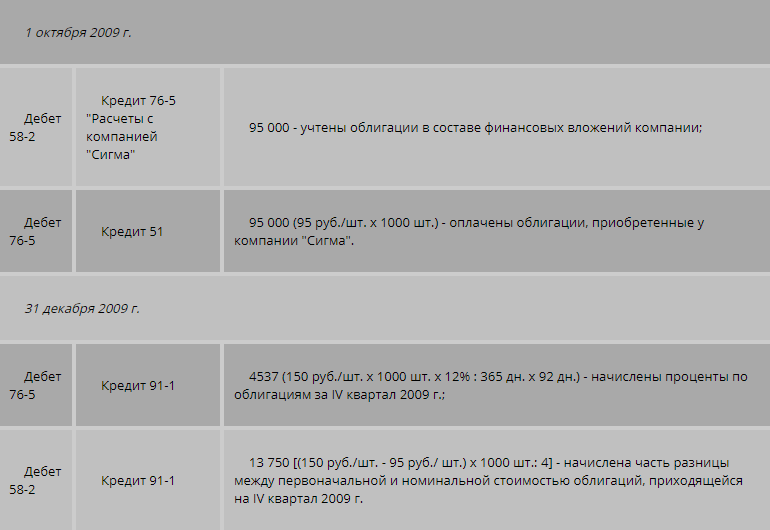

Предприятие «Звезда» 1 октября 2009 г. приобрела у компании «Сигма» облигации в количестве 1000шт. с годовым периодом обращения, по цене 150р. За единицу. Номинальная ценность единицы приобретенных ценных бумаг составляет 95р., также ежеквартально по ним начисляется процент с годовым эквивалентом 12%. Таким образом, в бухгалтерском отчете предприятия «Звезда» необходимо отразить следующее:

Для целей налогообложения различие номинальной и первичной стоимости не учитывается в расходах при исчислении налога на прибыль, вследствие чего в учете предприятия «Заря» образуется постоянная разница и отражается так:

Кроме того в 2009 г. для целей налогового учета по данной операции кк доход рассматривается только сумма процентов за IV квартал, которая составляет 4 537руб.

С I по III квартал 2010 г. оформляются записи, аналогичные сделанным в учете 31 декабря 2009 г. (начисление процентов и постоянного налогового актива).

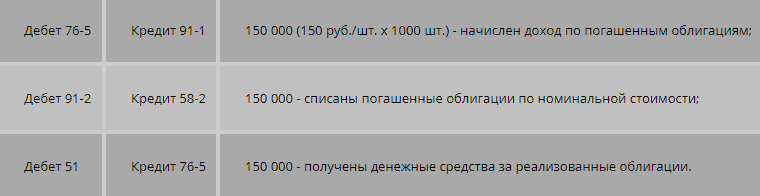

На период погашения ценных бумаг предприятие «Звезда» оформит такие записи:

Кроме того, организации могут приобретать дебиторскую задолженность другой компании. Подобная инвестиция находит отражение в учетных бумагах, исходя из суммы фактически затраченных средств, а не по номиналу самой задолженности.

Если по объекту вложений, который ранее оценивался по текущей рыночной ставке, на момент формирования отчетной документации цена не определяется, то он выражается в эквиваленте последней оценки.

Оценка финансовых вложений при выбытии

Выбытие финансовых вложений может происходить по следующим причинам:

- Передача в безвозмездной форме.

- Продажа.

- Погашение.

- Передача во вклад уставного капитала другой организации и т.д.

В бухучете выбытие вложений может признаваться исключительно на момент единовременной остановки действия условий рассмотрения их в бухгалтерской отчетности. При корректировке текущей рыночной цены, стоимость вложений будет формироваться с учетом крайней переоценки. Если корректировка не производилась, стоимость исчисляется согласно одному из основных методов:

- Стоимость единицы. Таким образом, рассчитываются вклады в уставные капиталы других предприятий, предоставленные займы, депозитные вклады в банки, дебиторская задолженность, приобретенная по процедуре уступки права требования.

- Первичная средняя стоимость. Определяется по данным стоимости и количеству каждого вида ценных бумаг на начало периода и поступившим в течение периода ценным бумагам.

- Первичная стоимость первых по времени осуществления финансовых вложений. В данном случае учитывается, что поступившие первыми в продажу должны быть оценены по первоначальной стоимости первых по времени приобретения с учетом стоимости ценных бумаг, числящихся на начало месяца.

Стоимость ценных бумаг при их выбытии определяется путем вычитания стоимости их остатка на конец расчетного периода из суммы стоимости остатков на начало и бумаг, поступивших в течение периода.

Пример 3

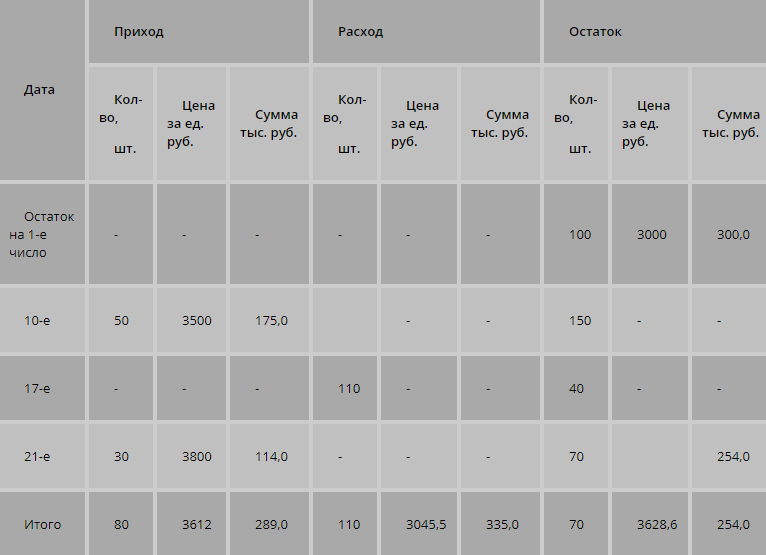

Предположим, что с 1 января 2009 г. в бухучете ОАО «Радуга» числились акции ЗАО «Восход» в количестве 100шт. общей стоимостью 300 000руб. не входящих в обращение на рынке ценных бумаг. За январь ОАО «Радуга» заключила еще несколько сделок с ЗАО «Восход»:

- 10 января – 50 акций стоимостью 3 500руб./шт.

- 21 января – 30 акций стоимостью 3 800руб./шт.

Условно в ОАО «Радуга» принят метод оценки списанных ценных бумаг по протоколу ФИФО. На конец января 2009 в активах ОАО «Радуга» находится 70 единиц ценных бумаг, с учетом всех совершенных сделок с ЗАО «Восход», на общую сумму 254 000руб.

Общая стоимость проданных ценных бумаг составит:

(100шт.×3000руб./шт.+ 10шт.×3500руб./шт.) = 335 000руб.

Если рассчитывать первоначальную стоимость одной реализованной акции по алгоритму ФИФО, результат будет следующий:

335 000руб : 110шт. = 3 045руб. 45коп.

Средняя первоначальная стоимость поступивших акций:

50шт.×3 500руб. + 30шт.×3 800руб. = 289 000руб.

Цена одной поступившей акции:

289 000руб. : 80шт. = 3 612руб.

Таким образом, стоимость одной акции на конец периода 31.01.2019 будет составлять:

254 000руб. : 70шт. = 3628,6руб.

Подобные методы формирования стоимости реализованных акций можно применять и на конец месяца.

Источник