Классификация бизнес плана по времени

Бизнес-план является рабочим инструментом не только действующих, но и вновь создаваемых предприятий. Используется он во всех сферах предпринимательской деятельности независимо от масштабов, форм

собственности и организационно-правовых форм предприятий. Прежде чем приступить к разработке бизнес-плана, необходимо определить миссию (цели) данной разработки. И уже на основании этого

оценивать бизнес-план по различным признакам (критериям), что позволит четко организовать процесс планирования с наименьшими затратами.

Классификация бизнес-планов осуществляется по следующим критериям:

1. По целям разработки бизнес-планы бывают:

- инвестиционные – направлены на внедрение инноваций в виде новых технологий, продуктов или выход на рынок с традиционным продуктом. Осуществляется это через новое строительство или расширение

действующего предприятия либо проведения реконструкции, модернизации, технического перевооружения - для выработки стратегии развития организации

- для планирования деятельности организации

- для финансового оздоровления действующего предприятия

2. По объекту планирования. В бизнес-плане может планироваться деятельность следующих субъектов:

- предприятия в целом (нового или действующего)

- объединений (группы) предприятий

- инвестиционного проекта (направления бизнеса)

3. По конечным потребителям. Бизнес-планы могут быть предназначены:

- для внутреннего пользования самого предпринимателя или руководства фирмы (как средство самоорганизации);

- банкам, инвесторам, акционерам;

- региональной администрации;

- бизнес-партнерам (покупателям, спонсорам, лизингодателям и др.).

4. По продолжительности решаемых задач (горизонту планирования) выделяют следующие виды бизнес-планов:

- стратегические (долгосрочные), представляющие совокупность основных целей предприятия и способов их достижения на протяжении длительного периода времени;

- тактические (среднесрочные), охватывающие более короткий период (3-5 лет), используются для поддержки стратегических планов, содержат более точные определения действий, больше деталей и

спецификаций; - оперативные (краткосрочные), представляющие собой систему бюджетирования деятельности предприятия в целом и его подразделений на ближайший финансовый год с выделением плановых заданий по

обеспечению всех направлений финансово-хозяйственной деятельности организации.

5. По сложности проекта различают проекты простые, сложные и очень сложные.

6. По условиям конфиденциальности формируют бизнес-план:

- официальный – предназначен для перспективных партнеров, инвесторов, спонсоров и дает понятие об общей цели;

- рабочий – представляет собой повседневный рабочий документ для руководителя предприятия, команды разработчиков и консультантов. Рабочий бизнес-план должен быть особо конфиденциальным, так как

обычно содержит информацию, которую не включают в официальный бизнес-план, например, капитал, направляемый в бизнес, сведения о конкурентах или маркетинговая стратегия. Информация в рабочем

бизнес-плане должна быть расположена под теми же заголовками, что и в официальном, чтобы было легко пользоваться обоими документами и вносить в них изменения.

7. По гибкости планов различают планирование:

- директивное (статическое) – сверху вниз с четко заданными показателями;

- индикативное – направляющее планирование с нечеткими рамками и возможностью внесения корректировок.

8. По стадии развития организации различают бизнес-планы:

- для зрелой фирмы – масштабные;

- на начальной стадии развития фирмы – нечеткие и небольшие.

9. По стадии развития проекта на момент составления бизнес-плана различают: идею, эскизный проект, рабочий проект, опытная партия,

действующее производство.

10. По объему различают сжатые и развернутые бизнес-планы.

11. По особенностям оформления бизнес-планы бывают с приложениями и без них.

12. По подходу к разработке бизнес-план может разрабатываться

- наемной группой специалистов, а инициаторы проекта участвуют в подготовке исходных данных;

- инициаторами проекта, а методические рекомендации получаются у специалистов (банкиров, юристов, аудиторов), возможных потребителей, инвесторов.

13. По используемой программе финансового моделирования:

- Project Expert

- Alt Invest

- ТЭО-Инвест

- COMFAR Expert

- ИНЭК-Аналитик

- расчеты на базе Excel, в т. ч. с использованием шаблонов финансовых моделей (например, FinModel Expert)

Для получения более подробной информации по услуге бизнес-планирования, свяжитесь с нами по телефону или по электронной почте.

Сделайте заказ и спокойно планируйте свое время!

Качественная работа – это наша забота!

Источник

3.1. КЛАССИФИКАЦИЯ БИЗНЕС–ПЛАНОВ

В рамках одной организации может разрабатываться и общий стратегический план, включающий весь комплекс целей, и отдельные бизнеспланы по приведенной выше типологии.

Бизнес-планы ориентированы, прежде всего, на нововведения, в отличие от стратегического плана имеют четко очерченные временные границы с конкретными проработками, в то время как стратегический план по мере выполнения очередного годового плана и проведения соответствующего ситуационного анализа может пересматриваться и корректироваться.

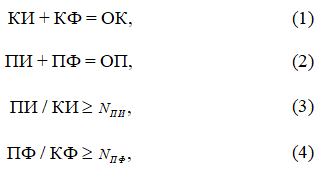

Эффективная предпринимательская идея, будучи реализованной, приводит к тому, что и фирма, и инвестор получат достаточную ожидаемую прибыль.

Если через NПИ обозначить достаточную норму прибыли для инвестора, а через NПФ , достаточную норму прибыли для фирмы, то математически модель эффективного бизнес-плана выглядит так:

где КИ – капитал инвестора; КФ – капитал фирмы; ОК – общий капитал, предназначенный для осуществления бизнес-идеи (ОК= КИ + КФ); ПИ – прибыль инвестора; ПФ – прибыль фирмы; ОП – общая прибыль, подлежащая распределению между участниками бизнес-проекта (ОП = ПИ + ПФ);

NПИ – норма прибыли капитала инвестора, причем

NПИ = ПИ/КИ;

NПФ – норма прибыли капитала фирмы, причем Учитывая (1) и (2), можно записать:

NПФ = ПФ/КФ.

NОП = ОП/ОК, (5)

где

NОП – общая норма достаточной для фирмы и инвестора прибыли от реализации бизнес-идеи.

Из условий (1) – (4) можно вывести уравнение для определения долей инвестора и фирмы в общей норме прибыли:

NОП* dКИ + NПФ* dКФ ³ NОП (6)

Отсюда доли инвестора dИОП и фирмы dФОП в общей норме прибыли вычисляются так:

dИОП = (NПИ * dКИ)/NОП (7)

dФОП = (NПФ * dКФ)/NОП (8)

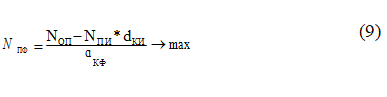

Обычно фирма сталкивается с ситуацией, когда имеется не одна, а много бизнес – идей.

Какая из них является оптимальной и приносит максимальную прибыль? Исходя из модели бизнес-планирования это та идея, для которой справедлива такая целевая функция:

Таким образом, из множества вариантов осуществления бизнес-идеи выбирается тот, который при данных общем капитале и достаточной норме прибыли для инвестора способен принести максимальную общую прибыль.

Во всем мире общепризнанно, что эффективный бизнес-план не только служит источником немалых предпринимательских доходов, но и:

· реализует интересы инвесторов через увеличение их доходов по акциям, облигациям, процентам;

· не наносит ущерба экологическим, социальным и политическим интересам граждан.

Любой бизнес-план должен давать убедительные ответы для самого предпринимателя и его возможных партнеров, по крайней мере, на пять основных вопросов.

В рыночной экономике существует множество версий бизнес-планов по форме, содержанию, структуре и т.д. Их можно классифицировать по различным основаниям.

Выделены следующие основания классификации бизнес-планов:

· тип плана – по основным сферам деятельности, в которых осуществляется план;

· класс плана – по составу и структуре плана и его предметной области;

· масштабы – по размерам плана, численности его участников и степени влияния на окружающий мир;

· длительность – по продолжительности периода осуществления плана;

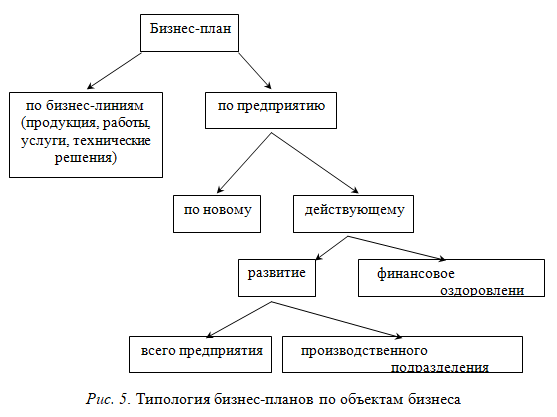

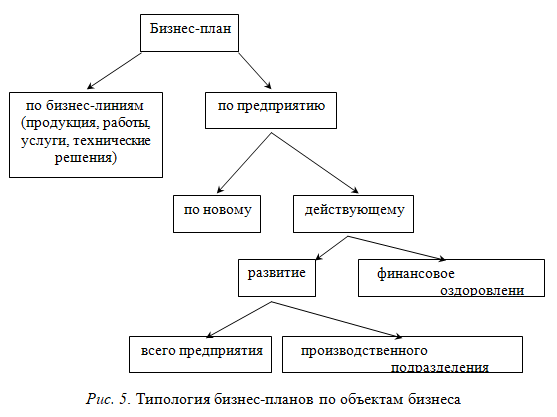

· по объектам бизнеса.

Характеристика основных видов планов, сгруппированных по первым четырем основаниям, представлена в табл. 2.

Таблица 2

Классификация бизнес-планов

Критерии классификации | Вид бизнес-плана |

Тип плана | Технический, организационный, экономический, социальный, смешанный |

Класс плана | Монопланы – отдельные планы различного типа, вида и масштаба. Мультипланы – комплексные планы, состоящие из ряда монопланов и требующие применения многопланового управления. Мегапланы – целевые программы развития регионов, отраслей и других образований, состоящие из ряда монои мультипланов |

Критерии классификации | Вид бизнес-плана |

Масштабы плана | Малый, средний, крупный, очень крупный. Это разделение условное. Масштабы планов можно конкретизировать – межгосударственный, международный, национальный (государственный), межрегиональный и региональный, межотраслевой и отраслевой, корпоративный, ведомственный, план одного предприятия |

Длительность плана | Краткосрочный (до трех лет), среднесрочный (от трех до пяти лет), долгосрочный (свыше пяти лет) |

Широкое распространение в экономической литературе получила классификация бизнес-планов по объектам бизнеса.

Бизнес – план финансового оздоровления предприятия составляется для неплатежеспособных предприятий и имеет свою особую структуру и логику изложения. Он создается в обязательном порядке и служит:

· для выработки стратегии выживания предприятия;

· составления плана проведения реорганизационных процедур;

· организации управления предприятием в условия кризиса или в его предвидении;

· обоснования необходимости и возможности предоставления предприятию государственной поддержки.

Большая часть бизнес-планов носит инвестиционный (затратный) характер. Величина инвестиций, необходимых для осуществления бизнес-плана, зависит от всех перечисленных оснований их классификации, прежде всего от масштаба и длительности.

К инвестиционным обычно относят планы или проекты, главной целью которых является вложение средств в различные виды бизнеса для получения прибыли. В этой группе бизнес-планов выделяют инновационные проекты, к которым относят систему различных нововведений, обеспечивающих непрерывное развитие организационно-экономических систем.

Инвестиционные проекты можно дифференцировать по ряду классификационных признаков:

1. По масштабу (размеру) различают:

· малые проекты, которые невелики по объёму. Это, например, создание опытно-промышленных установок, строительство небольших зданий, сооружений, предприятий небольшой мощности;

· мегапроекты – это целевые программы, содержащие множество взаимосвязанных проектов, объединённых общей целью, выделенными для реализации ресурсами и отпущенным на их выполнение временем. Они могут быть международными, государственными, национальными, региональными, межотраслевыми, отраслевыми.

2. По срокам реализации выделяют:

· краткосрочные проекты (на срок до 3-х лет);

· среднесрочные проекты (на срок от 3-х до 5-ти лет);

· долгосрочные проекты (на срок свыше 5-ти лет).

· По степени ограниченности используемых ресурсов выделяют:

· проекты, для которых заранее не устанавливаются ограничения по ресурсам (например, проекты стратегического характера);

· проекты с ограничением по некоторым видам ресурсов (по времени исполнения проекта;

· проекты с ограничением по многим видам ресурсов (по времени, стоимости проекта, его трудоёмкости и т.д.)

Близок к бизнес-плану и такой привычный ранее российским предпринимателям документ, как технико-экономическое обоснование (ТЭО). Но главное отличие бизнес-плана – в его стратегической направленности, предпринимательском характере, гибком сочетании производственного, технического, финансового и рыночного аспектов деятельности на основе внутренних возможностей организации и внешнего окружения.

3.2. ОБЩАЯ ХАРАКТЕРИСТИКА ОСНОВНЫХ МЕТОДИК БИЗНЕС–ПЛАНИРОВАНИЯ

Для разработки бизнес-плана используются методики или пособия, выбор которых для инициаторов проекта сейчас достаточно широк. Эта литература является, в основном, нужной и полезной, хотя и встречаются методики явно недоработанные, а некоторые с ошибками. Многих из них объединяет следующее:

· в основе методики лежит описание структуры бизнес-плана (последовательность разделов);

· в общих чертах говорится о том , как и что нужно написать в каждом разделе;

· приводятся примеры написания бизнес-плана;

· в приложении указывается структура затрат и приводятся нормативные акты;

· рассчитаны на руководителей, которые должны изучить методики и целый ряд сопутствующей литературы, собрать информацию по общей схеме и, исходя из общих рекомендаций, разработать бизнес-план.

Наиболее распространенными методиками по разработке бизнеспланов являются зарубежные методики: Европейского банка реконструкции и развития (ЕБРР), Мирового банка реконструкции и развития (МБРР), Международной финансовой корпорации (МФК) — структуры Мирового Валютного Фонда, а также UNIDO (разработка венской лаборатории) и др. (см. табл. 3).

Различие между методиками вытекает из того, что в каждом из них считается наиболее важным. В методиках МФК, ЕБРР и UNIDO большее внимание уделяется обоснованию экономической эффективности проекта, в методике МБРР — оценке ситуации на рынке, где действует или предполагает действовать предприятие, являющееся разработчиком проекта.

Выбор конкретной методики разработки бизнес-плана, глубина и временной горизонт его проработки, вариантность закладываемых в него решений, объем, наличие прилагаемых документов и справок зависят от многих факторов. Среди них можно отметить:

· величину предполагаемых инвестиций по конкретному проекту и специфику потенциального инвестора (его интересы, специализацию, психологию, опыт инвестирования, национальную принадлежность);

· является ли целью написания бизнес-плана получение банковского кредита (коммерческие банки не имеют единого подхода к разработке бизнес-планов и, почти каждый крупный банк старается разработать собственную методику, в которую закладывает свои требования);

· разрабатывается ли бизнес-план для получения государственной поддержки в виде налоговых льгот, частичного финансирования из государственных источников, в форме гарантий Правительства по кредитам либо для преобразования государственных (арендных) предприятий (предприятие приватизируется);

· планируется ли вложить собственные средства в создание нового или развитие уже существующего бизнеса (разработается бизнес-план на основе глубоких маркетинговых исследований для внутреннего пользования, с учетом рисков, связанных с реализацией проекта и выводами о реальной эффективности планируемых инвестиций, а также разрабатывается модель проекта, которая позволит управлять проектом во время его реализации).

Таблица 3

Основные характеристики зарубежных методик разработки бизнес-плана

№ | Наименование | ЕБРР | МБРР | МФК | UNIDO | ||

1. | Цель | Убедить инвестора (кредитора) в экономической эффективности предлагаемого проекта. | |||||

2. | Структура: | ||||||

2.1 | Резюме | Краткое изложение результатов всех расчетов, приведенных во всех последующих разделах бизнес-плана (объемом в 2-3 страницы). | |||||

2.2 | Описание компании | Описывается финансово-экономическое состояние на основе балансов, отчетов о прибыли и убытках за последние (как правило) шесть кварталов. Дается расшифровка того, что представляют собой внеоборотные активы предприятия, инфраструктура, кадровый состав, команда менеджеров, собственники, порядок работы и структура | |||||

2.3 | Рынок | Включает в себя подробные результаты маркетинговых исследований того сегмента рынка, на котором реализуется продукция предприятия. Здесь в обязательном порядке освещаются следующие вопросы: 1) поставщики, доля в объеме поставок, условия поставок, цены на закупаемую продукцию; 2) потребители, доля в объеме продаж, условия, цены и порядок продаж; 3) основные конкуренты, а также производители товаров-субститутов, тактика и стратегия поведения на рынке, их доли на рынке; 4) описание рынка (емкость, географическое положение, либерализм или консерватизм властей тех регионов, на которых располагается сегменты рынка); 5) выработанные маркетинговые мероприятия самого предприятия. | |||||

2.4. | Техническое описание проекта, включая описание необходимого оборудования, технологических процессов и линий. Описываются производители необходимого оборудования, условия приобретения и поставки. | ||||||

2.5 | Финансовый план: | ||||||

2.5.1 | Финансирование проекта | Доли участия заявителя и инвестора (кредитора) в проекте. | |||||

2.5.2 | Калькуляция проектных затрат | Указывается, на что именно необходимо затратить средства по данному проекту. | |||||

2.5.3 | Доходы по проекту | Представлены все текущие поступления и затраты в процессе реализации проекта. Производится расчет валовой, операционной и чистой прибыли. | |||||

2.5.4 | Чувствительность проекта | Расчет проводится | Расчет проводится | ||||

2.5.5 | Проектнобалансовая ведомость | Полная – соответствует балансу | Сокращенная | Полная – соответствует балансу | |||

2.5.6 | Расчет денежных потоков | Расчет проводится | Расчет проводится | ||||

2.5.7 | Расчет внутренней нормы доходности | Расчет проводится | Расчет проводится | Расчет проводится | |||

Организация по промышленному развитию, являясь подразделением Организации Объединенных наций, сама ведет работу как по совершенствованию и вопросам всемирного использования своей методики, так и ее реализации в форме компьютерных программ.

Результатом подобной деятельности стала компьютерная программа КОМФАР (COMFAR), созданная самой ЮНИДО и распространяемая на коммерческой основе.

Подход и методология ЮНИДО изложены в «Руководстве по подготовке технико-экономических обоснований промышленных проектов».

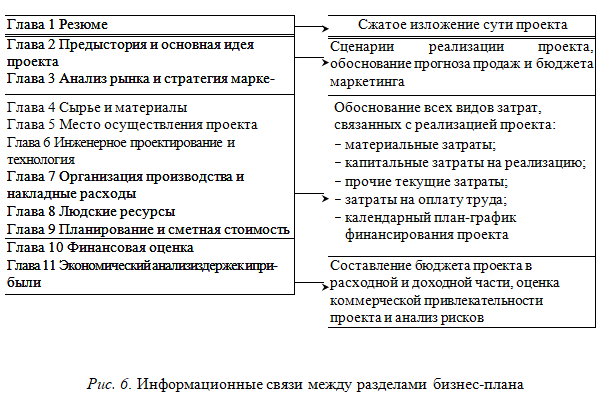

Бизнес – план должен состоять из одиннадцати глав, подготовленных в соответствии с частью II Руководства, и в каждой из них следует дать подробный анализ и информацию в соответствии со следующими разделами:

· Глава 1 Резюме;

· Глава 2 Предыстория и основная идея проекта;

· Глава 3 Анализ рынка и стратегия маркетинга;

· Глава 4 Сырье и материалы;

· Глава 5 Место осуществления, строительная площадка и экологическая оценка;

· Глава 6 Инженерное проектирование и технология;

· Глава 7 Организация производства и накладные расходы;

· Глава 8 Людские ресурсы;

· Глава 9 Планирование и сметная стоимость работ по проекту;

· Глава 10 Финансовая оценка;

· Глава 11 Экономический анализ издержек и прибыли. Информационные связи между разделами бизнес-плана, согласно методики ЮНИДО, представлены на рис. 6.

Из особенностей нынешней российской экономики, не отраженных в зарубежных методических разработках и соответствующих им компьютерных программах, Методические рекомендации (далее Рекомендации) учитывают:

· относительно высокую и переменную во времени инфляцию, динамика которой часто не совпадает с динамикой валютных курсов;

· возможность использования в проектах нескольких валют одновременно;

· неоднородность инфляции, т.е. различие по видам продукции и ресурсов темпов роста цен на них;

· специфическую роль государства, заключающуюся в регулировании цен на некоторые важные для реализации многих инвестиционных проектов виды товаров и услуг, в практике оказания поддержки некоторым инвестиционным проектам при общей ограниченности бюджетных средств;

· относительно высокую, переменную во времени и неодинаковую для различных российских и зарубежных участников проекта цену денег, что приводит к большому разбросу и динамичности индивидуальных норм дисконта, кредитных и депозитных процентных ставок;

· отсутствие эффективных рынков, в особенности рынка ценных бумаг и недвижимости, и как следствие существенное различие между “справедливой” и рыночной стоимостью ценных бумаг, а также между оценочной и рыночной стоимостью имущества;

· значительную неопределенность исходной информации для оценки инвестиционных проектов и высокий риск, связанный с их реализацией;

· сложность и нестабильность налоговой системы;

· отличие от западной системы бухгалтерского и статистического учета.

Рекомендации основываются на существующих нормативных документах: в первую очередь на Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999 г. № 39-ФЗ( в ред. от 20.12.2013 г.), а также на существующих СП и СНиП, «Положении о составе затрат по производству и реализации продукции … включаемых в себестоимость продукции …», документах, отражающих налоговые и иные правовые нормы, но не дублируют их.

По мере появления новых нормативных документов, например при изменении налогового законодательства или системы бухгалтерского учета, отдельные приведенные в Рекомендациях положения и процедуры могут потребовать корректировки, однако принципы и методы оценки эффективности ИП при этом сохранятся.

Рекомендации содержат описание корректных (непротиворечивых и отражающих правила рационального экономического поведения хозяйствующих субъектов) методов расчета эффективности инвестиционных проектов (ИП).

В этих целях Рекомендации предусматривают:

· унификацию терминологии и перечня показателей эффективности ИП, разрабатываемых различными проектными организациями, а также подходов к их определению;

· систематизацию и унификацию требований, предъявляемых к предпроектным и проектным материалам при рассмотрении расчетов эффективности ИП, а также к составу, содержанию и полноте исходных данных для проведения этих расчетов;

· рационализацию расчетного механизма, используемого для определения показателей эффективности, и приведение его в соответствие с нормативными требованиями и расчетными формами, принятыми в международной практике;

· установление требований к экономическому сопоставлению вариантов технических, организационных и финансовых решений, разрабатываемых в составе отдельного ИП;

· учет особенностей реализации отдельных видов ИП, обусловливающих использование нестандартных методов оценки эффективности.

Рекомендации предназначены для предприятий и организаций всех форм собственности, участвующих в разработке, экспертизе и реализации ИП.

Рекомендации могут быть приняты в качестве основы для создания нормативно-методических документов по разработке и оценке эффективности отдельных видов ИП, учитывающих их специфику.

Рекомендации используются:

· для оценки эффективности и финансовой реализуемости ИП;

· для оценки эффективности участия в ИП хозяйствующих субъектов;

· для принятия решений о государственной поддержке ИП

· для сравнения альтернативных (взаимоисключающих) ИП, вариантов ИП и оценки экономических последствий выбора одного из них;

· для оценки экономических последствий отбора для реализации группы ИП из некоторой их совокупности при наличии фиксированных финансовых и других ограничений;

· для подготовки заключений по экономическим разделам при проведении государственной, отраслевой и других видов экспертиз обоснований инвестиций, ТЭО, проектов и бизнес-планов;

· для принятия экономически обоснованных решений об изменениях в ходе реализации ИП в зависимости от вновь выявляющихся обстоятельств (экономический мониторинг).

К факторам, ограничивающим использование планирования в отечественных условиях, относятся:

1. Чрезмерно высокая степень неопределенности, обусловленная продолжающимися глобальными изменениями во всех сферах общественной жизни.

2. Низкий уровень накопления капитала в российских экономических организациях, не позволяющий осуществлять эффективные затраты на организацию планирования.

3. Отсутствие эффективных юридических и этических норм, регулирующих поведение предпринимателей, отсутствие культуры отечественного рынка.

Экономическая и социальная ситуация. В которой работают российские предприятия, часто не позволяет им непосредственно использовать зарубежные методические разработки при составлении бизнес-планов. Необходима их адаптация к реальным хозяйственным, социальным, правовым и другим условиям нашей страны.

Источник