Инвестиции бизнес план финансовый план

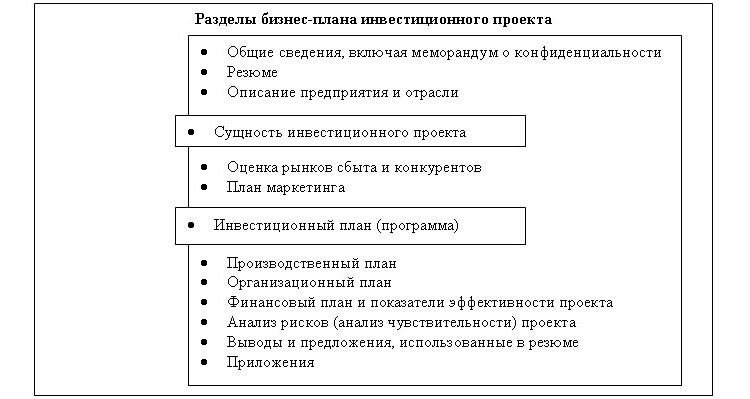

Среди всех разделов бизнес-плана:

- Титульный лист

- Меморандум о конфиденциальности

- Резюме

- Инвестиционный план

- Маркетинговый план

- Производственный план

- Организационный план

- Финансовый план

- Анализ рисков

инвестиционный раздел в бизнес-плане – та часть, которая описывает инвестиционную фазу проекта. Должен содержать информацию касательно основных этапах осуществления описываемого проекта, начиная с проектирования и построения проектной команды (если таковая необходима), приобретения земельных участков и строительства помещения, заканчивая приобретением оборудования, его пуско-наладкой и полным запуском производства.

Структура инвестиционного плана

Следует подчеркнуть, что в инвестиционном разделе любого бизнес-плана необходимо обязательно описать следующие моменты:

- Все этапы так называемой инвестиционной фазы (установление правовой базы проекта, покупка земель, помещений, ремонт или строительство помещений, монтаж и пуско-наладка оборудования);

- Сроки проведения необходимых работ согласно указанным этапам – описывается когда впервые делается оплата по приобретению оборудования или помещений, прописываются сроки поставки и установки оборудования, сроки проведения ремонта. Обычно это делается в виде диаграммы Ганта, которая может быть построена с помощью Microsoft Project;

- Список нужного оборудования и его мощности, инструментов, материалов, запланированное время их покупки и поставки на объект;

- Мероприятия, программы, курсы, посвященные организации работы персонала и подготовке сотрудников;

- Расходы по каждому этапу инвестиционной фазы, график и суммы инвестиционных расходов (оплаты поставщикам, строителям, за объекты недвижимости, подрядчикам, авансы за сырье и готовую продукцию);

- План вывода проекта на запланированные мощности – строится график выхода в процентном соотношении от максимальной мощности предприятия;

- Список потенциальных инвесторов, кредиторов и других источников капитала, необходимого для реализации проекта.

В целом, любая инвестиционная программа подразумевает расчет всех необходимых вложений в проект, упоминание ключевых статей расходов поэтапно, а также описание существующих средств и источников капитала и общую сумму необходимых инвестиций.

Инвестиционный план на примере магазина продуктов

В рамках бизнес-план планируется открыть продуктовый магазин формата “У дома” в городе с численностьтю свыше 1 млн. человек. Магазин планируется открыть в строящемся спальном районе города, где на сегодняшний момент до сих пор нет ни одной аналогичной торговой точки. Для открытия магазина приобретеается помещение в строящемся здании на первом этаже площадью 300 кв.м. Стоимость помещения составляет 30 млн. руб.

Перед приобретением торгового помещения будет создано новое юридическое лицо, получена лицензия на торговлю алкоголем. Стоимость работ по получению документации составит:

- регистрация юридического лица – 20 тыс. руб.;

- получение лицензии на алкоголь – 50 тыс. руб.;

- получение разрешения госпожнадзора – 10 тыс. руб.

Сдача помещения планируется в черновой отделке, поэтому для начала работы магазина потребуется осуществить полный ремонт помещения, который будет включать в себя следующие работы:

- ремонтные работы – 3 000 тыс. руб.;

- электромонтажные работы – 500 тыс. руб.;

- установка пожарной и охранной сигнализации – 300 тыс. руб.;

- проведение охлаждения – 500 тыс. руб.

Кроме этого для работы магазина планируется приобретение оборудования. Стоимость, количество и вид оборудования представлены далее:

- Торговое оборудование:

- стеллажи – 200 тыс. руб.;

- низкотемпературные витрины – 1 000 тыс. руб.;

- среднетемпературные витрины – 1 000 тыс. руб.;

- банеты – 500 тыс. руб.;

- кассовое оборудование – 200 тыс. руб.;

- корзинки и тележки – 50 тыс. руб.

- Офисное оборудование

- компьютеры и оргтехника – 200 тыс. руб.;

- мебель – 50 тыс. руб.

- Вложения в оборотный капитал

- приобретение товаров – 2 000 тыс. руб.

Стоимость прочих работ по получению документации представлена ниже:

- получение разрешения СЭС;

- получение разре

Планируется, что весь объем инвестиций кроме приобретения оборотного капитала будет оплачен за счет средств инвестора, который за участие в проекте получает долю в размере 80% в организуемом в рамках данного предприятия ООО. Планируемая прибыль от проекта будет делиться пропорционально долям в ООО.

Сроки реализации инвестиционной фазы по видам работ представлены на следующем рисунке:

Планируется, что выход магазина на полную мощность будет происходить следующим образом:

| месяц | процент от нормативных продаж |

| январь 2017 | 0% |

| февраль 2017 | 0% |

| март 2017 | 0% |

| апрель 2017 | 0% |

| май 2017 | 0% |

| июнь 2017 | 30% |

| июль 2017 | 35% |

| август 2017 | 40% |

| сентябрь 2017 | 45% |

| октябрь 2017 | 50% |

| ноябрь 2017 | 55% |

| декабрь 2017 | 60% |

| январь 2018 | 60% |

| февраль 2018 | 60% |

| март 2018 | 60% |

| апрель 2018 | 65% |

| май 2018 | 65% |

| июнь 2018 | 70% |

| июль 2018 | 70% |

| август 2018 | 75% |

| сентябрь 2018 | 75% |

| октябрь 2018 | 80% |

| ноябрь 2018 | 80% |

| декабрь 2018 | 80% |

| январь 2019 | 80% |

| февраль 2019 | 80% |

| март 2019 | 80% |

| апрель 2019 | 85% |

| май 2019 | 85% |

| июнь 2019 | 90% |

| июль 2019 | 90% |

| август 2019 | 95% |

| сентябрь 2019 | 95% |

| октябрь 2019 | 100% |

| ноябрь 2019 | 100% |

| декабрь 2019 | 100% |

Как мы видим из таблицы открытие магазина состоится в июне 2017 года и в первый месяц продаж мы сможем сделать выручку в размере 30% от максимально возможной (по плану) в данном магазине. Выйти на полную мощность продуктовый магазин сможет только на третий год работы в октябре 2019 года. Графически выход на полную мощность показан ниже:

Другие примеры инвестиционного раздела бизнес-плана

Если вы хотите узнать как должен выглядеть организационный план именно по вашему бизнесу вы можете перейти на соответствующий вашему проекту бизнес-план по ссылке ниже либо воспользоваться поиском:

Источник

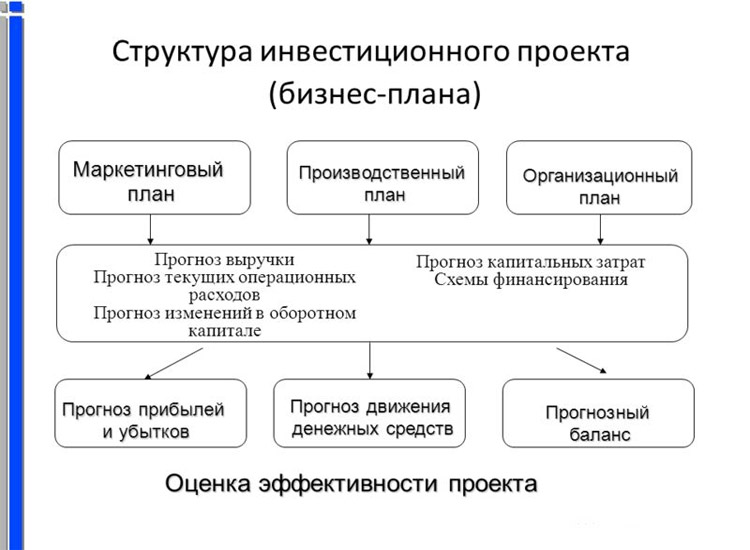

Трудно себе представить бизнес-план, для которого не пришлось бы создавать расчёты. Определённых вычислений требуют все части бизнес-плана: маркетинговая, операционная, производственная.

Но наиболее важна в плане расчётов финансовая часть бизнес-плана. Именно она позволяет выявить, насколько прибыльным и устойчивым будет создаваемый бизнес.

Финансовая часть должна отвечать на следующие вопросы:

- Сколько средств понадобится для запуска бизнеса?

- Сколько прибыли он будет приносить?

- Как скоро окупится бизнес?

- Насколько устойчивым и выгодным он окажется?

На каждый из этих вопросов отвечает одна из частей бизнес-плана. А значит, в структуре финансовой части бизнес-плана будут такие разделы, как инвестиционные затраты, прогноз прибылей и убытков, денежный поток и оценка эффективности проекта.

Кстати, вам может пригодиться пошаговая инструкция по написанию бизнес-плана самостоятельно, ее можно почитать здесь.

Инвестиционные затраты

Первое, что нужно сделать, составляя бизнес-план, — детально просчитать, во сколько обойдётся создание бизнеса. Это позволит самому предпринимателю понять, сколько денег потребуется для старта бизнеса и нужно ли привлекать займы.

В этой части бизнес-плана необходимо учесть все статьи расходов, связанные с запуском бизнеса. Для ясности стоит обратиться к примеру. Рассмотрим бизнес-план по строительству автомойки на два поста. Вложиться придётся как в само строительство, так и в закупку оборудования. В общем виде список инвестиционных затрат на этот бизнес будет выглядеть так:

- Проектные работы

- Закупка стройматериалов и строительные работы

- Подключение к электричеству, водоснабжению и другим инженерным сетям

- Закупка оборудования

- Монтаж оборудования

По словам владельца сети автомоек «Мойдодыр» в Казани Айдара Исмагилова, строительство автомойки обойдётся в 30-35 тыс. рублей на квадратный метр с учётом проектных работ и подведения коммуникаций. Сумма в итоге получается довольно солидная, поэтому сейчас среди начинающих бизнесменов популярнее аренда, а не строительство под ключ. В этом случае в план инвестиций войдут и арендные платежи до открытия бизнеса, и ремонт помещения.

Затраты на оборудование будут зависеть от типа мойки. Если автомойка ручного типа, то на оборудование достаточно будет заложить 400 тыс. рублей. А вот для автоматической мойки затраты составят минимум 300 тыс. евро.

примерные инвестиции

Для расчётов лучше брать некую усредненную цену по каждой из статей расходов. Например, если нужно просчитать расходы на аренду недвижимости, стоит взять в расчёт не самую высокую и не самую низкую цену за квадратный метр, а среднюю цену на рынке. Определить её можно, изучив предложения аренды в своём городе.

Другое дело — если поставщик и его цена уже заранее известны. Например, для автомойки требуется оборудование только строго определённого производителя. Тогда в расчёты нужно включить именно те цены, которые он предлагает.

Знание необходимого объема инвестиций позволит не только прикинуть, сколько денег понадобится на запуск бизнеса, но и как быстро он окупится.

Прогноз прибыли и убытков

Определившись с суммой инвестиций, нужно понять возможно ли вообще отбить первоначальные вложения. Поэтому следующий шаг при составлении финансовой части бизнес-плана — прогноз прибылей и убытков.

От чего отталкиваться при составлении этого прогноза? От планируемого дохода бизнеса. Чтобы посчитать его, необходимо стоимость услуги или товара умножить на количество продаж.

Если вернуться к примеру с автомойкой, нужно цену мойки одного автомобиля умножить на количество помытых за месяц машин. Цена за разные виды мойки авто чаще всего варьируется. Например, быстрая мойка кузова обойдётся в 170 рублей, а комплексная мойка внутри и снаружи — в 500 рублей. Лучше взять в расчёт некий средний чек.

Загрузка автомойки также будет разной в зависимости от сезона, площади и типа мойки. Хорошим показателем для ручной мойки считается помывка 120-140 авто в день, для автоматической — 400-500 машин в день. Но по факту клиентов может быть меньше.

Следующий шаг расчётов — величина расходов бизнеса. Чтобы определить её, нужно сложить все запланированные расходы. В случае с автомойкой в этот раздел войдут:

- Расходы на материалы (тряпки и автохимию)

- Расходы на выплату зарплаты персоналу

- Расходы на оплату коммунальных услуг и связи

- Расходы на рекламу

- Расходы на выплату налогов

- Расходы на платежи по кредитам

Сюда же могут войти расходы на оплату аренды, охрану, одним словом на всё, что необходимо для поддержания деятельности бизнеса. По словам Айдара Исмагилова, на расходные материалы стоит заложить 100 тыс. рублей в месяц. Все прочие расходы могут довольно сильно различаться в каждом конкретном случае в зависимости от разных факторов. Так, расходы на рекламу будут зависеть от расположения автомойки: если она во дворах, то потребуется полноценная рекламная кампания, а если на оживленной магистрали — достаточно будет заметной вывески.

прогноз прибыли и убытков

Если вычесть из суммы доходов бизнеса сумму его расходов, можно узнать какова чистая прибыль. Этот показатель гораздо лучше, чем доход, показывает, каково состояние бизнеса и сколько нужно вложить в его дальнейшее развитие.

На первых порах работы бизнеса расходы зачастую превышают доходы, а вместо чистой прибыли появляются чистый убыток. В первые месяцы или даже год работы это — нормальная ситуация. Пугаться её не стоит: главное, чтобы убыток сокращался с каждым месяцем.

Составляя прогноз прибылей и убытков, все показатели стоит просчитать помесячно до момента окупаемости бизнеса. При этом не стоит делать прогноз слишком оптимистичным: представьте, что доход будет не максимально возможным, возьмите усреднённые показатели.

Денежный поток (Cash Flow)

Для бизнеса, который пока находится на стартовом этапе, важно понять не только какова будет его чистая прибыль. Одним из важнейших показателей является так называемый денежный поток или cash flow. Рассчитав денежный поток, можно определить каково финансовое состояние бизнеса и насколько эффективны инвестиции в него.

Денежный поток рассчитывается как разница между денежными поступлениями и оттоками за определённый период. Если вернуться к примеру с автомойкой, то чтобы рассчитать денежный поток в первый месяц её работы, необходимо за поступления взять чистую прибыль, а за оттоки — сумму первоначальных инвестиций.

При этом считать будет удобнее, если оттоки обозначить как отрицательное число. То есть, к сумме начальных инвестиций в автомойку добавляем знак «минус», а к полученному числу прибавляем чистую прибыль в первый месяц работы.

Чтобы посчитать денежный поток во втором месяце, нужно найти разницу между результатом первого месяца и чистой прибылью, полученной во втором месяце. Поскольку в первый месяц получилось отрицательное число, чистую прибыль к нему снова нужно прибавить. Денежный поток во все последующие месяцы считается по той же схеме.

Оценка эффективности проекта

Спрогнозировав прибыли и убытки, а также движение денежных средств бизнеса, необходимо перейти к одному из наиболее важных разделов — оценке его эффективности. Существует множество критериев, по которым оценивается эффективность проекта. Но для малого бизнеса достаточно оценить всего три из них: рентабельность, точку безубыточности и срок окупаемости.

Рентабельность бизнеса — один из наиболее важных показателей. Вообще, в экономике существует множество различных показателей рентабельности — рентабельность собственного капитала, рентабельность активов, рентабельность инвестиций. Все они позволяют провести оценку эффективности бизнеса в разных его аспектах.

Чтобы понять, какие именно показатели рентабельности стоит просчитать в своём бизнес-плане, нужно обратиться к требованиям инвестора или кредитной организации. Если же цель — оценить рентабельность бизнеса «для себя», достаточно будет просчитать общую рентабельность бизнеса.

Сделать это просто. Достаточно прибыль бизнеса разделить на сумму его доходов, а затем умножить полученное число на 100, чтобы получить результат в процентах.

Трудно назвать оптимальный показатель рентабельности бизнеса. Он во многом зависит от величины бизнеса, рода деятельности компании. Для микробизнеса с выручкой до 10 миллионов рублей хорошим считается показатель рентабельности в 15 — 25%. Чем крупнее бизнес, тем ниже может быть полученный процент. В случае с автомойкой нормальный показатель рентабельности — от 10 до 30%, утверждает Айдар Исмагилов.

Ещё один показатель, который необходимо просчитать, — точка безубыточности. Она позволяет определить, при каком доходе предприятие будет полностью покрывать свои расходы, но пока не будет получать прибыли. Это нужно знать, чтобы понять насколько прочен бизнес в финансовом плане. Чтобы найти точку безубыточности, нужно сначала умножить доход бизнеса на его постоянные расходы, затем от дохода отнять переменные расходы, а после – первое полученное число разделить на второе.

Постоянные расходы — те, что не зависят от объемов произведённого товара или оказанных услуг. Такие расходы бизнес несет даже тогда, когда простаивает. В случае с автомойкой в число таких затрат входят зарплата бухгалтеров и администраторов, коммунальные услуги и связь, амортизационные отчисления, платежи по кредитам, налоги на имущество и так далее.

Переменные расходы — всё, что меняется вместе с изменением объема производства. Например, на мойке затраты, которые меняются с увеличением или уменьшением числа вымытых машин, это расходы на автохимию, расход воды, сдельная зарплата.

Получив в результате проведённых расчётов определённое число, можно соотнести его с отчётом о прибылях и убытках. В тот месяц, когда доход бизнеса достигнет или превысит сумму, полученную в результате расчёта точки безубыточности, она и будет достигнута.

Чаще всего точка безубыточности достигается далеко не в первый месяц работы бизнеса, особенно если он связан с производством. По словам Айдара Исмагилова, в случае с автомойкой выход на точку безубыточности зависит от сезона. Если мойка открылась в сухой летний сезон, когда спроса на услуги мало, они будет убыточной в течение всего этого сезона. Если же открытие произошло в сезон повышенного спроса, то на точку безубыточности можно выйти и в первый месяц.

Срок окупаемости бизнеса — один из важнейших показателей не только для самого предпринимателя, но и для его потенциальных инвесторов. Например, если срок окупаемости бизнеса слишком долог, то получить кредит на него в банке становится гораздо сложнее.

Проще всего посчитать срок окупаемости, если уже просчитан денежный поток. В этом случае нужно найти месяц, в котором после сложения положительного числа чистой прибыли с отрицательным числом начальных инвестиций получилось положительное число. Это будет означать, что прибыль от бизнеса полностью покрыла первоначальные вложения в него.

Именно по этой причине высчитывать денежный поток, как и прибыли и убытки, необходимо как минимум до тех пор, пока не будет достигнут срок окупаемости. Срок окупаемости инвестиций в значительной мере зависит от величины инвестиционных расходов. В случае с автомойкой минимальный срок — 3 года.

Вот основные показатели, которые необходимо будет рассчитать в бизнес-плане на старте любого бизнеса. Конечно, это далеко не аксиома, и в зависимости от требований инвесторов, состояния предприятия, его вида деятельности и других особенностей могут понадобиться дополнительные расчёты. Большую часть из них можно провести самостоятельно.

Источник

В каждой деятельности есть этап планирования, в финансовой сфере этому вопросу уделяют особое внимание. Инвестиционный план представляет собой проект, который включает как описание этапов работы в бизнесе, так и анализ потенциальных рисков, сценарий поведения в том или ином случае. Разработка инвестиционного плана – это обязательное требование, вне зависимости от объемов вложений, поэтому каждый инвестор должен обладать соответствующими навыками по его составлению.

Что такое инвестиционный план и его отличия от бизнес-плана

Сущность этого документа состоит в том, что он представляет собой полноценную стратегию достижения поставленных целей и задач, а также ожидаемые результаты инвестиций. В широком смысле инвестиционный план может создавать любой человек, причем не только применительно к финансовой стороне, но и в любой другой сфере жизни.

На практике этот документ называют также инвестиционным (стратегическим) проектом, стратегическим инвестиционным планом или бизнес-планом. Эти понятия практически совпадают, поскольку во всех случаях речь идет о планировании инвестиций на предприятии, ожидаемых результатах вложения и конкретных сроках их достижения. Однако есть и некоторые отличия между инвестиционным и бизнес-планом:

- Бизнес-план представляет собой конкретную проработку вновь создаваемого или уже готового бизнеса, описание вложений, полную смету предполагаемых расходов, участников процесса и описание ожидаемых сроков достижения результатов.

- Инвестиционный план во многом совпадает с ним по структуре, однако он представляет собой долгосрочное планирование инвестиций как в одном, так и сразу в нескольких видах бизнеса.

Поэтому план – это стратегический проект, а описание развития бизнеса зачастую является его составляющей частью. Таким образом, можно сказать, что бизнес-план – это важнейшая часть стратегического проекта. И поэтому понятия часто используются в одинаковом значении, что не является ошибкой.

Цель, задачи и функции

Каждый план обладает своими целями и задачами. В глобальном смысле цель стратегического проекта – определить объект вложений, сроки получения прибыли и ожидаемые результаты от инвестиционного планирования. То есть при постановке цели эксперт должен четко ответить на вопрос, сможет ли инвестор достичь своих целей в поставленные сроки при вложении конкретной суммы в предприятие. Соответственно вытекают такие задачи:

- привлечение инвестиций;

- создание новых рабочих мест;

- улучшение ключевых экономических показателей, расширение бизнеса;

- правильная расстановка приоритетов, выделение основных и второстепенных направлений развития бизнеса;

- анализ рынка сбыта (для этого необходимо составлять отдельный маркетинговый план).

Поэтому разработка стратегического проекта выполняет сразу несколько функций:

- создание концепции бизнеса, модели его развития;

- практическая реализация этой модели, анализ возможных рисков;

- привлечение новых финансовых ресурсов, поиск источников;

- расчеты и оценка эффективности ранее сделанных вложений.

Для их реализации необходимо учесть сразу несколько требований к составлению этого документа. Он должен содержать конкретные качественные и количественные показатели, реальные цели, которые предполагается достичь в тот или иной период. Также любой план должен содержать полный перечень своих преимуществ и слабых сторон. Фактически именно анализ рисков позволяет добиться финансовой стабильности компании, поскольку преимущества бизнеса не должны уводить инвестора от прогноза возможных затруднений.

Структура инвестиционного плана

Вне зависимости от конкретного вида бизнеса структура плана выглядит примерно одинаково для всех случаев. Она включает в себя вводную часть с описанием проекта, основную часть, где детально прописывают этапы, объемы вложений и желаемые результаты, а также завершение с отслеживанием всех ключевых показателей, анализом реально складывающейся ситуации на рынке.

Вводная часть

Вводная часть представляет собой не просто вступление с описанием планирования, а паспорт проекта, в котором содержатся такие данные:

- Название проекта, которое отражает его суть. Нередко совпадает с названием компании, хотя может и отличаться от него – например, в тех случаях, когда одно и то же предприятие реализует сразу несколько стратегических проектов.

- Подробное описание предприятия. Приводится его полное название, учредительные документы, реквизиты, основное и второстепенные направления деятельности. Во введении указывают должности и ФИО всех менеджеров компании, ее ключевых сотрудников (главного бухгалтера, начальников отдела сбыта, рекламы, службы охраны и др.).

- Подробное описание продукции или услуг, которые оказывает компания. В этом разделе не просто приводят перечень продукции, но и описывают ее преимущества и недостатки с точки зрения сбыта. Приводят описание конкурентных преимуществ (реальных и потенциальных).

- Описание этапов реализации целей. Составляется график инвестиций в разные периоды времени. При его реализации учитывают ожидаемый спрос на продукцию или услугу, темпы роста заработных плат разным сотрудникам, постоянные издержки (аренда, амортизация, транспортные расходы и т.п).

Маркетинговый план

Представляет собой анализ особенностей реализации продукции:

- анализ рыночной конъюнктуры;

- цели и стратегия развития компании в обозримый период (ближайший год);

- тактика, детализация каждого этапа (подробное описание стратегии);

- бюджет, анализ расходов и доходов (постоянных и переменных);

- система контроля выполнения плана, возможность его корректировки.

Организация процесса реализации проекта

Это одна из важнейших составляющих инвестиционного плана. Здесь детально прописывается сам проект, этапы его реализации (сроки, объемы продаж, затраты и ожидаемые результаты). Обычно эту информацию представляют в виде графика, который составляется с учетом различных факторов:

- снижение или увеличение спроса;

- динамика закупочных цен;

- текущая конъюнктура;

- прогноз развития.

На каждом этапе реализации проекта назначаются ответственные лица, устанавливаются формы контроля их работы и деятельности других подчиненных сотрудников.

Финансовый план

Финансовый план, по сути, представляет собой бюджет с ежемесячными (ежеквартальными, ежегодными) доходами и расходами предприятия. Доход рассчитывается на основе показателей развития бизнеса (например, объем продаж, торговая наценка, средний чек). Расходы – исходя из постоянных и переменных издержек:

- арендная плата;

- закупка товаров;

- фонд заработной платы;

- налогообложение;

- транспортные издержки и др.

Заключение

Заключение должно содержать обоснованные выводы о том, стоит ли заниматься данным проектом в настоящий момент, как лучше войти в рынок, например:

- минимальные вложения в начальный период;

- место расположения компании (магазина);

- ценовая политика, агрессивное завоевание рынка.

Также в заключении должны содержаться конкретные ответы на все вопросы инвестиционного плана, описание этапов его реализации. Поэтому заключение – это резюме проекта с кратким описанием всех его пунктов.

Пример инвестиционного плана

Разрабатывать стратегический проект развития компании можно только при наличии соответствующих навыков. Однако бизнес-план небольшой фирмы (малого бизнеса) при желании может составить любой человек. В качестве примера можно взять открытие магазина игрушек с условным названием «Сказочный мир».

На практике план конкретного проекта может несколько отличаться от теоретической схемы, однако по сути он всегда будет включать в себя смету расходов, анализ рисков, маркетинговый и финансовый план.

Введение

Название магазина – «Сказочный мир». Основная продукция – детские игрушки, товары для детей в возрасте до 15 лет. Преимущества продукции:

- постоянный спрос;

- психологические особенности потребителя (отказать в покупке детям сложнее);

- клиент приобретает товары не только в связи с праздником, но и в повседневной жизни (детское питание, одежда, канцелярские товары и т.п.).

Слабые стороны:

- высокая конкуренция;

- наличие крупных компаний, которые могут предложить меньшую цену;

- высокие издержки на аренду (обычно такой магазин целесообразно размещать в крупных торговых центрах).

Расчет первоначальных вложений

Смета первоначальных вложений насчитывает около 4 миллионов рублей исходя из таких расчетов:

- аренда помещения за 1 месяц 150 тыс. р.;

- ремонт помещения 600 тыс. р.;

- приобретение оборудования для торговли 400 тыс. р.;

- закупка первых товаров 2 млн р.;

- затраты на рекламу 300 тыс. р.;

- организационные расходы по регистрации бизнеса и оформлению других документов 100 тыс. р.;

- запасные средства для действий в непредвиденных ситуациях 250 тыс. – 400 тыс. р.

Выбор помещения

Это очень важный пункт, поскольку от выбора конкретного места расположения зависит не менее 50% прибыли. В данном случае ориентируются на такие факторы:

- расположение в крупных торговых центрах с постоянно большим потоком покупателей, в том числе семей с детьми.

- расположение поблизости детских садов или школ, а также других образовательных учреждений;

- еще один фактор – близость новостроек (новые микрорайоны), где обычно проживают молодые семьи.

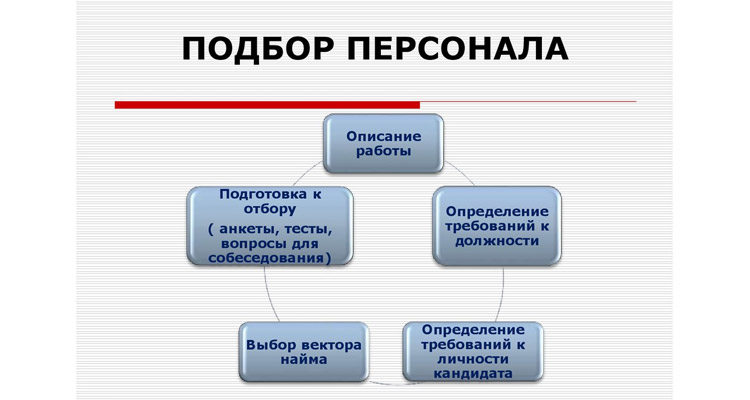

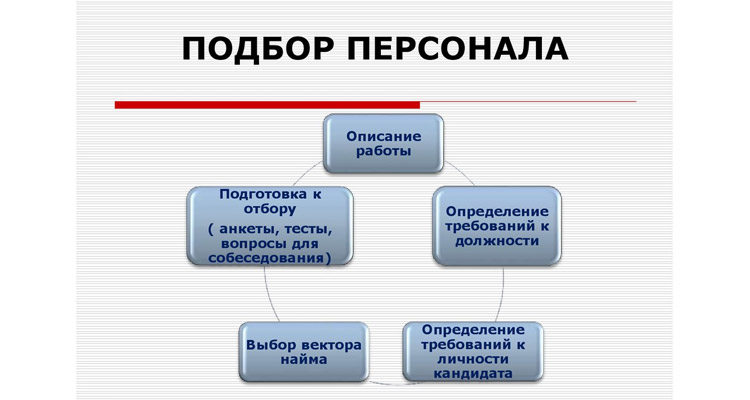

Подбор кадров

Минимально необходимо нанять 6 человек:

- менеджер (управляющий);

- 3 продавца-консультанта, работающие посменно;

- бухгалтер;

- заведующий складом.

Маркетинговый план

Наиболее часто выбирают формат самообслуживания, т.е. cash and carry. При этом необходимо особенно внимательно проанализировать ассортимент магазина. Он должен быть достаточно разнообразным и рассчитан на любой семейный бюджет:

- дешевые пластмассовые игрушки (ширпотреб) и дорогие товары (настольные игры, коллекционные модели, игровые механизмы);

- обязательно наличие брендовых товаров, которые ассоциируются с детскими фильмами, например, серия «Смешарики», «Angry Birds» и т.п.;

- выкладка товара в точном соответствии с принципами успешного мерчендайзинга (по ценам, цвету, дизайну, в соответствии с зонированием и т.п.).

Финансовый план

Здесь рассчитывают постоянные издержки, необходимые для поддержания нормального состояния бизнеса (в месячном выражении):

- фонд заработной платы и страховых отчислений от 150 тыс. р.;

- аренда ежемесячная 150 тыс. р.;

- аутсорсинг (уборка, также впоследствии на него переводят бухгалтерию) 15 тыс. р.;

- плата за коммунальное обслуживание помещения 30 тыс. р.;

- издержки по налогообложению 10 тыс. р.;

- расходы на рекламу 50 тыс. р.;

- прочие (непредвиденные) расходы 30 тыс. р.

Всего получается порядка 400 тыс. р. ежемесячно.

Анализов рисков

К рискам относят проявления слабых сторон бизнеса, которые были описаны выше:

- высокая конкуренция среди магазинов аналогичного сегмента (малый бизнес);

- конкуренция со стороны крупных игроков (сетевые компании);

- сезонная зависимость (наиболее большой объем продаж в период новогодних праздников, спад в летний период);

- увеличение платежей за аренду и иных издержек (коммунальные платежи, закупочные цены и др.).

Ожидаемая доходность

Также в инвестиционном плане необходимо детально прописать ожидаемый уровень дохода. Он должен складываться на основе конкретных показателей:

- торговая наценка минимальная 50%, максимальная 200%, средняя 100%;

- средний чек (без учета наценки) около 800-1000 р.;

- количество чеков (продаж) в день – в среднем 50;

- ежедневный доход около 30 тыс. р.;

- ежемесячный доход около 900 тыс. р.

Таким образом, в чистом выражении магазин может принести порядка 400-500 тыс. р. выручки ежемесячно. Эта средняя величина, которая может значительно изменяться в зависимости от сезона.

В заключении нужно сделать обоснованный вывод о том, стоит ли заниматься подобным бизнесом, а также с чего конкретно начать, где именно открыть магазин. То есть заключение представляет собой ответы на все вопросы, обозначенные в плане и соответствующие выводы.

Источник