Финансовая модель в бизнес плане

Финансовая модель — это учет и расчет текущих и будущих потоков компании, те экономика проекта. Она нужна, если:

1) Ты хочешь построить финансово устойчивый бизнес или/и

2) Ты привлекаешь финансирование или/и

3) Ты хочешь избежать банкротства

У меня значительный опыт создания фин моделей как фултайм в Большой четверке и фонде, так и парттайм — в рамках разработки для стартапов/ бизнеса (в том числе своего), поэтому решила поделиться своим подходом к построению фин моделей.

Совет: если не знаешь, с чего начать и нет возможности оплатить профессиональную помощь, можно использовать шаблон — их полно в интернете (например, для Saas бизнеса неплохая вот эта), но помни, что твой бизнес — уникален, поэтому и финансовую модель лучше строить с нуля. Если все-таки используешь шаблон, не делай это вслепую, адаптируй его. Например, в консалтинговых компаниях (в той же Big4) запрещено использовать предыдущие фин модели схожих бизнесов, запрещено даже использовать какие-то шаблоны — все считается под каждый бизнес с нуля.

Основные части фин модели

У финансовой модели бизнеса должны быть следующие компоненты:

1) План продаж: как ваш бизнес планирует получать доход? Основные переменные, от которых зависит доход компании и их прогноз, учитывая сезонность и макро и индустриальные показатели.

Например, для магазина на углу это будет 1) средний чек 2) кол-во посетителей 3) кол-во покупателей 4) площадь магазина. Для онлайн магазина это 1) траффик 2) кол-во покупателей 3) ср чек заказа 4) GMV (gross merchandise value) 5) кол-во заказов на 1 покупателя и т.д.

2) План найма на работу: кто нужен в команду, чтобы построить компанию, и когда вы должны нанять их?

3) План расходов: сколько будет стоить поддерживать сервера/ хостинг, привлекать новых клиентов, снимать офис? Как расходы будут расти с ростом бизнеса?

4) Метрики: сколько приносит один клиент за всю его жизнь с компанией (LTV)? Сколько стоит привлечение одного покупателя (CAC)? Какой средний доход на пользователя (ARPU)? Какой conversion rate из посетителя в покупателя? Эти метрики являются важными для бизнеса, еще важнее, чтобы доходные метрики увеличивались, а расходные — уменьшались.

4) 2 отчетности: на выходе необходимо построить P&L и cashflow на текущий и будущие периоды.

Совет: создание финансовой модели — это не наука, правильного ответа не существует — однако есть некоторые вещи, которые работают, а есть те, которые не работают.

План продаж

Это самая важная часть любой финансовой модели. Хороший план продаж состоит из драйверов продаж — ключевых факторов, которые увеличивают продажи. То есть недостаточно просто показать, как цифра дохода меняется от месяца к месяцу, важно показать составляющие этого дохода, и как их рост влияет на рост выручки бизнеса. И эти метрики должны быть числовыми.

Например, кол-во посетителей на сайте (трафик) — кол-во регистраций/лидов/заявок — кол-во демо — кол-во заказов — ср стоимость заказа. Продумайте каждый этап воронки продаж, от момента «знакомства» с компанией до покупки. Посчитайте конверсию с одного этапа в другой.

После того, как вы продумали воронку по привлечению новых клиентов, необходимо рассчитать кол-во клиентов за период: платящие клиенты за предыдущий период + новые платящие клиента в текущем периоде – клиенты, переставшие платить/удалились = платящие клиенты в отчетном периоде. Если есть разделение на продукты или варианты подписки (мес/годовая) – такие расчеты должны быть в разрезе продуктов или вариантов подписки.

Итак, теперь берем это кол-во клиентов и умножаем на средний чек и получаем выручку за период. Здесь также лучше разделить расчет в разрезе продуктов или вариантов подписок.

План найма

Закончили с продажами, переходим к плану найма. Для большинства стартапов зарплата – самая большая величина расхода. Поэтому лучше рассчитать точно, когда и кто вам понадобится для роста компании, чтобы не нанимать слишком рано и слишком много людей.

Основные позиции:

1) Продажи и маркетинг (контент маркетолог, специалисты по онлайн маркетингу/ SEO, пиар, менеджеры по продажам, коммерческий директор)

2) Постпродажная и технической поддержка клиентов (менеджеры)

3) Разработка (разработчики, продакт менеджер)

4) Админ/ менеджмент (бухгалтер, юрист, секретарь, генеральный директор, операционный директор и т.д.)

Какие-то позиции вообще не нужны вашему бизнесу, какие-то можно аутсорсить, но какие-то – основа вашего бизнеса. Ключевым моментом здесь является обеспечение масштабируемого плана найма: подумайте о возможностях вашей нынешней команды: «Для каждого клиента X мне нужен 1 новый член команды (для любой соответствующей функции). Сколько клиентов может взять аккаунт менеджер, прежде чем нанимать другого? Сколько торговых представителей у вас есть, пока вам не понадобится менеджер по продажам, чтобы управлять ими? Сколько менеджеров по продажам у вас есть, и когда пора нанимать коммерческого директора для управления и найма продажников? Сколько всего сотрудников у вас есть, пока вам не понадобится HR-специалист?

План расходов

Все расходы делятся на переменные, постоянные и расходы на масштабирование (каждый 100ый клиент требует нового аккаунт менеджера).

Обычно я разбивают расходы на себестоимость (все затраты на создание/получение продукта), маркетинг и продажи (все затраты на привлечение клиента) и административные траты (аренда и тд).

Метрики

То есть unit-экономика. Набор метрик зависит от направления бизнеса, но есть основные обязательные для любой компании:

CAC – cost of acquisition – стоимость привлечения клиента

MRR – monthly recurring revenue – ежемесячный повторяющийся доход

Churn rate – коэффициент оттока клиентов

Conversion rate – конвертация из посещения сайта в покупку

LTV – Lifetime Value – сколько денег приносит клиент за свою “жизнь” в компании

ARPU – средний доход на 1 клиента

В интернете несложно найти шаблоны с формулами. Можно воспользоваться этим.

Отчетность

Результатом фин модели должен стать P&L (отчет о прибылях и убытках) и отчет о движении денежных средств, которые показывают, сколько денег нужно и на какой период, когда будет точка безубыточности и будет ли она вообще, и дают основу для расчета стоимости компании.

Совет: лучше сделать отдельные вкладки на исходные данные и расчеты и для расчетных данных максимально ссылаться на цифры на листе с исходными данными. Также лучше обозначить разные типы чисел разными цветами. Например, цифры, вбитые руками, желтым цветом, а расчеты – голубым. И чем детальней, тем лучше: помесячный расчет всегда лучше, чем годовой или квартальный, особенно в начале пути.

Фин модель – важнейший инструмент анализа положения и возможностей роста компании. Это инструмент, не документ, который отражает экономику бизнеса. Каждый месяц анализируйте результаты, задавайте себе вопросы, ставьте гипотезы и тестируйте их: почему конверсия снизилась или кол-во продаж на клиента стало меньше, как мы можем снизить отток клиентов на 1%, как мы можем увеличить чек на 10%, что нужно, чтобы заработать 10 х текущей выручки?

Источник

Что такое финансовая модель?

Мы уже немного писали о составляющих финансовой модели ранее и обещали подробнее рассказать о том, как ее построить.

Фактически, финансовая модель – это описание вашей компании и ее развития в денежном выражении. При этом модель отражает взаимосвязи, которые присутствуют как в финансовых потоках вообще, так и в процессах, характерных для вашей компании в частности.

Именно поэтому работающую финансовую модель невозможно построить, не имея хорошего понимания самого бизнеса. А это – та часть, за которую отвечает сам предприниматель. Научиться же переносить бизнес-процессы в формат финансовой модели может любой человек – для начала достаточно базовых знаний математики и Excel.

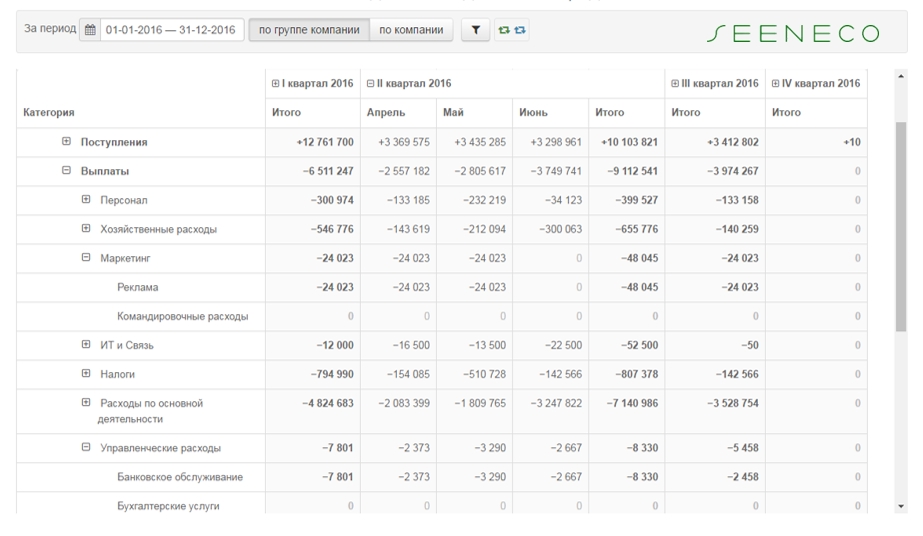

Традиционно, в крупных компаниях в финансовую модель включают ряд блоков: плановый отчёт о движении денежных средств, где отражены операционные, инвестиционные и финансовые денежные потоки, отчёт о прибылях и убытках, бухгалтерский баланс.

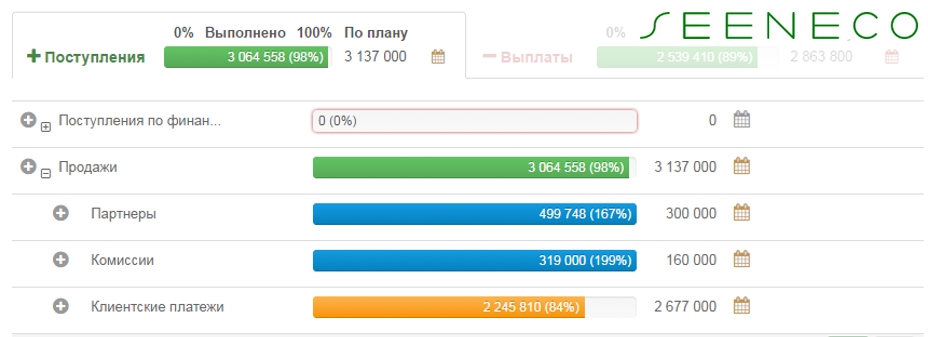

Так может выглядеть пример готового отчета движения денежный средств:

На старте необходимо начать с прикидки операционной части, в которой будут учтены ваши доходы и переменные и постоянные расходы. В этой статье затронем только эту часть модели.

Начните с планирования доходов

Финансовую модель на старте лучше всего делать в Excel и планировать по месяцам.

В первую очередь, составьте список всех источников выручки и последовательно, по каждому из них внесите в таблицу план продаж по месяцам.

Для более реалистичного прогноза продаж начните с оценки рынка и построении воронки продаж. Для этого отталкивайтесь от конверсии тех инструментов, которые вы планируете использовать. Это могут быть мероприятия, звонки для офлайн каналов, и контекст, SMM, контент в сети – для офлайн. Далее ориентируйтесь на возможную конверсию вашего отдела продаж или конверсию вашего сайта в заказы/регистрации и далее на конверсию в оплаты.

Таким образом, рассчитав количество покупателей в месяц по каждому из направлений или позиций, умножив на цену и на частоту покупок в этот период, и после сложив результаты, вы получите итоговый входящий денежный поток.

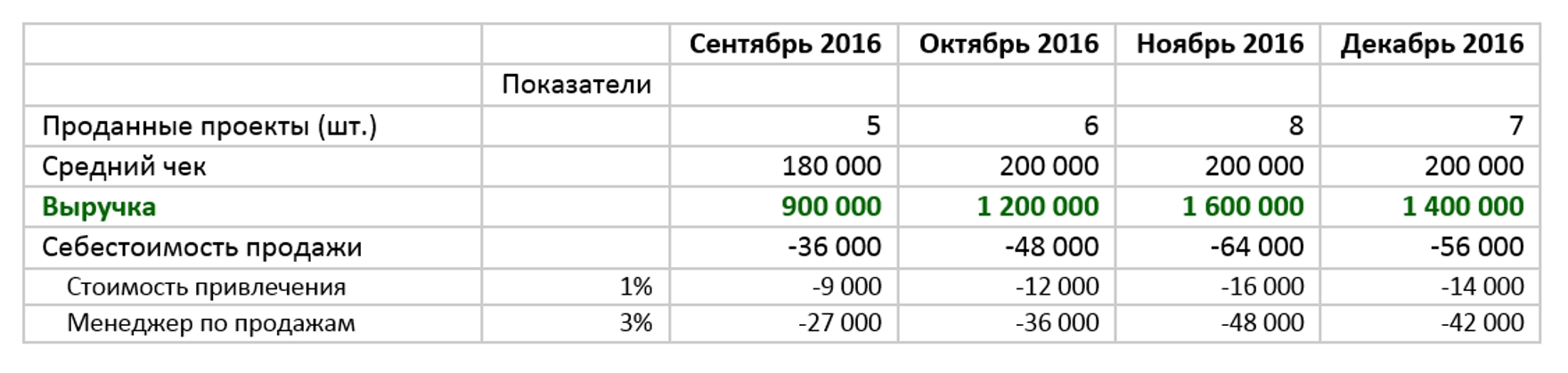

Спрогнозировав продажи по всем вашим направлениям или позициям, оцените себестоимость продаж. В бухгалтерской отчетности под этим понимают все расходы, связанные с реализацией продукции, и сюда попадают в том числе расходы на производство, транспортировку. В нашем случае, речь идет только о тех расходах, которые связаны с продажей единицы продукции: контекстная реклама, премия менеджеру, агентская комиссия и т.п. Фактически, эта часть модели уже связана с переменными затратами, но удобно на этом шаге сделать ее просчет, чтобы понимать, какие ресурсы необходимы для того, что генерировать заданный входящий поток денежных средств.

У вас в итоге должна получиться табличка с данными по продажам и их себестоимости.

Вот так может выглядеть упрощенная таблица для компании, которая занимается веб-проектами:

По мере работы вы сможете корректировать, углублять свою модель, лучше понимая длительность сделки, задержки в оплате и т.д.

В части финансовой модели, которая связанна с продажами и маркетингом, есть множество обзорных материалов, в том числе на Спарке.

Спланируйте ваши расходы

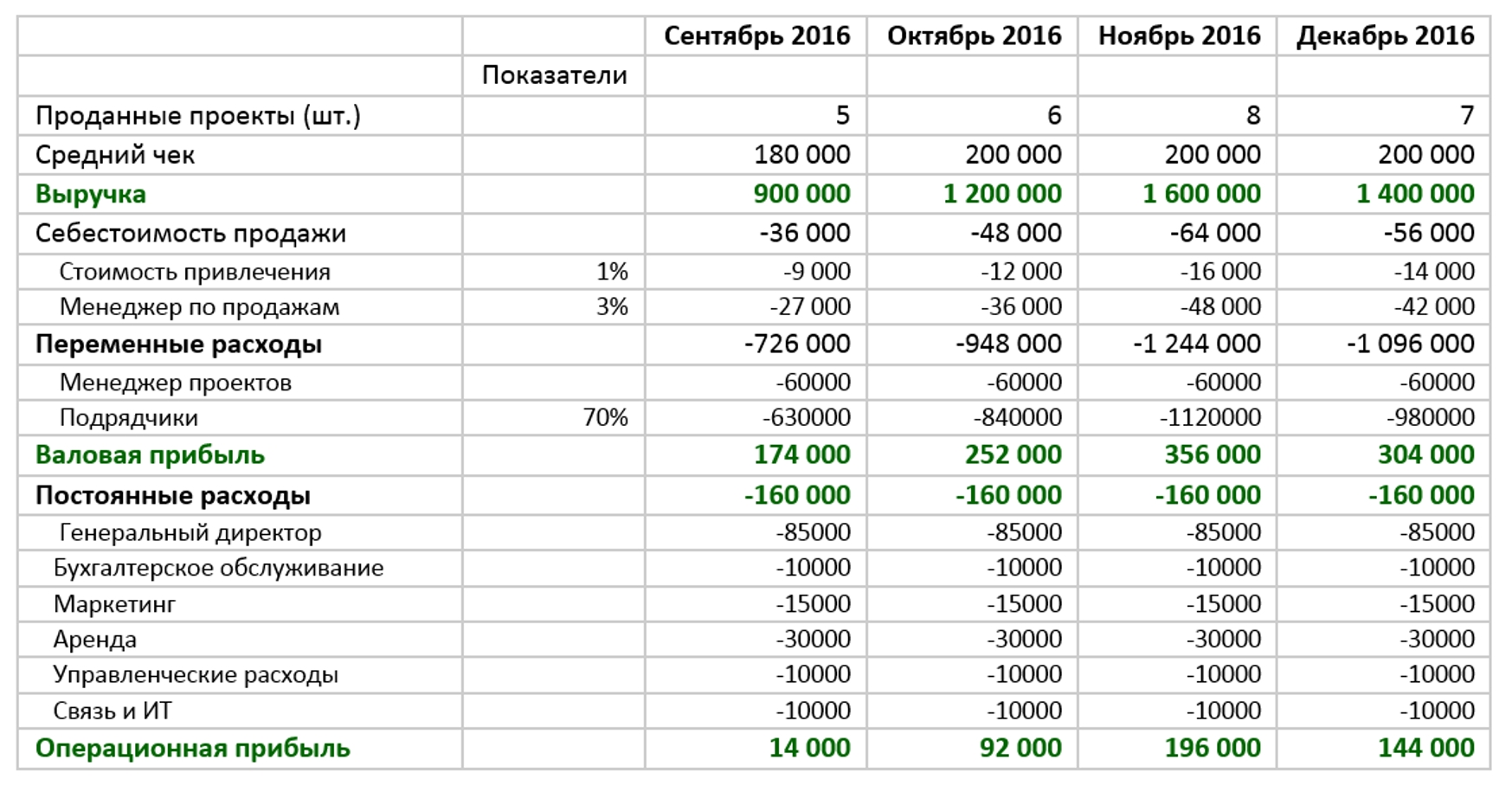

На следующем шаге разделите ваши расходы на переменные, то есть те, которые зависят от объема выручки, и постоянные, которые от объема выручки напрямую не зависят.

В переменные войдут все расходы, которые зависят от продажи единицы продукции или от оказания услуги: это закупки, оплата производственного персонала, включая налоги на эти зарплаты, работы субподрядчиков, транспортные расходы и т.п.

Сложив все переменные расходы, включая расходы на продажи (ранее посчитанную нами себестоимость продаж) и вычтя эту сумму из доходов, мы получим валовую прибыль. Важно выделить этот показатель в финансовой модели. Он является хорошим индикатором, который показывает эффективность операционной модели.

Далее подсчитываем постоянные расходы. Это различные административные и хозяйственные расходы, такие как аренда, оплата непроизводственного персонала, содержание оборудования, маркетинговые затраты, которые напрямую не могут быть отнесены в продаже единицы продукции и т.д.

Планирование расходов не менее ответственная часть работы. Здесь главное – детализация и реалистичность ваших прогнозов. Постарайтесь учесть все статьи расходов. Возможно, это не удастся сделать с первого раза и потребуется несколько попыток. Здесь вам также поможет исследование рынка и конкурентов, общение с более опытными предпринимателями.

Посчитайте операционную прибыль

Отняв от валовой прибыли постоянные расходы, вы получите операционную прибыль. Это важный показатель, который позволяет оценить операционную деятельность компании в целом. Очевидно, что она должна быть положительной, по крайней мере, в перспективе вашей модели. То есть в первый месяц работы валовая прибыль от продаж может и не покрывать всех постоянных затрат, но по мере роста компания должна выходить в плюс по операционной деятельности, иначе она просто-напросто будет генерировать убытки.

На этом этапе ваша модель в упрощенном виде будет выглядеть примерно так:

Амортизация, налоги, проценты – что с этим делать?

Для полноты понимания финансовой модели не хватает еще нескольких составляющих.

Первое – это расчет расходов на закупку средств производства, то есть тех активов, без которых вы не сможете начать работать: оборудования, компьютеров и т.д. Составьте список необходимых закупок и посчитайте суммарные затраты, которые вы понесете единовременно. Это уже часть финансовой модели, которая затрагивает инвестиционную составляющую.

Для управленческого, бухгалтерского и налогового учета применяется, так называемая, амортизация. Это распределение всей суммы единовременных затрат на покупку капитальных активов на определенный период. С точки зрения бухгалтерского учета, этот срок устанавливается законодательно. Для начала, для целей финансового анализа, вы можете ориентироваться на срок полезного использования этого оборудования. То есть вы делите общие затраты на количество месяцев амортизации и записываете результат в затраты каждого месяца. Так, например, приобретение двух ноутбуков за 60 000 рублей, которые будут использоваться с течение года, записываются расходами на каждый месяц в сумме 10 000 рублей.

Вторая составляющая – это налоги. Их подсчет завязан на ту систему налогообложения, в которой работает ваша компания. Это может быть общая система или один из специальных режимов – упрощенный, ЕНВД и т.д. Начисление налогов по каждому из них сильно отличается друг от друга, поэтому вам стоит уделить этому особое внимание, т.к. налоги могут запросто составить значительную часть выручки.

Все, что касается амортизации и налогов, особенно для компаний с большими капительными затратами на старте, тесно связано вопросами бухгалтерского и налогового учета, и начинающему предпринимателю стоит в этой части обратиться за консультациями к профессионалам, которые помогут сориентироваться в тонкостях регулярно меняющегося законодательства и скорректировать модель.

Если для осуществления деятельности вы планируете привлекать заемные средства, то в вашу модель необходимо добавить данные по финансовой деятельности: рассчитать сумму займа, ежемесячные выплаты долга и процентов. О привлечении заемных средств для бизнеса мы рассказывали здесь.

Что дальше делать с финансовой моделью?

Собрав в единой таблице прогноз операционной, инвестиционной и финансовой деятельности у вас получится один из ключевых отчетов – прогнозный отчет движения денежных средств. Проработав эту часть модели, вы не только спланируете поступление денег, но и непосредственно проясните различные вопросы, напрямую касающиеся деятельности вашей компании.

В полноценную финансовую модель помимо отчета о движении денежных средств входят еще отчет о прибылях и убытках и баланс. Именно такой состав чаще всего запрашивают инвесторы и банки. Об этих отчетах мы расскажем чуть позже.

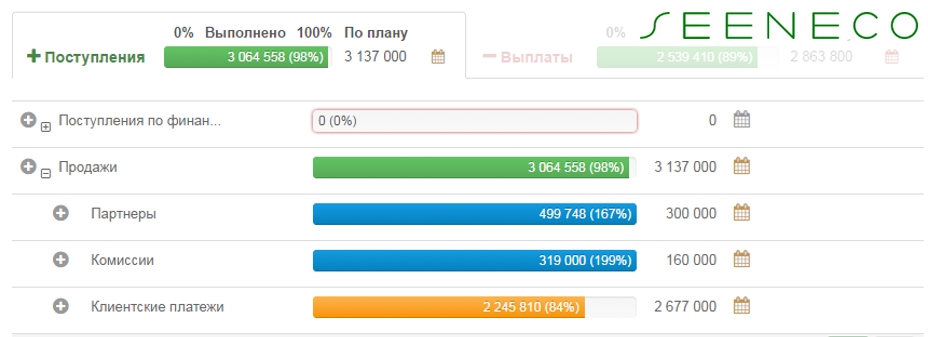

Создав финансовую модель, важно не убрать ее «на дальнюю полку» и открыть только через год, а как можно чаще, особенно на первоначальном этапе, вести анализ своей деятельности и сопоставлять план с фактом. Мы в Seeneco специально для этого реализовали индикаторы, показывающие процент выполнения плана от заданных планов, как по расходным, так и по доходным статьям.

Кроме этого нужно учесть, что ни одна финансовая модель в новом бизнесе не выполнялась на 100%. Ваши планы требуют постоянной корректировки и уточнения. Только в режиме регулярного мониторинга и внесения изменений финансовая модель начинает приносить реальную пользу предпринимателю, помогая ему точнее прогнозировать будущее и улучшать процессы.

PS:

И еще несколько технических рекомендаций по составлению финансовой модели:

- Закладывайте тот горизонтом планирования, в котором вы получите окупаемость проекта.

- Разделите для себя компоненты, от которых вы будете отталкиваться, и производные от них. Например, вы можете задать конверсию посетителей в заказы, а затем менять ее, наблюдая, как меняется валовая прибыль. Эти ключевые предпосылки лучше как-то выделать цветом.

- Для удобства записывайте суммы по расходам со знаком «минус». Это упростит работу с формулами при подсчете финансовых результатов.

И еще! Наши друзья из проекта FinModel совсем скоро запускают свой онлайн-курс по проработке и запуску бизнес-проектов на основе финансового моделирования. Курс поможет в деталях понять все аспекты бизнеса, построить пошаговый план его запуска, увидеть подводные камни, которые в обычной ситуации увидеть сложно.

Чтобы больше узнать о курсе и задать вопросу автору, подписывайтесь на группу в facebook(https://www.facebook.com/financemodel/) и ждите открытия курса.

Источник