Для регистрации ип нужен бизнес план или нет

Добавлено в закладки: 0

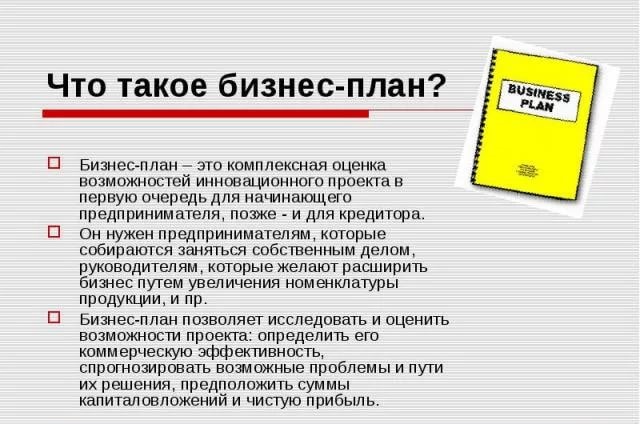

Начинающие предприниматели часто задают вопрос, нужен ли бизнес-план для открытия ИП или нет? Чтобы начать свое дело потребуется пошаговая инструкция, особенно на начальном этапе. Бизнес-план отражает, какие расходы предстоят в ближайшее время, какую прибыль сможет получить ИП, а также долгосрочные перспективы развития.

Что такое бизнес-план

Новички обычно выбирают такую правовую форму, как ИП. Например, геодезист сможет лучше зарабатывать один, чем в большой фирме. То же самое можно сказать о многих других специалистах. При этом если ИП планирует заняться торговлей, то такой документ также поможет определить фронт работы, выявить конкурентов и спрос на продукцию в конкретном регионе.

Бизнес-план – это скорее деловой термин, нежели правовой. Закон не обязывает составлять какой-либо план ведения своей деятельности. Однако все успешные предприниматели едины во мнении, что такой документ необходим, хотя бы для достижения минимальных целей. Что собою представляет документ и нужен ли бизнес-план для открытия ИП?

Он отражает следующие моменты будущей предпринимательской деятельности:

- стартовые расходы на учреждение ИП;

- сферу деятельности;

- уровень конкуренции;

- убытки и прибыль на определенный период;

- вероятные риски;

- сроки окупаемости.

Каждый предприниматель составляет его с учетом собственного размаха. В документе могут быть учтены различные обстоятельства, которые имеют финансовое значение. Пример составления бизнес-плана для ИП можно найти в интернете.

В качестве финансового плана документ необходим в следующих случаях:

- при получении кредита в банке;

- при запросе субсидирования через центр занятости.

При определении размера допустимых субсидий и возможности выдачи займа, кредиторы в первую очередь изучают указанный документ. Он показывает, насколько учтены все риски, и какую прибыль может получать предприниматель. А соответственно как быстро осуществится возврат кредитных средств.

Каким бы не был план, главное учесть все расходы и ожидаемую прибыль. Планирование должно быть предельно реалистичным, чтобы после начала деятельности не было неучтенных сюрпризов для бизнесмена. Бизнес-план для ИП в Беларуси или в России не имеет особых различий. Хотя, как показывает практика, в РБ банки предъявляют более жесткие требования, чем в других странах.

Сегодня много частных специалистов, занимающихся подобными вопросами. Через них осуществляется регистрация ИП под ключ. Сюда также относится составление бизнес-плана для ИП.

На видео: Как составить бизнес план. ТОП 5 ошибок при запуске бизнеса

Основные расходы на открытие ИП

Несмотря на то, что бизнес-план является довольно важным документом, составляется он в свободной форме. Пример: титульный лист должен содержать наименование ИП, вид деятельности и т. д. Обычно шаблоны написания имеют конкретные графы, подлежащие заполнению.

Несмотря на то, что бизнес-план является довольно важным документом, составляется он в свободной форме. Пример: титульный лист должен содержать наименование ИП, вид деятельности и т. д. Обычно шаблоны написания имеют конкретные графы, подлежащие заполнению.

Открытие любого бизнеса – это расходное мероприятие. Но даже если деньги имеются, необходимо точно рассчитать сумму расходов. Для бизнес-плана это обязательное условие.

Среди обязательных расходов при оформлении ИП выделяют:

- госпошлину. Чтобы зарегистрировать ИП, нужно заплатить 800 руб.;

- фиксированные сборы в ПФР. Ежегодные расходы составят 1 9356 руб.;

- фиксированные сборы в ФОМС. Ежегодные расходы составят 3 796 руб.

Если ИП планирует получать более 300 тыс. руб. год, то понадобиться делать дополнительные отчисления в Пенсионный Фонд в размере 1% от размера полученной прибыли. Среди обязательных платежей в графе расходов бизнес-плана стоит отметить налог на осуществление конкретного вида деятельности. Ставка налога определяется исходя из системы налогообложения, которую выбирает ИП.

Среди прочих расходов нужно указать:

- расходы на оборудование (например, для шиномонтажки требуются специальные инструменты, при помощи которых проводиться автодиагностика);

- аренду или покупку помещений (например, когда планируется продажа нижнего белья);

- издержки на оплату труда (если планируется наем работников);

- расходы на оборот (например, строительство требует большего оборота, чем грузоперевозки);

- иные расходы в зависимости от типа осуществляемой деятельности.

Если будущему предпринимателю затруднительно составить такой документ, то можно купить готовый бизнес-план для открытия ИП соответственно виду деятельности.

На видео: Забудь про стартовый капитал! Начни бизнес за 10 000 рублей

Как оценить прибыль

Оценка прибыли – это самое сложное при составлении бизнес-плана. Необходимо учитывать множество плавающих факторов, поэтому лучше отражать показатели с учетом минимальной прибыли. Составление бизнес-плана для открытия ИП в сфере торговли лучше доверить специалистам.

Оценка прибыли – это самое сложное при составлении бизнес-плана. Необходимо учитывать множество плавающих факторов, поэтому лучше отражать показатели с учетом минимальной прибыли. Составление бизнес-плана для открытия ИП в сфере торговли лучше доверить специалистам.

Факторы, способные оказывать влияние на будущую прибыль:

- вид деятельности;

- конъюнктура рынка;

- конкуренция;

- риски;

- форс-мажоры;

- иные непредвиденные обстоятельства.

На видео: Как найти инвестора и деньги для бизнеса

Как проводится оценка по каждому фактору?

ИП следует учитывать:

- Вид деятельности изначально определяет объемы будущей прибыли. К примеру, предприятия общепита практически всегда приносят стабильный доход. При составлении бизнес-плана нужно установить предельные значения дневного оборота. Чем более востребованной считается торговля, тем или иным товаром, тем больше будет прибыль.

- Конъюнктура рынка и конкуренция зависит от развитости той или иной сферы деятельности в данной местности. Например, если в регионе переработка мусора осуществляется десятками предприятий, то нет смысла создавать еще одну фирму. Наоборот, если предприятий подобного типа мало, то нужно поскорее занимать указанную нишу.

- Риски, форс-мажоры, непредвиденные обстоятельства будут всегда. Специалисты рекомендуют под эту статью определить до 25% от объема планируемых расходов и до 50% предполагаемой прибыли.

Если населенный пункт не большой, то ИП может самостоятельно изучить рынок. Но в больших городах сделать это самостоятельно практически невозможно. Итак, нужен ли бизнес план для открытия ИП? Да, но чтобы грамотно прочитать все риски, размер необходимых инвестиций и ожидаемую прибыль, лучше воспользоваться услугами специалистов.

Источник

Для того, чтобы открыть ИП, не понадобится

уставный

капитал и сложные учредительные документы – нужно заполнить только заявление о

госрегистрации физического лица в качестве индивидуального предпринимателя (форма №

Р21001).

Скачать актуальную версию бланка можно с официального сайта Федеральной налоговой службы

(ФНС).

Форма заполняется чёрными чернилами от руки или на компьютере – шрифтом

Courier New с высотой 18 пунктов – и подписывается заранее только в случае подачи

документов

онлайн с усиленной квалифицированной электронной подписью. При личной подаче заявление

подписывается в присутствии инспектора налоговой службы, при подаче через доверенное лицо

–

в присутствии нотариуса.

Форма Р21001 состоит из 5 листов, 3-ий лист заполняют

только иностранцы и лица без гражданства. Граждане РФ ничего не пишут на 3 листе и вообще

не

сдают его.

Коды ОКВЭД необязательно писать полностью, но важно указать не менее 4

цифр каждого.

С 29 апреля 2018 года в заявлении необходимо указывать e-mail.

При подаче заявления на регистрацию ИП в

электронной форме через портал Госулуг, МФЦ или сайт ФНС госпошлину платить не нужно. В

остальных случаях сумма пошлины составит 800 рублей.

Сформировать бланк квитанции

можно при помощи сервиса

ФНС или заполнить вручную, узнав реквизиты

регистрирующего органа. Оплатить – онлайн на сайте ФНС или Госуслуг, в банке или через

банкомат.

Зарегистрироваться в качестве индивидуального

предпринимателя можно только по месту жительства или пребывания. А подать документы —

онлайн

или в бумажном виде.

- через

РБиДОС (сервис регистрации бизнеса и дистанционного открытия счета) — без визита в

налоговую, УКЭП и оплаты госпошлины. Сервис позволяет получить электронную подпись,

загрузить документы и выбрать режим налогообложения, не выходя из дома. Формировать

пакет

документов для открытия ИП или ООО не придётся: система сделает это за вас;

- онлайн через сайт ФНС или Госуслуг с использованием

усиленной квалифицированной электронной подписи (УКЭП). Получить УКЭП можно только в

удостоверяющих центрах, аккредитованных Министерством цифрового развития, связи и

массовых

коммуникаций РФ.

- в МФЦ — многофункциональный центр госуслуг, который

придётся посетить лично. Услугу регистрации МФЦ оказывают не все центры — заранее

уточните, примут ли документы в выбранном отделении;

- в налоговую инспекцию, регистрирующую ИП по вашему

месту

жительства (пребывания) лично или через представителя;

- по почте письмом с объявленной ценностью и описью

вложения по адресу налоговой инспекции.

Пакет документов для регистрации ИП включает:

- оригинал паспорта или нотариально заверенные копии

всех

страниц, если документы подаёт доверенное лицо; - копии всех страниц паспорта;

- заполненное заявление по форме Р21001;

- квитанция об оплате госпошлины;

- нотариально заверенная доверенность на имя

представителя, если документы подаёт доверенное лицо будущего ИП; - дополнительные документы, если заявление на

регистрацию

ИП подаёт несовершеннолетний.

Полный перечень документов приводится в п. 1 ст.

22.1 Федерального

закона от 8 августа 2001 г. № 129-ФЗ.

Чтобы сэкономить время, воспользуйтесь

бесплатным

сервисом

подготовки документов для регистрации ИП. Вам нужно будет только заполнить

анкету,

сервис поможет вам выбрать виды деятельности и систему налогообложения. После ввода данных

сервис автоматически готовит документы в соответствии с законодательством РФ. Вам

останется

только распечатать документы и отнести в налоговую.

Заявление рассматривается в течение 3 рабочих

дней.

Узнать, готовы ли документы, можно на сайте ФНС или в налоговой

инспекции по месту

жительства (пребывания).

С 1 января 2017 года Свидетельство о регистрации ИП не

выдаётся. А с 29 апреля 2018 года вообще не выдаются бумажные оригиналы документов,

подтверждающих регистрацию ИП: теперь они существуют только в электронном виде. Вместо них

ИП получают лист записи Единого государственного реестра индивидуальных предпринимателей

(ЕГРИП) и уведомление о постановке на учет физического лица в налоговом органе. Эти

документы налоговая отправляет ИП на e-mail.

Если индивидуальному предпринимателю

нужны бумажные копии документов, ему необходимо вместе с заявлением подать специальный

дополнительный запрос. Получить их ИП сможет лично или через представителя по почте или в

налоговой инспекции.

Налоговая откажет в регистрации ИП, если

заявитель

недееспособен, признан банкротом или уже зарегистрирован в качестве ИП. Бывают случаи,

когда

суд может наложить запрет на предпринимательство в отношении заявителя.

Ошибки при

регистрации также могут послужить причиной отказа, например, если заявление по форме

Р21001

заполнено неправильно, ошибочно выбран регистрирующий орган или запрещенный вид

деятельности.

Получив отказ, заявитель вправе подать документы повторно.

Источник

После регистрации ИП в налоговой инспекции вы получаете не только право вести бизнес, т.е. заниматься предпринимательской деятельностью, но и обязанности, первейшие из которых — сдавать отчётность и платить за себя страховые взносы. Помимо этих ключевых обязанностей каждого ИПешника есть ещё ряд нюансов, о которых стоит знать, чтобы не нарваться на штрафы в первый же месяц своей официальной деятельности. Специально для этой статьи мы отобрали семь важных вопросов, которые надо решить IT-фрилансеру сразу после госрегистрации.

А для тех, кто открыл ООО, мы подготовили: 10 вещей, которые обязательно нужно сделать после регистрации ООО

1. Выбрать правильную систему налогообложения

Если при своей регистрации в качестве ИП вы не подавали уведомления о переходе на упрощённую систему налогообложения, то вам в течение ИКС времени после даты регистрации необходимо определиться с системой налогообложения.

Система налогообложения – это порядок расчёта и оплаты налога. У каждой системы своя ставка и налоговая база, но главное, что существенно различаются суммы налога к уплате. Один из таких показательных примеров есть в статье «Сколько зарабатывает программист в Москве по мнению ФНС».

Всего систем налогообложения пять, но одна из них (ЕСХН) предназначена только для сельхозпроизводителей. Выбирать можно между основной (ОСНО) и специальными системами (УСН, ЕНВД, ПСН). В принципе, расчёт налоговой нагрузки — это бухгалтерская тема, поэтому если у вас есть знакомый грамотный специалист, то имеет смысл к нему обратиться.

На коленке тоже можно кое-что подсчитать:

- на ОСНО надо платить 13% разницы между доходами и расходами плюс НДС;

- при УСН Доходы налог составит 6% от дохода (в некоторых регионах ставка может доходить до 1%);

- при УСН Доходы минус расходы – от 5% до 15% разницы между доходами и расходами (в некоторых регионах ставка может доходить до 1%);

- стоимость патента выдаёт калькулятор ФНС;

- расчёт ЕНВД чуть сложнее, но реально справится самостоятельно.

Если вникать в расчёты не хочется, а до бухгалтера не добраться, рекомендуем вам подать заявление на УСН Доходы, т.к. это самая распространённая система налогообложения. Плюс к этому — самая простая система в плане отчётности с достаточно низкой налоговой нагрузкой. Её также можно совмещать с любыми другими системами, кроме ОСНО.

(!) Из нашей рекомендации сразу переходить на УСН есть исключение — если вашими основными заказчиками будут бюджетные организации или крупный бизнес, то им нужен как раз ИП, работающий на ОСНО.

Почему это важно: специальные (они же льготные) налоговые режимы позволяют снизить платежи в бюджет до минимума. Это право закреплено статьёй 21 НК РФ. Но если вы самостоятельно не подадите заявление о переходе на УСН, ЕНВД, ПСН, то никто вас уговаривать не станет. По умолчанию придётся работать на общей системе (ОСНО). О сроках отчётности своей системы забывать нежелательно, за несданную декларацию налоговики весьма быстро блокируют расчётный счёт ИП.

Ещё одна причина вовремя сдавать налоговую отчётность – это риск получить от ПФР платёжку на сумму 154 852 рубля. Логика такова – раз вы о своих доходах в ИФНС не отчитались, то их размеры просто нескромны. Значит, взносы посчитают по максимуму (8МРОТ * 26% * 12). Это не штраф, деньги поступят на ваш пенсионный счёт и будут учитываться при расчёте пенсии (если к тому времени всё опять не поменяется), но всё равно сюрприз не самый приятный.

2. Воспользоваться налоговыми каникулами

Если вы регистрируетесь в качестве ИП впервые после принятия регионального закона о налоговых каникулах, то можете претендовать на нулевую налоговую ставку на режимах УСН и ПСН. Не платить налог можно максимум два года. Конкретные виды деятельности, по которым установлены налоговые каникулы, определяет региональный закон.

В Москве ИПешникам-разработчикам налоговых каникул не полагается, но если ваша деятельность связана с научными исследованиями и разработкой, то в большинстве регионов, включая Москву, вы можете получить нулевую налоговую ставку.

С налоговыми каникулами в подробностях, а также с базой большинства региональных законов можно ознакомиться вот тут.

Почему это важно: если есть возможность оказаться какое-то время в налоговой гавани, почему бы этим не воспользоваться? К тому же на ПСН в принципе нет возможности уменьшить стоимость патента на сумму взносов. А в рамках налоговых каникул патент ИП не будет вам ничего стоить.

3. Знать и платить за себя страховые взносы

Страховые взносы – это платежи, которые каждый предприниматель обязан вносить за себя в пенсионный фонд (ПФР) и фонд обязательного медицинского страхования (ФОМС). С нового года сбором взносов займётся Федеральная налоговая служба, т.к. по мнению властей сами фонды со сбором платежей в свою пользу справляются плохо.

Минимальная сумма взносов каждый год меняется. В 2016 году это около 23 тысяч рублей плюс 1% с доходов свыше 300 тысяч. Если вы были зарегистрированы в качестве ИП меньше года, то сумма соответственно пересчитывается. Взносы за себя надо платить всё то время, пока вы стоите на учёте, как предприниматель. Оправдания и аргументация вида:

- реальную деятельность не веду;

- какой там бизнес, одни убытки;

- за меня взносы платит работодатель по трудовой книжке;

- я вообще-то на пенсии уже и пр.

в рассмотрение фондами не принимается.

Не платить за себя взносы можно, если ИП призвали в армию или он ухаживает за ребенком до полутора лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми старше 80 лет. Но даже в этих случаях начисление взносов автоматически не прекращается, надо сначала представить документы, что реальным бизнесом вы не занимаетесь.

Так что открывать ИП просто так, с расчётом, что когда-то может пригодиться, не стоит. Если в качестве ИП вы всё же зарегистрировались, а теперь находитесь в простое, то дешевле сняться с учёта (госпошлина составляет всего 160 р.), а при необходимости зарегистрировать снова. Количество подходов к стойке регистратора не ограничено.

Почему это важно: взносы с вас всё равно взыщут, даже если ИП закроете. Плюс начислят штраф от 20% до 40% от неуплаченной суммы и пени. Кроме того, не выплачивая взносы в срок, вы лишаете себя возможности сразу уменьшать на эту сумму начисленный налог.

Пример уменьшения выплат по УСН на страховые взносы

ИП без работников на режиме УСН Доходы за 2016 год заработал 1 миллион рублей. Расходов по бизнесу у него не было (но если даже и были бы, то на УСН Доходы никакие расходы не учитываются).

Сумма налога 1 000 000 * 6% = 60 000 рублей. Страховые взносы ИП за себя составили 30 153,33 рублей, из расчёта:

- взносы в ПФР — (6 204 * 12 * 26%) + ((1 000 000 – 300 000) * 1%) = (19 356,48 + 7 000) = 26 356,48 рублей.

- взносы в ФОМС — 3 796,85 рублей из расчёта (6 204* 12 * 5,1%) при любом уровне доходов.

Предприниматель воспользовался правом уменьшить авансовые платежи по единому налогу на УСН за счёт выплаченных страховых взносов, поэтому платил их поквартально (*).

Посчитаем общую сумму, которая ушла в бюджет в виде налога: 60 000 — 30 153,33 рублей (сумма уплаченных страховых взносов, на которую можно уменьшить налог) = 29 846,67 рубля. В результате, вся его налоговая нагрузка, включая страховые взносы, равна 60 000 рублей. Чистый доход от бизнеса индивидуального предпринимателя составляет 1 000 000 – 60 000 = 940 000 рублей.

(*) Если вы заплатите взносы единой суммой в конце года, то сначала придётся заплатить полную сумму налога в 60 000 рублей, а потом подавать заявление в ИФНС о возврате или зачёте излишне уплаченного налога. Потому – лучше платить взносы частями каждый квартал, и сразу уменьшать квартальные авансовые платежи по УСН. По итогу выйдет то же самое, но в первом случае хлопот больше.

4. Подать уведомление о начале деятельности

Мало кто это знает, но перед тем, как начать оказывать услуги по ремонту компьютеров и коммуникационного оборудования (коды ОКВЭД 95.11 и 95.12), ИП надо подать в местное отделение Роспотребнадзора уведомление о начале осуществления предпринимательской деятельности.

Делается это для того, чтобы включить вас в план проверок Роспотребнадзора, хотя первые три года после регистрации ИП обещают не проверять. Но если на вас пожалуется клиент, недовольный качеством услуг, то проверка будет внеплановой. Кстати, с 1 января 2017 года Роспотребнадзор придёт с проверкой, только если клиент предоставит доказательства, что уже пытался призвать вас к ответу. Видимо, ведомство уже утомилось проверять реальность всех жалоб потребителей.

Почему это важно: если не подать уведомление, то можно получить штраф от 3 до 5 тысяч рублей. Само по себе указание кодов ОКВЭД 95.11 и 95.12 при регистрации ИП не обязывает вас ни о чем сообщать. Подавать уведомление надо, только если вы реально планируете начать ремонтировать компьютеры и коммуникационное оборудование.

5. Открыть расчётный счёт

Работать без расчётного счёта можно, если ваши клиенты – это физические лица, которые платят наличными, а вы заключаете договоры с другими ИП и ООО на суммы не более 100 тысяч рублей. Это лимит, который установил Центробанк на наличные расчёты между коммерческими субъектами.

Превысить его довольно легко, ведь это не разовый платёж, а сумма расчётов в течение всего срока действия договора. Например, вы заключили договор аренды на год, арендная плата — 15 тысяч рублей в месяц. Общая сумма расчётов по договору составит 180 тысяч рублей, значит, оплата аренды допускается только безналом.

Безналичные платежи в принципе удобны, не только потому что увеличивают количество способов оплаты, но и позволяют потребителю расплатиться с вами кредиткой, когда других свободных денег у него нет. Расчёты электронными деньгами можно легализовать, создав корпоративный кошелёк ИП.

Почему это важно: за нарушение лимита наличных расчётов на ИП налагают штраф по статье 15.1 КоАП РФ (от 4 до 5 тысяч рублей). А о том, почему не стоит принимать платежи на свою личную карту, мы рассказали в статье 5 причин не использовать свой личный счёт в фрилансе.

6. Пройти регистрацию в качестве страхователя

Если вы используете наёмный труд, то надо своевременно встать на учёт в качестве страхователя. Причём, вид договора с работником – трудовой или гражданско-правовой – не имеет значения. Даже если вы заключите разовый краткосрочный договор на выполнение каких-то услуг или работ с обычным физлицом, то становитесь страхователем. То есть, кроме выплаты вознаграждения исполнителю, обязаны за свой счёт выплатить за него страховые взносы, удержать и перечислить в бюджет НДФЛ и сдать отчётность.

Обязанности страхователя по сдаче всевозможной отчётности по работникам или исполнителям весьма удручают – её действительно много, и она сложная. А с 2017 года основные функции по администрированию взносов передали ФНС, оставив тем не менее кое-какую отчётность за ПФР и ФСС.

Почему это важно: сроки регистрации в качестве страхователя физических лиц в ПФР и ФСС — 30 дней со дня заключения первого трудового или гражданско-правового договора. Если срок нарушить или вообще не вставать на учёт, то Пенсионный фонд оштрафует на сумму от 5 до 10 тысяч, а соцстрах – от 5 до 20 тысяч рублей. С 2017 года порядок регистрации в ФСС остаётся тем же, а вместо ПФР заявление ИП-страхователя надо подавать в любой налоговый орган.

7. Получить лицензию, если ваш вид деятельности относится к лицензионным

Лицензия — это разрешение на право заниматься определённым видом деятельности. В IT-сфере закон от 04.05.2011 № 99-ФЗ относит к лицензионным следующие направления:

- Разработка, производство, распространение шифровальных средств, информационных систем и телекоммуникационных систем, выполнение работ, оказание услуг, техобслуживание в этой области, за исключением собственных нужд организации или ИП;

- Разработка, производство, реализация и приобретение в целях продажи специальных технических средств, предназначенных для негласного получения информации;

- Деятельность по выявлению электронных устройств, предназначенных для негласного получения информации, за исключением собственных нужд организации или ИП;

- Разработка и производство средств защиты, деятельность по технической защите конфиденциальной информации.

Лицензии выдаёт ФСБ, консультацию по вопросам лицензирования можно получить здесь.

Почему это важно: за деятельность без лицензии или с нарушением ее условий могут взыскать административный штраф по статье 14.1 КоАП РФ (для ИП сумма от 3 до 5 тысяч рублей), допускается также конфискация изготовленной продукции, орудий производства и сырья. Если же в результате такой деятельности причинен крупный ущерб или получен доход в крупном размере, то возможна и уголовная ответственность.

УК РФ, Статья 171. Незаконное предпринимательство

1. Осуществление предпринимательской деятельности без регистрации или без лицензии в случаях, когда такая лицензия обязательна, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере, наказывается штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок до четырехсот восьмидесяти часов, либо арестом на срок до шести месяцев.

2. То же деяние:

а) совершенное организованной группой;

б) сопряженное с извлечением дохода в особо крупном размере, –

наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет, либо лишением свободы на срок до пяти лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Напоследок краткий обзор того, чего нельзя делать с ИП:

- ИП нельзя продать полностью как бизнес. Предприниматель может продать имущество, остатки товара, сырье, материалы и прочее. Покупатель, если он намерен дальше вести бизнес, должен быть зарегистрирован как ИП или ООО. Документы, где фигурирует имя предпринимателя-продавца (лицензии, разрешения, согласования, договоры и др.), придётся переоформить на нового собственника, а это не всегда просто.

- ИП нельзя переименовать. Изменения в наименовании ИП допускаются, только если изменились паспортные данные самого физического лица. Например, при смене фамилии в браке. А просто так назваться другим именем или придумать звучный псевдоним/название нельзя. Можно зарегистрировать товарный знак или знак обслуживания, который использовать в рекламе, но в официальных документах ИП все равно будет фигурировать под полным именем физического лица.

- Нельзя одновременно зарегистрировать два и более ИП. Регистрация предпринимателя осуществляется на его ИНН физлица, который не меняется за всю жизнь, независимо от смены имени. Если вы действующий предприниматель, налоговики это сразу увидят, поэтому в открытии нового ИП откажут. Хотите иметь несколько несвязанных бизнесов – регистрируйте компании, только надо остановиться на числе 10, после этого учредитель признается массовым.

- ИП нельзя передать или получить в аренду. Это равносильно аренде паспорта или трудовой книжки. Предложения такие в интернете есть, причём, стараются убедить, что здесь всё в рамках закона: покажут копии или оригиналы свидетельства о регистрации ИП, выпишут доверенность и даже подпишут договор о совместной деятельности. Вот только такой договор вправе заключать коммерческие субъекты, а не физлица, поэтому юридической силы он не имеет. Всё, что вы заработаете, будет принадлежать «арендодателю», пытаться что-то доказать можно только через суд.

Если вы еще не ИПешник, но активно об этом размышляете, читайте нашу полную инструкцию по регистрации ИП со всеми лайфхаками. Также мы готовы бесплатно проконсультировать вас по выбору оптимальной системы налогообложения.

Другие статьи из нашего блога на Хабре:

- Что выгоднее открыть разработчику: ИП или ООО?

- Сколько зарабатывает программист в Москве по мнению ФНС

- Нужны ли книжные советы начинающим предпринимателям?

- Развеиваем мифы о том, что учредители не отвечают своим имуществом по долгам ООО

- 6 легальных способов и 1 сомнительный вывода денег учредителями из бизнеса

- 5 причин не использовать свой личный счёт в фрилансе

Только зарегистрированные пользователи могут участвовать в опросе. Войдите, пожалуйста.

Источник