Бизнес по выдаче займов бизнес идеи

В наше время открыть собственное дело с неплохим доходом достаточно несложно, главное, определиться с тематикой бизнеса.

В наше время открыть собственное дело с неплохим доходом достаточно несложно, главное, определиться с тематикой бизнеса.

Проведя небольшие исследования в области человеческих потребностей можно сделать вывод, что сегодня крылатая фраза «Хлеба и зрелищ», уже не удовлетворяет. «Денег, хлеба и зрелищ» – вот что надо для полного благополучия человека. Но денег, как известно всегда не хватает, поэтому каждый второй человек в развитой стране, обращается за помощью к кредиторам, иными словами, берет деньги в долг.

Именно поэтому так актуален бизнес по предоставлению займов.

Чтобы открыть свое дело, нужно соблюсти четыре условия

- Идея (в данном случае уже есть).

- Бизнес-план.

- Небольшой стартовый капитал.

- Оформить/легализовать свой бизнес.

И какие бы ни пришли в голову бизнес идеи, деньги будут занимать всегда важную нишу. Без них нельзя ни жить, ни заниматься своим делом.

Банки не конкуренты

Безусловно, любой банк может организовать вам, так сказать, прокат денег, но на определенных условиях, которые не всегда удовлетворяют заемщиков. Справки с работы, залоги, сроки, все это останавливает людей от обращений в данные учреждения. К тому же высокие проценты делают проблему более серьезной, чем кажется на первый взгляд. И, потом, очереди. Сколько времени приходится терять на то, чтобы оформить небольшой заем. В компьютерный век люди все больше раздражаются при виде этого огромного «хвоста» человеческой массы. Именно поэтому заем денег такого характера начинает быть актуальным.

Как открыть МФО или бизнес по займам

Это могут быть небольшие займы до 30 т. р., которые вы предоставляете заемщику по одному лишь документу – паспарту. Или более серьезные суммы при соответствующих условиях.

Инвестиции

На открытие бизнеса вам потребуется от 200000 до 700000 тысяч рублей. Доход будет составлять не менее 150000 рублей в месяц. Фирму можно открыть самостоятельно или при помощи специализирующихся на этом вопросе агентств.

Сюда будут входить:

- Помещение.

- Пакет документов.

- Оргтехника, оборудование, мебель.

- Организация сайта.

- Реклама и пиар бизнеса.

- Бесплатная линия.

- База паспортных данных.

- Работа юриста, кассира, экономиста/бухгалтера.

Отдельной статьей будет идти сумма для займов, минимум 1000000 рублей (из расчета на одно представительство МФО).

Ежемесячные расходы будут составлять примерно 70 – 150 тысяч.

- Аренда.

- Реклама.

- Канцелярские товары.

- Обслуживание оргтехники.

- Оплата интернета и коммунальных услуг.

- Резерв.

Возможно, данная сумма окажется для вас неподъемной, и вы решите свои бизнес идеи о том, что деньги делают деньги раскручивать постепенно. К примеру, сайт, горячую линию, персонал и прочие нюансы оставить на потом.

Законность

Закон о «Микрофинансовых организациях» координирует этот бизнес, который позволяет выдавать займы физическим лицам до 1500000 рублей включительно. Для получения денежных средств оформляется договор займа, регулирующийся ГК РФ. В договоре указаны все форс-мажорные обстоятельства, такие как –

- Проблемы финансового характера в стране.

- Уход из жизни, потеря рабочего места, дохода.

- Неуплата в срок.

- Отсрочка выплат.

- Залог на случай неуплаты (если речь идет о большой сумме).

Это должно быть обязательно юридическое лицо, какой-либо фонд или товарищество. Самый оптимальный вариант организационно-правовой формы – общество с ограниченной ответственностью или – ООО.

Для непосредственной регистрации компании по финансированию

- Форма 11001 (форма заявлений по государственной регистрации юридических лиц).

- Устав организации.

- Приказ о назначении руководящего лица, уполномоченного работать с денежными средствами.

- Общее или упрощенное заявление о налогообложении.

- Квитанция о государственной пошлине.

- Запрос на копию устава.

Обязательное включение фирмы в течение 14 рабочих дней в государственный реестр о микрофинансирующих организациях, иначе деятельность будет считаться нелегальной и более на нее налагается штраф в размере 30 тысяч рублей. (КоАП, статья 15.26.1)

Документы для регистрации в государственном реестре

- Заявление о внесении в реестр, подписано учредителем или доверенным лицом.

- Заверенные у нотариуса копии свидетельства зарегистрированного юридического лица.

- Заверенные у нотариуса копии учредительных документов бизнеса.

- Копия, где отражено решение создания компании, как юридического лица.

- Копия документа о назначении управляющего звена.

- Документ, подтверждающий местонахождение, юридический адрес.

- Сведенья об организаторах/учредителях данного бизнеса, документы или заверенные у нотариуса копии.

- Оплата государственной пошлины (свидетельство, размер 1000 р.).

- Перечень предоставленных документов.

Для иностранных граждан

- Выписка из реестра той страны, где зарегистрирована юридическая компания.

Все образцы на заявления и документы имеются в Приказе Министерства финансов, за номером 26, от 3.03.11г. (смотреть приложение).

Взамен выдается свидетельство, которое подтверждает статус микрофинансовой организации (МФО), дающее право на деятельность по работе с займами.

Все другие способы самостоятельной выдачи денег в долг населению являются нелегальными.

Сфера деятельности

В силу Федерального закона о финансировании, эта компания имеет право выдавать займы (не кредиты, что фиксируют в документах) в размере до 1500000 р.

Запрещается

- Деятельность с иностранной валютой.

- Деятельность поручителя.

- Установление санкций за досрочное погашение.

- Требования минимальной суммы.

- Работа с ценными бумагами.

Риск

Деньги в долг, как бизнес довольно-таки рисковое предприятие, причины тому:

- Нечистоплотное отношение клиентов (не возвращаются деньги в случаях от 20 до 50 процентов).

- Нарушение законов (одностороннее или двухстороннее).

- Спор по поводу назначенных процентных выплат.

Условия выдачи займа

- Лица от 18 до 60 лет (в некоторых фирмах от 22 лет).

- Паспорт гражданина РФ, местная прописка.

- Сроки, прописанные в уставе.

- Процентная ставка от 2% в сутки.

Вывод

В среднем за месяц выдается от 500 тысяч до 1500000 рублей. Безусловно, оптимальный вариант работать с числами в пределах 30000 рублей. С такой суммой довольно-таки легко расстаться, во всех смыслах этого слова, нежели с той, где присутствует еще пара нолей. Но, главное в любом бизнесе – то позитивный настрой.

Поделиться:

Источник

Система микрозаймов нашей стране сегодня переживает невероятный подъем. В начале года рынок оценивался в 36 миллиардов рублей.

Система микрозаймов нашей стране сегодня переживает невероятный подъем. В начале года рынок оценивался в 36 миллиардов рублей.

Аналитики утверждают, что к концу этого же года его стоимость поднимется до 56 миллиардов. Статистки подсчитали, что стартовый пакет на микрозаймы населению окупается всего за 1-2 месяца.

Первые шаги

Офисы, в которых можно занять небольшую сумму, растут в крупных городах даже быстрее, чем грибы после летнего теплого дождя. Но, как и в любом частном бизнесе, предприниматель должен быть готов максимально точно выполнять требования, предъявляемые к бизнесменам такого рода. Для начала человек, собирающийся заработать на микрозаймах, должен ответить себе на несколько вопросов.

- Будет ли конкурентоспособным избранный бизнес? (Микрозаймы сегодня выдают сотни предпринимателей).

- Готов ли учредитель досконально следовать требованиям закона?

- Готов ли он нести убытки, если какая-то часть займов не будет возвращена?

- Сколько денег он готов вложить в открытие предприятия?

Уяснив для себя ответы и ознакомившись со ст.3 ФЗ РФ N 151-ФЗ от 02.07.2010, предприниматель готов начинать регистрацию юридического лица. Это может быть фонд, товарищество, ООО или другой вид организации, находящейся вне бюджета, занимающейся некоммерческим партнерством.

Как открыть фирму по микрозаймам?

Начало бизнеса мало чем отличается от организации любого другого собственного дела и начинается с бумажной работы. Предприниматель должен изучить руководящие документы, собрать пакет необходимых бумаг, снять помещение, соответствующее требованиям Роспотребнадзора и пожарной инспекции.

Отличие только одно: компания, осуществляющая микрозайм денег, должна быть в обязательном порядке зарегистрирована в Государственном реестре микрофинансовых организаций. Иначе деятельность ее будет противозаконной. Для разрешения на деятельность потребуется ряд документов.

- Заявление владельца (со всеми его контактными и паспортными данными) о внесении компании (фирмы, организации) в Реестр микрофинансовых организаций.

- Регистрация (копия) юридического лица.

- Данные об учредителях. Обычно образец этого документа размещается на сайтах городских администраций. В зависимости от города, формы могут несколько различаться.

- Решение (копия) об избрании руководящих органов организации. Оно составляется в произвольной форме.

- Стандартный пакет документов: св-во о Госрегистрации фирмы, Устав, учредительные документы. В Уставе должно быть обязательно указано, что одним из видов деятельности компании является выдача займов.

- Документы, подтверждающие юридический и фактический адрес организации.

Несколько советов для начинающих

Как открыть бизнес «Микрозаймы» человеку, не являющемуся гражданином РФ? Кроме общего пакета документов ему придется предоставить:

- перевод Устава на русский язык (вместе с копией на государственном языке заявителя);

- выписку о правовом статусе заявителя, выданную в его государстве и тоже переведенную на два языка.

Что важно помнить?

Все учредительные документы должны давать четкое представление о том, что доходы, полученные в результате выдачи микрозаймов, будут потрачены на микрофинансирование, благотворительность, образование или погашение уже существующих кредитов (займов).

Образцы документов начинающий бизнесмен может найти в приложении к закону Минфина от 03.03.2011 № 26 н.

Еще до того, как открыть бизнес «Микрозаймы», предприниматель должен четко уяснить: госпошлина за открытие составляет всего 1000 рублей. Штраф за незаконную выдачу денег – 30000.

Составить, собрать и зарегистрировать все нужные документы нелегко: требуется время, крепкие нервы. Вот почему лучше нанять юристов. Они не только избавят от долгих хождений по инстанциям, но и помогут правильно заполнить нужные бумаги. Затраты в любом случае оправдаются.

Причины для отказа

Если пакет документов подготовлен без изъянов, то уже через 14 календарных дней уполномоченный орган обязан внести компанию в Реестр. Если же существуют причины, по которым заявление не может быть удовлетворено, то в письменном отказе они должны быть перечислены.

Поэтому, задумываясь о том, как открыть фирму по микрозаймам, предприниматель должен дотошно отнестись к изучению руководящих документов и подбору официальных бумаг, которые нужно представить в уполномоченные органы.

Причинами для отказа могут стать перечисленные ниже факторы:

- Неправильно оформленные документы.

- Документы, несущие ложную информацию.

- Неполный пакет требуемых бумаг.

- Если компания была исключена из Реестра, а с момента ее исключения до подачи нового заявления не прошел год.

Задумываясь о том, как открыть «Микрозаймы», бизнесмен должен быть готовым к тому, что на сбор документов, регистрацию юрлица и решение вопроса в уполномоченных органах обычно уходит не меньше 1-3 месяцев. Кроме того, потребуется время на привлечение клиентов. Первую прибыль компания по выдаче кредитов начнет приносить не раньше, чем через 3-4 недели.

Как открыть бизнес «Микрозаймы» с технической точки зрения?

Параллельно с подготовкой документов предприниматель должен решать вопросы конкурентоспособности своей будущей компании. Организаций, выдающих небольшие деньги под проценты, сегодня множество. Как открыть «Микрозаймы», чтобы не «прогореть» в первые же месяцы? Ведь микрофинансовые организации, которые не требуют (как банки) большого пакета документов, рискуют очень сильно?

Кроме того, придется платить за аренду помещения, содержание хотя бы минимального штата сотрудников. Точно и правильно ответить на вопрос о том, как открыть «Микрозаймы», чтобы получить прибыль, сможет составленный самим предпринимателем бизнес-план.

В нем, кроме стандартных пунктов о содержании персонала, оборудовании, тратах на аренду и т.п., нужно обязательно учесть: минимум 5 % занятых клиентам средств никогда не будут возвращены. Специалисты считают, что в некоторых районах эта сумма еще выше. Придется учесть и очень большие расходы на рекламу.

Как открыть фирму по микрозаймам, чтобы она приносила прибыль?

Сделать так, чтобы о ней знало как можно больше людей, склонных занимать деньги. Рекламу можно размещать в СМИ, на тумбах. Хорошо работают красочные листовки и флаеры, растяжки. В некоторых районах даже объявления, размещенные на столбах и подъездах, способны привлечь клиентов.

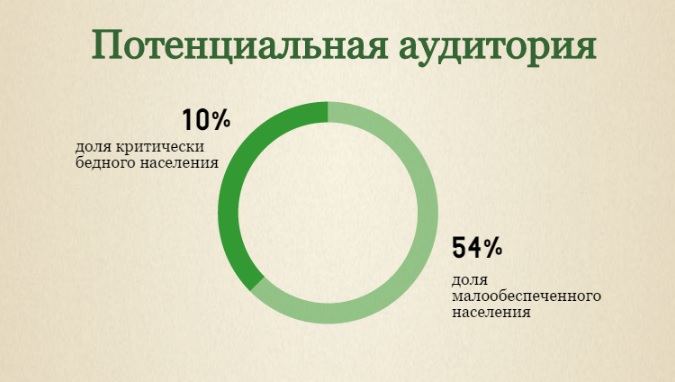

Правда, они же могут повысить риск невозврата займа: такой рекламой в основном пользуется не самая благополучная прослойка населения. Можно раздавать флаеры или листовки, использовать сувенирную продукцию, давать объявления в СМИ. Подойдут также борта городского транспорта, тумбы и т.д.

Примерный бизнес-план микрофинансовой организации

Он должен обязательно включать нижеперечисленные пункты. Траты, которые должны учитываться в плане, могут разниться в зависимости от региона.

Начальные вложения таковы.

- Аренда помещения.

- Закупка мебели.

- Приобретение компьютерных программ и техники.

- Затраты на рекламу, вывеску и т.п.

- Средства на первые займы.

- Обычно начальные расходы укладываются в 1- 1,5 миллиона рублей. Поэтому на вопрос о том, как открыть «Микрозаймы», можно иронично ответить так: «Найти деньги».

Вторая часть плана должна учитывать текущие расходы.

- Оплата аренды и коммунальные платежи.

- Зарплата персонала.

- Реклама.

- Покупка расходных материалов.

Прибыль же можно учитывать так. Доход от 1 микрозайма составляет около 15 %-20 % в неделю, т.е. примерно 80 % в месяц. От полученной суммы нужно отнять 5 % невозврата, отложить деньги на возможные штрафы. Оставшиеся деньги и станут предполагаемой прибылью.

Где открыть пункт выдачи?

Мы разобрались с тем, как открыть «Микрозаймы». Не менее важен вопрос о том, каким требованиям должен отвечать пункт их выдачи.

- Прежде всего, он должен находиться в людном месте. Хорошо, если неподалеку будет располагаться учебное заведение, крупный магазин, возможно, заводская проходная или питейное заведение не самого высокого ранга. Люди, имеющие склонность занимать деньги «до зарплаты», не должны идти за ними далеко: ведь так они могут передумать или найти другого кредитора.

- Отлично, если офис будет работать круглосуточно. Как открыть «Микрозаймы» и сделать бизнес выгодным? Быть готовым всегда, в любое время оказать услугу нуждающимся. Для этого выгодно нанять двух сотрудников, работающих посменно.

А что делать тем, кто хочет заработать, но не знает, как открыть фирму по микрозаймам самостоятельно, или боится этого? Приобрести франшизу. Есть финансовые компании (например, «Деньги рядом»), которые не только с удовольствием предоставят свой бренд, но и обучат, окажут правовую поддержку, будут консультировать. Франшиза позволит сделать риски минимальными, набраться опыта, приобрести клиентуру и постепенно выйти на самостоятельную тропу микрофинансирования.

Источник

Замечали ли Вы, сколько в последние пару лет появилось точек по выдаче микрокредитов, займов до зарплаты, кредитов за 15 минут и т.д.? То здесь, то там, во всех городах России как грибы после дождя стали появляться офисы микрофинансовых организаций (МФО). Многие предприниматели стали понимать, что бизнес по выдаче кредитов может стать «золотой жилой». Особенно сейчас.

Причины микрофинансового «бума» тривиальны и видны невооруженным взглядом: задержка зарплат, рост цен, закредитованность населения, ужесточение банковских критериев по выдаче кредитов… Все эти негативные факторы стали благодатной почвой для развития микрофинансирования. И всё же, несмотря на потенциальную радужную перспективу бизнеса по выдаче микрозаймов, предпринимателей отпугивают трудности и риски финансового бизнеса. Стоит ли их бояться? Как избежать рисков или свести их до минимума?

Стоит ли пытаться создать свою микрофинансовую организацию, или лучше довериться опыту профессионалов и стать частью крупной сети, приобретя франшизу МФО?

Постараемся ответить на эти вопросы.

Сам с усам

Конечно, ни одна крупная компания, специализирующаяся на выдаче микрозаймов и предлагающая свою франшизу, не изобрела велосипед. Всё, что предлагает франчайзер, вполне можно делать и самому. Но возникает вопрос, сколько времени и сил займёт изучение нюансов микрофинансирования и отработка всех процессов дачи и возврата заёмных средств?

Кроме того, самостоятельно вступать в мир займов и микрокредитов без подготовки и базовых знаний о ситуации на финансовом рынке, пожалуй, было бы опрометчиво. Как рассказал Денис Тихонов, руководитель отдела продаж компании «Фаст Финанс», если раньше можно было самостоятельно открыть свою микрофинансовую организацию, то сейчас, после вступления в силу Федерального закона № 353 о микрокредитовании, сделать это практически невозможно.

С ним согласятся и уже работающие франчайзи. Если нет опыта в финансовой отрасли, лучше не начинать заниматься этим бизнесом, считает один из франчайзи компании «Мастер деньги», который до открытия офиса МФО работал в банковской сфере. По его мнению, нужно занимать тем, в чём ты более подкован, а не бросаться на яркие и заманчивые предложения о франшизе, которая будет приносить супердоход.

И дело не только в требованиях мегарегулятора, которые с каждым годом ужесточаются.

Во-первых, изменилась система налогообложения МФО — «упрощёнка» осталась в прошлом.

Во-вторых, помимо требований Центробанка, к владельцу микрофинансовой организации предъявляются требования от всевозможных региональных контролирующих и регулирующих организаций, которые приходят, спрашивают и проверяют.

И наконец, одной из самых главных проблем создания собственной МФО является сама специфика деятельности. Понимать её должен не только руководитель, но и все сотрудники, особенно бухгалтер и юрист, без которых в этом бизнесе не прожить и дня. Найти узкоспециализированных специалистов сложно, делать всё самому — невозможно, а аутсорсинг не даст гарантий точного выполнения всех требований к отчётности.

Зачем усложнять себе жизнь, если можно за умеренную плату воспользоваться возможностями профессионалов?

Зачем полностью погружаться во все нюансы и детали, самостоятельно изучать микрофинансирование, если можно использовать готовую инструкцию и получать профессиональные консультации?

Зачем делать ошибки, если их можно избежать с помощью франшизы?

Франшиза МФО — дешевле и надежнее

Для функционирования даже одного офиса МФО, всё-таки открытого самостоятельно, нужен штат как минимум из 6 человек — юрист, бухгалтер, служба безопасности, два операциониста. Прибавим сюда расходы на аренду и налоги. Учитывая, что Ваш офис будет выдавать микрокредиты на небольшой срок под процентную ставку в 720% годовых как минимум, всё равно Вам не удастся отбить расходы с одной точкой по выдаче кредитов. Весь доход будет съедать зарплата сотрудникам и аренда. При старте с одним офисом не ждите окупаемости до 3-5 лет. Другое дело, когда компания франчайзер берёт на себя всю бумажную волокиту, закрывает партнёра во всех нормативно-правовых вопросах и помогает выполнять все требования, чтобы не вылететь из реестра микрофинансовых организаций. С франшизой Вы экономите не только на нескольких позициях в зарплатном бюджете, но и сокращаете время запуска.

Однако преимущества франшизы не ограничиваются только лишь посильной помощью в оформлении и поддержании деятельности франчайзи. Всё-таки главная «фишка» МФО заключается в выдаче денег. А это значит, что появляется вопрос как, кому и сколько выдавать? А также как бороться с невозвратом?

Принятие решения о том, выдавать кредит или нет — это целый комплекс оценки клиента, в которую входит и система ранжирования, и оценка кредитной истории. И хорошо, если информация о заёмщике есть в НБКИ (Национальное бюро кредитных историй), с которым сотрудничают почти все крупные сети микрофинансовых организаций. Но, по словам представителя компании «Фаст Финанс», до 40% клиентов, обращающихся за кредитами до зарплаты, не упоминаются в этой системе. Т.е. определить платёжеспособность такого клиента становится гораздо труднее.

Сможете ли Вы самостоятельно принять решение о том, выдать займ клиенту или нет? А также определить, сколько выдать, чтобы избежать убытков по дефолту? Эксперты утверждают, чтобы принимать подобные решения, нужно ни один год поработать в этой сфере и набить ни одну шишку.

Зачем сознательно идти на такой риск? Работая по франшизе, у владельца МФО есть возможность воспользоваться системой андеррайтинга франчайзера. Для примера можно рассмотреть структуру компании «Миладенежка».

В открытых по франшизе офисах «Миладенежка» операционисты не одобряют выдачу займов на местах, они лишь собирают данные клиента и отправляют их в центральный офис, в отдел андеррайтинга, где сразу несколько андеррайтеров делают выводы на основании данных НБКИ, а также ведут оценку кредитоспособности каждого клиента с помощью разработанных в компании внутренних критериев. Только после этого, решение высылается обратно в каждый офис.

Система кредитного скоринга — вот что Вы приобретаете, выплачивая вступительный взнос по франчайзингу. Как рассказал один из партнёров крупной федеральной сети МФО, отработанная система оценки платежеспособности клиентов позволяет держать долю дефолтных просрочек в пределах 2-3% от общего портфеля выданных за год кредитов.

Но и это не всё. Помимо службы маркетинга и контроля сервиса и качества, головная микрофинансовая компания предоставляет в расположение своим партнёрам собственную коллекторскую службу и специалистов по судебному взысканию.

Таким образом, микрофинансовая организация по франшизе — это не только возможность быстро запустить работу по выдаче кредитов, но и право на использование имеющейся системы, направленной на получение прибыли за счёт выдачи займов.

Инвестиции и прибыль

Теперь обратимся к более насущным вопросам микрофинансового бизнеса — инвестициям и прибыли.

Предложения открыть офис по выдаче займов до зарплаты и микрокредитов за 15 минут сулят Вам прибыль от 200 тыс. рублей в месяц и выше при вложениях всего от 500 тыс. рублей. Рассматривая такие предложения, знайте, что, во-первых, только что открывшийся офис МФО не сможет с первых же дней приносить Вам подобный доход. Открывая новую точку, Вы столкнётесь с определённым количеством мошенников, которые появляются в офисе на первых парах и берут кредиты, не собираясь их возвращать. Франчайзеры знают об этом, поэтому очень осторожно одобряют займы первым клиентам. Но спустя два-три года, когда офис уже выйдет на окупаемость, прибыль на самом деле может доходить до 200 тыс. рублей в месяц и даже больше.

Во-вторых, Ваш доход будет полностью зависеть от размера кредитного портфеля. По мнению экспертов, каждый вложенный в портфель миллион зарабатывает в среднем от 80 до 150 тыс. рублей ежемесячно. Однако эта цифра может быть гораздо выше, если франчайзи занимает центральную позицию, соблюдает все стандарты работы и заинтересован в бизнесе.

Возвращаясь к условиям по открытию МФО по франшизе «малой кровью» — вложив лишь 500 тыс. рублей — не верьте подобным заявлениям! Чтобы открыть свой офис по выдаче кредитов даже по франшизе Вам нужны будут средства не только для запуска, раскрутки и наработки клиентской базы, но и для формирования портфеля микрозаймов. Вы предлагаете потребителю товар — деньги. Нет денег — нет МФО.

Помните, что минимальные инвестиции в бизнес по выдаче микрозаймов — это 1 млн. рублей для небольших городов с населением от 30 тыс. человек и от 2 млн. рублей для городов с более 300-тысячным населением. Кроме того, нужно быть готовым к тому, что первые полгода работы офис по выдаче кредитов будет нуждаться в дополнительных вложениях.

Основная проблема заключается в том, что все микрофинансовые организации, открытые самостоятельно или по франшизе, работают в основном, выдавая в кредит собственные деньги. Взять кредит на создание финансового бизнеса не получится по нескольким причинам. Во-первых, микрофинансовые организации не в почёте у банков, многие из которых отказывают в кредитовании бизнеса в этой сфере. Во-вторых, брать кредит для выдачи кредитов не совсем логично. Таким образом, проблема фондирования микрофинансовых организаций остаётся не решённой как для головных офисов, так и для самих франчайзи.

Источник