Бизнес план с расчетом ставки дисконтирования

Ставка дисконтирования – это показатель (выражающийся в процентах), благодаря которому все денежные потоки приводятся к текущей стоимости.

Где используется ставка дисконтирования

Из экономической теории известно, что деньги с течением времени обесцениваются (влияет инфляция). Таким образом, заработанные сегодня 100 рублей будут дороже заработанных 100 рублей через 10 лет. На них можно будет приобрести намного больше товаров или услуг, а положив их в банк, мы через 10 лет получим дополнительный доход в виде выплаты процентов.

В связи с этим, для приведения дохода к текущему периоду времени используется ставка дисконтирования. Данный показатель выражается в процентах (например, 10% или 15% и т.д.), а при пересчете будущих платежей к текущему времени используется формула расчета NPV:

, где

, где

- CF – сумма денежного потока за определенный период;

- t – период времени;

- i – ставка дисконтирования.

Причем, как мы видим из формулы, не важно какой именно денежный поток имеет инвестиционный проект, все его денежные потоки (доходы, расходы, инвестиции, кредиты, займы, проценты по кредитам и займам) дисконтируются и приводятся к текущему времени.

Пример использования ставки дисконтирования

Допустим, мы открываем мясной магазин, написали бизнес-план и получили следующие денежные потоки (тыс. руб.):

| Статья | 0 год | 1 год | 2 год | 3 год | 4 год |

| Инвестиции | – 1 000 | ||||

| Операционные доходы | 2 000 | 2 200 | 2 400 | 2 600 | |

| Операционные расходы | 1 600 | 1 750 | 1 900 | 2 050 | |

| Чистый денежный поток | – 1 000 | 400 | 450 | 500 | 550 |

| Денежный поток (накопительно) | – 1 000 | – 600 | – 150 | 350 | 900 |

В итоге мы видим, что по обычным подсчетам на конец 4-го года реализации проекта мы получим положительный денежный поток в размере 900 тыс. руб.

Однако, для пересчета на текущую стоимость денег нам необходимо продисконтировать данные потоки и тогда мы получим чистую приведенную стоимость проекта. Рассмотрим два примера рассчета при ставке дисконтирования равной 10% и 15%.

NPV (i = 10%) = – 1 000 + 400 / (1+0.1) + 450 / (1+0.1)2 + 500 / (1+0.1)3 + 550 / (1+0.1)4 = 486.85 тыс. руб.

NPV (i = 15%) = – 1 000 + 400 / (1+0.15) + 450 / (1+0.15)2 + 500 / (1+0.15)3 + 550 / (1+0.15)4 = 331,31 тыс. руб.

В итоге мы получаем, что

- NPV для проекта оказывается существенно меньше чем простой накопительный денежный поток по годам;

- NPV отличается в первом и втором расчетах, причем чем больше ставка дисконтирования, тем меньше чистая приведенная стоимость.

Поэтому, возникает вопрос, как же рассчитывается эта ставка дисконтирования и почему она должна быть именно такого размера?

Расчет ставки дисконтирования

Для расчетов инвестиционных проектов наиболее часто используется ставка дисконтирования, рассчитанная по формуле стоимости средневзвешенного капитала (WACC):

, где

, где

- WACC – средневызвешенная стоимость капитала (ставка дисконтирования);

- E – сумма собственного капитала (если расчет делается для определенного проекта, то считается сумма собственных средств, планируемых к вложению в проект)

- D – сумма заемного капитала (если расчет делается для проекта, то считается сумма заемных средств, которые планируется вложить в данный проект)

- V = E + D

- Re – стоимость собственного капитала (берется альтернативная безрисковая доходность, которую компания может получить вложив свои свободные денежные средства, обычно, это доход по депозитам)

- Rd – стоимость заемного капитала (берется процентная ставка, по которой банк или заемщик предоставляет денежные средства для инвестиций в проект)

- Tc – налог на прибыль

Как мы видим, ставка дисконтирования по формуле расчета средневзвешенной стоимости капитала будет очень сильно зависеть от текущих ставок по кредитованию и депозитам, которые на сегодняшний день действуют в стране.

Пример расчета ставки дисконтирования на примере WACC

В качестве примера возьмем следующую ситуацию:

Компания начинает инвестиционный проект и для его реализации планируется, что банк предоставит ей кредит в размере 1 000 000 руб. под 15% годовых, а вложения собственных средств составят 500 000 руб. При этом, если бы компания не приступила бы к реализации данного проекта, она бы разместила свои денежные средства на депозит под 9% годовых. При этом, налог на прибыль составляет 20%.

Подставляя в формулу все данные из примера получим следующий результат:

WACC = 1 000 000 / 1 500 000 х 15% + 500 000 / 1 500 000 х 9% х (1 – 20%) = 10% + 3% х 0,8 = 12,4%

Другие примеры расчета ставки дисконтирования

Если вам интересно, как были рассчитаны ставки дисконтирования для различных инвестиционных проектов, вы можете посмотреть расчеты различных бизнес-планов возспользовавшись формой поиска или перейдя по ссылке ниже.

Источник

Ключевым показателем оценки доходности инвестиционного проекта является ставка дисконтирования. Эта величина лежит в основе различных методов инвестиционной оценки бизнеса и позволяет привести будущие денежные потоки к текущему состоянию. С её помощью производится оценка эффективности вложений, что позволяет из всех возможных направлений инвестирования выбрать наиболее перспективное. На сегодняшний день существует ряд методик, по которым рассчитывается этот показатель. Владея некоторыми из них, инвестор сможет самостоятельно принимать решения и делать обоснованный выбор. Однако прежде чем переходить к формулам расчёта, необходимо раскрыть понятие ставки дисконтирования и определить её суть.

Суть ставки дисконтирования

Зачастую термины «ставка дисконтирования» и «коэффициент дисконтирования» путают. Коэффициент используется в промежуточных расчётах оценки инвестиционной доходности и вычисляется на основе ставки дисконтирования. КД показывает стоимость одной единицы инвестированных денежных средств через заданный промежуток времени при определённых условиях.

Расчёт коэффициента дисконтирования производится по формуле:

КД = 1 / (1 + R) * n, где

R — ставка дисконтирования,

n — количество периодов от будущего момента до текущего (лет, месяцев).

Говоря простыми словами, ставка дисконтирования — это некоторая величина, выраженная в процентах, которая позволяет спрогнозировать стоимость будущих денег по состоянию на текущее время. Она зависит от множества аспектов: уровень инфляции, упущенная выгода, возникающая при появлении более перспективного направления инвестирования, кредитный риск и многое другое. Не все внешние факторы, оказывающие влияние на экономическую эффективность денежных вложений, можно учесть в ставке. Например, это касается погодных условий, природных катаклизмов, глобальных происшествия в мире и т.д.

Понятие дисконтирования рассматривается с точки зрения двух методов — математического и экономического.

Согласно математическому подходу, процесс дисконтирования характеризуется как действие, обратное начислению сложных процентов.

Рассмотрим пример. Банк предлагает открыть вклад под 11% годовых с капитализацией процентов. Дисконтирование позволяет определить, какую сумму денежных средств нужно вложить, чтобы через конкретный промежуток времени получить определённую сумму. Вычисляем, на какую сумму необходимо открыть вклад, чтобы через два года общая сумма к снятию составляла 200 000 руб.

200 000 руб. = Х * (1 + 0,11)², где

0,11 — размер банковской ставки, т.е. 11%;

2 — число лет от будущего до текущего момента времени;

Х = 162 324,48 руб.

Таким образом получается, чтобы через два года снять со счёта 200 000 руб., необходимо сегодня вложить 162 324,48 руб.

Экономический подход определяет для ставки дисконтирования следующие принципы.

- Безрисковая доходность в равной степени одинакова для всех инвесторов. Она подвержена только рискам экономической системы.

- Все риски инвестиционного проекта оцениваются и принимаются каждым инвестором в частном порядке.

Безрисковая ставка (доходность) является основной. Хотя существует множество методов определения дисконтной ставки, данный принцип является базовым для всех.

В случаях, когда ставка дисконтирования ниже предполагаемой доходности, стоит рассматривать данный проект как перспективный. В противном случае вложения могут оказаться убыточными.

Анализ факторов, влияющих на ставку дисконтирования

Безрисковая ставка — это ожидаемый доход от капитала без собственного финансового риска. Например, это вложения в финансовые инструменты, доходность которых гарантирована государством. Однако здесь присутствуют риски экономической системы, зависящие от политических событий, макроэкономических факторов, изменений в законодательстве, чрезвычайных происшествий, природных катаклизмов и пр.

При выборе безрисковой ставки инвестор должен сопоставлять вкладываемые денежные средства с безрисковым вариантом, учитывая следующие факторы:

- общая стоимость инвестиций;

- период инвестирования;

- возможность инвестирования в безрисковый актив и др.

Оптимально выбирать безрисковую процентную ставку на основании следующих факторов:

- ставка по депозитам надёжных банков;

- ключевая ставка Центрального банка Российской Федерации;

- доходность по отечественным государственным долговым финансовым инструментам.

При расчёте дисконтной ставки безрисковая ставка увеличивается на рисковую премию. Поскольку абсолютно все риски учесть невозможно, инвестор должен самостоятельно определить некоторые из них. Величина рисковой премии и ставка дисконтирования зависят от следующих характеристик:

- размер компании, выпускающей акции; ликвидность и волатильность акций;

- финансовое состояние компании; кредитная история; репутация компании на рынке; типичные отраслевые риски;

- подверженность компании таким факторам риска, как инфляция, колебания валютных курсов, процентных ставок и пр.;

- риски, связанные со страной нахождения компании-эмитента.

Как использовать ставку дисконтирования для оценки эффективности проектов

Ставка дисконтирования — важный показатель для оценки и сравнения эффективности инвестиционных проектов. Рассмотрим это на конкретном примере. Первый банк может предложить начинающему бизнесмену кредит на производство окон под 11% годовых, а второй — под 12%. Если кредит в данном случае будет выступать единственным источником финансирования, то ставкой дисконта будет процентная ставка по кредиту. Начинающий предприниматель сделает выбор в пользу первого банка, поскольку стоимость капитала в этом случае будет ниже. Чтобы проект был прибыльным, будущий доход от продажи окон должен превышать ставку дисконтирования.

Кроме того, дисконтная ставка нужна для приведения будущих денежных потоков к текущему дню. К примеру, бизнесмен в течение первого года реализует сто окон, получив за них 600 000 руб. Однако полученные средства не будут эквивалентны этой сумме на сегодняшний день. Бизнесмен получит 600 000 только через год, а за это время начислятся проценты по кредиту.

Помимо этих параметров, в дисконтной ставке можно учесть инфляцию, минимальную безрисковую доходность и общие инвестиционные риски.

Ставка дисконтирования: пример и методы расчёта

Несмотря на множество существующих вариантов расчёта дисконтной ставки, до сих пор не определён наиболее простой и эффективный. Они подразделяются на четыре группы.

1. Методы интуитивного прогноза. Включают в себя интуитивную и экспертную модели. В них не используются сложные математические расчёты, они основаны на субъективном мнении инвестора или экспертов. 2. Мультипликативные методы, включающие в расчёт коэффициенты прироста и другие коэффициенты предприятий. 3. Методы, основанные на премиях за риск инвестиционных проектов. 4. Методы, используемые при смешанном финансировании.

Итак, рассмотрим несколько наиболее популярных моделей расчёта.

Интуитивный метод определения

Оценка, основанная на интуитивном подходе, носит субъективный характер. Инвестор определяет дисконтную ставку, опираясь на личное мнение и ожидания. Метод не предусматривает использование сложных формул и является самым простым из существующих. Например, расчёт может быть произведён лишь на основе безрисковой ставки и учёта инфляции.

Экспертный метод определения

Основа этого метода — коллективное мнение инвесторов-экспертов. На общих собраниях они определяют ставку путём голосования. Полученные результаты усредняются. Данный метод тоже носит субъективный характер.

Расчёт ставки дисконтирования на основе постоянного роста дивидендов — модели Гордона.

Модель Гордона оценивает собственный акционерный капитал фирмы. Главный принцип метода основывается на соблюдении таких аспектов, как регулярная выплата дивидендов и положительная динамика роста доходов. Формула для расчёта:

где DIV — размер прогнозируемых дивидендов в расчёте на одну акцию за 12 месяцев;

P — цена акции;

fc — затраты на эмиссию акций;

g — темпы роста дивидендов.

Метод оценки капитальных активов САРМ

Ставка дисконтирования, согласно данной методике, рассчитывается по формуле, состоящей из двух частей:

- безрисковая ставка доходности;

- ставка премии за риск.

где β — коэффициент, который рассчитывается индивидуально для каждой фирмы. Он отражает отклонение доходности акций компании-эмитента от доходности акций, имеющих средний уровень риска. Чем выше величина коэффициента, тем выше риск инвестиций.

Этот метод прост, однако во многом зависит от субъективного мнения аналитиков. Кроме того, в расчётах модели используются данные, актуальные на конкретный момент времени, поэтому они не могут отобразить возможные изменения в экономике в долгосрочной перспективе (через 10–20 лет). По этой причине модель оценки САРМ не рекомендуется использовать для определения дисконтной ставки в долгосрочные проекты. Поскольку β-коэффициенты есть не для всех компаний, эту модель оценки капитальных активов не всегда возможно использовать для расчёта ставки дисконтирования.

Расчёт на основе модели WACC

Показатель средневзвешенной стоимости совокупного капитала (англ. weighted average cost of capital, WACC) используется для определения дисконтной ставки в том случае, когда капитал компании состоит из собственных и заёмных средств. Главный принцип модели заключается в том, что сумма денежных потоков должна превышать сумму затрат на капитал. Суть данного метода заключается в определении минимального уровня доходов компании. Согласно модели WACC, ставка дисконтирования определяется отношением суммы общих расходов к стоимости совокупного капитала. Расчёт производится в четыре шага.

- Подсчёт стоимости собственного капитала.

- Обозначение структуры капитала.

- Подсчёт стоимости заёмных средств.

- Определение средневзвешенной стоимости капитала.

Стоимость собственных средств компании — это доход, который она должна обеспечить вкладчикам в качестве компенсации за риск инвестиций. Акционеры несут гораздо больший риск, поэтому доходность от собственного капитала должна быть выше, чем от заёмного.

Для определения стоимости собственного капитала, большинство аналитиков, как правило, применяют модель САРМ.

Формула для расчёта WACC:

где T — налоговая ставка на прибыль, на которую уменьшается требуемая доходность заёмных средств;

wd — заёмные средства;

rd — ставка по заёмным средствам;

we — собственные средства;

re — ставка по собственным средствам.

Иногда возникают сложности с применением WACC в силу невозможности оценить стоимость собственного капитала компании. Причиной этого является отсутствие на открытом рынке котировок акций. Из-за льготных систем кредитования возможны погрешности при расчёте стоимости заёмного капитала. Кроме того, данная модель не предусматривает учёт риска различных инвестиций.

Все модели оценки ставки дисконтирования используют разный подход и методы расчёта. Этот показатель является одним из главнейших в инвестиционном анализе и используется для определения других, не менее важных показателей. На его основе вычисляется коэффициент дисконтирования, пример которого был приведён выше.

Дисконтная ставка применяется для определения стоимости акций, инвестиционных проектов и других объектов инвестирования. Чтобы выбрать наиболее эффективный метод, необходимо отталкиваться от целей оценки и учитывать имеющиеся условия. Такой подход позволит максимально точно произвести оценку и сделать выбор в пользу перспективного направления инвестирования.

_________

Чтобы не пропустить ничего важного, подпишитесь на нашу рассылку: интересные статьи и актуальные предложения будут приходить прямо на вашу электронную почту. Сделать это можно буквально в два клика — с помощью специальной формы внизу страницы.

Источник

20. Бизнес-планирование. Дисконтирование.

При бизнес — планировании следует учитывать, что потенциальные инвесторы не столько учитывают доходность проекта, сколько его сравнительную доходность. С чем же принято сравнивать доходность вложения в проект? С таким вложением средств, которое приносит доход при минимальной в данных условиях величине риска.

Дисконтирование- это процесс приведения разновременных платежей к одному моменту времени. За основу берется формула сложных процентов. Из нее мы выражаем величину первоначального вклада «к». Формула примет вид:

к=![]() (4.5)

(4.5)

где К- конечная сумма вклада; Е- норма дисконта; t- период расчета (лет).

Экономический смысл формулы 4.5 в данном случае можно раскрыть таким образом: если «К»- это чистый поток платежей на шаге t, то “к”- их реальная стоимость для инвестора. Иными словами если бы деньги вернулись сразу в меньшем размере «к», то на шаге t они при вложении в банк (обычно в качестве без рисковой альтернативы вложения рассматривают вложение средств в банк) под ставку Е увеличились бы до значения «К»

Введем понятие коэффициент дисконтирования:

=![]() . (4.6)

. (4.6)

Скорректировав чистые потоки платежей каждого периода (года) на коэффициент дисконтирования и сложив их, мы получаем величину дохода, который будучи сразу вложен в банк под сложные проценты даст нам в итоге величину доходности равную изначальной (не скорректированной). Сравнив эту величину и изначальные инвестиции, мы получаем дополнительную выгоду от выбора направления инвестирования (более рисковое — в проект и менее рисковое — в банк). Чем меньше ЧДД- чистый дисконтированный доход, тем меньше необходимость вкладывать деньги в проект:

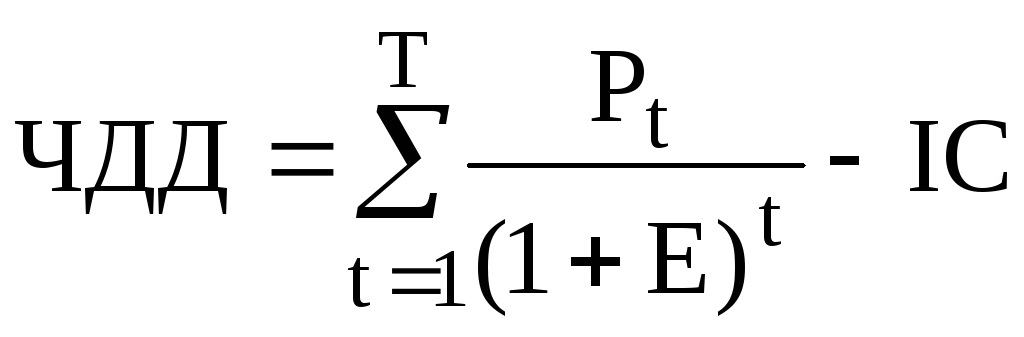

Эинт= ЧДД= ![]() , (4.7)

, (4.7)

где Rt— результаты, достигаемые на t-ом шаге расчета,

Зt— затраты, осуществляемые на том же шаге,

Т- горизонт расчета (равный номеру шага расчета, на котором

производится ликвидация объекта).

Эt = (Rt — Зt) — эфект, достигаемый на t-ом шаге .

Часто используется модифицированная формула для расчета ЧДД. Для этого из состава Зt исключают капитальные вложения и через Зt обозначают затраты на t-ом шаге при условии, что в них не входят капиталовложения. Тогда:

ЧДД= ![]() — К, (4.8 )

— К, (4.8 )

где К- сумма дисконтированных капиталовложений.

К = ![]() ,

,

где Кt— капиталовложения на t-ом шаге;

Зt — затраты на t- ом шаге, за вычетом капиталовложений;

Rt — Зt — чистый поток платежей.

Модифицированный показатель ЧДД выражает разницу между суммой приведенных эффектов и приведенной к тому же моменту времени величиной капиталовложений (К).

Кроме ЧДД при оценке выгодности вложения средств используют следующие показатели:

— Внутренняя норма доходности.

Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта (Евн.) , при которой величина приведенных эффектов равна приведенным капиталовложениям.

Иными словами Евн (ВНД) является решением уравнения:

![]() , (4.9)

, (4.9)

где Евн — внутренняя норма доходности , соответствующая потоку

платежей (Rt — Зt ).

Уравнение (4.9) эквивалентно алгебраическому уравнению степени Т и обычно решается методом итераций, что вызывает определенные сложности при вычислении. Для определения этого показателя можно использовать графический метод, основанный на вычислении ряда значений ЧДД при различных ставках дисконтирования. При этом значение ВНД , при котором график будет пересекать ось абсцисс, и определяет искомое значение внутренней нормы дохоности.

— Индекс доходности.

Показатель рентабельности или индекс доходности (ИД) инвестиционного проекта, представляет собой соотношение приведенных доходов к приведенным на ту же дату инвестиционным расходам.

ИД= ![]() , (4.10)

, (4.10)

где К = ![]() ,

,

— Срок окупаемости.

Срок окупаемости — это минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Более точно под сроком окупаемости понимается продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

![]() , (4.11)

, (4.11)

где h- срок окупаемости;

K- суммарные капиталовложения в инвестиционный проект,

t0— момент времени, соответствующий окончанию строительства.

Если предположить, что все инвестиции сделаны в момент окончания строительства, тогда неизвестная величина h -периода с момента окончания строительства, удовлетворяющая этим условиям, и будет сроком окупаемости инвестиций.

Величина h определяется путем последовательного суммирования членов ряда дисконтированных доходов до тех пор , пока не будет получена сумма(обозначим Sm), равная объему инвестиций или превышающая его.

Sm=![]() , причем Sm <K< Sm+1. (4.12)

, причем Sm <K< Sm+1. (4.12)

![]() Тогда срок окупаемости приближенно будет равен :

Тогда срок окупаемости приближенно будет равен :

h= m+ ![]() m+1, (4.13)

m+1, (4.13)

где m- период времени, в течение которого возвращаются капиталовложения,

равные Sm,

Pm+1- поток платежей , соответствующий году m+1.

Пример решения задач(4-1)

На ОАО «Заводе ЖБИ» было принято решение осуществить реконструкцию и техническое перевооружение одного из ведущих цехов по производству железобетонных конструкций с целью снижения издержек по их производству и улучшению качества данной продукции. На основе разработки бизнес-плана было определено, что на осуществление технического перевооружения и реконструкции цеха потребуются инвестиции в размере 1,5 млн. руб., а доходы по годам составят: 1-й год – 0,5 млн. руб.; 2-й год – 1 млн. руб.; 3-й год – 1,8 млн. руб.; 4-й год – 2,7 млн. руб. и 5-й год – 4,3 млн. руб. Нормативный срок службы оборудования составляет 5 лет. Ставка дисконта принимается на уровне 12 %.

Определить показатели эффективности инвестиций на реконструкцию и техническое перевооружение цеха по производству железобетонных конструкций.

Решение:

1. Определение чистого дисконтированного дохода осуществляется по формуле:

![]() ,

,

где ЧДД – чистый дисконтированный доход за расчетный период времени Т;

Pt – поток платежей (денежные поступления на t-ом интервале расчетного периода за минусом денежных выплат, осуществляемых на том же интервале);

Е – ставка дисконта, %;

IC – инвестированный капитал.

![]() млн. руб.

млн. руб.

Вывод: полученное значение показателя ЧДД положительно, что свидетельствует о целесообразности инвестирования денежных средств в данный проект (только по данному показателю).

2. Определение внутренней нормы доходности может быть осуществлено графическим способом и по формуле:

![]() ,

,

где ВНД – внутренняя норма доходности;

Е1, Е2 – ставка дисконта соответственно по первому и по второму проекту;

ЧДД1, ЧДД2 – чистый дисконтированный доход соответственно по первому и второму проекту.

Определение внутренней нормы доходности математическим способом требует проведения дополнительных расчетов ЧДД по двум формально выбранным проектам с различными коэффициентами дисконтирования, выбранными таким образом, чтобы в интервале функция ЧДД=f(Е) меняла свое значение с «+» на «-« или наоборот.

Графический способ подразумевает построение графика зависимости значения ЧДД от ВНД, точка, где кривая пересекает ось абсцисс и есть значение ВНД.

Рассчитав ВНД двумя способами, получаем его значение равным 71,4 %.

Вывод: полученное значение ВНД свидетельствует о большом запасе прочности рассматриваемого проекта (71,4 %-12 %=59,4 %), следовательно, инвестирование денежных средств по данному показателю целесообразно.

3. Определение срока окупаемости проекта.

Срок окупаемости характеризует период времени, за который инвестируемый капитал возвращается за счет доходов по проекту. Таким образом, при известных значениях доходов по годам проекта, можно утверждать, что инвестируемый капитал в размере 1,5 млн. руб. возместится доходами за первые 2 года (0,5 млн. руб. + 1,0 млн. руб. = 1,5 млн. руб.). Следовательно, срок окупаемости данного проекта составит 2 года.

4. Определение индекса прибыльности инвестиций

Данный показатель показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений и может быть рассчитан по формуле:

![]()

Вывод: полученное значение индекса прибыльности инвестиций свидетельствует о доходности инвестиций и приемлемости в соответствии со ставкой дисконта.

Таким образом, все рассчитанные показатели рассматриваемого проекта свидетельствуют о целесообразности реконструкции и технического перевооружения цеха по производству железобетонных конструкций.

Рекомендованные статьи

Источник