Бизнес план с расчетами npv irr

Рассмотрим анализ инвестиционного проекта: рассчитаем основные ключевые показатели эффективности инвестиционного проекта. Среди ключевых показателей можно выделить два наиболее важных – NPV и IRR.

- NPV – чистый дисконтированный доход от инвестиционного проекта (ЧДД).

- IRR – внутренняя норма доходности (ВНД).

Рассмотрим данные показатели более детально и рассчитаем простой пример работы с ними в таблицах Excel.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Чистый дисконтированный доход (NPV )

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

NPV (Net Present Value, Чистый Дисконтированный Доход) – пожалуй, один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта. Рассчитывается он как разница между денежными поступлениями от проекта во времени и затратами на него с учетом дисконтирования.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Расчет чистого дисконтированного дохода (NPV):

- Определить текущие затраты на проект (сумма инвестиционных вложений в проект) – Io.

- Произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый отчетный период приводятся к текущей дате (дисконтируются) – PV.

- Вычесть из текущей стоимости доходов (PV) наши затраты на проект (Io). Разница между ними будет чистый дисконтированный доход – NPV.

PV что это такое и как рассчитать? Расчет дисконтированного дохода

Расчет чистого дисконтированного дохода (NPV)

NPV=PV-Io

CF – денежный поток от инвестиционного проекта;

Iо – первоначальные инвестиции в проект;

r – ставка дисконта.

Показатель NPV – показывает инвестору доход/убыток от инвестирования денежных средств в инвестиционный проект. Данный доход он может сравнить с доходом в наименее рискованный вид активов – банковский вклад и рассчитать эффективность и целесообразность вложения в инвестиционный проект. Если NPV больше 0, то проект эффективен. После этого можно сравнить значение NPV с доходов от вклада в банк. Если NPV > вклад в наименее рискованный проект, то инвестиции целесообразны.

Формула чистого дисконтированного дохода (NPV) изменяется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов) и имеет следующий вид.

CF – денежный поток;

It – сумма инвестиционных вложений в проект в t-ом периоде;

r – ставка дисконтирования;

n – количество этапов (периодов) инвестирования.

Внутренняя норма доходности (IRR). IRR что это за показатель

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Внутренняя норма доходности (Internal Rate of Return, IRR) – второй наиболее популярный показатель оценки инвестиционных проектов. Он определяет ставку дисконтирования, при которой инвестиции в проект равны 0 (NPV=0). Другими словами затраты на проект равны доходам от инвестиционного проекта.

IRR = r, при которой NPV = 0, находим из формулы:

CF – денежный поток;

It – сумма инвестиционных вложений в проект в t-ом периоде;

n – количество периодов.

Расчет IRR позволяет сравнить эффективность вложения в различные по протяженности инвестиционные проекты (по NPV это сделать нельзя). Данный показатель показывает норму доходности/возможные затраты при вложении денежных средств в проект (в процентах).

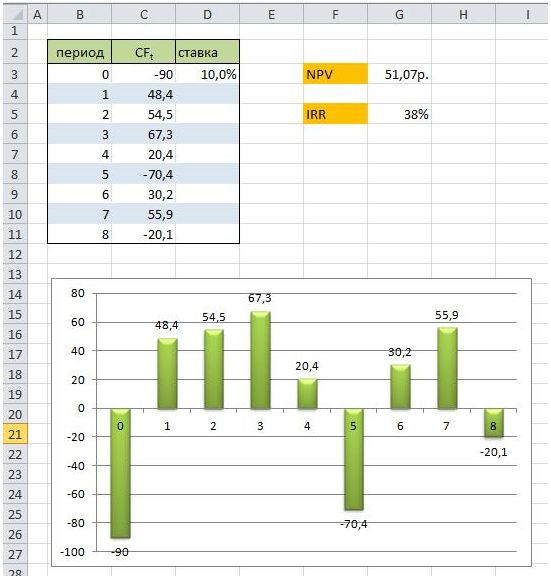

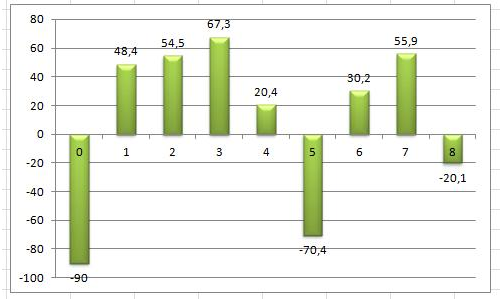

Пример определения NPV в Excel

Для наглядности рассчитаем расчет NPV в MS Excel. Для расчета NPV используется функция =ЧПС().

Найдем чистый дисконтированный доход (NPV) инвестиционного проекта. Необходимые инвестиции в него – 90 тыс. руб. Денежный поток, которого распределен по времени следующим образом (как на рисунке). Ставка дисконтирования равна 10%.

Анализ денежных поступлений от инвестиционного проекта

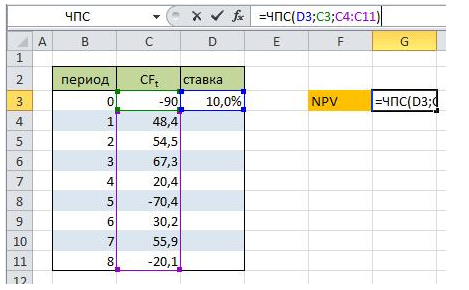

Произведем расчет чистого дисконтированного дохода по формуле excel:

=ЧПС(D3;C3;C4:C11)

Где:

D3 – ставка дисконта.

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект).

C4:C11 – денежный поток проекта за 8 периодов.

Расчет NPV в Excel. Пример расчета

В итоге, показатель чистого дисконтированного дохода равен NPV=51,07 >0, что говорит о том, что есть целесообразность вложения в инвестиционный проект. К примеру, если бы мы вложили 90 тыс. руб в банк со ставкой 10% годовых, то через год получили бы чуть меньше 9 тыс., что меньше чем 51,07 от вложения в инвестиционный проект.

Мастер-класс: “Как рассчитать NPV для бизнес плана”

Пример определения IRR в Excel

Для определения IRR в Excel воспользуемся встроенной функцией =ЧИСТВНДОХ().

У нас в примере доход от проекта поступал в разные интервалы времени. Для этого можно использовать функцию Excel =ВСД(C3:C11). В итоге доходность от вложения в инвестиционный проект равна 38%.

В завершение картинка финансового анализа проекта целиком.

Мастер-класс: “Как рассчитать внутреннюю норму доходности для бизнес плана”

Автор: Жданов Василий Юрьевич, к.э.н.

Источник

Задача на расчет NPV с решением. Расчет IRR

ÐадаÑа по Ñкономике:

РаÑÑÐµÑ NPV, PI, ÑÑока окÑпаемоÑÑи пÑоÑÑого, ÑÑока окÑпаемоÑÑи диÑконÑиÑованного, индекÑа ÑенÑабелÑноÑÑи инвеÑÑиÑий, внÑÑÑенней ноÑÐ¼Ñ Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи.

ÐÑимеÑ

Ðано: ÐнвеÑÑиÑии в Ð±Ð¸Ð·Ð½ÐµÑ ÑоÑÑавили 500 ÑÑÑ. ÑÑблей.

ÐжидаемÑе Ð´Ð¾Ñ Ð¾Ð´Ñ (CFi) за 5 Ð»ÐµÑ ÑоÑÑавÑÑ:

2014 год â 100 ÑÑÑ. ÑÑблей. 2015 год â 150 ÑÑÑ. ÑÑблей.

2016 год â 200 ÑÑÑ. ÑÑблей. 2017 год â 250 ÑÑÑ. ÑÑблей.

2018 год â 300 ÑÑÑ. ÑÑблей.

СÑавка диÑконÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ 20%.

ТÑебÑеÑÑÑ ÑаÑÑÑиÑаÑÑ:

1. ÑиÑÑÑй диÑконÑиÑованнÑй Ð´Ð¾Ñ Ð¾Ð´ (NPV) за 5 леÑ,

2. Ð¸Ð½Ð´ÐµÐºÑ Ð¿ÑибÑлÑноÑÑи (PI),

3. ÑÑоки окÑпаемоÑÑи пÑоÑÑой и диÑконÑиÑованнÑй,

4. внÑÑÑеннÑÑ Ð½Ð¾ÑÐ¼Ñ Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи (IRR).

РеÑение задаÑи

СнаÑала ÑаÑÑÑиÑаем ÑиÑÑÑе денежнÑе поÑоки по ÑоÑмÑле CFi/(1+r)t

Ðде CFi â денежнÑе поÑоки по годам.

r â ÑÑавка диÑконÑиÑованиÑ.

t â Ð½Ð¾Ð¼ÐµÑ Ð³Ð¾Ð´Ð° по ÑÑеÑÑ.

Тогда в пеÑвÑй год ÑиÑÑÑй денежнÑй поÑок бÑÐ´ÐµÑ Ñавен CFi/(1+r)t = 100000/(1+0,2)1 =83333,33 ÑÑблей.

Ðо вÑоÑой год ÑиÑÑÑй денежнÑй поÑок бÑÐ´ÐµÑ Ñавен CFi/(1+r)t = 150000/(1+0,2)2 = 104166,67 ÑÑблей.

Ð ÑÑеÑий год ÑиÑÑÑй денежнÑй поÑок бÑÐ´ÐµÑ Ñавен CFi/(1+r)t = 200000/(1+0,2)3 = 115740,74 ÑÑблей.

Ð ÑеÑвеÑÑÑй год ÑиÑÑÑй денежнÑй поÑок бÑÐ´ÐµÑ Ñавен CFi/(1+r)t = 250000/(1+0,2)4 = 120563,27 ÑÑблей.

РпÑÑÑй год ÑиÑÑÑй денежнÑй поÑок бÑÐ´ÐµÑ Ñавен CFi/(1+r)t = 300000/(1+0,2)5 =120563,27ÑÑблей.

NPV=âCFi/(1+r)i â I,

Ðде I â ÑÑмма инвеÑÑиÑий.

âCFi/(1+r)i â ÑÑмма ÑиÑÑÑÑ Ð´ÐµÐ½ÐµÐ¶Ð½ÑÑ Ð¿Ð¾Ñоков.

âCFi/(1+r)i=83333,33+104166,67+115740,74+120563,27+120563,27=544367,28 ÑÑблей.

РаÑÑÑиÑаем NPV.

NPV=83333,33+104166,67+115740,74+120563,27+120563,27 â 500000 = 44367,28 ÑÑблей.

NPV= 44367,28 ÑÑблей.

NPV должен бÑÑÑ Ð¿Ð¾Ð»Ð¾Ð¶Ð¸ÑелÑнÑм, инаÑе инвеÑÑиÑии не опÑавдаÑÑÑÑ. РнаÑем ÑлÑÑае NPV положиÑелен.

РаÑÑÑиÑаем Ð¸Ð½Ð´ÐµÐºÑ ÑенÑабелÑноÑÑи PI (profitability index).

ÐÐ½Ð´ÐµÐºÑ ÑенÑабелÑноÑÑи ÑаÑÑÑиÑÑваеÑÑÑ Ð¿Ð¾ ÑоÑмÑле:

PI=âCFi/(1+r)i /I

(ÑиÑÑÑе денежнÑе поÑоки делим на ÑÐ°Ð·Ð¼ÐµÑ Ð¸Ð½Ð²ÐµÑÑиÑий).

Тогда Ð¸Ð½Ð´ÐµÐºÑ ÑенÑабелÑноÑÑи бÑÐ´ÐµÑ = 544367,28 / 500000=1,09.

ÐÑли Ð¸Ð½Ð´ÐµÐºÑ ÑенÑабелÑноÑÑи инвеÑÑиÑий болÑÑе 1, Ñо можно говоÑиÑÑ Ð¾ Ñом, ÑÑо пÑÐ¾ÐµÐºÑ ÑÑÑекÑивен.

ÐбобÑим даннÑе ÑаÑÑеÑа NPV в ÑаблиÑе.

ÐÐ¾Ð´Ñ | СÑмма инвеÑÑиÑий, ÑÑÑ. ÑÑб | ÐенежнÑе поÑоки, ÑÑÑ. ÑÑб(CF) | ЧиÑÑÑе денежнÑе поÑоки, ÑÑÑ. ÑÑб. | ЧиÑÑÑй диÑконÑиÑо- ваннÑй Ð´Ð¾Ñ Ð¾Ð´, ÑÑÑ. ÑÑб. (NPV) |

2014 | 500000 | 100000 | 83333,33 | -416666,67 |

2015 | 150000 | 104166,67 | -312500,00 | |

2016 | 200000 | 115740,74 | -196759,26 | |

2017 | 250000 | 120563,27 | -76195,99 | |

2018 | 300000 | 120563,27 | 44367,28 | |

ÐÑого | 500000 | 1000000 | 544367,28 | 44367,28 |

Â

РаÑÑÑиÑаем ÑÑок окÑпаемоÑÑи пÑоÑÑой.

ÐнвеÑÑиÑии 500000 ÑÑблей.

РпеÑвÑй год Ð´Ð¾Ñ Ð¾Ð´ 100000 ÑÑблей, Ñ.е. инвеÑÑиÑии не окÑпÑÑÑÑ.

Ðо вÑоÑой год Ð´Ð¾Ñ Ð¾Ð´ 150000 ÑÑблей, Ñ.е. за два года Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 250000 ÑÑблей, ÑÑо менÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

Ð ÑÑеÑий год Ð´Ð¾Ñ Ð¾Ð´ 200000 ÑÑблей, Ñ.е. за ÑÑи года Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 250000+200000=450000 ÑÑблей, ÑÑо менÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

Ð ÑеÑвеÑÑÑй год Ð´Ð¾Ñ Ð¾Ð´ 250000 ÑÑблей, Ñ.е. за ÑеÑÑÑе года Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 450000+250000=700000 ÑÑблей, ÑÑо болÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

Т.е. ÑÑок окÑпаемоÑÑи пÑоÑÑой бÑÐ´ÐµÑ 3 Ñ Ñем-Ñо года. Ðайдем ÑоÑное знаÑение по ÑоÑмÑле.

СÑок окÑпаемоÑÑи пÑоÑÑой =3+(оÑÑаÑок долга инвеÑÑоÑÑ Ð½Ð° ÐºÐ¾Ð½ÐµÑ ÑÑеÑÑего года)/денежнÑй поÑок за ÑеÑвеÑÑÑй год.

СÑок окÑпаемоÑÑи пÑоÑÑой = 3+50000/250000=3,2 года.

РаÑÑÑиÑаем ÑÑок окÑпаемоÑÑи диÑконÑиÑованнÑй.

ÐнвеÑÑиÑии 500000 ÑÑблей.

РпеÑвÑй год ÑиÑÑÑй денежнÑй поÑок 83333,33 ÑÑблей, Ñ.е. инвеÑÑиÑии не окÑпÑÑÑÑ.

Ðо вÑоÑой год ÑиÑÑÑй денежнÑй поÑок 104166,67 ÑÑблей, Ñ.е. за два года диÑконÑиÑованнÑе Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 83333,33+104166,67=187500 ÑÑблей, ÑÑо менÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

Ð ÑÑеÑий год ÑиÑÑÑй денежнÑй поÑок 115740,74 ÑÑблей, Ñ.е. за ÑÑи года диÑконÑиÑованнÑе Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 187500+115740,74=303240,74 ÑÑблей, ÑÑо менÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

Ð ÑеÑвеÑÑÑй год ÑиÑÑÑй денежнÑй поÑок 120563,27 ÑÑблей, Ñ.е. за ÑеÑÑÑе года диÑконÑиÑованнÑе Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 303240,74+120563,27=423804,01 ÑÑблей, ÑÑо менÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

РпÑÑÑй год ÑиÑÑÑй денежнÑй поÑок 120563,27 ÑÑблей, Ñ.е. за 5 Ð»ÐµÑ Ð´Ð¸ÑконÑиÑованнÑе Ð´Ð¾Ñ Ð¾Ð´Ñ ÑоÑÑавили 303240,74+120563,27=544367,28 ÑÑблей, ÑÑо болÑÑе ÑÑÐ¼Ð¼Ñ Ð¸Ð½Ð²ÐµÑÑиÑий.

Т.е. ÑÑок окÑпаемоÑÑи диÑконÑиÑованнÑй бÑÐ´ÐµÑ Ð±Ð¾Ð»ÑÑе 4, но менÑÑе 5 леÑ. Ðайдем ÑоÑное знаÑение по ÑоÑмÑле.

СÑок окÑпаемоÑÑи диÑконÑиÑованнÑй =4+(оÑÑаÑок долга инвеÑÑоÑÑ Ð½Ð° ÐºÐ¾Ð½ÐµÑ ÑеÑвеÑÑого года)/ÑиÑÑÑй денежнÑй поÑок за пÑÑÑй год.

СÑок окÑпаемоÑÑи пÑоÑÑой = 4+76195,99/120563,27=4,63 года.

РаÑÑÑиÑаем внÑÑÑеннÑÑ Ð½Ð¾ÑÐ¼Ñ Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи.

ÐнÑÑÑеннÑÑ Ð½Ð¾Ñма Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи â ÑÑо знаÑение ÑÑавки диÑконÑиÑованиÑ, пÑи коÑоÑой NPV=0.

Ðожно найÑи внÑÑÑеннÑÑ Ð½Ð¾ÑÐ¼Ñ Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи меÑодом подбоÑа. РнаÑале можно пÑинÑÑÑ ÑÑÐ°Ð²ÐºÑ Ð´Ð¸ÑконÑиÑованиÑ, пÑи коÑоÑой NPV бÑÐ´ÐµÑ Ð¿Ð¾Ð»Ð¾Ð¶Ð¸ÑелÑнÑм, а заÑем ÑÑавкÑ, пÑи коÑоÑой, NPV бÑÐ´ÐµÑ Ð¾ÑÑиÑаÑелÑнÑм, а заÑем найÑи ÑÑÑедненное знаÑение, когда NPV бÑÐ´ÐµÑ Ñавно 0.

ÐÑ Ñже поÑÑиÑали NPV Ð´Ð»Ñ ÑÑавки диÑконÑиÑованиÑ, Ñавной 20%. Ð ÑÑом ÑлÑÑае NPV = 44367,28 ÑÑблей.

ТепеÑÑ Ð¿Ñимем ÑÑÐ°Ð²ÐºÑ Ð´Ð¸ÑконÑиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ñавной 25% и ÑаÑÑÑиÑаем NPV.

NPV= 100000/(1+0,25)1+150000/(1+0,25)2+200000/(1+0,25)3+ 250000 / (1+0,25)4 + 300000 / (1+0,25)5 – 500000= -20896 ÑÑблей.

ÐÑак, пÑи ÑÑавке 20% NPV положиÑелен, а пÑи ÑÑавке 25% оÑÑиÑаÑелен. ÐнаÑÐ¸Ñ Ð²Ð½ÑÑÑеннÑÑ Ð½Ð¾Ñма Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи IRR бÑÐ´ÐµÑ Ð² пÑÐµÐ´ÐµÐ»Ð°Ñ 20-25%.

ÐнÑÑÑеннÑÑ Ð½Ð¾Ñма Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи. РаÑÑеÑ

Ðайдем внÑÑÑеннÑÑ Ð½Ð¾ÑÐ¼Ñ Ð´Ð¾Ñ Ð¾Ð´Ð½Ð¾ÑÑи IRR по ÑоÑмÑле:

IRR=ra+(rb-ra)*NPVa/(NPVa-NPVb)=20+(25-20)* 44367,28/(44367,28-(-20896))=23,39%.

ÐаннÑй пÑÐ¸Ð¼ÐµÑ Ð¿ÑедназнаÑен Ð´Ð»Ñ Ð¿ÑакÑиÑеÑÐºÐ¸Ñ Ð·Ð°Ð½ÑÑий. к.Ñ.н., доÑÐµÐ½Ñ ÐдинÑова Ð.Ð.

Источник

Выбираете между двумя инвестиционными проектами? Правильно оценить их прибыльность помогут показатели IRR и NPV. Из этой статьи вы узнаете, как их рассчитать и на что обращать внимание при анализе показателей

Что такое IRR и NPV

Методы оценки инвестиционных проектов позволяют оценить потенциальную прибыль от вложений.

NPV или Net Present Value – чистый дисконтированный доход – показывает итоговую сумму всех денежных потоков, то есть затрат и прибылей с учетом стоимости используемого капитала (ставки дисконтирования). Этот показатель измеряется в денежных единицах (рублях) и позволяет спрогнозировать сумм прибыли за период времени. Но для его подсчета нужно знать ставку дисконтирования.

IRR – Internal Rate of Return — внутренняя норма доходности. Показатель характеризует назначение ставки дисконтирования, при котором NPV равен нулю – то есть инвестиции окупаются, но прибыли не приносят. IRR измеряется в процентах. Если деньги для инвестиций получены в кредит, значение показателя можно сравнить с банковской ставкой, чтобы оценить минимально необходимый для окупаемости процент доходности.

Если размер инвестиций больше одного миллиона рублей, учитывайте, что прибыль будет облагаться налогом. Чтобы не запутаться в расчетах, обратитесь к опытным бухгалтерам.

Куда можно вложиться:

Финансирование малого бизнеса

Бизнес-план швейного производства

Бизнес-план аптеки

Бизнес-план медицинского центра

Расчет NPV и IRR

Для подсчета показателей можно использовать встроенные функции Excel. Рассмотрим подробно, как использовать эти формулы определения NPV и IRR.

Как рассчитать NPV

Общая формула чистого дисконтированного дохода NPV выглядит так:

Где:

n — количество временных периодов, например, лет;

t – порядковый номер года;

CF — денежный поток, Cash Flow;

R —ставка дисконтирования, Rate.

Основное правило инвестирования: если NPV =0, то проект вложения денег позволит выйти в ноль, то есть не потерять свои средства, но и не заработать.

Расчет IRR

В общем виде формулу внутренней нормы доходности представляют в таком виде:

В этом случае:

CF t — денежные потоки Cash Flow в момент времени, учитывая стартовые расходы

t – порядковый номер года

n — количество периодов времени (лет)

IRR — внутренняя норма доходности, искомый показатель.

При расчете IRR обязательно нужно учитывать отрицательные денежные потоки – обычно это и есть инвестированная сумма, иначе расчеты будут некорректными.

Пример расчета NPV и IRR

Чтобы научиться определять NPV и IRR инвестиционного проекта, рассмотрим два варианта вложения финансов.

Определим NPV

Допустим, есть проект 1 и проект 2, в каждый из которых изначально нужно вложить 100 000 рублей, а затем они будут приносить разный доход.

Для удобства оформим таблицу:

Год | Проект 1, денежный поток, тыс. рублей | Проект 2 денежный поток, тыс. рублей |

– 100 | – 100 | |

1 | 50 | 10 |

2 | 40 | 30 |

3 | 30 | 40 |

4 | 10 | 60 |

Первый проект обещает более высокую прибыль в первые годы, но затем поток поступлений уменьшается.

Второй проект, наоборот, сначала приносит небольшую прибыль, а в конце – значительную. Какой из проектов окажется более выгодным?

Чтобы рассчитать показатели NPV и IRR, сделаем такие допущения:

- инвестор вкладывает средства только один раз, в самом начале проекта;

- прибыль считаем один раз за период, в данном случае год;

- ставку дисконтирования примем равную 10%.

Ставка дисконтирования – это процент, на который нужно умножить имеющуюся сумму. Тогда через заданное количество лет мы получим заданную сумму. Это важный показатель эффективности инвестиций, который представляется в виде формулы PV = FV * 1/(1+R)

NPV составит:

NPV = ∑ CFt/(1+R)t= (100/1) + (50/(1+0,1)1 + (40/(1+0,1)2 + (30/(1+0,1)3 + (10/(1+0,1)4<

Получаем такие итоговые расчеты:

Год | Проект 1 | Ставка 10% по годам | Коэффициент дисконтирования | Сумма |

-100 000 | 1 | 1 | – 100 000 | |

1 | 50 000 | 1/(1,1)1 | 0,9091 | 45 455 |

2 | 40 000 | 1/(1,1)2 | 0,8264 | 33 058 |

3 | 30 000 | 1/(1,1)3 | 0,7513 | 22 539 |

4 | 10 000 | 1/(1,1)4 | 0,6830 | 6830 |

Итого | 30 000 | 7882 |

Составим такую же расчетную таблицу для проекта 2:

Год | Проект 2 | Ставка 10% по годам | Коэффициент дисконтирования | Сумма |

-100 000 | 1 | 1 | – 100 000 | |

1 | 10 000 | 1/(1,1)1 | 0,9091 | 9091 |

2 | 30 000 | 1/(1,1)2 | 0,8264 | 24 792 |

3 | 40 000 | 1/(1,1)3 | 0,7513 | 30 052 |

4 | 60 000 | 1/(1,1)4 | 0,6830 | 40 980 |

Итого | 40 000 | 4915 |

Делаем вывод: оба проекта принесут инвестору прибыль, так как NPV больше 0. Однако, NPV проекта 1 выше, поэтому его можно оценить как более привлекательный.

Таблицы Excel посчитают формулу NPV автоматически: для этого нужно выбрать функцию «ЧПС» в разделе «финансовые». Указываем ставку дисконтирования и выбираем диапазон с периодами получения прибыли, а затем отнимаем стартовый капитал. Получаем такой же результат:

Год | Проект 1 | Проект 2 |

100 000 | 100000 | |

1 | 50000 | 10000 |

2 | 40000 | 30000 |

3 | 30000 | 40000 |

4 | 10000 | 60000 |

107 881,98р. | 104 917,70р. | |

NPV | 7 882р. | 4 918р. |

Рассчитаем IRR

Определим показатель IRR для этих же двух проектов. Посчитать IRR вручную, как NPV, не получится, поэтому потребуется Excel.

IRR, равное нулю, для проектов определяется по формуле:

0 = CF0/(1+∑ CF0) + CF1/(1+∑ CF1) + CF2/(1+∑ CF2) + CF3/(1+∑ CF3) + CF4/(1+∑ CF4)

Для расчетов CF за временной период заменяем соответствующим доходом по каждому из проектов.

Ручные вычисления станут очень трудоемкими, поэтому стоит воспользоваться формулами Excel. В разделе «финансовые» выбираем функцию «ВСД» – внутреннюю ставку доходности, выбираем диапазон для графы «значения».

Сумма стартового взноса обязательно должна быть отрицательной, иначе Excel сообщит об ошибке в формуле.

Мы получили такие значения IRR для двух проектов:

Год | Проект 1 | Проект 2 |

-100 000 | -100000 | |

1 | 50000 | 10000 |

2 | 40000 | 30000 |

3 | 30000 | 40000 |

4 | 10000 | 60000 |

IRR | 14% | 12% |

Делаем вывод, что и этот показатель представляет проект 1 как более выгодный.

Если же инвестор не выбирает между двумя вариантами, а оценивает выгодность вложений кредитного капитала – нужно сравнить величину IRR и процентную ставку. Если значение IRR больше – стоимость кредита окупится.

Не забывайте декларировать прибыль с инвестиций: правильно оформить отчетность и рассчитать налог помогут квалифицированные специалисты на аутсорсе

NPV и IRR проекта: на что ориентироваться?

В приведенном примере оба показателя указывают на большую выгоду от проекта 1. Однако, случается и такое, что один из показателей будет демонстрировать выгоду одного проекта, а второй – другого. Встречается даже отрицательный IRR при положительном NPV. Как поступать в таких случаях?

Теория инвестиционного анализа рекомендует опираться на показатель NPV, так как он считается более надежным. Преимущества NPV:

1. Можно учесть разные, в том числе переменные ставки дисконтирования;

2. Суммарный доход от проекта считается более важным критерием, чем скорость его получения;

3. В некоторых случаях IRR невозможно применить – например, если проект требует инвестиций в течение всего периода времени.

Есть свои достоинства и у IRR:

1. В вычислениях не нужно опираться на ставку дисконтирования: это позволяет оценить эффективность проекта в условиях неопределенности;

2. Можно оценить относительную прибыльность проектов с разными суммами инвестиций;

3. Показатель IRR, измеряемый в процентах, можно сравнить, например, с банковскими процентами, и решить, стоит ли применять кредитные средства.

Кроме того, можно использовать дополнительные показатели: кроме IRR и NPV рассчитывают:

- дисконтируемый срок окупаемости, DPP;

- срок окупаемости проекта, PP;

- индекс прибыльности, PI, и другие.

Подытожим:

Простыми словами, IRR и NPV помогут определить потенциальную прибыль от вложений, выбрать более выгодные варианты и отказаться от заведомо убыточных. И в завершение – практический совет: чтобы максимально сконцентрироваться на достижении поставленных целей и добиться успеха, делегируйте часть регулярных и сложных обязанностей – например, бухгалтерскую отчетность – квалифицированным специалистам на аутсорсе.

Также читайте:

Куда вложить 100-300 тысяч рублей начинающему инвестору

Оценка эффективности инвестиционного проекта: методы и рекомендации

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Источник