Бизнес план относится к скользящим планам

Технология скользящего бизнес-планирования (СБП) использует гибридную модель бизнес-плана, которая с одной стороны ежемесячно автоматически пополняется фактическими данными из «КИАС-финансовый контроллинг», с другой стороны – планирование и прогноз осуществляются в EXCEL с использованием специально разработанной «Финансовой модели предприятия». «СБП- технология скользящего бизнес планирования» позволяет использовать актуальную интерактивную модель предприятия с наиболее современными фактическими и прогнозными данными.

СБП обеспечивает на ежемесячной основе:

- Автоматическое обновление фактической части таблиц бизнес-плана с использованием автоматизированной системы «КИАС-финансовый контроллинг».

- Обновление плановых показателей по правилам, гарантирующим корректную и непротиворечивую взаимосвязь всех таблиц бизнес-плана.

- Уточнение параметров модели (норм расхода, оборачиваемости запасов, динамики цен, доли постоянных и переменных затрат и другое).

- Формирование наилучшего прогноза ожидаемой прибыли, денежных поступлений и расходов, других отчетных показателей.

СБП осуществляется в три этапа:

- Бухгалтерские данные на регулярной основе выгружаются и трансформируются в КИАС-финансовый контроллинг. При этом данные приводятся к осмысленной, удобной для бизнес-анализа форме и хранятся за все имеющиеся в распоряжении периоды времени.

- На основе специально разработанной методики КИАС формирует систему взаимосвязанных отчетов, охватывающих весь производственно-финансовый цикл предприятия. Сформированные отчеты копируются из КИАС в СБП-факт.

- На основе фактических данных бизнес-плана (СБП-факт), а также с учетом экспертных оценок формируется прогнозная часть Бизнес-плана (СБП-план).

Фактически применяется Business Intelligence (BI) технология.

СБП базируется на трех разработках:

1) Автоматизированная система «КИАС-финансовый контроллинг»:

- трансформирует бухгалтерские данные предприятий в осмысленную, удобную для бизнес-анализа форму;

- формирует отчеты с фактическими данными для скользящего бизнес-плана;

- обеспечивает подробную расшифровку всех отчетных показателей;

- КИАС является независимым дополнением к уже имеющейся на предприятии бухгалтерской или другой базе данных.

2) Система взаимосвязанных отчетов:

- по затратам на производство, по движению готовой продукции, по реализации и расчету валовой прибыли;

- по расчету бюджета доходов и расходов по элементам затрат (БДР), согласованному с отчетом по затратам на производство;

- по денежному потоку (ДДС), согласованному с БДР;

- по агрегированному балансу, согласованному с БДР и ДДС;

- структура отчетов базируется на универсальной Финансовой модели предприятия, охватывает весь производственно-финансовый цикл, все отчеты относятся к так называемому типу «Нормальных отчетов».

3) Модель скользящего бизнес-планирования СБП в формате EXCEL:

- Бизнес-план ежемесячно автоматически обновляется фактическими данными из КИАС-финансовый контроллинг.

- Прогнозные таблицы строятся как непосредственное продолжение таблиц с фактическими данными. Граница между планом и фактом ежемесячно передвигается.

- Благодаря выделению определенных базисных строк, через которые выражаются остальные строки отчетов, обеспечивается корректность и непротиворечивость прогноза.

- Скользящий бизнес-план позволяет в любой момент формировать отчеты с самыми актуальными фактическими данными и наиболее вероятными прогнозными показателями.

Источник

Автор(ы): В. Радионова

Планирование результатов, действий, итоговых показателей методично входит в нашу жизнь. Однако совершенно очевидно, что не существует бюджетов, которые в рамках своей “жизни” оставались бы неизменными. Чем более точно Вы составляете свой план в разрезе регионов, проектов, продукции, менеджеров, контрагентов, тем чаще Вы будете заниматься перепланированием. Это означает, что Ваши издержки на этот процесс будут расти.

Программный продукт “ИНТАЛЕВ. Корпоративные финансы 2004” представляет собой универсальный механизм, используя который, данный процесс перепланирования превратится для Вас в творческое и необременительное занятие. Таким образом, мы сможем изменить цепочку связанных между собой бюджетов с минимальными трудозатратами и переключить свое вниманиељ на анализ полученных данных, говорящих о состоянии Вашего предприятия и увеличении точек контроля.

Основным принципом скользящего планирования можно назвать регулярную корректировку планов структурных подразделений и предприятия в целом, исходя из фактических результатов финансово-хозяйственной деятельности предприятия за прошедший период.

Скользящий бюджет – это бюджет, который регулярно корректируется по прошествии периода путем добавления к периоду планирования одного интервала времени и вычитании одного истекшего периода. Таким образом, предприятие располагает планом на последующие двенадцать (или более месяцев), причем сам бюджет постоянно поддерживается в актуальном состоянии, с учетом данных, которые имеются на момент его перепланирования.

Рис.1 Схема сценариев при скользящем планировании.

Данная схема позволяет наглядно отобразить этапы процесса скользящего планирования. Можем их перечислить.

ЭТАП 1

Допустим, мы утвердили план на следующий год, и во что бы ни стало, хотим выполнить итоговые показатели по плану на конец периода, соответственно данный сценарий, который мы назовем “Генеральный план на год”, не будет подвергаться корректировке, а будет служить ориентиром стратегической инициативы направленной в будущее.

ЭТАП 2

Для детализации по интересующим нас показателям и ведения оперативного планирования мы создаем еще один сценарий “Оперативный план”.

ЭТАП 3

В “Оперативный план” необходимо перенести данные из “Генерального плана на год” и детализировать его по нужным нам аналитикам. Например: по “Генеральному плану на год” поступления денежных средств за январь 2004 года должны составить 5 000 000 рублей, копируя данную сумму в “Оперативный план” мы можем детализировать ее по статьям, например по статье “Поступления от реализации товаров” пройдет сумма 3 000 000 рублей а по статье “Поступления от оказания услуг” пройдет сумма 2 000 000 рублей. Если для оперативного планирования нам не хватает данных, мы можем увеличить детализацию, указав контрагента, договор, регион, менеджера и т.д.

ЭТАП 4

Получив детальный план на ближайший период, неумолимо наступает время фактического исполнения плана и зачастую факт не совпадает с планом, что и приводит нас к необходимости перепланирования следующего периода.

ЭТАП 5

Для этого в “Оперативном плане” нам нужно произвести синхронизацию остатков на конец периода с фактом, а обороты по “Оперативному плану” перенести в следующий период. На данном этапе необходимо задать такую схему формирования взаимосвязанных бюджетов, что бы они формировались автоматически, отслеживая причинно-следственные связи.

Каким же образом мы автоматизируем данный механизм в программном продукте “ИНТАЛЕВ. Корпоративные финансы 2004”? Давайте посмотрим.

Нашей задачей будет перепланирование поступления денежных средств по фактическим результатам.

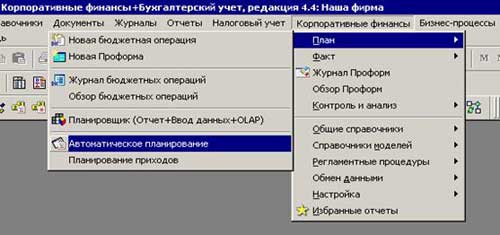

Воспользуемся функциональной возможностью “Автоматическое планирование”, пункт меню: Корпоративные финансы / План / Автоматическое планирование.

Рис.2 Автоматическое планирование

Эта обработка представляет собой универсальный механизм, позволяющий на принципах скользящего планирования пользоваться индексным планированием, настраивать работу платежного календаря, но в сейчас мы подробнее остановимся на озвученной ранее теме.

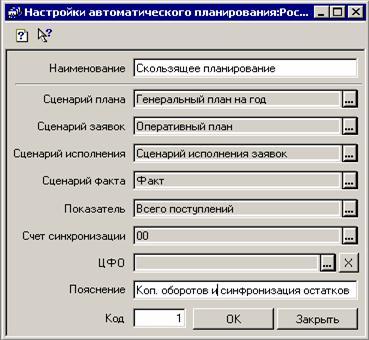

Итак, прежде всего, нам необходимо произвести настройку автоматического планирования. Пункт меню: Корпоративные финансы / Справочники моделей /Настройки автоматического планирования.

Рис.3 Настройки автоматического планирования

Как показано на рисунке 3, в качестве сценария плана выбираем “Генеральный план на год”, в качестве сценария заявок выбираем “Оперативный план”, на сценарий исполнения сейчас внимания не обращаем – он необходим для формирования реестра в “Платежном календаре”. Выбираем сценарий факта – Факт. А в качестве счета синхронизации можем указать любой вспомогательный счет, далее при синхронизации по этому счету будет проходить корреспонденция счетов. Показатель – это ссылка на справочник “Показатели управленческой отчетности”, в котором настроены бюджеты, отчеты, финансовые коэффициенты. Выбрать их этого справочника можно не только весь бюджет, но и его часть, как и в нашем случае – нам интересен показатель “Всего поступлений” из бюджета движения денежных средств. На основании корректировки поступления денег мы автоматически настроим перепланирование выплат денежных средств.

Приступим к процессу

Запускаем обработку “Автоматическое планирование”.

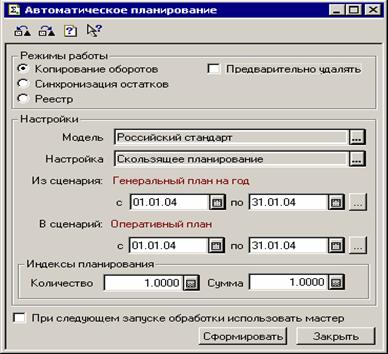

Для выполнения Этапа 3, а именно, перенесения данных из утвержденного “Генерального плана” в “Оперативный план” нам нужно воспользоваться режимом “Копирования оборотов”. Согласно приведенному рисунку 4, по модели “Российский стандарт” и произведенной нами настройке “Скользящее планирование” из сценария “Генеральный план на год” данные за январь 2004 года будут перенесены в “Оперативный план” в январь 2004 года.

Хочется заметить, что, в принципе, данную обработку можно использовать и для индексного планирования с применением увеличивающих и уменьшающих индексных коэффициентов, а так же для составления первоначальных планов на основании фактической информации. Это достигается путем создания соответствующих настроек с указанием, из какого сценария, в какой сценарий будет происходить копирование.

После копирования оборотов, мы можем посмотреть полученные данные по “Оперативному плану” в отчетах, а так же детализировать их по интересующим нас аналитикам. Все отклонения между “Генеральным планом на год” и “Оперативным планом” можно будет посмотреть в отчетах.

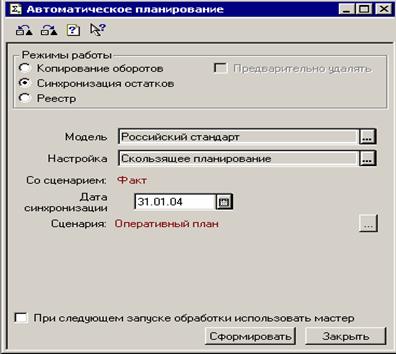

Рис. 4 Автоформирование

Таким образом, мы с Вами получили детальный план на январь 2004 года и в течение всего месяца пытаемся его исполнять. Если по тем или иным причинам фактическая информация будет отличаться от плановой, нам необходимо будет произвести синхронизацию остатков “Оперативного плана” с фактическим. Для этого воспользуемся той же обработкой “Автоматическое планирование” в режиме синхронизации остатков.

Рис. 5 Автоформирование

На текущем этапе наша задача по перепланированию частично решена, но решена только лишь по синхронизации оборотов и остатков “Оперативного плана” с фактом за январь. Теперь необходимо решить задачу по распределению той суммы, которая осталась у нас на счете 00. Или же другими словами, по нашему примеру, нам необходимо распределить те суммы, которые запланированы, но отличаются от факта. Это можно сделать автоматически.

Настраиваем в справочнике “Автоформирование” схему на варианты полученных проводок, а будет их 2 типа.

Это проводка: Дебет 00, Кредит “Денежные средства”. Она будет автоматически сформирована при синхронизации остатков, в случае если по факту денег пришло меньше, чем по “Оперативному плану”. На нее мы сделаем распределение – Дебет “Денежные средства”, Кредит “Покупатели”, т.е. добавим поступление денежных средств в следующий период, причем период может быть любым, с учетом календаря автоформирования.

Следующий тип проводки это Дебет “Денежные средства”, Кредит 00. В таком случае поступления фактические превышают запланированные поступления.

На эту проводку мы сделаем распределение Дебет “Денежные средства”, Кредит “Покупатели” со сторнирующей суммой. Редко найдется руководитель, который даст указание уменьшить план поступления денежных средств, хотя такое тоже встречается.

После процедуры Синхронизации остатков у нас будет сформирован реестр документов, отображающий вышеуказанные проводки (рис.6).

Рис.6 Реестр документов после процедуры Синхронизации остатков

Для запуска процедуры автоформирования нужно будет открыть документ и проставить флаг “Автоформирование”.

Ваш бюджет поступления денежных средств перепланирован.

Это самых простой пример, который можно было привести, таким образом можно будет прописать перепланирование производственных бюджетов, бюджетов закупок товаровљ и прочих бюджетов, применив смекалку и гибкость в мышлении.

Источник

(Видео) Business Intelligence (BI) технология Предлагается гибридная модель бизнес-плана, которая с одной стороны ежемесячно автоматически пополняется фактическими данными, с другой стороны планирование и прогноз осуществляются в EXCEL с использованием разработанной “Финансовой модели предприятия”. Скользящее планирование позволяет иметь «ЖИВУЮ» интерактивную модель предприятия с наиболее актуальными фактическими и прогнозными данными Скользящий бизнес-план (СБП) обеспечивает на ежемесячной основе:

ОПИСАНИЕ СБП Технологически Скользящее планирование реализуется на базе гибридой EXCEL-модели предприятия. Модель мы называем гибридной подразумевая, что фактические данные поступают в нее из автоматизированной системы КИАС, в то время как прогноз на их основе осуществляется при помощи формул ECXEL. Все показатели представлены в динамике, причем до текущей даты они являются фактическими (отчетными), а после текущей даты они являются расчетными (плановыми). Фактические данные мы ежемесячно обновляем, формируя соответствующие отчеты из КИАС и копируя их в СБП. Для реализации концепции СКОЛЬЗЯЩЕГО БИЗНЕС-ПЛАНИРОВАНИЯ используется специально разработанная система взаимосвязанных отчетов из КИАС, которые “снабжают” бизнес-план фактической информацией. Для этой цели разработан математический аппарат (Теория моделирования потоков), позволяющий строить систему отчетов, удовлетворяющих ряду необходимых условий:

Планово-прогнозные показатели СБП ежемесячно автоматически пересчитываются на основе расчетных формул или заносятся вручную как экспертные оценки. Расчетные формулы базируются на данных предыстории и сложившихся нормативах. Это расходные нормы, средние цены, сложившиеся коэффициенты оборачиваемости запасов и др. Экспертные оценки, как правило, включают прогноз таких показателей как инвестиции, график кредитования и погашения кредитов, график загрузки мощностей, динамику внешних цен. Таким образом, СБП является самонастраивающейся системой. По мере поступления фактической информации параметры модели автоматически корректируются и уточняются, что обеспечивает адекватность СБП реальным процессам. СБП имеет следующие основные характеристики

Чем больше горизонт планирования предполагается в бизнес-плане, тем более агрегированной должна быть С-Модель. Излишняя степень детализации не только не способствует достоверности долгосрочного бизнес-плана, а зачастую приводит к снижению его качества. Например, для среднесрочного планирования работы крупного предприятия представляется ошибочным детально рассчитывать такие показатели как номенклатуру материальных затрат, индивидуальный учет заработной платы и т.д. В количественном и суммовом выражении имеет смысл учитывать только наиболее значимые материалы, остальные материалы, суммарная стоимость которых составляет 5%-15%, целесообразно учитывать одним числом в суммовом выражении. Использование технологии скользящего бизнес-планирования не требует больших трудозатрат, так как обновление факта, пересчет параметров модели и корректировка прогноза осуществляются автоматически. В этом смысле СБП является самонастраивающейся системой. Таблицы в СБП имеют многие структурные сходства: Во всех таблицах столбцами являются периоды, расположенные в хронологическом порядке по месяцам. Всегда в таблицах имеется четкая граница между фактическими данными (слева от текущего месяца) и плановыми данными (справа от текущего месяца). Ежемесячно граница между фактическими и плановыми данными сдвигается, и ближайший прогнозный месяц заполняется фактическими данными. При этом прогнозные данные пересчитываются с учетом вновь поступившей фактической информации.

|

Источник

Зачем нужны гибкие бюджеты?

Чтобы эффективно управлять компанией менеджеры высшего звена должны оперативно выяснять причины отклонения финансово-экономических показателей компании от плановых, установленных в финансовых бюджетах.

Однако многие из этих показателей прямо взаимосвязаны и не статичны: например, объемы деятельности компании (плановый размер выручки) может существенно меняться под воздействием не всегда заранее предсказуемых внешних факторов, таких, как, например, введение международных санкций (как в недавнем случае с компанией «Русал») и влиять на значение других финансовых показателей, как чистая прибыль и свободный денежный поток.

Для того чтобы корректно оценивать влияние таких изменений в объемах деятельности на реализацию бюджетов используются гибкие бюджеты, которые представляют собой связующее звено между плановым бюджетом и достигнутыми фактическими результатами.

Читайте также: Налогообложение операций с ценными бумагами

Чем гибкий бюджет отличается от статического?

В отличие от статического бюджета (где все плановые показатели постоянных и переменных расходов прогнозируются исходя из определенного уровня реализации, который остается неизменным до конца планового периода), в гибком бюджете переменные затраты рассчитываются исходя из норм в расчете на единицу продукции и уровня реализации. Другими словами, гибкий бюджет позволяет корректировать ожидаемые переменные затраты в соответствии с фактическим уровнем выручки.

Исходя из разницы в порядке расчета переменных и постоянных затрат для нахождения прогнозируемого размера общих затрат в гибком бюджете применяется следующая формула:

Зобщ = Зпер х В + Зпост,

где:

В – плановый объем выручки,

Зпер – плановые переменные затраты на единицу продукции;

Зпос – плановые постоянные затраты.

Читайте также: Разработка корпоративной политики управления оборотным капиталом

Формулы расчета отклонений для гибкого бюджета

Чаще всего именно отклонение объема продаж от изначально запланированного формирует разницу между плановыми показателями прибыли первоначального и гибкого бюджета. Однако кроме отклонений по объему продаж, на отклонение прибыли оказывает влияние и отклонение по цене реализации, а также по объему использования основных материалов, заработной плате и некоторые прочие отклонения.

Отклонение фактической прибыли от бюджетной прибыли (Поткл) в зависимости от объема продаж рассчитывается по формуле:

Поткл = (Рф — Рг) х Дуд,

где

Рф, — фактическое количество реализованной продукции,

Рг — количество реализованной продукции по гибкому бюджету,

Дуд — запланированная величина удельного маржинального дохода.

При анализе отклонений фактической величины по гибкому бюджету оценивают, насколько благоприятным является отклонение планового значения (т.е. увеличивает ли оно операционную прибыль или нет). При незначительных отклонениях не обязательно проводить немедленный детальный анализ. К тому же, незначительные неблагоприятные отклонения по одним статьям могут быть компенсированы благоприятными отклонениями по другим. Однако необходимо с определённой периодичностью (например, раз в квартал) оценивать тенденцию этих отклонений и их накопленный объем. Если отклонения обусловлены постоянными факторами, то их кумулятивная сумма будет увеличиваться, что уже требует принятия контрмер.

Читайте также: Кэш-пулинг: кому и зачем нужен?

Что такое скользящее финансовое планирование?

Скользящий бюджет применяется в том случае, если у компании нет возможности прогнозировать свою деятельность на несколько периодов вперед. Скользящий бюджет постоянно обновляется путем составления прогноза на предстоящий период в момент завершения предыдущего. Например, бюджеты могут обновляться раз в две недели с формированием прогноза на ближайшие 3 месяца (12 недель).

При этом детальность планов естественно уменьшается пропорционально «удаленности» соответствующего периода от точки планирования: более детально разрабатывается план по дням недели и для ближайшего месяца, а на последующие месяцы (или периоды) формируется более укрупненный план, в котором расходы, которые нельзя привязать к конкретным неделям, разбиваются равномерно по месяцу.

По окончании очередного периода планирования и при получении дополнительной информации по расходам и поступлениям от отделов (продаж, закупок, производства) понедельный план корректируют, составляя очередной уточненный план на ближайшее время. Благодаря использованию скользящего планирования достигается большая, по сравнению с традиционным планированием, достоверность.

Читайте также: Как оформляются чековые книжки

Источник