Бизнес план как составить отчет о движении денежных средств

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о движении денежных средств, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о движении денежных средств, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен отчёт о движении денежных средств

Сегодня познакомлю вас с отчётом о движении денежных средств (ОДДС). В англоязычных странах его называют Cash Flow Statement или просто Cash Flow. Наряду с бухгалтерским балансом и отчётом о финансовых результатах, это одна из трех главных форм бухгалтерской отчётности. ОДДС настолько важен, что в России ему посвящен отдельный стандарт ПБУ 23/2011 «Отчёт о движении денежных средств», а в системе МСФО — одноименный IAS 7.

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Пример 1.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

- Отчёт о финансовых результатах.

- Отчёт о движении денежных средств.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

Что такое денежные потоки и их сальдо

Денежные потоки (Cash Flow) — это поступления и выплаты денежных средств и денежных эквивалентов. Денежным потоком не считается любое изменение формы денег: обмен денежных средств на денежные эквиваленты и наоборот, покупка или продажа валюты, перевод денег с одного счета на другой, снятие или внесение наличных. Но только само изменение формы: если сумма денег при этом меняется, разница формирует отдельный денежный поток.

Сальдо денежных потоков (Cash Balance) — это разница между поступлениями и выплатами. Если за отчётный период было больше поступлений, сальдо положительное. Если больше было выплат, сальдо отрицательное.

Пример 3.

Вчера продавец продал продукцию за 100$ и получил оплату. Курс был 69 руб. за доллар. Сегодня он обменял доллары на рубли. Курс уже 70 руб. за доллар. Денежный поток (поступление) вчера составил 6900 руб. Сегодня денежного потока из-за конвертации валюты не было, но из-за разницы курсов возник дополнительный поток 100 руб. Итого положительное сальдо денежных потоков составило 7000 руб.

В какие-то месяцы сальдо денежных потоков может быть отрицательным. Если у бизнеса есть жирок в виде остатков на счетах и других видов денег, это можно пережить. Особенно если при этом фиксируется прибыль. Но устойчиво отрицательное сальдо денежных потоков — звоночек. Он означает, что дебиторы живут за ваш счёт. При возможности такого нужно избегать.

Виды денежных потоков

Денежные потоки в бухучёте классифицируют по трём видам хозяйственной деятельности компании.

- Текущая (операционная).

- Инвестиционная.

- Финансовая.

Текущая деятельность в основном связана с фактами хозяйственной жизни, которые компания осуществляет для получения выручки. Но оплаты некоторых прочих доходов и прочих расходов тоже попадают сюда. К денежным потокам от текущей деятельности относятся:

- поступления от продажи продукции, товаров, работ и услуг;

- поступления от сдачи активов в аренду;

- платежи поставщикам и подрядчикам за приобретенные запасы, работы и услуги;

- выплаченная работникам зарплата;

- оплата процентов по полученным кредитам и займам. Исключение — кредиты и займы на покупку основных средств и нематериальных активов.

К инвестиционной деятельности относят денежные потоки, связанные с поступлением и выбытием внеоборотных активов. Сюда включаются:

- выплаты поставщикам, подрядчикам и персоналу, связанные с приобретением или созданием внеоборотных активов;

- выплаты процентов по кредитам и займам на покупку внеоборотных активов;

- поступления от продажи внеоборотных активов;

- оплаты приобретенных акций и долей в других компаниях;

- выданные и возвращенные займы;

- полученные дивиденды и проценты по долговым ценным бумагам других компаний.

Финансовая деятельность связана с получением долевого финансирования от собственников и заёмных средств. И с выплатами собственникам, кредиторам и займодавцам. Денежные потоки от финансовой деятельности — это:

- оплата собственниками долей в уставном капитале;

- выплаты собственникам, выходящим из капитала компании;

- выплаченные дивиденды;

- поступления от выпуска долговых ценных бумаг и выплаты для их погашения;

- полученные и возвращённые кредиты и займы.

Пример 4.

Движения по расчётному счету ООО «Рога и копыта» за месяц:

500 тыс. руб. — оплаты от покупателей за продукцию

300 тыс. руб. — выплаты поставщикам за материалы

100 тыс. руб. — выплата зарплаты сотрудникам

200 тыс. руб. — поступление за проданный автомобиль

150 тыс. руб. — возврат выданного займа

50 тыс. руб. — выплаченные собственникам дивиденды

Сальдо денежных потоков:

Текущая деятельность: 100 тыс. руб. (500 тыс. руб. — 300 тыс. руб. — 100 тыс. руб.)

Инвестиционная деятельность: 350 тыс. руб. (200 тыс. руб. 150 тыс. руб.)

Финансовая деятельность: — 50 тыс. руб. (0 тыс. руб. — 50 тыс. руб.)

Не устаю подчеркивать: положительное сальдо денежных потоков не означает, что дела у компании идут хорошо. Она может при этом иметь убытки, которые приведут к закрытию.

Структура отчёта о движении денежных средств

Денежные потоки в ОДДС группируются по трем направлениям деятельности компании:

- текущей (операционной);

- инвестиционной;

- финансовой.

По каждому виду деятельности определяется сальдо.

В России применяется так называемый прямой метод составления ОДДС. Поступления и выплаты берутся со счетов учета денежных средств и денежных эквивалентов (раздел V Плана счетов) без каких-либо корректировок. То есть это честные денежные потоки: сколько компания получила или заплатила — столько и пошло в отчет. Затем по каждому направлению деятельности выводится сальдо денежных потоков, складывается с остатком денег на начало периода и определяется остаток денег на конец периода.

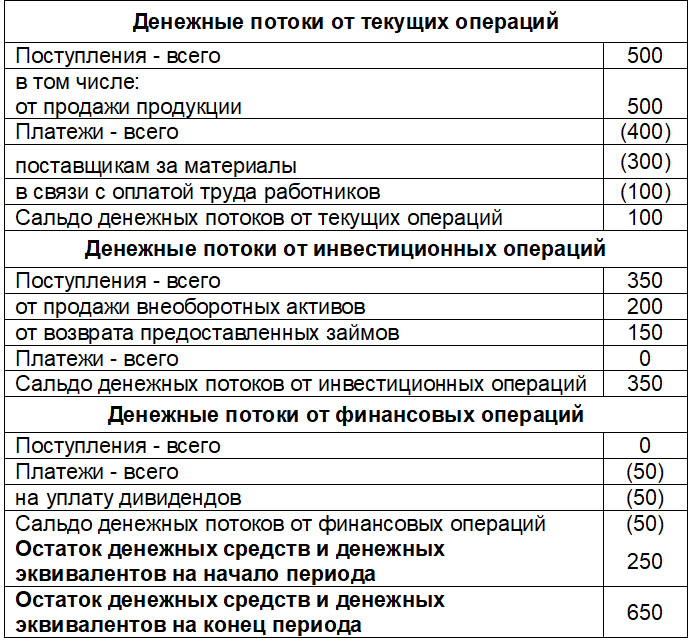

Пример 5.

Остаток денежных средств ООО «Рога и копыта» на начало месяца: 250 тыс. руб.

Движения по расчётному счету за месяц:

- 500 тыс. руб. — оплаты от покупателей за продукцию;

- 300 тыс. руб. — выплаты поставщикам за материалы;

- 100 тыс. руб. — выплата зарплаты сотрудникам;

- 200 тыс. руб. — поступление за проданный автомобиль;

- 150 тыс. руб. — возврат выданного займа;

- 50 тыс. руб. — выплаченные собственникам дивиденды.

Сальдо денежных потоков:

- текущая деятельность: 100 тыс. руб. (500 тыс. руб. — 300 тыс. руб. — 100 тыс. руб.);

- инвестиционная деятельность: 350 тыс. руб. (200 тыс. руб. 150 тыс. руб.);

- финансовая деятельность: — 50 тыс. руб. (0 тыс. руб. — 50 тыс. руб.).

Остаток денежных средств на конец месяца: 650 тыс. руб. (250 тыс. руб. 100 тыс. руб. 350 тыс. руб. — 50 тыс. руб.).

ОДДС ООО «Рога и копыта» будет выглядеть так:

В МСФО, кроме прямого метода, разрешается использовать косвенный. Но только для денежных потоков от операционной деятельности. И он более распространён. Этот метод основан на корректировке прибыли из отчёта о финансовых результатах на суммы изменений стоимости активов и пассивов, не приводящих к движению денег. Например, амортизации. После отражения всех корректировок определяется денежный поток от операционной деятельности. Так составлять ОДДС проще. Но ходят слухи, что косвенный метод в МСФО скоро отменят, поэтому и углубляться в него не буду.

Источник

Вопросы, рассмотренные в материале:

- Зачем нужен отчет о движении денежных средств

- Какой метод использовать при составлении отчета о движении денежных средств – прямой или косвенный

- Как должна выглядеть последовательность осуществления анализа отчета о движении денежных средств, построенного прямым способом

- Каков порядок составления отчета о движении денежных средств

В отчете о движении денежных средств показывают перемещение финансов компании, происходящее в результате деятельности, направленной на инвестирование и другие финансовые вложения. Данная форма входит в перечень ежегодных обязательных бухгалтерских отчетов организации. Этот документ не относится к категории промежуточной отчетности. Отчет о движении денежных средств (ОДДС) сдается в составе годовой бухгалтерской отчетности всеми лицами, ведущими бухгалтерский учет, кроме малых предприятий. Документ показывает все операции по приходу и расходу наличных и безналичных денежных средств, а также фиксирует остаток денежных средств на момент начала и конца периода. В нашей статье мы подробно рассмотрим порядок составления отчета о движении денежных средств.

Зачем нужен отчет о движении денежных средств

«Отчет о движении денежных средств» – одна из главных форм бухгалтерской финансовой отчетности. В нем отображаются данные о деньгах, пришедших в компанию и выбывших из нее. Он является дополнением к следующим отчетам: балансовому и отчету о прибылях-убытках.

В балансовом отчете показывается материальное состояние компании в конце учетного периода (то есть, в какой-то конкретный момент). В то время как отчет о движении денежных масс показывает перемены, которые произошли с одним из составляющих материального отчета (с деньгами) в период между двумя балансовыми отчетами.

В отчете о прибылях-убытках отражаются результаты за определенный период ключевой деятельности компании. Речь идет о проявлении активности в направлении, которое является основным фактором прихода и расхода денежных масс. В этом случае отчет о движении финансов является основной базой, позволяющей оценить предприятие по следующим направлениям: привлекательность для инвесторов, эффективность оборота финансовых поступлений, эквивалентность.

Помимо этого данные отчета о движении денежных средств можно использовать для оценивания финансовой гибкости предприятия, суть которой в способности компании генерировать крупные суммы для своевременного реагирования на непредусмотренные потребности и возможности. Если у предприятия есть информация о движении финансов за предыдущие периоды, то это дает возможность оценить его финансовую гибкость.

Например, когда оценивается способность предприятия справиться с временными трудностями, связанными с кратковременным снижением спроса на продукцию, понадобятся данные о движении денежных средств за предыдущие периоды. Крупные финансовые потоки дают больше шансов справиться с ситуацией (чем выше потоки, тем больше шансов).

Отчету о движении денежных средств придают серьезное значение многие кредиторы и инвесторы, так как именно по нему оценивают качество прибыли компании. Для того чтобы учесть и отразить все доходы, используя метод начисления, бухгалтеру необходимо осуществить множество проводок: начисление и отражение средств будущего отчетного периода, их распределение и оценка. Применение подхода, когда допускаются корректировки, лишают отчет объективности, которую хотят увидеть некоторые пользователи финансовой отчетности. Им необходимы не только данные о чистой прибыли (движение материальных средств, связанных с основной деятельностью компании), но и объективная оценка эффективности. Такие пользователи уверены: чем выше эффективность, тем «качественнее» доход.

2 метода составления отчета о движении денежных средств организации

Порядок составления отчета о перемещении финансов регламентирован МСФО 7. Руководствуясь документом, для составления отчета предприятие может применить 2 метода: прямой и косвенный.

- Суть прямого метода в информировании о главных источниках массовых поступлений и выплат.

- Суть косвенного метода в формировании чистой прибыли путем использования данных о неденежных операциях, по бывшим/будущим начислениям отложенных/начисленных сумм, которые являются результатом операционной деятельности. Чистая прибыль корректируется под влиянием статей прихода/расхода, образованных в результате инвестирования или какой-либо иной финансовой деятельности.

Таким образом, порядок составления отчета о движении денежных средств косвенным методом в соответствии с МСФО 7 рассчитывается путем корректирования сумм дохода/убытка, на которых отражаются:

- колебания запасов, дебиторской и кредиторской задолженности, сформированных в результате операционной деятельности;

- статьи, не связанные с движением денежных средств (например, амортизация, резервный фонд, отложенные налоговые начисления и т.п.);

- другие статьи денежных потоков, относящихся к финансовой деятельности и инвестированию.

Практика показывает, что отчет о движении финансов чаще составляется с использованием косвенного метода. Это объясняется тем, что он основан на сравнении произошедших в бухгалтерском балансе в определенный отчетный период изменений, раскрывающих материально-финансовое состояние предприятия. Кроме этого анализа, косвенный метод подразумевает работу с данными о движении и амортизации основных средств и с другими показателями, которые нельзя увидеть в обычном бухгалтерском балансе.

В России применение прямого метода утверждено нормативными актами, регулирующими порядок составления и ведения бухгалтерской отчетности. Данный метод основывается на выявлении притока и оттока денежных средств. Приток представляет собой средства, полученные в результате реализации товаров или услуг, а отток средств происходит вследствие оплаты услуг поставщиков или возврата полученных займов (кредитов).

В результате использования прямого метода для составления отчета о движении финансов можно получить данные, которые не определяются при помощи косвенного метода. Главным преимуществом прямого метода является более простая форма отчета, которая наглядно демонстрирует способность компании генерировать денежный поток и проводить платежи по различным текущим обязательствам. Данный методологический инструмент хорошо подходит для принятия эффективных управленческих решений, с его помощью наиболее удобно высчитывать будущие денежные потоки. Поэтому МСФО 7 рекомендует использовать именно прямой метод для отображения финансовых потоков по операционной деятельности.

Порядок составления отчета о движении денежных средств прямым методом

Обычно анализ отчета о движении финансов при использовании прямого метода происходит в следующем порядке:

1. Проводится структурный анализ притока и оттока денежных средств в динамике по различным направлениям финансовых потоков. Находится удельный вес и абсолютные отклонения денежной массы по определенным видам деятельности. Обычно в результате анализа получается, что главные поступления и расходы связаны с основной деятельностью организации. Поступления от текущей деятельности могут распределяться следующим образом: доход от реализации товаров/услуг и другие поступления.

Порядок составления отчета о движении денежных средств в кратком виде предусматривает следующие статьи расходов, связанных с основной деятельностью:

- оплата поставщикам;

- заработная плата;

- проценты по кредитам;

- налог на прибыль;

- другие платежи.

В результате проведения анализа появляется возможность сделать определенные выводы относительно динамики денежных потоков по основной деятельности. Например, снижение динамики говорит о том, что компания теряет позиции на рынке из-за неблагоприятного влияния внешних факторов или действует в соответствии с планом снижения деловой активности. Негативным показателем считается увеличение доли поступления денежных средств за счет получения новых кредитов, так как это, как правило, свидетельствует о нехватке внутренних средств. Каждый новый кредит ослабляет финансовую независимость организации.

2. Проводится анализ динамики чистого движения денежных средств по определенным видам деятельности. В результате реализации данного этапа становится ясно, какие виды деятельности в состоянии покрыть расходы компании. Например, возможно ли оплатить услуги поставщиков, покрыть производственные затраты, выплатить заработную плату и осуществить другие платежи, если использовать средства, поступающие только от реализации товара. Отрицательный результат обычно говорит о серьезных финансовых проблемах и отсутствии необходимого денежного минимума.

3. Рассчитываются коэффициенты аналитики, которые выражаются в разнообразных соотношениях в различных сочетаниях показателей отчета о движении финансов. Например, остаток средств на начало отчетного периода, суммы доходов и расходов, чистые денежные средства, оплаченные проценты, средний показатель собственного капитала за год и другие. Уровни коэффициентов свидетельствуют о достаточности операционных и других финансовых потоков для обслуживания и вложения в операционную и инвестиционную деятельность.

Порядок составления отчета о движении денежных средств более подробно

Данный отчет необходимо составлять трижды: 2 раза по остаткам (на начало и конец отчетного периода) и 1 раз в течение отчетного периода (во время поступления или расходования средств). Данные о движении финансов за предшествующий период просто дублируются из отчетов того периода.

Документами, регламентирующими порядок составления отчета о движении денежных средств, являются:

- ПБУ 4/99 (бухгалтерские отчеты предприятий);

- Приказ Министерства финансов России № 67н от 22.07.2003 г. (О формах бухгалтерских отчетов).

Во время работы необходимо соблюдать определенную последовательность, начав заполнение бланка с оформления шапки. Алгоритм действий следующий:

- Вносим данные о предприятии: наименование, ИНН и вид деятельности (указывается согласно учредительным документам).

- Делим все денежные потоки по категориям: текущие, инвестиционные и финансовые (в свою очередь, каждая из них делится на поступления и расходы).

- Заполняем 3 и 4 графы (они предшествуют каждой финансовой операции). В графу 3 записываем сумму за отчетный год, в графу 4 – за предыдущий.

Также предусмотрен следующий порядок составления отчета о движении денежных средств по текущим операциям: в строке 4110 указываются сумма поступлений, а в строках 4111-4119 дается их расшифровка:

- реализация продукции (предоставление услуг);

- выплаты за аренду, пользование лицензией, роялти;

- уступка прав требования финансовых выплат;

- другие поступления.

Аналогично заполняются графы, в которые вносятся данные о затратах: в строке 4120 указывается сумма всех расходов, затем, в строках 4121 -4129 дается их расшифровка:

- приобретение товар (услуг);

- фонд заработной платы;

- выплаты процентов по займам;

- средства, расходованные на оплату налоговых и других обязательных платежей;

- другие расходы.

Операции, которые нельзя однозначно причислить к категории «другие», являются текущими. Сальдо денежных потоков заносят в строку 4100.

Рассмотрим финансовые потоки, поступающие от участия в инвестиционных проектах. К инвестиционным операциям относится материальное участие, способствующее реализации научных проектов, а также приобретение доли в других компаниях, расходы, связанные с выплатами по договорам подряда и сотрудникам, осуществляющим инвестиционную деятельность.

Суммированный размер поступлений денежных средств отображается в строке 4210, а в строках 4211-4219 дается расшифровка по следующим параметрам:

- средства, поступившие от реализации внеоборотных активов, каковыми являются объекты недвижимости, основные средства производства и нематериальные ценности (денежные вложения в активы не считаются внеоборотными);

- средства, поступившие в результате заключения сделок по отчуждению долей других компаний;

- средства, полученные в результате погашения предоставленных ранее займов и от продажи документов по долговым обязательствам;

- средства, являющиеся результатом вложений в акции и выплатой по депозитам;

- другие поступления.

Порядок составления отчета о движении денежных средств предусматривает, что суммированные данные по платежам указываются в строке 4220, а расшифровываются в строках 4221-4229 в соответствии со следующим перечнем:

- расходы, связанные с ремонтом и модернизацией оборудования, с научными исследованиями (включая внеоборотные активы);

- затраты на приобретение акций и долей сторонних компаний;

- затраты, произошедшие в результате погашения процентов по инвестиционным обязательствам;

- другие платежи.

В форме 4 (строка 4200) фиксируется сальдо финансовых потоков, произошедших в результате осуществления инвестиционной деятельности.

Кроме всего вышеизложенного, порядок составления отчета о движении денежных средств предусматривает отображение информации о результатах проведения финансовых операций.

Финансовой операцией называется привлечение дополнительных денежных средств, которые могут быть получены в результате кредитования, займа или от продажи доли своего капитала.

Суммированный денежный приход указывается в строке 4310, а затем, в строках 4311-4319, дается расшифровка по следующим параметрам:

- принятые кредитные средства;

- рост суммы вкладов участников;

- выпуск акций;

- выпуск облигаций (бумаг по долговым обязательствам).

Суммированный показатель платежей заносится в строку 4320, а далее, в строках 4321-4329, дается расшифровка:

- возмещение частей прибыли;

- возмещение средств владельцам при покупке долей и акций (если происходит выход);

- оплата долговых обязательств (займов и кредитов).

Сальдо финансовых потоков вносят в строку 4300.

Приведенный порядок составления ОДДС позволит не допустить ошибок и верно отразить все необходимые показатели. В отчетности приводится информация о движении денежных средств как минимум за два года (отчетный и предыдущий). Необходимо предоставить отчет не позднее трех месяцев после окончания отчетного периода.

Таким образом, порядок составления отчета о движении денежных средств учитывает все направления финансов: откуда поступили, куда пришли и как были расходованы. Кроме этого, составление отчета невозможно без тщательного анализа деятельности компании.

Анализ отчета о движении денежных средств позволит оценить общее финансовое положение компании, ее возможности и стабильность. В первую очередь на цифры обратят внимание инспекторы ФНС. Иногда такой отчет могут запросить банки или контрагенты.

В конечном итоге, отчет о движении денежных средств позволяет оценить операционную ликвидность компании, ее платежеспособность и финансовую эластичность.

Источник