Бизнес план инвестиционного проекта доклад

Современные темпы развития технологий и глобализация обуславливают необходимость быстрой и качественной организации собственного бизнеса. Чаще всего невозможно развить определенный проект без соответствующих капиталовложений, и в таких случаях на помощь приходят инвестиции. В современном мире инвестиционные проекты являются своеобразным гарантом значительного увеличения конкурентоспособности предприятия и его конечной рыночной ценности.

Инвестиционные проекты и бизнес-план: главные особенности

Инвестиционный проект — это совокупность всей документации, которая характеризует определенный проект от самого начала (идеи) до конечной реализации (достижения определенных в документах показателей эффективности бизнеса). Как правило, такой проект охватывает несколько стадий реализации — прединвестиционную, непосредственно инвестиционную, стадию эксплуатации и ликвидации.

Чаще всего инвестиционные проекты являются таковыми, что предусматривают необходимость капиталовложений с последующим доходом от бизнеса. Проекты разнятся в зависимости от заданного объекта, скорости выполнения задачи и размера капиталовложений. Сюда можно отнести и создание новых юридических лиц и их подразделений, и вовлечение необходимых технических средств, и выпуск новых товаров и услуг, и реконструкция бизнеса.

На уровне определенного производства чаще всего выполняются инновационные проекты, представляющие собой комплекс нововведений, необходимых для постоянного совершенствования экономической системы. С помощью инвестиционных проектов можно реализовывать стратегические задачи производства. Отметим, что большинство таких проектов отличаются продолжительностью и высоким риском.

Подробное техническое и экономическое обоснование необходимости инвестиций излагается в соответствующем плане. Бизнес-план инвестиционного проекта имеет такую характерность, как формирование и подача инвесторам идеи, которая тщательно разрабатывается и обосновывается в плане, а на практике реализуется посредством необходимых капиталовложений.

Что представляет собой бизнес-план для инвестиционного проекта?

Бизнес-план для инвестора представляет собой экономико-техническое обоснование необходимости капиталовложений. В обязательном порядке предусматривается анализ эффективности рассматриваемого комплекса мероприятий, оценку действительности и необходимости инвестиций и разрешение проблем, которые появляются при непосредственной реализации и использовании идеи.

Другими словами, бизнес-план инвестиционного проекта — это логическое и структурированное обоснование необходимости и целесообразности вливания средств инвестора в определенное дело.

Бизнес-план создается для мотивирования следующих позиций:

- Степень стабильности и экономической ликвидности проекта.

- Возможность получения средств, в случае ликвидации проекта — их возврата.

- Предложений организации совместных производств.

- Необходимости комплекса мер, обеспечиваемых в рамках поддержки со стороны государственных органов.

- Ориентации в дальнейшем развитии реализуемого проекта.

Бизнес-план — это самый важный пакет документов как для потенциальных кредиторов, так и для самого бизнесмена. От составления плана напрямую зависит возможность реализации идеи и ее дальнейшая экономическая жизнеспособность.

Как составить инвестиционный бизнес-план?

Разработка бизнес-плана инвестиционного проекта предусматривает точное, полное, грамотное и структурированное изложение всего материала, который всесторонне характеризует предлагаемую инвесторам бизнес-модель. Текст обязательно должен быть максимально легким и содержать понятную и достоверную информацию для вкладчиков.

Важное условие — это логическая структурированность всего плана.

При составлении плана необходимо руководствоваться следующими принципами:

- Достоверность и точность информации.

- Избежание некорректных формулировок, а также выражений, которые несут в себе двоякое, противоречивое понимание ситуации.

- Использование достаточного количества цифр, фактов и информации для логического обоснования всех действий на каждом шаге проекта.

- Использование кратких и исключительно необходимых данных.

- Избежание информационных данных, которые излишне подчеркивают преимущества и пропускают существующие недостатки проекта.

Отметим, что только лаконичная и обоснованная позиция, закрепленная в созданном проекте, может привлекать потенциальных вкладчиков. Если в бизнес-плане будут лишние подробности, массив технической терминологии или заведомо неправдивая информация, предприниматель не сможет получить средства от инвесторов.

Структура бизнес-плана инвестиционного проекта включает в себя две части: вступление (краткое резюме всего бизнес-плана, с которым в первую очередь ознакомятся инвесторы) и основная часть. В свою очередь, основная часть предусматривает наличие следующей структуры:

- Общая характеристика предприятия и предполагаемая стратегия его развития.

- Описание товаров или услуг. Также данный пункт плана носит название “Характеристика отрасли”. В данном случае рассматривается общее положение всей отрасли на рынке и положение предприятия (реализуемых товаров и услуг) в частности. На данном этапе рассматривается уже предлагаемый товар или услуга, которая сравнивается с товаром или услугой, предлагаемой после инвестирования.

- Маркетинговая стратегия, рассмотрение потенциальных рынков сбыта. Детально рассматриваются ключевые моменты, направленные на достижение высоких объемов продаж и оптимальных путей доведения товаров и услуг для потребителя;

- Производственный и организационный план (могут быть в отдельных разделах). Рассматривается существующая техническая база, которая позволяет выпускать продукцию, а также существующая организационная упорядоченность на предприятии.

- План технической и экономической реализации проекта. До ведома вкладчиков доводится план с возможностью реализовать заявленное количество продукции на основании имеющейся материальной базы.

- Инвестиционный план.

- Прогнозы касательно дальнейшей финансовой и хозяйственной деятельности.

- Обоснованные показатели потенциальной эффективности. В данном случае предприниматель обосновывает эффективность собственной идеи, которая требует средств вкладчиков. Иначе говоря, предприниматель должен убедить потенциальных инвесторов в том, что его идеи действительно способна приносить прибыль.

- Оценки риска. Рассматриваются основные проблемы, с которыми может столкнуться предприятие на любом этапе производства и реализации продукции или услуг.

- Юридический план.

- Данные о лице, которое разработало проект.

Также рассматриваются и этапы реализации инвестиционного проекта в рамках указанной структуры. Другими словами, бизнес-план содержит не только описание бизнес-идеи по разделам, но и возможности пошаговой реализации, начиная от разработки и заканчивая фактической реализацией идеи на практике.

Бизнес-план инвестиционного проекта является официальной документацией и выполняется согласно с требованиями, которые предъявляются инвесторами.

Как инвесторы оценивают бизнес-план?

Оценка эффективности плана характеризуется совокупностью показателей, которые представляют собой отношение капиталовложений к получаемым результатам. Беря во внимание существующие типы инвесторов, рассматривают три вида показателей:

- Финансовые показатели эффективности, включая фактические финансовые последствия для инвесторов.

- Показатели эффективности по существующему бюджету, в случае капиталовложений со стороны бюджетов в пределах города, региона или государства.

- Показатели эффективности по экономическим факторам, включая всевозможные виды затрат (такие, что не являются прямыми интересами инвесторов).

Помимо вышеперечисленных показателей, также могут учитываться экологические и социальные показатели эффективности. Предприятия, которые только планируют выход на рынок и дальнейшее закрепление на нем, главным показателем является финансовая эффективность.

Отметим, что бизнес-план инвестиционного проекта оценивается по следующим показателям:

- Скорость окупаемости.

- Индекс доходности бизнеса.

- Чистые доходы от ведения бизнеса.

- Внутренние показатели нормы доходности.

Целесообразность определенного размера капиталовложений определяется соотношением получаемой чистой прибыли и величиной капитала, который инвестируется в организацию предприятия.

На основании проведенных вычислений инвесторы решают, целесообразно ли вкладывать в бизнес ту сумму денег, которую требует предприниматель.

Мы рассмотрели пример бизнес-плана инвестиционного проекта по основным моментам, которые необходимы для успешной реализации идеи на практике. Отметим, что предприниматель должен строго придерживаться всего бизнес-плана, начиная с рассмотрения отрасли и текущего положения предприятия на рынке (при наличии такового) до оценки максимальной прибыли, которую получат инвесторы после капиталовложений. Необходимо помнить, что вкладчики — это люди, которых интересует ваш бизнес только с точки зрения прибыльности. Именно поэтому все действия, рассматриваемые в бизнес-плане, должны быть направлены на решение данной первостепенной задачи. Правильная реализация плана обеспечит фактический успех для бизнеса.

Основные показатели эффективности и привлекательности инвестиционных проектов.

Что это за орган и как он работает в крупных компаниях. Отличия совета по инвестиционной политике от комитета.

Расчет чистой стоимости, срока окупаемости и показателя эффективности инвестиционного проекта.

Критерии эффективности инвестиционных проектов в денежном выражении.

Источник

МИНИСТЕРСТВО ОБЩЕГО И ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

СТАВРОПОЛЬСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

ПЯТИГОРСКИЙ ТЕХНОЛОГИЧЕСКИЙ ИНСТИТУТ

Кафедра «Финансы и кредит»

по дисциплине

“Планирование и прогнозирование в условиях рынка”

Тема: Бизнес-план инвестиционного проекта.

ИСПОЛНИТЕЛЬ: студент 4 курса

экономики и права факультета

КБУА-951 группы

Заграевский Михаил Маркович

РУКОВОДИТЕЛЬ: Костюк Людмила Ивановна.

Пятигорск

1998

Содержание

стр.

Введение………………………………………………………………..3

§ 1. Общая характеристика бизнес-плана………………………………….6

- Сущность планирования…………………………………………..6

- Понятие и задачи бизнес-плана…………………………………..7

- Виды бизнес-планов……………………………………………….8

- Структура и содержание бизнес-плана…………………………..9

§ 2. Бизнес-план ОАО «Крон»………………………………………………15

2.1 Концепция бизнеса ………..………………………………………16

2.2 Краткая информация о предприятии……………………………..17

2.3 Характеристика продукции……………………………………….18

2.4 Анализ рынка и конкуренты………………………………………19

2.5 План производства…………………………………………………20

2.6 Потребность в инвестициях……………………………………….21

2.7 Информация о персонале………………………………………….23

2.8 План маркетинга……………………………………………………24

2.9 Потенциальные риски…………………………………………… ..25

2.10 Финансовый план и финансовая стратегия………………………26

Заключение………………………………………………………………28

Приложение ……………………………………………………………..29

Список литературы………………………………………………………43

Введение

Планирование является нормой любой предпринимательской деятельности. С развитием рынка и в России необходимость в бизнес-планах стала настолько очевидной, что уже в 1994 1995 гг. их применение становится обязательным. В январе 1995г. московское правительство, например, опубликовало распоряжение, в котором рекомендовало использовать бизнес-план «в целях совершенствования методов расчета экономической эффективности проектных решений и коммерческой целесообразности вложений инвестиций в проектирование и строительство объектов и градостроительных комплексов». Крупные коммерческие банки, в частности «Менатеп», разработали подробные перечни вопросов, на которые нужно ответить в бизнес-плане, как в «необходимом документе».

Бизнес-план выступает как объективная оценка собственной предпринимательской деятельности фирмы и в тоже время необходимый инструмент проектно инвестиционных решений в соответствии с потребностями рынка. В нем характеризуются основные аспекты коммерческого предприятия, анализируются проблемы, с которыми оно столкнется, и определяются способы их решения. Следовательно, бизнес-план одновременно поисковая, научно исследовательская и проектная работа.

Не будет преувеличением назвать бизнес-план основой управления не только коммерческим проектом, но и самим предприятием. Благодаря бизнес плану у руководства появляется возможность взглянуть на собственное предприятие как бы со стороны. Сам процесс разработки бизнес плана, включающего детальный анализ экономических и организационных вопросов, заставляет мобилизоваться. Целью бизнес плана может быть получение кредита, или привлечение инвестиций, определение стратегических и тактических ориентиров фирмы и др.

Бизнес план предусматривает решение стратегических и тактических задач, стоящих перед предприятием, независимо от его функциональной ориентации:

- организационно управленческая и финансово экономическая оценка состояния предприятия;

- выявление потенциальных возможностей предпринимательской деятельности, анализ сильных и слабых его сторон;

- формирование инвестиционных целей на планируемый период.

В бизнес-плане обосновываются:

- общие и специфические детали функционирования предприятия в условиях рынка;

- выбор стратегии и тактики конкуренции;

- оценка финансовых, материальных, трудовых ресурсов, необходимых для достижения целей предприятия.

Бизнес план дает объективное представление о возможностях развития производства, способах продвижения товара на рынок, ценах, возможные прибыли, основных финансово экономических результатах деятельности предприятия, определяет зоны риска, предлагает пути их снижения. Бизнес план используется независимо от сферы деятельности, масштабов, собственности и организационно правовой формы компании. В нем решаются как внутренние задачи, связанные с управлением предприятием, так и внешние, обусловленные установлением контактов и взаимоотношений с другими фирмами и организациями.

Заказчиком бизнес плана являются юридические и физические лица, осуществляющие предпринимательскую и инвестиционную деятельность, условия и результаты которой анализируются и прогнозируются в бизнес плане. Разработчиками бизнес плана выступают фирмы, специализирующиеся в области маркетинговой деятельности, проектирования, авторские коллективы, отдельные авторы. При необходимости привлекаются консалтинговые фирмы и эксперты.

При разработки бизнес плана подлежат взаимному учету интересы всех участвующих сторон:

- заказчика (клиента) бизнес плана, являющегося самостоятельным инвестором и использующего привлеченный капитал посредством акционирования, займ, выпуска облигаций и т.п;

- муниципальных органов, определяющих потребности и приоритеты в строительстве объектов в соответствии с общей концепцией развития, формирующих проектное задание, рассматривающих заявки и оформляющих соответствующие документы (например, землеотводные), планирующих налоговые поступления в бюджет, участвующих в надзоре за реализацией;

- подрядных фирм, детализирующих концепцию бизнес плана, осуществляющих технические изыскания, проектирование, составление сметной документации, авторский надзор за строительством, монтажом оборудования, запуском теологического процесса и т.п., сдачу объекта заказчику;

- потребителя, использующего продукцию или услуги.

План бизнеса используют и как инструмент проведения деловых переговоров. При подготовке плана предприниматель должен конкретно указать, что он хочет получить от заимодавца или инвестора, но и ясно показать, что он готов отдать.

§ 1. Общая характеристика бизнес-плана

1.1 Сущность планирования

Планирование – это деятельность, заключающаяся в разработке и практическом осуществлении планов, определяющих будущее состояние экономической системы, путей способов и средств его достижения.

С точки зрения предприятия, на микроэкономическом уровне, планирование это способ осуществления действия, основанный на сознательных, волевых решениях субъектов микроэкономики, механизм, который заменяет цены и рынок.

Существует две формы планирования деятельности фирмы:

- планирование деятельности фирмы на рынке;

- внутрифирменное планирование.

Как правило, эти аспекты планирования взаимосвязаны.

Необходимо отметить, что по-настоящему планирование может быть рациональным только тогда, когда отношения фирмы с контрагентами на рынке носят не случайный и разовый характер, а приобретают устойчивый и долговременный характер.

Планирование деятельности предприятия позволяет:

- осуществить четкую координацию предпринимаемых усилий по достижению поставленных целей;

- побудить руководителей конкретнее определить свои цели и пути их достижения;

- определить показатели деятельности фирмы, необходимые для последующего контроля;

- подготовить предприятие к внезапным изменениям рыночной конъюнктуры;

- четко формализовать обязанности и ответственность всех менеджеров фирмы.

Основным инструментом планирования фирмы является бизнес план финансово-хозяйственной деятельности.

1.2 Понятие и задачи бизнес-плана

Бизнес план это план осуществления бизнес операции, действий фирмы, содержащая сведения о фирме, товаре, его производстве, рынках сбыта, маркетинге, организации операций и их эффективности.

Цель разработки бизнес плана спланировать хозяйственную деятельность фирмы на б

Источник

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение

высшего профессионального образования

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТОГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

Волгоградский филиал

Контрольная работа

по дисциплине: Экономическая оценка инвестиций

Бизнес-план инвестиционного проекта

Исполнитель: студент 5 курса заочной формы обучения

факультета: “Экономика и управление на предприятии (торговли)”

Каплунова Ольга Александровна

Рецензент: к.э.н., доцент Дроботова Ольга Олеговна

Волгоград 2009г.

Резюме

Цели проекта:

1. Создание и организация эффективной деятельности ресторана “Омари”.

2. Создание здоровой конкуренции на рынке предоставления услуг массового питания в г. Волгограде.

Задачи проекта:

1. Определение необходимого объема инвестиций.

2. Финансирование проекта

3. Оценка экономической эффективности проекта

Описание предприятия

Объектом инвестиционного проекта является предприятие массового питания “Омари” в г. Волгограде.

“Омари” – небольшое ресторан итальянской кухни.

Список услуг:

услуги по приготовлению пищи и обслуживанию посетителей.

Финансовый план

Финансовый анализ

Финансовый анализ является существенным среди всех элементов экономики и управления. Практически все пользователи финансовых отчетов используют результаты финансового анализа для принятия решений по оптимизации своих интересов.

Финансовые отчеты анализируют для повышения прибыльности, обеспечения стабильности предприятия. Кредиторы и инвесторы в свою очередь используют анализ отчетов, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества их аналитического обоснования.

Несмотря на различие интересов разных пользователей финансовой отчетности предприятия, основным условием существования предприятия является достаточность капитала для его деятельности. Поэтому основным требованием (при прочих равных условиях) является то, чтобы собственники капитала и другие инвесторы были удовлетворены информацией, которую они получают от предприятия. Это положение считается общей чертой в информационных запросах всех пользователей.

1. Предынвестиционные затраты

На предынвестиционной стадии предполагается произвести следующие затраты, впоследствии относимые на расходы будущих периодов (табл. 1)

Таблица 1 Предынвестиционные затраты

Описание | Сумма тыс.руб. |

Исследование возможностей проекта | 100 |

Предварительные технико-экономические исследования | 100 |

Бизнес-план | 50 |

Итого | 250 |

2. Инвестиционные затраты

Инвестиционные издержки проекта планируется осуществить в размере 7 000 тыс. руб. (табл. 2)

Таблица 2 Инвестиционные затраты

Описание | Сумма тыс.руб. |

Оборудование | 5 500 |

Первоначальный оборотный капитал | 1 100 |

Нематериальные активы | 400 |

Итого | 7 000 |

Маркетинговые службы показали, что ресторан сможет реализовывать свою продукцию по цене 7 000 руб. в среднем за 1 заказ. Затраты же на приготовление заказа составят 4 800 руб. (табл. 3)

Таблица 3. Затраты на приготовление одного заказа

Товары | 4200 |

Заработанная плата и отчисления | 400 |

Издержки на продажах | 50 |

Накладные расходы | 150 |

Итого | 4 800 |

2.1 Финансирование проекта

Финансирование проекта предполагается осуществлять за счет кредита под 20% годовых. Схема погашение кредита приведена в таблице 4.

Таблица 4. Динамика погашения кредита

Показатель | 2004 | 2005 | 2006 | 2007 | 2008 |

Погашение основного долга | -2 333 | -2 333 | -2 333 | ||

Остаток кредита | 7 000 | 7 000 | 4 666 | 2 333 | |

Проценты выплаченные | -1 400 | -1 400 | -933 | -187 |

2.2 Расчет потока реальных денег

Расчет потока реальных денег, возникающего при реализации рассматриваемого проекта, приведен в табл. 5.

Табл. 5 Поток реальных денег

Показатель | Год | ||||

2004 | 2005 | 2006 | 2007 | 2008 | |

Операционная деятельность | |||||

Выручка от продаж (без НДС) | 12 000 | 18 000 | 18 600 | 19 200 | |

Товары | -4 200 | -8 400 | -8 860 | -8 900 | |

Зарплата | -800 | -1200 | -1240 | -1280 | |

Накладные расходы | -300 | -450 | -465 | -480 | |

Издержки на продажах | -100 | -150 | -155 | -160 | |

Амортизация | -1180 | -1180 | -1180 | -1180 | |

Проценты в составе себестоимости | -490 | -490 | -368 | -245 | |

Расходы будущих периодов | -62,5 | -62,5 | -62,5 | -62,5 | |

Налог на имущество | -117 | -91 | -65 | -39 | |

Балансовая прибыль | 4 751 | 5 977 | 6 205 | 6 854 | |

Налог на прибыль | -1 140 | -1 434 | -1 489 | -1 645 | |

Чистая прибыль от операционной деятельности | 3 611 | 4 543 | 4 716 | 5 209 | |

Сальдо операционной деятельности | 4854 | 5786 | 5959 | 6452 | |

Инвестиционная деятельность | |||||

Первоначальный оборотный капитал | 1100 | ||||

Оборудование | 5500 | ||||

Нематериальные активы | 400 | ||||

Сальдо инвестиционной деятельности | -7 000 | ||||

Сальдо операционной и инвестиционной деятельности | -7 000 | 4854 | 5786 | 5959 | 6452 |

Накопленное сальдо операционной и инвестиционной деятельности – инвестиции + (СОД+СИД) | -7 000 | -2146 | 3640 | 9599 | 16051 |

Финансовая деятельность | |||||

Кредит | 7 000 | ||||

Погашение основного долга | -2 333 | -2 333 | -2 333 | ||

Остаток кредита | 7 000 | 7 000 | 4 666 | 2 333 | |

Проценты выплаченные | -1 400 | -1 400 | -933 | -187 | |

Сальдо финансовой деятельности | 7 000 | -1400 | -3733 | -3266 | -2520 |

Сальдо трех потоков | 3454 | 2053 | 2693 | 3932 | |

Накопленное сальдо трех потоков | 3454 | 5507 | 8200 | 12132 | |

Дисконтирующий множитель (d=20%) | 1 | 0,8333 | 0,6944 | 0,5787 | 0,4823 |

Дисконтированный денежный поток | 2878 | 1426 | 1558 | 1896 | |

Данные о стоимости основных фондов и нематериальных активов приведены в табл. 6.

Таблица 6.Стоимость основных фондов и нематериальных активов

Показатель | Год | ||||

2004 | 2005 | 2006 | 2007 | 2008 | |

Стоимость основных фондов и нематериальных активов на конец периода, тыс.руб. | 5900 | 4720 | 3540 | 2360 | – |

Вывод.

Необходимым критерием принятия инвестиционного решения на данном этапе оценки проекта является положительное сальдо накопленных реальных денег (сальдо трех потоков) в любом временном интервале, где данный участник осуществляет затраты или получает доходы. В нашем проекте это условие соблюдается. Кроме того, ни в одном временном интервале не возникает потребность в дополнительных средствах. Предварительный анализ структуры потока реальных денег показывает, что проект в целом является экономически привлекательным, поскольку обеспечивает получение доходов, превышающих инвестиции в проект.

3. Оценка экономической эффективности

1. Простая норма прибыли –

показатель, который рассчитывается, как отношение годовой чистой прибыли (Pr) к общему объему инвестиционных затрат (I):

ROI=Pr : I

Экономический смысл простой нормы прибыли заключается в оценке того, какая часть инвестиционных затрат возмещается в виде прибыли в течении одного интервала планирования.

При сравнении расчетной величины простой нормы прибыли с минимальным уровнем доходности инвестор может сделать выводы о целесообразности данной инвестиции.

Определение простой нормы прибыли.

Поскольку для определения простой нормы прибыли используются годовые данные, невозможно выбрать репрезентативный год проекта ввиду изменяющихся уровней производства и уплаты процентов, которые также меняются каждый год. Чтобы решить проблему репрезентативного года, необходимо рассчитать среднегодовую прибыль (P).

Данные о чистой прибыли от операционной деятельности приведены в таблице.

Таблица 7 Определение ROI

Показатель | Год | ||||

2004 | 2005 | 2006 | 2007 | 2008 | |

Чистая прибыль от операционной деятельности | 3,611 | 4,543 | 4,716 | 5,209 | |

Pr = 3,611 + 4,543 + 4,716 + 5,209 =18 079 т.р.

Инвестиционные затраты составляют 7 000 т.р., соответственно простая норма прибыли равна

ROI = 18 079 : 7 000 = 65,00 (%)

Вывод 1

: Данная норма прибыли удовлетворяет требуемому инвесторами уровню, что говорит о привлекательности проекта.

2. Период окупаемости –

показатель, с помощью которого рассчитывается период, в течение, которого проект будет работать “на себя”, т.е. весь объем генерируемых проектом денежных средств, куда входят суммы чистой прибыли и амортизации, направляется на возврат первоначально инвестиционного капитала.

Формула для расчета периода окупаемости:

PP = Io : P, где

PP – показатель окупаемости инвестиций (период окупаемости); Io – первоначальные инвестиции; P – чистый годовой поток денежных средств от реализации инвестиционного проекта.

Определение периода окупаемости

.

Рассчитаем накопленный поток реальных денежных средств, поскольку в используемом проекте возникающие денежные потоки не равны по годам (табл. 8).

Таблица 8 Кумулятивный поток (тыс. руб.)

Показатель | Год | ||||

2004 | 2005 | 2006 | 2007 | 2008 | |

Сальдо операционной и инвестиционной деятельности | -7 000 | 4854 | 5786 | 5959 | 6452 |

Накопленное сальдо операционной и инвестиционной деятельности | -7 000 | -2146 | 3640 | 9599 | 16051 |

Кумулятивный поток денежных средств принимает положительное значение в 2006 году.

Часть суммы инвестиций, не покрытой денежными поступлениями, в период, предшествующий году, определенному на предыдущем шаге, составляет 2 146 тыс. руб.

Разделим этот непокрытый остаток суммы инвестиций на величину денежных поступлений в периоде, в котором кумулятивный поток принимает положительное значение: 2 146 тыс. руб. составляют 0,37 от суммы денежных поступлений в 2005 году (в 2-м году), равной 5786 тыс. руб. Полученный результат будет характеризовать ту долю данного периода, которая в сумме с предыдущими целыми периодами и образует общую величину срока окупаемости 2,37 года (2 + 0,37).

Вывод 2:

Рассчитанный период окупаемости показывает, что соотношение между чистыми годовыми потоками реальных денег и начальными инвестициями благоприятное, т.к. значение показателя, равное 2,37 года, находится в пределах жизненного срока рассматриваемого проекта (4 года).

3. Чистая текущая стоимость проекта (

NPV

) –

значение чистого потока денежных средств за время жизни проекта, приведенное в сопоставимый вид в соответствии с фактором времени. Формула расчета NPV:

, где

Pt – объем генерируемых проектом денежных средств в периоде t;

d – норма дисконта;

n – продолжительность проекта в годах;

Io – первоначальные инвестиционные затраты.

При этом если:

NPV>0 – принятие проекта целесообразно;

NPV<0 – проект следует отвергнуть;

NPV = 0 – проект не является убыточным, но и не приносит прибыли.

Следовательно, при рассмотрении нескольких вариантов реализации проекта нужно выбрать тот, у которого NPV выше.

Однако из факторов определяющих величину чистой текущей стоимости проекта, является масштаб деятельности, который отражается в физических объемах инвестиций, производства или продаж. Поэтому применение данного метода ограничено для сопоставления различных проектов: большее значение NPV не всегда будет соответствовать более эффективному использованию инвестиций. В такой ситуации целесообразно рассчитать показатель рентабельности инвестиций PI.

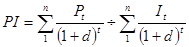

,

или

, где

PVP – дисконтированный поток денежных средств;

PVI – дисконтированная стоимость инвестиционных затрат.

Определение чистой текущей стоимости.

Таблица 9. Расчет чистой текущей стоимости

Показатель | Сумма, тыс.руб. | ||||

Сальдо трех потоков | 3454 | 2053 | 2693 | 3932 | |

Накопленное сальдо трех потоков | 3454 | 5507 | 8200 | 12132 | |

Дисконтирующий множитель | 1 | 0,8333 | 0,6944 | 0,5787 | 0,4823 |

Дисконтированный денежный поток | 2878 | 1426 | 1558 | 1896 | |

Таким образом, чистая текущая стоимость рассматриваемого проекта равна сумме чистых дисконтированных потоков и составляет:

NPV = 2878 + 1426 + 1558 + 1896 = 7758 (тыс. руб.)

Индекс рентабельности будет равен:

PI = 7 758 / 7 000 = 1,11

Вывод:

В итоге NPV положителен и равен 7 758 тыс. руб., PI = 1,11 (больше единицы). Следовательно, проект может быть принят, поскольку удовлетворяет критериям оценки экономической эффективности инвестиционных проектов.

Список литературы

1. Берл Густав и др. Мгновенный бизнес-план. Двадцать быстрых шагов к успеху. Пер. с англ.- М.: Дело ЛТД, 2006. – 183с.

2. Бизнес-план. Методические материалы. Под редакцией профессора Р.Г. Маниловского. – М.: Финансы и статистика, 2006.-156 с.

3. Горохов Н.Ю., Малев В.В. Бизнес-планирование и инвестиционный анализ. – М.: Информационно-издательский дом Филинъ, 2005 – 208 с.

4. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов. Пер. с англ. Под ред. Л. П. Белых. М.: Банки и биржи, изд. объединение “ЮНИТИ”, 2007.

5. Индрисов А.Б. и др. Стратегическое планирование и анализ эффективности инвестиций. М.: Информ.-изд. дом. “Филин”, 2006.

6. Кочетков А.И, Никешин С.Н. и др. Project Management. Управление проектами. Зарубежный опыт. СПб., 2005.

Источник