Бизнес план для спекулятивной торговли

Спекуляции на фондовом рынке – популярный инструмент для заработка. Этим грешат даже новички, которые хотят инвестировать долгосрочно (во всяком случае так говорят) и при этом быстро получить большую прибыль.

Я столкнулась с неправильным подходом к спекулятивным сделкам, когда первый раз выбирала акции, которые можно будет вскоре продать, получив прибыль.

Первой акцией, которую я купила, был Детский мир. Очень уж цена была привлекательная. Конечно, я заработала на её перепродаже, но если бы отнеслась к выбору более серьёзно, смогла бы заработать намного больше за тот же период.

Самый частый вопрос – почему инвестор-спекулянт выбирает обычные акции для торгов, а не привилегированные? Ведь последние стоят значительно дешевле, а дивиденды одинаковые.

Отвечаю. Для инвестора-спекулянта важен показатель ликвидности акции, который определятся объёмом торгов. Предпочтение отдаётся акциям, по которым оборот денежных средств за день выше.

Рейтинг торгов каждый день публикуется на сайте Мос.биржи. И дальше вы узнаете, как его посмотреть.

Заходим на сайт мосбиржи (версия для ПК). В левом верхнем углу жмём значок, как показано на фото.

Выбираем слева Фондовый рынок – итоги торгов.

В таблице видим акции наиболее ликвидные за вчерашний день. Но это не значит, что все акции из этого списка подойдут для спекулятивной торговли.

Например, в таблицу попали акции Яндекс, которые падали последние дни на больших оборотах. Значит, для заработка они не подходят.

Чтобы исключить из этого списка остальные малопривлекательные акции для спекуляций, нам также нужно взглянуть на список “голубых фишек” российского фондового рынка.

Акции “голубых фишек” считаются самыми ликвидными акциями по итогам месяца на ММВБ. Список каждый месяц обновляется. На Мосбирже можно скачать PDF файл за прошлый месяц.

Заходим во вкладку “Индексы”. Факты и цифры. И скачиваем файл “индекс голубых фишек”.

Вот список акций за Сентябрь.

Теперь достаточно сравнить 2 этих списка, чтобы выбрать акции для спекуляций и инвестиций.

Следующий шаг – фундаментальный анализ компаний. По большому счёту, нас интересует только отчёт МСФО, где можно сравнить отчёт поквартальной выручки и прибыли каждой компании, а также понять, платит ли компания дивиденды и какую долю прибыли на них отправляет.

Если компания развивается, то доля выручки и чистой прибыли растёт в аналогичном квартале, по сравнению с тем же кварталом прошлого года.

Для примера возьмём Сбербанк.

Оцениваем по горизонтальным линиям. Как видим, выручка и чистая прибыль Сбербанка растут из квартала в квартал за последние 3 года.

Историю дивидендных выплат смотрим на сайте самого Сбербанка и видим, что дивиденды увеличиваются каждый год. В отличие от компании Аэрофлот, которая какое-то время вообще перестала платить дивиденды или компании Яндекс, которая дивидендов не платила никогда.

Получается, на момент написания статьи, акции Сбербанка – отличный инструмент для спекулятивных сделок.

Теперь о том, как подловить момент для удачных покупок в инвестиционный портфель.

Я считаю самыми удачными моментами для покупки дни ребалансировок индексов MSCI и индексов Мосбиржи. На картинке – даты ближайших ребалансировок.

В эти дни цены на акции падают, что является лучшим временем для покупок акций по более низким ценам.

Как видно на графике, цена существенно снижается, и уже на следующий день акции хорошо растут.

Почему стоит выбирать для инвестиций и торговли именно акции “голубых фишек”?

Если вдруг вы купили акции, а они начали существенно снижаться в цене, то вы всегда можете превратиться в инвестора и со временем “отбить” все просадки, получая дивиденды. В этом случае остаётся только ждать.

Никогда не закрывайте позиции в убыток.

Желаю всем хорошей прибыли!

Как трейдеру всегда быть в плюсе + 3 правила успешных торгов на бирже от Сергея Елисеева. https://zen.yandex.ru/media/bizhoum/kak-treideru

Какие дивидендные акции российских компаний я куплю в свой портфель на 2019, 2020 год https://zen.yandex.ru/media/bizhoum

Источник

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил объемный и подробный материал, который, возможно, перевернет ваше представление о спекулятивной торговле, откроет новые возможности и даст пищу для ума. Для кого — то, безусловно он будет сухим, не новым и бесполезным.

Скорее всего – это мой последний пост на смарт – лабе, который так или иначе будет относится к теме спекуляций. Данную тематику полностью перевожу в свою группу ВК.

Ни в коем случае не гарантирую работоспособность своего подхода и не утверждаю, что это Грааль, но с уверенностью могу сказать, что лично мне он помогает и работает на трендовом рынке.

Это один из возможных подходов, при использовании которого увеличивается вероятность заработать копеечку в хаосе и беспорядке на рынке.

Речь пойдет о моей практической спекулятивной торговле, где я не использую технический анализ. Да. Вы правильно прочитали. Я не использую технический анализ.

Понимаю, что разговоры о том, работает технический анализ или не работает – бессмысленны. В этой статье я не буду доказывать его неработоспособность.

У каждого своя правда. Я считаю, что он не работает стабильно, и весь рынок на краткосрочном промежутке времени есть случайность. Поэтому и отказался от него вовсе.

Весь технический анализ построен на статистике и цифрах, а математика работает, как мы знаем при “идеальных условиях”, назовем их так…

Пусть ваши трек – рекорд доказывает его работоспособность, правда, к великому сожалению, работая в Брокере я понимаю, что статистика в несколько процентов зарабатывающих спекулянтов доказывает свое существование…

Иногда вообще чувствую себя, что попал в клуб долларовых миллиардеров с защищенными докторскими диссертациями и прочее.

Конечно же не все так просто, и я сразу отмечу, что один из инструментов используется, но не в классической его трактовке, поэтому я отмечаю факт его отсутствия. Этим инструментом является скользящая средняя. А точнее аж целых три. Думаю, сейчас пойдут шутки в стиле, а почему не 5, 7 или 10? ;))

Возможно их так и используют, как я буду описывать, но в популярной литературе я находил немного иное предназначение. Не буду утверждать.

Ладно, перейдем непосредственно к тому, как у меня получается зарабатывать на случайностях без использования технического анализа.

Итак…

Приоткроем дверь в мир беспорядка и хаоса!

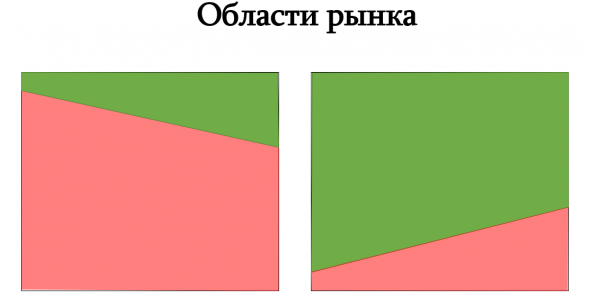

Я вижу, и торгую рынок только в двух областях.

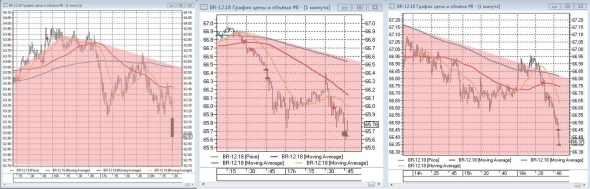

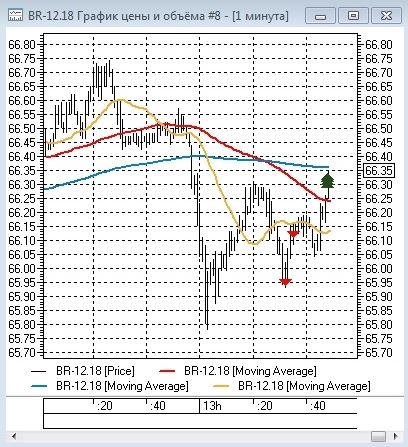

Есть только 2 области рынка для комфортной торговли. Слева область рынка отмечена красным цветом. Это то, что мы видим сегодня на нефти – понижающийся тренд. Справа то, что было относительно недавно – фаза роста. Я работаю только с двумя этими областями. Иными словами, я торгую только тренды, ориентируясь на старшие тайм – фреймы. Далее вы поймете, что это за области на примере моих сделок, которые я совершал в последние 2 недели.

Все сделки размещаю в группе В Контакте, которая посвящена спекуляциям. Там я стараюсь объяснять на примере собственных сделок, как надо и как не надо делать. Помимо сделок стараюсь размещать статьи и предторговые сообщения, опросы и прочее. Если группа будет развиваться и будет проявляться активность, то будет появляться новый контент. Никакого околорынка, только трейдинг — https://vk.com/tbsblog

Собственно, ничего нового не произошло. Тренд как шел вниз, так и шел. Все попытки поймать разворот для многих оказались провальными.

Из этого следует, что я торгую только по тренду.

Если тренд восходящий, я стараюсь только покупать, если нисходящий – продавать.

Казалось бы, что тут сложного? Ну ответ, собственно, выше в таблице Открытые Позиции…

Если я и закрываюсь по стопам, то только по тренду. Как говорится… по тренду терять хотя бы не так обидно. Потому что, когда ты пытаешь ловить ножи, ты начинаешь глупо усреднять против тренда, тем самым увеличивая минус. После чего приходит в гости злость, далее тильт и пошло – поехало. А на следующий день ты понимаешь, что все, что делал вчера было зря. И это было большой ошибкой. Но продолжаешь повторять все это изо дня в день, после чего теряешь почти все свои сбережения, которые дались тебе серьезным трудом. Я это все проходил.

Нужно понимать, что рынок был вчера, есть сегодня и будет завтра.

Очень часто происходят необъяснимые вещи: новостные вбросы, открытие позиций на большие объемы, приводящие к резкому изменению цен на активы и прочее. От этого никто не застрахован, поэтому я практически всегда использую стопы.

Почему практически? Потому что бывают очень быстрые сделки на активном движении, при которых даже физически не успеваешь поставить стоп и сделку закрываешь по цели за 1 – 2 минуты. Сторонние программы для торговли, кроме Quik я не использую, хотя ни раз задумывался о них.

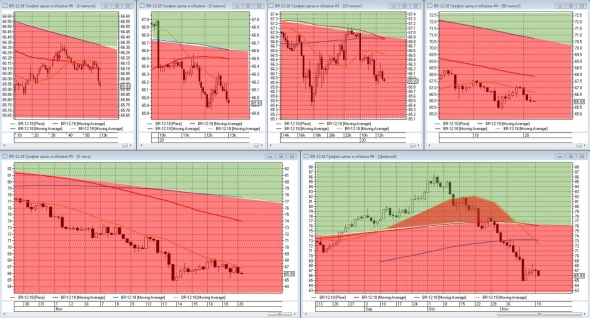

Предлагаю рассмотреть нефть в разных тайм – фреймах на которые я ориентируюсь при торговле. Данные ТФ используются и для других инструментов.

Дополнительно я разделил все графики на сектора, о которых писал ранее, чтобы вы смогли увидеть все так, как вижу я.

Красная зона показывает нам область для продаж/торговли по тренду. В случае с дневным графиком я также ориентируюсь на желтую скользящую среднюю, которая образовывает на графике “горку”.

Кстати, часто спрашивают, что за скользящие средние я использую?

Все скользящие средние простые по закрытию.

Итак: синяя 200, красная 100, желтая 22. На всех инструментах и ТФ они одинаковые.

Что пишут в литературе по техническому анализу чаще всего?

Продавайте/покупайте на пересечении такой – то скользящей средней с такой – то или при пересечении цены такой – то скользящей средней… Я совершаю операции не по этому принципу.

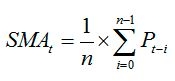

Давайте еще раз удостоверимся, что технический анализ – это математика.

Это формула простой скользящей средней (Simple Moving Average, SMA) за определенный период,

где SMAt – значение простого скользящего среднего в период времени t;

n – интервал сглаживания;

Pt-i – значение случайной величины на момент (t-i).

Без бутылки, простите, простому обывателю не разобраться, что написано выше.

Иными словами, скользящая средняя позволяет устранить резкие ценовые колебания и установить направление преобладающего на рынке тренда. Нужно также учесть, что скользящая средняя имеет определенное запаздывание, поэтому использовать ее в классических трактовках опасно, т. к. вы на рынке не одни и, если все начнут использовать одинаковые точки входа – это приведет к разовым импульсам и последующим выносам. Поэтому необходимо смотреть и на старшие ТФ в том числе.

Отмечу, что увеличение периода MA позволяет устранить больше ложных сигналов, но при этом возникающие сигналы будут приходить с большим запаздыванием. И наоборот, уменьшение интервала сглаживания приведет к увеличению количества сигналов и уменьшению запаздывания, что будет сопровождаться ростом количества ложных сигналов.

В нашем случае, если цена ниже MA 200 и 100 – это говорит о том, что идет преобладание медвежьего настроения, но опять же… смотрите всегда на старшие ТФ. Скользящие средние – это отголосок истории графика и данные в прошлом не гарантируют нам очевидного направления цены в будущем. Рынок – хаос и с помощью этого инструмента мы лишь находим одну из точек входа в направлении тренда и не больше.

МА 22 лучше работает на старших ТФ (является более точечным индикатором настроения цены), на рабочих ТФ (1 минута и 5 минут) данная МА помогает поймать волну краткосрочной смены направления движения цены. Ведь цена не может безоткатно идти либо вверх, либо вниз… хотя со 100% вероятностью мы можем сказать, что она пойдет вправо… но при этом мы находим волны не для того, чтобы открыть сделку против тренда, а наоборот, на откате цены зайти по тренду. Ниже в данной статье на примере собственных сделок я покажу, что имею ввиду.

С годами торговли я понимаю, что чем проще подход, тем больше денег удается заработать. Причем в жизни я стараюсь применять тот же подход. Ничего не усложняю. Тут дело не в том, что я пытаюсь все отобразить слишком просто и объяснить на пальцах, а в целом руководствуюсь: “Будь проще и люди к тебе потянутся”. К рынку это тоже оказывается… вполне применимо… “Будь проще и деньги к тебе потянутся”. Может банально, но это работает… Мы привыкли все усложнять. Правда.

Я начал публиковать записи на смарт – лабе для того, чтобы стараться описать сложные вещи простыми словами, потому что так тяжело было самому погружаться в мир финансов. Не представляю как тяжело людям, которые начинают изучение инвестиций самостоятельно. И да, я это делаю безвозмездно, мне никто не доплачивает.

Огромным плюсом является то, что работаю в этой сфере и имею достаточно глубокие знания, хотя частенько приходится прикидываться глупым… особенно, когда в комментариях сталкиваюсь с “воротилами” финансовых рынков =)) Очень уж сложно что – то доказывать людям, да и не всегда вижу в этом смысл. Стараешься – стараешься… еще и оправдываться приходится =))

Отвлеклись, поехали дальше.

Тренд. На сколько он сильный? Достаточно. Все, наверное, помнят картину по нефти, которая была на днях?

Многие, наверное, обрадовались этому (не люблю об этом писать) мифическому уровню и начали активно покупать нефть. Примерно на зеленых стрелочках на моем графике. Я же начал сразу продавать, первая сделка, к сожалению, была закрыта по короткому стопу в 10 пп., далее позиция набиралась и частично закрывалась (первые цели ~30 пп на сделку), после чего трейд был закрыт каскадом сделок. Еще одна рекомендация (если вы торгуете не одним контрактом/лотом акции), закрывайте позицию каскадом сделок. Это позволит вам усреднить прибыль в большую сторону, тем самым заработать больше денег. Чем хорош данный подход еще? Тем, что если вы закрыли только часть позиции, а оставшаяся не закрылась и цена ушла вверх, то у вас есть маневр усреднить цену покупки в наших рабочих областях, также есть возможность вовсе закрыть сделку в небольшой плюс.

Какие цели выставлять?

Тут все индивидуально. Я использую следующие параметры целей для контрактов:

1) Нефть: от 25 пп (в среднем получается 30 – 35)

2) Доллар: от 60-70 пп до 120 пп.

3) Сбербанк: от 70-80 до 120-140 пп.

4) РТС: от 250 до 400 пп в среднем. Отличной целью считаю 400 пп.

Это мои цели по тем инструментам, которые я торгую. Эти значения выбраны не просто так. Они выбраны относительно внутридневной волатильности инструментов. Эти значения так скажем… вполне достижимы.

Если вы совершаете операции на других инструментах или на акциях, то посмотрите по дневным графикам среднее изменение цен в рамках одного дня и выберите для себя комфортные значения.

Я не гонюсь за большими прибылями на рынке, мне достаточно заработать немного, но с большей вероятность, что советую сделать и вам.

Потому что по собственному опыту знаю, что в день можно сделать и 20%, но таких дней будет мало, в остальное время вы скорее будете терять, но про 20% будете помнить всегда и всем хвалиться.

Ниже примеры сделок по нефти, которые совершались путем определения случайных точек входа:

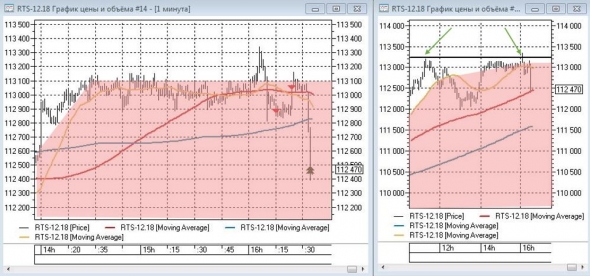

РТС, кстати совпал с уровнем, видите, в хаосе действительно иногда есть закономерности ;)))

Далее пример с долларом. Очень волатильный инструмент, не очень его люблю, т. к. бывают часто дни с боковым движением. На картинке ниже первая сделка была совершена на открытии рынка, после чего была закрыта по стопу, далее сделки открывались в рамках рабочих областей:

Есть и неудачные сделки, из них стараюсь сразу же выходить, но опять же повторюсь, терять деньги, зная, что ты идешь по тренду, менее болезненно.

У меня есть отличный друг, он профессионально играет в покер. Ездит на живые турниры в разные страны, сейчас вот кстати поедет в Армению в рамках Российского покерного тура. И он мне сказал одну вещь, которая вполне применима в трейдинге.

Давайте проведем параллель.

В покере применяется жесткая дисциплина. Там также считаются ауты (это по факту те карты, которые могут тебе дать выигрышную комбинацию на терне, ривере), после чего считается % выигрыша. Так вот, даже если ты и проиграл банк, то на дистанции ты будешь в выигрыше. Т. е. в следующих 100 раздачах, в 60-70% (как пример) ты выиграешь, тем самым будешь в плюсе.

В спекуляциях тоже самое. Торгуя по тренду, действительно могут быть резкие изменения цен, как в нефти, и вас может закрыть 1-2 раза по стопу, главное – это не торговать против него. Ведь на сильных трендах так или иначе вероятность дальнейшего движения цены в сторону общего настроения актива выше, чем именно вот в той точке, где вы открыли позицию… начнется разворот.

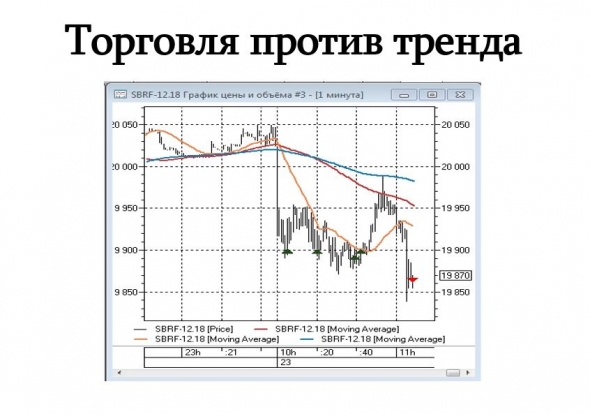

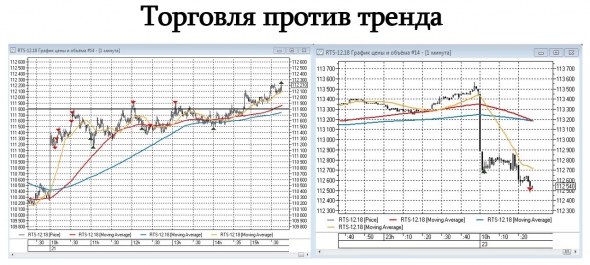

Потому что при торговле против тренда будет происходить следующее:

В Сбербанке вспомнил старые приемы закрытия гэпов и результат, собственно, виден. После этой сделки фьючерс в моменте падал, по-моему, на 3%, могу ошибаться, суть не в этом. Прокатило бы меня знатно, если бы не закрылся по стопу.

В случае с РТС (рис. слева) мне еще повезло позакрывать часть контрактов по целям в 400 пп, тем самым я себе подарил возможность оставаться в позиции дольше, но это неправильно. Так делать не нужно!

Бывает конечно же и так:

О такой ситуации писал ранее. Когда работаешь по тренду, но не повезло…

Есть еще один пример торговли на случайностях, но такое бывает не часто. Когда вы открываете по двум областям сразу. Данные сделки делал для этой статьи в качестве эксперимента, обычно стараюсь так не торговать. Это больше удача и это нужно понимать.

Стопы.

Важно уделять этому особое внимание. Они в совокупности с тейк профитами и образуют те самые проценты успеха на дистанции. Идеальное соотношение, как пишут в книгах и говорят на семинарах начинается от 1:2, 1:3 и далее. Что это значит? Это значит, что первая часть — это убыток, а вторая прибыль. Например, цель по нефти 30 пп, значит стоп должен быть 15 или 10. Я в целом согласен с такой пропорцией, но, когда идут хорошие тренды, я позволяю себе усреднять позиции в рабочей области. Тем самым стоп смещается.

Меня в комментарии спросили на днях, если получается торговать на нефти, зачем торговать остальные инструменты? Я для того и не зацикливаюсь на одном инструменте, чтобы был шире арсенал. Мне в целом все равно, что за инструмент, потому что я определяю для каждого комфортную цель. Заработав на одном, двух, комфортнее торговать на третьем, т. к. часть денег уже есть в кармане. Есть движение, я стараюсь его взять. Считаю глупым торговать только один инструмент. Столько упущений допускаешь… Бывает, что ну не идет у меня РТС, перехожу на нефть и делаю сразу сверхприбыль, а так бы остался с минусом. В свое время также торговать только один инструмент – РТС и это не очень было комфортно для меня, признаюсь. Случайности и хорошие движения есть на всех инструментах.

Ну и напоследок, подведем итоги описанного выше и немного от себя. Восемь правил торговли, которых я стараюсь придерживаться:

1) Не торговать против тренда.

2) Не торговать на весь счет.

Многие не догадываются, но технически во фьючерс уже заложено плечо. Как? Очень просто.

Возьмем для примера фьючерс на доллар – Si (данные из другой моей статьи)

Сколько стоит один лот на бирже? Сейчас, например, он стоит 66 430 рублей (1000 у.е. по курсу 66.43 рубля за доллар). Сколько стоит фьючерс на доллар Si? А точнее то гарантийное обеспечение, которое необходимо для открытия позиции на срочном рынке? Например, 4 539, то есть, иными словами, чтобы купить 1000 долларов, вам нужно всего лишь 4 500 рублей. Важно понимать, что терять или зарабатывать вы также будете из расчета 1000 долларов. В данном случае заложено плечо более чем 1:6. Но только если доллар обесценится на 1 рубль… в случае СПОТ рынка вы потеряете 1000 рублей от 66430 рублей (что составляет примерно 1.5%), а в случае фьючерса на ФОРТС потеря 1000 рублей принесет вам убыток в более чем 20% от позиции. На выходе от вас уйдет 1000 рублей и там, и там.

А если предположить, что вы купите не 1 фьючерс, а 10 фьючерсов… ситуация для вас будет крайне печальной.

3) Не оставляйте позиции на ночь всем счетом.

Думаю, много объяснять не нужно… Если вы и решили рискнуть, то оставьте для этого процентов 10-20 от счета и испытывайте удачу. Не используйте для этого весь счет.

Если же вы среднесрочный спекулянт, то априори торговля на весь счет не для вас и в целом пережевать вам не о чем.

4) Не торгуйте после вечернего клиринга.

Если я и совершаю в вечернюю сессию сделки, то вы не поверите… Один, два контракта, не больше… так скажем поиграться. Риск копеечный, а прибыль бывает доходит до нескольких тысяч. Но даже в такой торговле без стопов никуда.

А так, все. День закончился… успокойтесь. Заработали или потеряли в этот день, не важно… часто вечером бывают вбросы от которых вас просто разорвет. Поверьте и такое проходили…

Уделите время семье, своим близким, развлечениям, хобби и так далее. Если бы я перед закрытием рынка не открыл доллар, да и еще на весь счет… доходность моего счета была бы гораздо выше.

6) Правило 1-2%, а остальное сверхприбыль.

Как бы это дико и фантастично не звучало, но стабильно делать небольшой процент в день можно. Можно назвать этот пункт: “Правило 400-600 пп по РТС” или “100-150 пп по SI”… не имеет значения. Главное содержание. Привыкайте к стабильности и правилам. Если вы думаете, что это мало… не думаю, что стабильно вы сделаете больше. Начните хотя бы с этого. Этих значений будет вполне достаточно. Не жадничайте, не всегда жадность вознаграждается. Сделали цель. Не торгуйте! Правило на первый взгляд элементарное, но не каждый его выполнит. А именно это правило не даст вам терять. Задумайтесь… 1-2% в день… это огромные деньги!!! Посчитайте сами за неделю, за месяц… и т. д. Мы теряем все, потому что отклоняемся от правил. Я лично сверхприбыль либо вывожу, либо покупаю что – то в долгосрочный инвестиционный портфель, например, на сегодня я покупаю облигации.

7) Берите реальные цели.

8) Переводите сделки в безубыток.

Если цена резко пошла в вашу сторону, то передвиньте стоп на ваш вход или чуть выше. Да, вас может закрыть, но на дистанции вы будете в плюсе. Проверьте сами. Что касается стопов. Они должны быть, иногда я торгую без них, но сделку при этом без внимания не оставляю. Под импульсным входом подразумеваю резкие ценовые движения на больших объемах. Да, цена может не пойти далее, но свое вы заберете. А это самое главное. Не важно, как – главное сколько!

P.S.

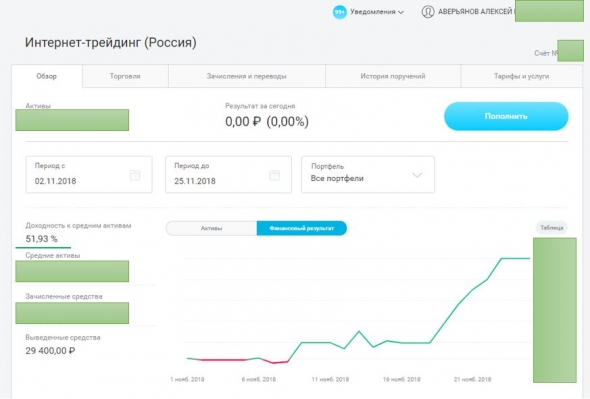

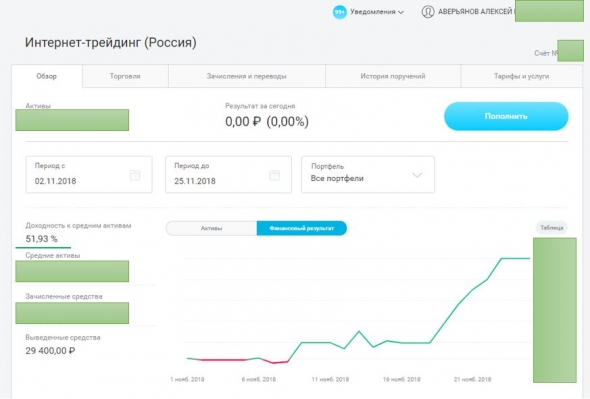

Первый раз в этом году я принял участие в ЛЧИ. Честно, мне не понравилось. Мне сложно было торговать за звание или процент. Я не люблю никому ничего доказывать, но в данном случае, чтобы описанное выше не было пустословием я покажу свой результат, который я получил после конкурса ЛЧИ на другом спекулятивном счете применяя описанное выше…

Обидно, что на ЛЧИ я применял вовсе другой подход… и за 4 недели конкурса добился меньшего, чем за его пределами.

С Вашего позволения, активы останутся скрытыми.

Спасибо за внимание! Надеюсь вам понравилась статья, успехов в торговле и инвестициях!

Источник