Бизнес план банка и его роль в стратегическом планировании

Управление деятельностью банка в концентрированной форме выражается в его годовом корпоративном плане, при составлении которого должны быть учтены миссия банка, результаты анализа внешней среды и разработанный стратегический план банка.

Корпоративный план банка включает в себя три составные части:

- ? бизнес-план банка, обеспечивающий оптимальное использование ресурсов, координацию и взаимодействие всех подразделений, контроль за соблюдением установленных планом важнейших параметров банковской деятельности;

- ? конкретные планы подразделений, содержащие установленные контрольные цифры наряду с перечнем основных мероприятий на планируемый период;

- ? бюджет банка, т.е. выражение в цифрах стратегического плана и бизнес-плана.

Бизнес-планирование — это упорядоченная совокупность стадий и действий от момента возникновения идеи до момента реализации.

Бизнес-план является основным инструментом управления банковской деятельностью и определяет политику банка по основным направлениям в области кредитной, депозитной, инвестиционной деятельности, по работе с клиентами, развитию сети банков — корреспондентов и филиальной сети.

Бизнес-план банка по смыслу ничем не отличается от бизнес-плана предприятия, как и любого бизнеса, и является документом, в котором кратко, точно и ясно изложены его цели и задачи, проведено изучение рынка и возможностей организации, сформированы и обоснованы направления развития, оценены риски, рассчитаны показатели эффективности и т.д.

До недавнего времени бизнес-планы банки разрабатывали самостоятельно. Однако 5 июля 2002 г. Банк России выпустил Указание

№ 1176-У «О бизнес-планах кредитных организаций», в соответствии с которым бизнес-план является документом на ближайших два календарных года и содержит предполагаемую программу действий кредитной организации, включая параметры (показатели) и ожидаемые результаты деятельности.

Бизнес-план кредитной организации позволяет Банку России оценить:

- ? способность кредитной организации обеспечить финансовую стабильность, выполнять пруденциальные нормы деятельности и обязательные резервные требования, соблюдать требования законодательства по обеспечению интересов кредиторов и вкладчиков;

- ? стремление кредитной организации к долговременному существованию как прибыльной коммерческой организации;

- ? адекватность системы управления кредитной организации принимаемым рискам.

Для вновь создаваемых кредитных организаций и кредитных организаций, расширяющих деятельность путем получения дополнительных лицензий, двухлетний период отсчитывается с момента планируемой выдачи лицензий на осуществление банковских операций.

Для кредитных организаций, к которым происходит присоединение, двухлетний период отсчитывается начиная с планируемой даты завершения процедуры реорганизации.

Кредитная организация по своему усмотрению может приводить показатели на более длительную, чем два календарных года, перспективу и с более подробной разбивкой планируемого периода на контрольные интервалы (например, поквартальной).

При рассмотрении бизнес-плана Банк России или территориальное учреждение Банка России может запрашивать у учредителей кредитной организации или самой кредитной организации дополнительную информацию, позволяющую оценить бизнес-план на предмет его соответствия достижению целей.

Содержащаяся в бизнес-плане информация не подлежит разглашению Банком России без согласия соответствующей кредитной организации, за исключением случаев, предусмотренных федеральными законами.

Бизнес-план утверждается общим собранием учредителей (участников) кредитной организации.

Бизнес-план предоставляется:

- ? при создании кредитной организации;

- ? расширении деятельности кредитной организации путем получения дополнительных лицензий на осуществление банковских операций;

- ? изменении вида кредитной организации;

- ? реорганизации в форме слияния, выделения, разделения, преобразования, присоединения.

Схематично этапы разработки бизнес-плана банка можно представить следующим образом (рис. 2.2).

Рис. 2.2. Этапы разработки бизнес-плана банка

Управление операций по разработке бизнес-плана банка включает:

- ? анализ развития банка за прошлый период с выявлением положительных и отрицательных факторов;

- ? постановку генеральной (конечной) цели с разработкой «дерева подцелей», рабочих программ формирования ресурсов, определения исполнителей и сроков;

- ? классификацию проблем, вопросов с анализом причин, факторов, сравнение фактических данных с проектными показателями;

- ? анализ факторов, резервов, условий (в особенности, отрицательных), альтернативных методов решения поставленной цели с отбором наиболее эффективных;

- ? разработку многовариантных прогнозных сценариев;

- ? доведение заданий бизнес-плана до подразделений и исполнителей с определением затрат и сроков исполнения;

- ? контроль, сбор отчетов о выполнении заданий, сравнительный анализ, адаптация, корректировка заданий бизнес-плана.

Источник

Библиографическое описание:

Корнева, О. А. Стратегическое планирование в коммерческом банке / О. А. Корнева. — Текст : непосредственный // Экономика, управление, финансы : материалы VIII Междунар. науч. конф. (г. Краснодар, февраль 2018 г.). — Краснодар : Новация, 2018. — С. 69-73. — URL: https://moluch.ru/conf/econ/archive/264/13514/ (дата обращения: 17.10.2020).

В статье рассматриваются пути стратегического планирования в коммерческом банке, риски, связанные с неэффективным планированием. Представлен цикл стратегического планирования, выделены задачи стратегического развития банковского сектора и предложены решения организации стратегического планирования в коммерческом банке.

Ключевые слова: стратегическое планирование, банковский сектор, коммерческий банк, стратегия.

In article is discussed the ways of strategic planning in a commercial bank, the risks associated with ineffective planning. Presents the strategic planning cycle, the objectives of the strategic development of the banking sector and proposed solutions how to organize strategic planning in a commercial bank.

Key words: strategical planning, banking, commercial bank, strategy.

Стратегическое планирование в коммерческом банке последние годы крайне актуально в связи с большими изменениями в банковском секторе. Это связано с ускоряющейся интеграцией международных финансовых рынков, быстрым развитием информационных и коммуникационных технологий, и возрастающими требованиями клиентов к качеству банковских услуг.

Если раньше лидером оказывался тот банк, который быстрее внедрял у себя новую услугу, то сейчас конкуренция на банковском рынке стала борьбой стратегий. Если рассматривать, что же такое стратегия банка, то это концептуальная основа деятельности кредитной организации, определяющая приоритетные цели, задачи и пути их достижения. Стратегия служит ориентиром для принятия ключевых решений, касающихся будущих рынков, продуктов, организационной структуры банка, служит основой всей системы банковского менеджмента. Поэтому стратегию следует рассматривать как программу, которая направляет деятельность банка в течение продолжительного периода времени, с учетом изменчивости деловой и социальной среды.

Стратегическое планирование в банках применимо к любой проблеме, которая связана с глобальными целями банка, ориентирована на будущее, затрагивает внешние факторы, влияющие на результаты деятельности банка. Стратегическое планирование не может существовать вне стратегического управления, которое представляет собой динамическую совокупность управленческих решений, основывающихся на единой базе стратегии.

Важность проблемы стратегического планирования и управления деятельностью публично-правовых образований и организаций (включая кредитные), необходимость системного подхода к ее решению регулируется принятым от 28 июня 2014 г.

Федеральным законом № 172-ФЗ «О стратегическом планировании в Российской Федерации», в котором процесс стратегического планирования определяется как «деятельность участников стратегического планирования по целеполаганию, прогнозированию, планированию и программированию социально-экономического развития Российской Федерации, субъектов Российской Федерации и муниципальных образований, отраслей экономики и сфер государственного и муниципального управления, обеспечения национальной безопасности Российской Федерации, направленная на решение задач устойчивого социально-экономического развития Российской Федерации, субъектов Российской Федерации и муниципальных образований и обеспечение национальной безопасности Российской Федерации».

Поэтому можно сказать, что «стратегическое планирование занимает ключевое место в системе корпоративного управления банком. Все планы и программы банка, деятельность органов его управления и структурных подразделений строятся с учетом принципов и параметров, определенных в ходе стратегического планирования» [1].

Процесс стратегического планирования соответствует циклу управления Деминга-Шухарта PDCA2, где:

Plan (планируй)- блок «Планирование»;

Do (делай)- блок «Действие»;

Check (проверяй)- блок «Проверка» (в контексте современных подходов — «Мониторинг и контроль»);

Act (корректируй, воздействуй)- блок «Воздействие» (корректировка), в том числе посредством управления отклонениями.

В связи с недостаточно эффективным планированием в банковском бизнесе, возникают факторы уязвимости экономики, которые влияют на динамику фондовых индексов, курс национальной валюты, размер золотовалютных резервов Банка России.

Для предотвращения уязвимости в экономике правительством РФ была разработана долгосрочная стратегия развития банковского сектора в Российской Федерации, где «большое внимание уделено корпоративному управлению в кредитных организациях, в том числе повышению качества корпоративного управления, развитию и повышению роли внутреннего контроля, достижению уровня прозрачности системы корпоративного управления, которая должна обеспечивать всем категориям заинтересованных сторон своевременное и точное раскрытие информации о деятельности кредитной организации» [2].

Стратегия содержит ряд концептуальных положений, сформулированных в Рекомендациях Базельского комитета по банковскому надзору, касающихся вопросов корпоративного стратегического планирования и управления, необходимости учета кредитными организациями интересов заинтересованных сторон, что является одним из условий повышения качества корпоративного управления.

Основной целью стратегии развития банковского сектора Российской Федерации является повышение устойчивости банковской системы и эффективности функционирования банковского сектора. Среди ее задач:

– усиление защиты интересов вкладчиков и других кредиторов банков;

– повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции;

– повышение конкурентоспособности российских кредитных организаций;

– предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем);

– развитие конкурентной среды и обеспечение транспарентности деятельности кредитных организаций;

– укрепление доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков.

Так же стратегия направлена на обеспечение системной устойчивости банковского сектора, на переход к преимущественно интенсивной модели развития и повышение уровня капитализации, конкурентоспособности, эффективности банковского бизнеса, совершенствование систем корпоративного управления и управления банковскими рисками.

В связи с плохим стратегическим планированием банковский сектор сталкивается с такими рисками, как:

– массовое изъятие вкладов;

– массовая конверсия рублей в валюту;

– дефицит обеспечения;

– неустойчивость фондирования;

Соответственно риски, приводящие к нарушению устойчивости деятельности

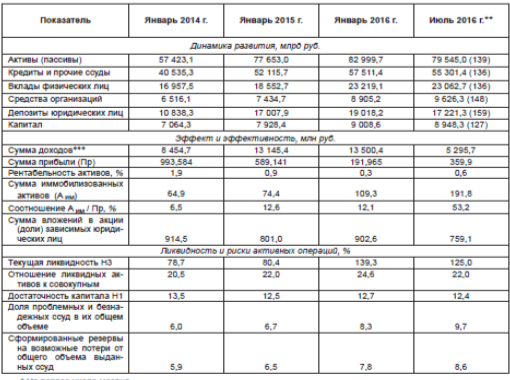

банковского сектора, находятся во взаимосвязанных направлениях банковской деятельности по управлению кредитным процессом и управлению ликвидностью, из чего и следует исходить российским банкам при формировании стратегического плана и реализации корпоративной стратегии сбалансированного устойчивого развития. Надо отметить, что вывод о высоких рисках кредитования вытекает и из анализа группы показателей «Ликвидность и риски активных операций», результаты которого отражены в карте оценки стратегической устойчивости банковского сектора, представленной в табличной форме на рисунке 1.

Оценивая текущую ситуацию в экономике и банковском секторе, президент Ассоциации региональных банков «Россия» А. Г. Аксаков подчеркивает, что экономический прорыв возможен при проведении структурных преобразований в экономике, а для этого необходим формализованный механизм стратегического планирования, функционирование которого обеспечит предсказуемость хотя бы на среднесрочную перспективу [3]. По его мнению, «банковская система пребывает в разбалансированном состоянии, объемы кредитования падают, новые источники дохода не восполняют потери. Уровень прибыли на капитал балансирует у нулевой отметки, банковский бизнес становится малопривлекательным для инвесторов» [4].

Рис. 1. Оценка динамики стратегической устойчивости российского банковского сектора

Некоторые представители банковского сообщества гораздо жестче прогнозируют будущее экономики в контексте «стратегического бездействия» в банковском секторе: «Если сложить число убыточных банков и тех, у которых есть убытки от основной деятельности, то получится, что примерно три четверти сектора выглядит, мягко говоря, непривлекательно. Поэтому из поплавка банковская система скоро может превратиться в грузило, которое потянет экономику на дно» [5].

На наш взгляд по вопросам целеполагания для банковского сектора задача-минимум — сохранить в целом масштабы бизнеса, кадровый потенциал, поддерживать достаточную, но неизбыточную инфраструктурную и технологическую работоспособность, быть готовыми к стрессовым сценариям на рынке, но иметь потенциал, чтобы быстро встроиться в открывающиеся локальные рыночные ниши. Приоритет деятельности- текущая и перспективная надежность и финансовая устойчивость, определяемые уровнями достаточности капитала и текущей ликвидности.

По вопросам прогнозирования- жесткая и усиливающаяся конкуренция в банковском секторе, борьба за ресурсы и клиентов происходит в условиях трансформирующейся экономики. Доминирующие в ней вертикально интегрированные холдинги предпочитают работать с крупным банкам, которые, в свою очередь, пытаются добиться абсолютного доминирования и на рынке частных клиентов, расширяя предложение услуг через дистанционное банковское обслуживание. Дополнительные возможности для получения доминирования обеспечиваются за счет использования административного ресурса и, потенциально, — технологии blokchain.

Большое распространение в практике банковского бизнеса получили дистанционные формы банковского обслуживания, позволяющие организациям, индивидуальным предпринимателям и частным лицам производить платежные операции, не посещая банк. Такая форма взаимодействия удобна обеим сторонам, поскольку позволяет сократить непроизводительные траты времени и ресурсов для обеспечения физического взаимодействия клиента с банком в точках обслуживания, количество и география которых имеют естественные организационные и экономические пределы. Клиент должен иметь возможность получить услуги от банка в любое время и в любой точке, где есть мобильная связь, за офисами остается преимущественно проведение особо ответственных операций, заключение базовых договоров на обслуживание, сверка реестров совершенных операций, регулирование внештатных ситуаций.

Это вполне достаточный объем работ для любого банка, а полная «виртуализация» и «диджитализация» банковского бизнеса даже в части расчетного и кассового обслуживания будет связана с неизбежным ухудшением качества и увеличением затрат банков на обеспечение информационной безопасности. Еще более рискована «диджитализация» в процессах кредитования малого и среднего бизнеса, частных лиц, поскольку в указанных случаях могут возникнуть значительные риски. Формализовать общение с клиентами до уровня, позволяющего учитывать все существенные аспекты взаимоотношений банка и его клиентов, кредитных историй, долговременных устойчивых партнерских отношений, объективно и количественно отражать это в профессиональных суждениях, невозможно. Удорожание кредитов при реализации таких моделей бизнеса неизбежно. Это отчетливо видно по информации, раскрываемой банками на сайте Банка России: наибольшие уровни просроченной задолженности, в два раза и более превышающие средние значения по банковскому сектору, имеют банки, действующие на рынке потребительского кредитования в формате «кредитной фабрики». По всей вероятности, доля интернет-банкинга будет расти. Пределы и сроки этого роста прогнозировать невозможно, но поскольку предоставление такого рода услуг связано с повышенным риском несанкционированного доступа мошенников к счетам банков и их клиентов, то увеличение затрат на обеспечение банками информационной безопасности, ужесточение законодательных требований к кредитным организациям не может не привести к существенному росту стоимости услуг, что естественным образом ограничит их востребованность и будет способствовать сохранению традиционных форм оказания банковских услуг. При любых сценариях трансформации банковского рынка, изменении форматов и каналов взаимодействия банков со своими клиентами триединство банковских ограничений «доходность-ликвидность- риски» сохраняется в действующей экономической парадигме, она и будет формировать практические векторы развития финансового и банковского рынков и фундаментальные основы прогноза развития банковского сектора как составляющей общего прогноза социально-экономического развития страны.

По вопросам планирования на наш взгляд, для обоснованного планирования прежде всего важны достоверная оценка собственных ресурсных возможностей по нескольким сценариям (включая стрессовые) и предельных возможностей для сбалансированного устойчивого развития банка на основе имеющихся ресурсных ограничений, в первую очередь пассивов. В зависимости от реализации тех или иных сценариев разрабатываются алгоритмы и планы действий по достижению целей в рамках стратегических приоритетов, определенных при целеполагании. Наивысший приоритет, следуя принципу осторожности, необходимо отдать обеспечению долговременной финансовой устойчивости, исполнению регулятивных требований Банка России с необходимыми запасами, позволяющими банку эффективно функционировать в любых рыночных условиях.

По вопросам программирования, на наш взгляд, последовательное и скоординированное выполнение разработанных корпоративных программ и приоритетных проектов, составляющих основу системы стратегического планирования в кредитной организации и позволяющих осуществлять реализацию различного рода программ в разрезе банковских продуктов, программы лояльности, программ для сотрудников организаций, обслуживающихся в банке (зарплатные проекты, в рамках которых организации могут значительно оптимизировать процесс выплаты заработной платы сотрудникам; корпоративные карты, используемые для проведения расчетов, связанных с деятельностью организаций, а также с оплатой командировочных и представительских расходов ее сотрудников; кредитование сотрудников организаций, осуществляемое на специальных льготных условиях), инвестиционных программ, связанных с расширением территории обслуживания, социальных и благотворительных программ, обеспечивающих выполнение принципов и стандартов корпоративной социальной ответственности.

По вопросам мониторинга и контроля на наш взгляд оценка хода и итогов реализации стратегического плана, в том числе программ, осуществляется по выбранным ключевым оценочным показателям, основу которых составляет карта оценки стратегической устойчивости банка, скорректированная согласно логике разработанного стратегического плана, приоритетов, целей и задач стратегии сбалансированного устойчивого развития банка.

Анализ и корректировка планов, разработка управляющих воздействий должны проводиться как минимум ежеквартально. К основным направлениям мониторинга и контроля в формате анализа показателей, включенных в карту оценки стратегической устойчивости, относятся:

- Динамика развития. Индикаторы «Сила стратегической позиции», определяемые в формате SNW-анализа по клиентским направлениям деятельности (по вкладам физических лиц; средствам организаций на банковских счетах; депозитам и прочим привлеченным средствам юридических лиц; кредитам, предоставленным физическим лицам), а также другие индикаторы, в зависимости от приоритетов деятельности и реализуемой бизнес-модели банка, должны иметь значение не ниже нейтрального. Результатом будет отсутствие разнонаправленной динамики и разбалансированности по основным показателям активов и пассивов.

- Эффект и эффективность. Должен осуществляться контроль влияния сумм иммобилизованных и непрофильных активов на прибыль и капитал банка. Должна прослеживаться достаточность сумм зарабатываемой банком прибыли в целях обеспечения устойчивого эволюционного развития банка в соответствии с темпами на уровне секторальных по ключевым направлениям бизнеса.

- Ликвидность и риски активных операций.

Должен в установленном порядке проводиться контроль норматива текущей ликвидности, уровня просроченной задолженности и величины сформированных резервов на возможные потери. При этом важно мониторить соотнесение их с секторальными показателями для оценки и учета общесистемных рисков и производить корректировку оценок итогов деятельности и финансовых результатов в соответствии с принятыми и длящимися рисками активных операций.

Важнейшей составляющей стратегического планирования и управления является оценка стратегического соответствия показателей, планов и программ, проводимая для достижения стратегических целей деятельности банка. Еще раз подчеркнем, что процессы стратегического планирования и управления должны проектироваться исходя из реализуемой банком стратегии и его бизнес-модели.

Литература:

- Тысячникова Н. А., Юденков Ю. Н. Стратегическое планирование в коммерческих банках. Концепция, организация, методология: учеб. пособие. М.: КноРус; ЦИПСиР, 2013. C-5.

- Фадейкина Н. В. Формирование и развитие правового обеспечения банковской деятельности и его влияние на качество корпоративного управления в кредитных организациях // Сибирская финансовая школа. 2004. № 3. С. 82–88.

- Аксаков А. Г. Для экономического прорыва необходимы структурные реформы и стратегическое планирование: интервью // Банковское дело. 2016. № 6. С. 2–4.

- Аксаков А. Г. Ключевое звено- стратегия развития: интервью // Банки и деловой мир. 2016. № 5. С. 7–10.

- Коваленко В. Л. Несостоявшийся диалог // Банки и деловой мир. 2016. № 5. С. 18–21.

Основные термины (генерируются автоматически): банковский сектор, стратегическое планирование, корпоративное управление, банк, банковский бизнес, коммерческий банк, банковская система, банковский рынок, сбалансированное устойчивое развитие, стратегическая устойчивость.

Источник