Бизнес план анализ чувствительности анализ рисков

Зачем нужен анализ чувствительности проекта?

Одним из наиболее распространенных методов оценки рисков – является анализ чувствительности проекта.

Дело в том, что инвестиционный анализ и бизнес-планирование — это методы прогнозирования. Они, в отличие от данных бухгалтерской отчетности, которая отражает ретроспективу, строятся на будущее.

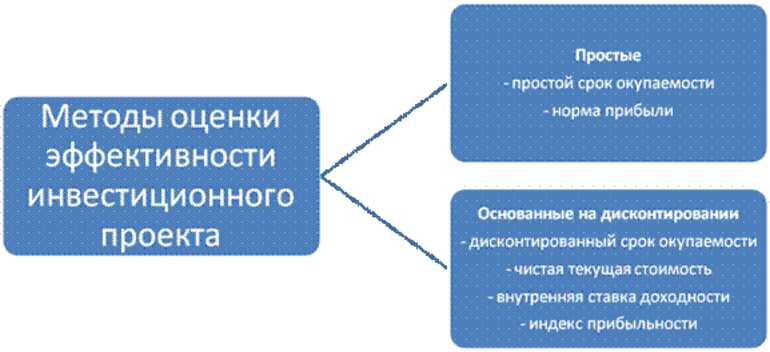

При составлении инвестиционного проекта все исходные данные прогнозируются. То есть определяются прогнозные величины: объемов продаж, постоянных и переменных затрат и т.д. От того насколько точно определены эти значения зависит исходный результат эффективности проекта (дисконтированные и недисконтированные показатели).

В этой связи еще до начала осуществления инвестиционной деятельности необходимо как можно точнее понять, а что произойдет с проектом, если по какой-то причине изменится, например, уровень переменных затрат.

Таким образом, анализ чувствительности заключается в оценке влияния изменения исходных параметров проекта на его конечные характеристики, в качестве которых, обычно, используется внутренняя норма прибыли или NPV.

Риск – ситуация неопределенности последствий принятия решений, которая может привести к различным альтернативным результатам, вероятность наступления которых может быть определена количественно или качественно.

Формула чувствительности проекта

Чувствительность проекта можно оценить по следующей формуле.

Например, если при увеличении цены на 20% чистый дисконтированный доход увеличивается на 250%, то чувствительность проекта 12,5. Это означает, что при изменении цены на 1% NPV увеличится на 12,5%.

Алгоритм проведения анализа

Для проведения анализа необходимо выполнение следующих шагов:

- выявление наиболее значимых потенциальных рисковых ситуаций с позиции конкретного проекта.

- формирование полного перечня факторов для анализа. На этом этапе происходит конечный отбор факторов для анализа. Например, в качестве факторов могут выступать цена, объем, затраты, размер инвестиций и т.д. Однако надо понимать, что факторы могут быть детализированы сильней. Например, можно анализировать не просто влияние изменения средних переменных затрат на NPV проекта, а анализировать влияние только их части — заработной платы рабочих и т.д.

- проведение анализа чувствительности;

- для факторов, оказывающих максимальное воздействие на эффективность проекта, проведение детализированного анализа чувствительности;

- разработка комплекса мероприятий, направленных на снижение вероятности возникновения неблагоприятной ситуации;

- на производственной стадии инвестиционного проекта должен проводиться анализ эффективности предложенного комплекса мероприятий. В рамках анализа должна определяться эффективность предложенного комплекса мероприятий.

Пример анализа чувствительности проекта

Оценить чувствительность проекта к изменению:

а) уровня цен;

б) уровня средних переменных затрат;

в) изменению уровня общих постоянных затрат.

Если единоразовые первоначальные инвестиции по проекту составили 800 000 руб. Горизонт расчета 3 года. Ожидаемые показатели деятельности турфирмы не изменяются по годам и составляют: объем реализации турфирмы – 145 путевок при среднем чеке 25 000 руб.; переменные издержки на единицу продукции – 14 200 руб.; общие постоянные издержки за год – 1 024 000 тыс. руб. Ставка дисконтирования 15%.

1. Для начала необходимо определить значение NPV без учета влияния факторов:

![]() руб.

руб.

2. Далее необходимо определить, какой будет чистый дисконтированный доход, если, например, цена увеличится на 20%. Все остальные факторы не меняются.

Цена (+20%) = ![]() руб.

руб.

![]() руб.

руб.

3. Аналогично рассчитываются значения NPV для других отклонений факторов. Например, при изменении цены на -20%, -10%, +10%, +20%.

4. Далее аналогично определяется влияние других факторов на NPV.

а) чувствительность к изменению уровня цен

Из таблицы видно, что при увеличении цены всего на 20%, чистый дисконтированный доход проекта увеличивается на 378%. Аналогично снижение цены на 20% вызывает падение NPV на 378%. Таким образом, проект очень чувствителен к изменению цены. И инвестору необходимо уделять большое внимание этой проблеме.

б) чувствительность к изменению уровня средних переменных затрат

в) чувствительность к изменению уровня общих постоянных затрат

Вывод: На основе проведенных расчетов видно, что проект наиболее чувствителен к изменению уровня цен (среднего чека), а наименее чувствителен к изменению общих постоянных затрат.

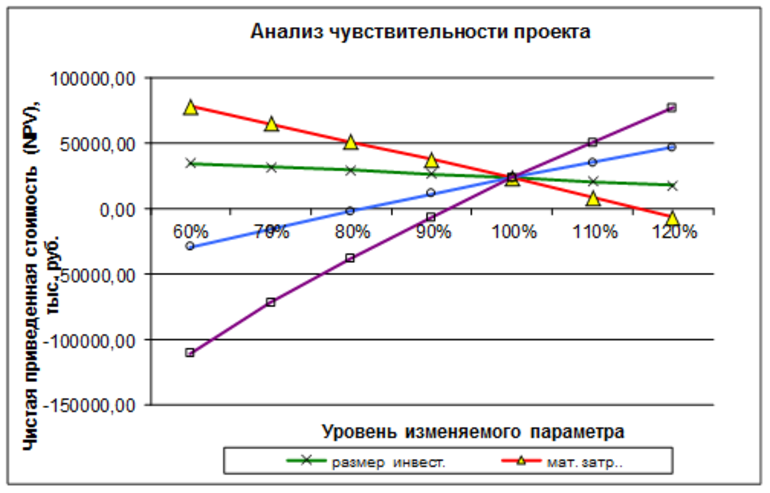

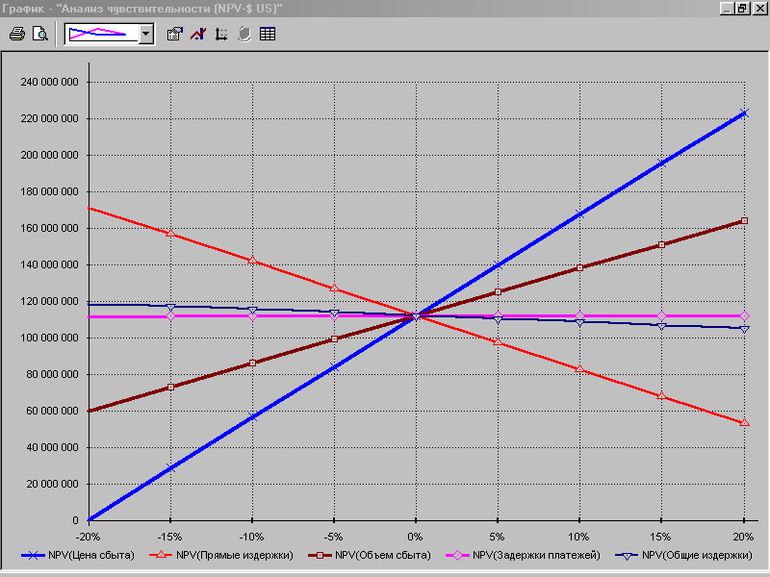

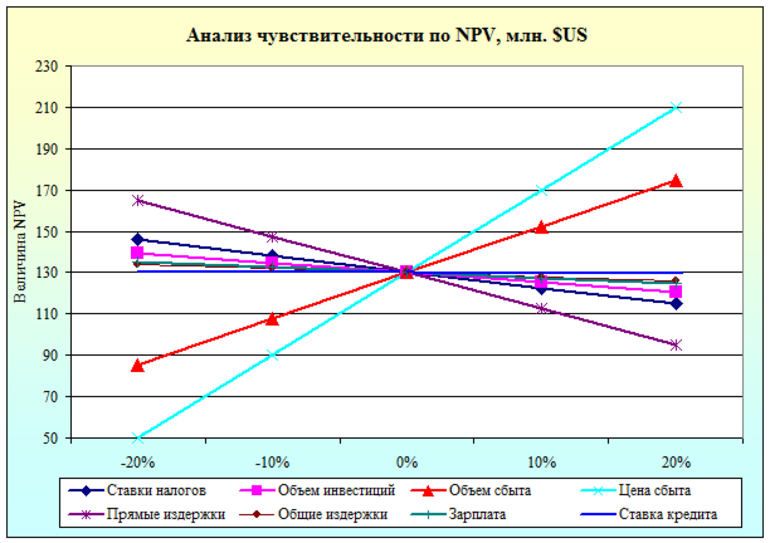

График чувствительности проекта

На основе данных предыдущего примера, проведем графический анализ чувствительности NPV проекта к изменению факторов.

График чувствительности NPV к отклонениям влияющих факторов

График чувствительности NPV к отклонениям влияющих факторов

Из графика видно, что проект наиболее чувствителен к изменению цены. При уменьшении цены всего на 5% проект уходит в отрицательную область, то есть NPV < 0.

Следующим по чувствительности фактором в данном примере являются средние переменные затраты. При их увеличении на 10% инвестиционный проект становится убыточным.

Заключение

Таким образом, анализ чувствительности проекта позволяет оценить, как изменение факторов внешней и внутренней среды проекта влияют на его эффективность. Это позволяет принимать упреждающее управление проектом с целью снижения его рисков.

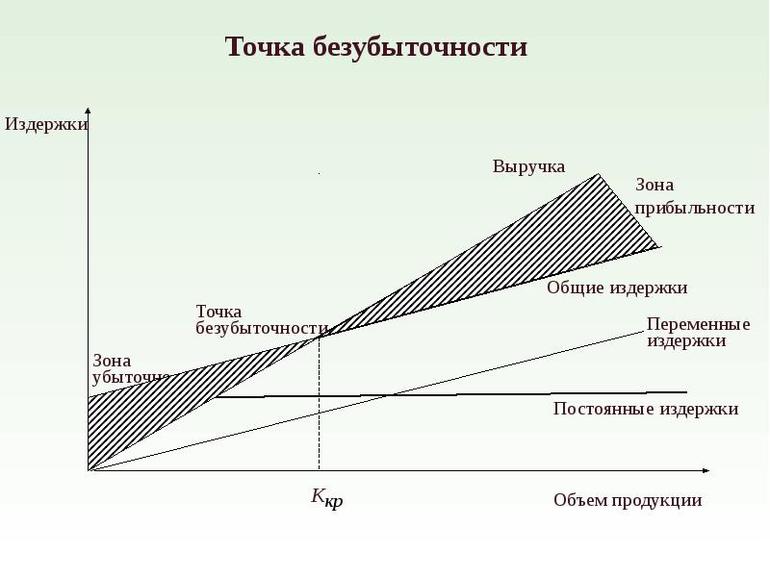

Кроме анализа чувствительности оценку рисков проекта можно производить, например, с помощью определения точки безубыточности и запаса финансовой прочности проекта.

Источник

Вести эффективную инвестиционную деятельность просто невозможно без специального бизнес-плана, в котором продуманы все нюансы. Ещё на начальном этапе должна быть произведена оценка вероятных потерь и всех потенциальных рисков. Экспертные выборки в теме анализа чувствительности для проекта являются яркой иллюстрацией, как даже незначительные колебания влияют на общую КПД работы компании.

Анализ чувствительности: краткое описание

Каждый финансовый проект наделён своей чувствительностью к рискам. Чтобы определить, насколько прибыльной будет проделанная работа, нужно провести изыскания, анализ и выявить уязвимые плоскости. Именно поэтому в финансовой сфере огромным спросом пользуется анализ инвестпроекта, с точки зрения чувствительности. Он всё чаще используется, если специалистам необходимо узнать силы взаимных влияний или стабильность отдельно взятого элемента бизнес-плана.

В очерёдности общих элементов цепочки меняются параметры составляющих, что позволяет определить чувствительность. То есть, как сильно такие перемены могут влиять на целое. Анализ базируется на, так называемом, чистом дисконтированном доходе, сокращённо, NPV. Этот параметр всегда вычисляется заново.

В современном мире основные подходы анализа чувствительности активно используются как в инвестпрактике РФ, так и в зарубежной. Некоторые источники, специализирующиеся на финансах, называют этот принцип расчёта имитационным моделированием. Квалифицированные финансисты отмечают, что для инвестпроектов анализ чувствительности содержит не один ключевой момент. Только после соблюдения всех нюансов можно получить более точный результат проведённых расчётов:

- Основная задача. Специалисту нужно оценить чувствительность — как повлияют незначительные перемены в ключевых параметрах проекта на итоговый денежный результат.

- Стартовые данные. Эти цифры, вследствие анализа чувствительности, могут подвергаться серьёзным изменениям. Эксперты вносят определённые поправки в объёмы реализации, % по кредитам, учитывают инфляцию, дисконт-ставку, стоимость за единицу продукции. Обязательно учитываются разные элементы инвестзатрат.

- Итоговые показатели. Специалисты смотрят на КПД проекта и данные финансовой отчётности.

Современный анализ чувствительности бизнес-плана позволяет наперёд просчитать влияние небольших изменений на итоговую прибыль. Финансистам удаётся определить критически чувствительные точки, на которых больше всего сказываются денежные колебания.

Ключевые особенности анализа

Основная задача анализа — максимально правильно провести взаимосвязи между переменными данных и их ключевыми величинами. Затем оценить влияние чувствительности на результат. Смысл анализа чувствительности критериев инвестпроекта состоит в переборе: подстановке возможных значений в имеющуюся схему в определённой последовательности. Например, специалистам нужно узнать, как будет меняться чувствительность в ракурсе итоговой рыночной стоимости компании, если себестоимость изготавливаемой продукции возрастёт на 55−85%.

К базовым целевым измерениям параметров чувствительности финмодели относятся:

- IRR — показатель внутренней нормы по доходности. Этот параметр чувствительности всегда отображает максимально допустимое требование к доходу, исчисляемому за год на вложенные ранее финансы. Именно анализ IRR должен учитываться инвесторами, чтобы знать, сколько средств можно заложить в расчёты, дабы созданная схема стала прибыльным. Эффективность вкладов констатируется, когда IRR по рентабельности превышает ожидаемую доходность на вложения.

- NPV — аббревиатура чистой приведённой стоимости. Этот параметр чувствительности отображает доходность инвестобъекта. В расчётах используется размер инвестиций, а также разность суммы дисконтированной прибыли. Аналитики используют NPV для потенциала компании, с экономической точки зрения.

- DPI — индекс, отображающий дисконтированную доходность. Схема расчёта его чувствительности основана на том, чтобы учитывать, как чистая стоимость проекта относится к стартовым инвестициям. Когда итоговый показатель превышает единицу, то вклады считаются эффективным.

- ROR / ROI. Его чувствительность рассматривается экспертами как отношение итоговой суммы прибыли к первоначальным вложениям.

Все эти показатели обязательно участвуют в анализе. Конечно, в случае необходимости специалисты могут задействовать и другие численные расчётные данные и любое количество переменных.

Анализ чувствительности: используемый алгоритм

Анализ чувствительности NPV позволяет определить критические точки, от которых напрямую зависит жизнеспособность бизнес-идеи. Среди специалистов такая процедура всё чаще называется однофакторной. Все данные для анализа отбираются заранее, за счёт чего можно оценить эффективность проекта. Несмотря на то что процедура имеет множество преимуществ, важно помнить и о недостатках:

- Анализ не позволяет измерить корреляцию между элементами.

- Такой способ расчёта пока считается экспериментальным, из-за чего аналитики, в итоге, могут увидеть совершенно индивидуальные данные чувствительности.

Если специалист придерживается всех правил, то итоговый результат будет максимально точно отображать финансовую ситуацию в компании, с учётом анализа чувствительности. Не допустить распространённых ошибок можно, только придерживаясь следующего алгоритма:

- На первом этапе нужно определиться с цифрой, относительно которой будут осуществляться все расчёты чувствительности. Чаще всего в формуле используется NPV. В редких случаях аналитик может задействовать норму прибыли IRR.

- После этого выбираются элементы, не внушающие уверенности. Например, внушительные финансовые траты на капстроительство, вложения в оборотные средства. Помимо этого, эксперт, определяя чувствительность, может рассматривать и чисто рыночные факторы — стоимость, объем реализации.

- На этом этапе устанавливаются максимальные цифровые значения рискованных зон с обеих сторон.

- Только когда все подготовительные работы для анализа выполнены, можно приступать к расчёту DPI, IRR и чувствительности.

- На финальном этапе эксперт занимается построением графика чувствительности. В документации подробно описываются зависимости для каждой составляющей, за счёт чего можно наглядно выявить критичные точки в разработанном инвестпроекте.

Скрытые факторы анализа чувствительности

Конечно, качественный анализ всех рисков немаловажен в принятии конечного решения об оптимальности использования отдельно взятого инвестпроекта. Но, полученный результат чувствительности, не всегда может быть принят за окончательный показатель. Во время анализа эксперт должен обращать повышенное внимание не только на эффективность запуска идеи в целом, но ещё и на то, соответствует ли бизнес-план стратегическим планам субъекта на предстоящий год.

Особое место в анализе чувствительности всегда занимает маркетинговый аспект, так как никто не одобрит активацию того проекта, который по социологическим опросам будет выпускать ненужную современным потребителям продукцию. Успех напрямую зависит и от временных факторов, так как в любой момент финансовые платежи могут задержаться, а на самом производственном участке случится какая-либо поломка, которая помешает своевременно изготовить продукцию.

Многие могут удивиться, но управление запасами тоже относится к категории неконтролируемых моментов, прямо влияющих на воплощение имеющегося инвестиционного проекта. Даже самые опытные менеджеры не смогут предугадать объёмы и сроки порчи продукции на складе в результате производственного брака или форс-мажоры в пути. Именно поэтому одного только анализа чувствительности бывает мало, чтобы наперёд просчитать все нюансы. Из-за чего сложно принять решение о перспективах воплощения отдельно взятого бизнес-плана.

Учёт в анализе чувствительности точки безубыточности компании

Даже начинающие финансисты обязательно слышали о существовании уникальной точки нуль или безубыточности. Правда, немногие размышляли о технике расчёта той категории чувствительности, а она представляет собой обычный анализ. Эта процедура имеет свою ценность. Новичку необходимо использовать максимальный показатель объёма производимого продукта. Тогда, даже при слабой практике сбыта, не удастся потерять свои оборотные средства, если высчитан рубеж определённой точки безубыточности.

Если правильно выполнить анализ и все расчёты, оценка чувствительности и КПД проекта будет сужена до объективного показателя, выявляющего условия совокупности имеющихся изменяемых параметров в сочетании с неизменными издержками и приравнивающего их к полученным доходам. Проще говоря, при достижении этой точки бизнес работает без прибыли, зато незначительные убытки не влияют на финансовую ситуацию в компании. Все издержки перекрываются заработанными средствами.

Советы специалистов

Основная цель углублённого анализа чувствительности достигается только после того, как было реализовано показательное исследование базовых факторов. Специалисты должны учесть все издержки, объёмы продаж, текущую инфляцию, стоимость изготавливаемой продукции в динамике, а также суммы инвестируемых денег. Такие шаги плотно взаимосвязаны с определением чувствительности к рискам, которые сопутствуют бизнес-плану. Эксперт должен быть готов к тому, что ему придётся многократно проводить расчёты и анализ, чтобы определить точные закономерности связей между факторами.

Приступать к анализу лучше всего с подробного описания окружностей проектной среды:

- Прогноз чувствительности курсовых изменений валют.

- Предполагаемая динамика инфляции. Эксперт должен рассматривать этот параметр по приоритетным направлениям финансовых потоков.

- Прогноз по сборам и налогам.

Не самые важные критерии чувствительности для фирмы — извне. Итоговые решения по таким моментам значимого влияния на проектную модель не оказывают. Описанная среда может рассматриваться как фон, то есть некий альтернативный компонент при возможных сценариях. Только после этого можно делать анализ всех рисков. В категорию доминирующих входит уменьшение спроса на продукцию компании, изменение рыночных цен, а также, рост расходов.

Анализ чувствительности и особенности оценки инвестпроекта

Всегда нужно помнить, что любое вложение денег — это ответственный процесс, который может затянуться на несколько лет. Именно поэтому необходимо максимально ответственно подходить к анализу чувствительности для инвестпроекта, важно рассчитывать перспективу в долговременном горизонте. Это значит, что при вкладе крупной суммы, например, на стройпроект нужно соблюдать несколько основных правил:

- Перед активацией составленного бизнес-плана следует внимательно изучить иные способы достижения дохода, для которых возможна меньшая доля риска. В некоторых случаях можно отыскать более интересные задумки и даже с более высокой отдачей.

- Особое внимание нужно уделять анализу чувствительности относительно степени риска. Следует отметить склонность критерия к росту, связанному со сроком проекта.

- Не потерять свои деньги можно в том случае, если помнить о чувствительности изменения стоимости финансов, так как они могут обесцениваться.

Сегодня на рынке есть масса интересных предложений для вкладов. У начинающих бизнесменов наблюдается недостаток личных средств для выхода на обороты. Поэтому предприниматели вынуждены пользоваться спонсорскими услугами.

Владелец предприятия должен не только предложить специалистам свой план на анализ и изучение, но и отвечать всем стандартным требованиям: он должен наращивать свой инвестпортфель. Первичный анализ и оценка эффективности предложенного проекта осуществляется предпринимателем. Если субъект обнаружит в документации неоправданные факторы риска, то лучше их скорректировать ещё до того, как их обнаружат потенциальные инвесторы.

А вы проводили описанный анализ для своего бизнеса?

(пока оценок нет)

Загрузка…

Источник

Èçëîæåíèå ñóòè àíàëèçà ÷óâñòâèòåëüíîñòè èíâåñòèöèîííîãî ïðîåêòà: öåëè, ýòàïû, òî÷êà áåçóáûòî÷íîñòè. Çàäà÷è êîëè÷åñòâåííîé îöåíêè ðèñêîâ èíâåñòèöèîííîãî ïðîåêòà, åãî ìåòîäû (ñòàòèñòè÷åñêèå, âåðîÿòíîñòíî-ñòàòèñòè÷åñêèå, òåîðåòèêî-âåðîÿòíîñòíûå, ýêñïåðòíûå).

Ñòóäåíòû, àñïèðàíòû, ìîëîäûå ó÷åíûå, èñïîëüçóþùèå áàçó çíàíèé â ñâîåé ó÷åáå è ðàáîòå, áóäóò âàì î÷åíü áëàãîäàðíû.

Ðàçìåùåíî íà https://www.allbest.ru/

Ðàçìåùåíî íà https://www.allbest.ru/

1. Àíàëèç ÷óâñòâèòåëüíîñòè áèçíåñ-ïëàíà

Àíàëèç ÷óâñòâèòåëüíîñòè èíâåñòèöèîííîãî ïðîåêòà ïðîâîäèòñÿ äëÿ òîãî, ÷òîáû ó÷åñòü è ñïðîãíîçèðîâàòü âëèÿíèÿ èçìåíåíèé ðàçëè÷íûõ ïåðâîíà÷àëüíûõ ïàðàìåòðîâ:

– èíâåñòèöèîííûõ çàòðàò,

– ïðèòîêà äåíåæíûõ ñðåäñòâ,

– óðîâíÿ ðåèíâåñòèöèé (ñðåäñòâ, ïîëó÷åííûõ â âèäå äîõîäîâ ïî èíâåñòèöèÿì è âíîâü íàïðàâëåííûõ íà èíâåñòèðîâàíèå òåõ æå îáúåêòîâ) è ò. ä.

Ïî ñóòè, ýòîò àíàëèç îïðåäåëÿåò óñòîé÷èâîñòü ïðîåêòà ê âîçìîæíûì èçìåíåíèÿì êàê ýêîíîìè÷åñêîé ñèòóàöèè â öåëîì (èçìåíåíèå òåìïîâ èíôëÿöèè, óâåëè÷åíèå ñðîêîâ çàäåðæêè ïëàòåæåé è äð.), òàê è âíóòðåííèõ ïîêàçàòåëåé ïðîåêòà (èçìåíåíèå öåíû ïðîäóêöèè èëè îáúåìîâ ñáûòà).

Öåëÿìè ïðîâåäåíèÿ ýòîãî àíàëèçà ÿâëÿåòñÿ îöåíêà ñòåïåíè âëèÿíèÿ èçìåíåíèÿ êàæäîãî (èëè íåñêîëüêèõ ñðàçó) èç âõîäíûõ ïàðàìåòðîâ, ÷òîáû ïðåäóñìîòðåòü íàèõóäøåå ðàçâèòèå ñèòóàöèè â ïðîåêòå.

Ñòåïåíü óñòîé÷èâîñòè ïðîåêòà ïî îòíîøåíèþ ê âîçìîæíûì èçìåíåíèÿì óñëîâèé ðåàëèçàöèè îáû÷íî õàðàêòåðèçóåòñÿ ïîêàçàòåëÿìè ãðàíèö áåçóáûòî÷íîñòè (ïðåäåëüíûõ óðîâíåé îáúåìîâ ïðîèçâîäñòâà), öåí ïðîèçâîäèìîé ïðîäóêöèè è äðóãèõ ïàðàìåòðîâ.

×àùå âñåãî ãðàíèöà áåçóáûòî÷íîñòè îïðåäåëÿåòñÿ äëÿ îáúåìà ïðîèçâîäñòâà. Îíà ðàññ÷èòûâàåòñÿ òîëüêî â ïåðèîä ðàáîòû êîìïàíèè è íàçûâàåòñÿ óðîâíåì (èëè òî÷êîé) áåçóáûòî÷íîñòè.

Òî÷êà áåçóáûòî÷íîñòè âîçíèêàåò â ñèòóàöèè, êîãäà ïîñòîÿííûå è ïåðåìåííûå èçäåðæêè àáñîëþòíî ðàâíû ïîëó÷åííûì äîõîäàì, òî åñòü êîãäà âàøå ïðåäïðèÿòèå íå ïðèíîñèò íè ïðèáûëåé, íè óáûòêîâ. Ýòîò ïîêàçàòåëü ìîæåò âûðàæàòüñÿ â äåíåæíîì èñ÷èñëåíèè èëè â åäèíèöàõ ïðîäóêöèè, ñòîèìîñòü êîòîðîé ïîëíîñòüþ ñîâïàäàåò ñ äîõîäîì îò ïðîäàæ. Àíàëèç áåçóáûòî÷íîñòè ìîæåò ïðîâîäèòüñÿ ìàòåìàòè÷åñêè èëè ãðàôè÷åñêè.

Àíàëèç ÷óâñòâèòåëüíîñòè îáû÷íî ñîñòîèò èç íåñêîëüêèõ ýòàïîâ:

1. Âûáîð êëþ÷åâîãî ïîêàçàòåëÿ ýôôåêòèâíîñòè èíâåñòèöèé, â êà÷åñòâå êîòîðîãî ìîæåò âûñòóïàòü âíóòðåííÿÿ íîðìà äîõîäíîñòè (IRR) èëè ÷èñòûé äèñêîíòèðîâàííûé äîõîä (NPV).

2. Âûáîð ôàêòîðîâ, â êîòîðûõ âû íå ìîæåòå áûòü òâåðäî óâåðåííûìè: êàïèòàëüíûå çàòðàòû è âëîæåíèÿ â îáîðîòíûå ñðåäñòâà, ðûíî÷íûå ôàêòîðû (öåíà è îáúåì ïðîäàæè), êîìïîíåíòû ñåáåñòîèìîñòè ïðîäóêöèè, ñðîêè ñòðîèòåëüñòâà è ââîäà â äåéñòâèå îñíîâíûõ ñðåäñòâ.

3. Óñòàíîâëåíèå âåðõíèõ è íèæíèõ (ïðåäåëüíûõ è íîìèíàëüíûõ) çíà÷åíèé ýòèõ íåîïðåäåëåííûõ ôàêòîðîâ.

4. Ðàñ÷åò êëþ÷åâîãî ïîêàçàòåëÿ äëÿ âñåõ âûáðàííûõ ïðåäåëüíûõ çíà÷åíèé ôàêòîðîâ.

5. Ïîñòðîåíèå ãðàôèêà ÷óâñòâèòåëüíîñòè äëÿ âñåõ íåîïðåäåëåííûõ ôàêòîðîâ, êîòîðûé ïîçâîëÿåò ñäåëàòü âûâîä î íàèáîëåå êðèòè÷íûõ àñïåêòàõ âàøåãî èíâåñòèöèîííîãî ïðîåêòà è ñêîððåêòèðîâàòü èõ. Íàïðèìåð, åñëè êðèòè÷åñêèì ôàêòîðîì îêàçàëàñü öåíà ðåàëèçóåìîé ïðîäóêöèè, òî ñòîèò çàäóìàòüñÿ îá èçìåíåíèè ìàðêåòèíãîâîé ñòðàòåãèè è/èëè ïîâûøåíèè êà÷åñòâà òîâàðà.

÷óâñòâèòåëüíîñòü èíâåñòèöèîííûé ñòàòèñòè÷åñêèé ýêñïåðòíûé

2. Êîëè÷åñòâåííàÿ îöåíêà ðèñêîâ

Êîëè÷åñòâåííûå îöåíêè ðèñêîâ èíâåñòèöèîííîãî ïðîåêòà ñâÿçàíû ñ ÷èñëåííûì îïðåäåëåíèåì âåëè÷èí îòäåëüíûõ ðèñêîâ è ðèñêà ïðîåêòà â öåëîì. Êîëè÷åñòâåííûé àíàëèç ÷àñòî èñïîëüçóåò èíñòðóìåíòàðèé òåîðèè âåðîÿòíîñòåé, ìàòåìàòè÷åñêîé ñòàòèñòèêè, òåîðèè èññëåäîâàíèÿ îïåðàöèé.

Çàäà÷à êîëè÷åñòâåííîãî àíàëèçà ñîñòîèò â ÷èñëåííîì èçìåðåíèè ñòåïåíè âëèÿíèÿ èçìåíåíèé ðèñêîâàííûõ ôàêòîðîâ ïðîåêòà, ïðîâåðÿåìûõ íà ðèñê, íà ïîâåäåíèå êðèòåðèåâ ýôôåêòèâíîñòè ïðîåêòà.

íàñòîÿùåå âðåìÿ íàèáîëåå ðàñïðîñòðàíåííûìè ÿâëÿþòñÿ:

Êîëè÷åñòâåííàÿ îöåíêà âåðîÿòíîñòè è ïîñëåäñòâèé (èëè ðàñïðåäåëåíèÿ ñëó÷àéíûõ âåëè÷èí, ñ ïîìîùüþ êîòîðûõ ìîäåëèðóåòñÿ ðèñêîâàÿ ñèòóàöèÿ) ìîæåò îñóùåñòâëÿòüñÿ ðàçíûìè ìåòîäàìè. Âûáîð òîãî èëè èíîãî ñïîñîáà çàâèñèò, â ïåðâóþ î÷åðåäü, îò îáúåìà äîñòóïíîé, â ò.÷. ñòàòèñòè÷åñêîé, èíôîðìàöèè î ðèñêå è òðåáóåìîé òî÷íîñòè îöåíîê. Òàêæå ïðèõîäèòñÿ ó÷èòûâàòü ôàêòè÷åñêèé óðîâåíü ðèñêà. ×åì ìåíüøå âåðîÿòíîñòü íàñòóïëåíèÿ, òåì òðóäíåå èçìåðèòü ðèñê.

Îáùèé ïðèíöèï ïðè âûáîðå ìåòîäîâ èçìåðåíèÿ ñâîäèòñÿ ê ìàêñèìàëüíî âîçìîæíîìó èñïîëüçîâàíèþ äîñòóïíûõ ñòàòèñòè÷åñêèõ äàííûõ. Åñëè èõ íåò, îíè íåäîñòàòî÷íû èëè íåïðèìåíèìû, ôàêòè÷åñêèé ìàòåðèàë çàìåíÿåòñÿ òåîðåòè÷åñêèìè ãèïîòåçàìè èëè ýêñïåðòíûìè îöåíêàìè.

Âñåãî ìîæíî âûäåëèòü ÷åòûðå ãðóïïû ìåòîäîâ êîëè÷åñòâåííîé îöåíêè ðèñêîâ:

1. Ñòàòèñòè÷åñêèå ìåòîäû.  îñíîâå äàííûõ ìåòîäîâ ëåæèò îöåíêà âåðîÿòíîñòè íàñòóïëåíèÿ ñëó÷àéíîãî ñîáûòèÿ èñõîäÿ èç îòíîñèòåëüíîé ÷àñòîòû ïîÿâëåíèé äàííîãî ñîáûòèÿ â ñåðèè íàáëþäåíèé. Äàííûå ìåòîäû ÿâëÿþòñÿ íàèáîëåå ïðåäïî÷òèòåëüíûìè, ïîñêîëüêó, âî-ïåðâûõ, îíè äîñòàòî÷íî ïðîñòû, è, âî-âòîðûõ, èõ îöåíêè áàçèðóþòñÿ íà ôàêòè÷åñêèõ äàííûõ (à, ïðàêòèêà, êàê èçâåñòíî, ÿâëÿåòñÿ êðèòåðèåì èñòèíû).

Íî ñòàòèñòè÷åñêèå ìåòîäû íå ïðèìåíèìû òàì, ãäå íåò äîñòàòî÷íîãî îáúåìà íàáëþäåíèé. Äëÿ êîððåêòíîé îöåíêè ðèñêîâ ðåäêèõ ñîáûòèé òðåáóåòñÿ î÷åíü áîëüøèé îáúåì ñòàòèñòè÷åñêèõ äàííûõ. Êðîìå òîãî, ñáîð è îáðàáîòêà òàêèõ ìàññèâîâ èíôîðìàöèè ìîæåò îêàçàòüñÿ ñëèøêîì äîëãîé è äîðîãîé.

Ñðåäíÿÿ âåëè÷èíà ïðåäñòàâëÿåò ñîáîé îáîáùåííóþ êîëè÷åñòâåííóþ õàðàêòåðèñòèêó, è ïî åå çíà÷åíèþ äîñòàòî÷íî òðóäíî ïðèíÿòü ðåøåíèå â ïîëüçó êàêîãî-ëèáî âàðèàíòà âëîæåíèÿ êàïèòàëà. Ñ ýòîé öåëüþ èçìåðÿåòñÿ Êîëåáëåìîñòü, èëè ðàçìàõ, ïîëó÷åííîãî ðåçóëüòàòà. Êîëåáëåìîñòü – ýòî ñòåïåíü îòêëîíåíèÿ îæèäàåìîãî çíà÷åíèÿ ðåçóëüòàòà îò åãî ñðåäíåé âåëè÷èíû. Äëÿ îïðåäåëåíèÿ êîëåáëåìîñòè âû÷èñëÿþò òàêèå ñòàòèñòè÷åñêèå âåëè÷èíû, êàê äèñïåðñèÿ è ñðåäíåå êâàäðàòè÷åñêîå îòêëîíåíèå.

Äèñïåðñèÿ (ó2) ïðåäñòàâëÿåò ñîáîé ñðåäíåå âçâåøåííîå èç êâàäðàòîâ îòêëîíåíèé äåéñòâèòåëüíûõ ðåçóëüòàòîâ îò ñðåäíèõ îæèäàåìûõ .Äèñïåðñèÿ è ñðåäíåå êâàäðàòè÷åñêîå îòêëîíåíèå ÿâëÿþòñÿ ìåðàìè àáñîëþòíîé êîëåáëåìîñòè. Îíè èçìåðÿþòñÿ â òåõ æå åäèíèöàõ, ÷òî è âàðüèðóþùèé ïðèçíàê. Äëÿ àíàëèçà ñòåïåíè îòêëîíåíèÿ ÷àñòî èñïîëüçóåòñÿ êîýôôèöèåíò âàðèàöèè.

2. Âåðîÿòíîñòíî-ñòàòèñòè÷åñêèå ìåòîäû. Åñëè èìåþùàÿñÿ ñòàòèñòè÷åñêàÿ èíôîðìàöèÿ íåäîñòàòî÷íî ïîëíàÿ, òî èíîãäà âîçìîæíî âîñïîëíèòü èìåþùèåñÿ ïðîáåëû çà ñ÷åò àíàëèçà äîïîëíèòåëüíûõ êîñâåííûõ äàííûõ èëè çà ñ÷åò ëîãè÷åñêèõ ðàññóæäåíèé. Èñïîëüçîâàíèå êîìáèíàöèè ñòàòèñòè÷åñêèõ äàííûõ è òåîðåòè÷åñêèõ ãèïîòåç äëÿ îöåíêè ðèñêà ñîñòàâëÿåò îñíîâíóþ èäåþ âåðîÿòíîñòíî-ñòàòèñòè÷åñêèõ ìåòîäîâ. Ýòî ðàñøèðÿåò îáëàñòü ïðèìåíåíèÿ äàííîé ãðóïïû ìåòîäîâ, íî íàäåæíîñòü ïîëó÷åííûõ ðåçóëüòàòîâ ìîæåò îêàçàòüñÿ íèæå, ÷åì ïðè èñïîëüçîâàíèè ñòàòèñòè÷åñêèõ ìåòîäîâ.

3. Òåîðåòèêî-âåðîÿòíîñòíûå ìåòîäû. Äâå ïðåäûäóùèå ãðóïïû ìåòîäîâ òðåáóþò íàëè÷èÿ äîñòàòî÷íîãî èëè õîòÿ áû îãðàíè÷åííîãî îáúåìà ñòàòèñòè÷åñêèõ äàííûõ îá èññëåäóåìîì ÿâëåíèè. Îäíàêî ïðè óïðàâëåíèè ðèñêàìè ïðèõîäèòñÿ ñòàëêèâàòüñÿ ñ íåîáõîäèìîñòüþ îöåíêè ðåäêèõ ñîáûòèé, êîòîðûå äîïóñêàþò î÷åíü òÿæåëûå ïîñëåäñòâèÿ.  ïðîøëîì äàííûå ñîáûòèÿ ìîãëè âîîáùå íå ïðîèñõîäèòü â ñèëó èõ “ðåäêîñòè” (ò.å. ìàëîé âåðîÿòíîñòè) èëè óíèêàëüíîñòè ðàññìàòðèâàåìûõ îáúåêòîâ.  ýòîì ñëó÷àå ñòàòèñòèêà ëèáî âîîáùå îòñóòñòâóåò, ëèáî îòíîñèòñÿ ê äðóãèì îáúåêòàì, êîòîðûå ñóùåñòâåííî îòëè÷àþòñÿ îò èññëåäóåìîãî. Ýòî äåëàåò íåâîçìîæíûì ïðèìåíåíèå ñòàòèñòè÷åñêèõ è âåðîÿòíîñòíî-ñòàòèñòè÷åñêèõ ìåòîäîâ. Ïðèõîäèòñÿ èñïîëüçîâàòü òåîðåòèêî-âåðîÿòíîñòíûå ìåòîäû, â îñíîâå êîòîðûõ ëåæèò ïîñòðîåíèå ìàòåìàòè÷åñêîé ìîäåëè èçó÷àåìîãî ðèñêà è òåîðåòè÷åñêîé îöåíêè åãî ïàðàìåòðîâ. Äàííûå ìåòîäû î÷åíü òðóäîåìêè è èìåþò îòíîñèòåëüíî íåâûñîêóþ òî÷íîñòü, íî â ðÿäå ñëó÷àåâ ÿâëÿþòñÿ åäèíñòâåííûì âîçìîæíûì íàó÷íî-îáîñíîâàííûì ñïîñîáîì îöåíêè.  ÷àñòíîñòè, îíè ïðèìåíÿþòñÿ ïðè ðàçðàáîòêå äåêëàðàöèé ïðîìûøëåííîé áåçîïàñíîñòè ïðåäïðèÿòèé.

îòëè÷èå îò ñòàòèñòè÷åñêîãî ìåòîäà, ãäå îáúåêò ðàññìàòðèâàåòñÿ êàê “÷åðíûé ÿùèê”, â ïðèâåäåííîì ïðèìåðå èçó÷àåòñÿ ñòðóêòóðà îáúåêòà è âëèÿíèå êàæäîãî åãî ýëåìåíòà íà âåðîÿòíîñòü ðåàëèçàöèè ðèñêà. Íî ïðè èñïîëüçîâàíèè ïîäîáíûõ òåîðåòè÷åñêèõ ìåòîäîâ ïîëó÷åííîå àáñîëþòíîå çíà÷åíèå âåðîÿòíîñòè ìîæåò áûòü íåòî÷íî, ò.ê. îíî çàâèñèò îò ïðàâèëüíîñòè îïðåäåëåíèÿ âåðîÿòíîñòè îòêàçà âñåõ çâåíüåâ. Çàòî, åñëè ìîäåëü àäåêâàòíà, òî õîðîøî ó÷èòûâàåòñÿ âëèÿíèå èçìåíåíèÿ ñõåìû (ñòðóêòóðû) îáúåêòà. Ïîýòîìó òåîðåòèêî-âåðîÿòíîñòíûå ìåòîäû ëó÷øå ðàáîòàþò ïðè ñðàâíåíèè íàäåæíîñòè ðàçëè÷íûõ ñõåì, ÷åì ïðè àáñîëþòíîé îöåíêå ñòåïåíè èõ áåçîïàñíîñòè.

4. Ýêñïåðòíûå ìåòîäû.  ñèòóàöèè, êîãäà íåò íè ñòàòèñòèêè, íè âîçìîæíîñòè ïîñòðîèòü ìàòåìàòè÷åñêóþ ìîäåëü, îñòàåòñÿ èñïîëüçîâàíèå îïûòà è çíàíèé ýêñïåðòîâ. Ýòî èìååò ìåñòî ïðè èññëåäîâàíèè îáúåêòîâ ñ íåîïðåäåëåííûìè ïàðàìåòðàìè èëè íåèçó÷åííûìè ñâîéñòâàìè. Êîëè÷åñòâåííàÿ îöåíêà ðèñêà ïðîèñõîäèò íà îñíîâå îáðàáîòêè îòâåòîâ ñïåöèàëüíî îòîáðàííûõ ýêñïåðòîâ. Ïðè ýòîì áîëüøîå âíèìàíèå äîëæíî óäåëÿòüñÿ ïðîöåäóðå îòáîðà ýêñïåðòîâ è ôîðìèðîâàíèþ øêàë îöåíîê. Äëÿ îðãàíèçàöèè ïðîöåññà ìîæåò èñïîëüçîâàòüñÿ òàê íàçûâàåìûé ìåòîä Äåëüôè. Îäíàêî è îí íå äàåò ãàðàíòèè äîñòîâåðíîñòè ðåçóëüòàòîâ.

Îáëàñòü ïðèìåíåíèÿ ìåòîäîâ èçìåðåíèÿ ðèñêà. Îñîáåííîñòè ðàññìîòðåííûõ ìåòîäîâ êîëè÷åñòâåííîé îöåíêè ðèñêîâ îïðåäåëÿþò îáëàñòè èõ ïðèìåíåíèÿ â çàâèñèìîñòè îò èìåþùèõñÿ ñòàòèñòè÷åñêèõ äàííûõ è âîçìîæíîñòè ïîñòðîåíèÿ òåîðåòè÷åñêèõ ìîäåëåé

Ñëåäóåò òàêæå îòìåòèòü, ÷òî ïîñêîëüêó â ïîäàâëÿþùåì áîëüøèíñòâå ñëó÷àåâ ïîíÿòèå ðèñêà îòíîñèòñÿ ê áóäóùèì ñîáûòèÿì, òî ïðè ëþáîì ìåòîäå êîëè÷åñòâåííîé îöåíêè ïðèõîäèòñÿ ó÷èòûâàòü âîçìîæíîå èçìåíåíèå ñóùåñòâóþùåãî óðîâíÿ ðèñêà, òî åñòü äåëàòü ïðîãíîç. Âûáîð ìåòîäà ïðîãíîçèðîâàíèÿ òàêæå ÿâëÿåòñÿ ñëîæíîé çàäà÷åé

Ðàçìåùåíî íà Allbest.ru

…

Источник