Бизнес план активы и пассивы

Евгений Буторин

Частный инвестор

Конец каждого квартала финансового года сулит появлением в новостных лентах заголовков типа «Компания Х отчиталась за N-период». Открывать эти отчёты многие боятся, так как не совсем их понимают. Поэтому сегодня давайте разберём, что такое балансовый отчёт, или бухгалтерский баланс, и почему именно его стоит анализировать в первую очередь.

Многие, кто хоть немного знаком с бухгалтерией, или те, кто читал книги Р. Кийосаки, знакомы с понятиями «Активы» и «Пассивы». Однако в разном контексте они имеют разные значения. Когда вы открываете отчётность, первую станицу занимает бухгалтерский баланс.

Структура бухгалтерского баланса

Именно он несёт в себе основную информацию и условно разделён на две части: «I. Активы» — это то, чем владеет компания, и «II. Пассивы» — это источники, формирующие активы. Рассмотрим подробнее каждое из понятий.

Активы — это имущество предприятия (имущественное и неимущественное), которым оно распоряжается в ходе осуществления своей деятельности для получения прибыли.

Активы делятся на оборотные и внеоборотные.

- Оборотные активы — это те активы, срок полезного использования которых не более одного года.

- Внеоборотные активы — находятся на балансе и используются больше года.

Таким образом, оборотные активы — это то, что тратится для осуществления текущей экономической и производственной деятельности, например, материалы, сырьё, денежные средства, товарно-материальные ценности и так далее. Представьте себе, что оборотные активы на стройке — это доски и кирпичи, то есть то, что будет израсходовано в ближайшее время, а в будущем поможет завершить стройку и принести прибыль от продажи.

Внеоборотные активы — это то, что будет использовано не ранее чем через год, например, проекты, патенты, результаты исследований и разработок, инвестиции в дочерние и независимые предприятия. То есть то, что помогает компании вести текущую деятельность, или то, что принесёт прибыль в будущем. Вернёмся к примеру со стройкой, внеоборотные активы на стройке — это проект объекта, строительная техника и т.д.

В оборотных активах вы также можете заметить строку «Краткосрочная и долгосрочная дебиторская задолженность», это задолженность, которую имеют перед организацией её контрагенты.

Кроме классификации активов на оборотные и внеоборотные, то есть по скорости оборачиваемости, существует ещё классификация по формам функционирования, по характеру обслуживания видов деятельности, по характеру формирования финансовых источников, а также по степени ликвидности и характеру владения.

Для нас наиболее актуальны активы, классифицируемые по скорости оборота и по степени ликвидности.

В свою очередь они тоже подразделяются на несколько видов.

- А1 — активы в абсолютно ликвидной форме, они же — высоколиквидные: денежные средства на банковских счетах и депозитах, наличные деньги и ценные бумаги;

- А2 — среднеликвидные или быстрореализуемые активы: краткосрочные дебетовые обязательства сроком до года, отгруженные товары, налоги по приобретённым ценностям;

- А3 — слаболиквидные или медленнореализуемые активы: сырьё и другие запасы, незавершённое производство и готовая продукция;

- А4 — неликвидные или труднореализуемые активы: оборудование, недвижимость, долгосрочная дебетовая задолженность, незавершённое строительство, нематериальные активы.

Иногда вы можете встретить и ещё некоторые.

- Проблемные активы — это активы, которые проблемно реализовать по причине финансового или юридического обременения, например, имущество в залоге или под арестом.

- Информационные активы — это активы, в основе которых лежит информация, например, база данных клиентов.

- Резервные активы — это активы, находящиеся в прямой собственности государства, например, монетарное золото, международные банковские счета и прочее.

Пассивы — это источники, формирующие активы. Основная классификация пассивов заключается в разделении их на «Капитал и Резервы» и на обязательства, которые в свою очередь делят на «Краткосрочные обязательства» и «Долгосрочные обязательства». Капитал и резервы — это собственные средства, к ним относятся уставной и добавочный капитал, нераспределённая прибыль и сформированные организацией фонды, например, резервный фонд.

Долгосрочные обязательства включают в себя следующее.

- Займы и кредиты — это суммы заимствованных средств, которые требуют погашения более чем через год после подписания сторонами договора.

- Отложенные налоговые обязательства (ОНО) используются для уменьшения условного налога на прибыль в случае разного периода признания расходов/доходов в бухгалтерском и налоговом периоде.

- Прочие долгосрочные обязательства. Сюда относят расчёты с поставщиками и подрядчиками, расчёты с покупателями и заказчиками, расчёты по налогам и сборам, расчёты с разными кредиторами и учредителями.

Краткосрочные обязательства — это обязательства, срок исполнения которых менее двенадцати месяцев. К ним относятся обязательства перед персоналом, государственными внебюджетными фондами, поставщиками и подрядчиками, а также обязательства по налогам и сборам.

Взаимодействие активов и пассивов

В бухгалтерском балансе существует принцип, согласно которому суммарные показатели активов и пассивов должны быть равны. Такое равенство обусловлено тем, что при осуществлении деятельности любая запись осуществляется одновременно в дебете и кредите. Данный метод двойной записи работает просто. Например, компания оплатила стоимость кирпича, в активах сумма добавилась, а в пассивах уменьшилась, то есть деньги превратились в кирпич, который затем в качестве оборотного актива принесёт прибыль от продажи помещения, которое строится.

Анализ бухгалтерского баланса — это важная часть при выборе объекта инвестирования, ведь именно благодаря ему вы можете заранее увидеть проблемы в компании, определить её платёжеспособность и финансовую устойчивость. На следующем рисунке отчётливо виден рост как активов, так и пассивов, однако последние растут не за счёт увеличения обязательств, а за счёт роста капитала.

Бухгалтерский баланс ПАО «Лукойл»

Иногда, например, как в отчётности «Лукойла», пассивы определяются как «Итого обязательства и капитал», и теперь вы знаете почему. Для закрепления материала я предлагаю вам уже самостоятельно проанализировать страницу с бухгалтерским балансом «Лукойла», особо любопытные могут рассмотреть отдельно каждый показатель. Отчётность вы можете найти на официальном

сайте

компании.

Но предварительно поясню:

- Денежные средства и их эквиваленты — это высоколиквидные активы.

- Гудвил — это совокупность нематериальных активов, а если по-простому, т.е. это бренд, торговая марка, деловая репутация и деловые связи. Данный вид актива не имеет собственной материальной стоимости, однако учитывается при получении займов, при слиянии или продаже компании.

Источник

Ни одно предприятие не начинает свою работу без бизнес-плана. Это касается и крупной компании, и микробизнеса. И каждому человеку тоже необходима своя финансовая стратегия. Разбираемся, как правильно составить семейный или личный финансовый план.

Всего половина

Сегодня личный финансовый план имеет лишь половина россиян. Таковы данные опроса, проведённого среди жителей 30 стран мира Организацией экономического сотрудничества и развития. Данные опроса приводит портал “Зарплата.Ru”.

Как оказалось, в таких странах, как Франция, Турция, Таиланд, люди планируют свои финансы более усердно, чем мы. А в Латвии, например, личный план имеют 90% жителей.

Можно ли назвать наши 50% хорошим показателем? Вряд ли. Ведь получается, что к финансовым потрясениям готова лишь половина россиян. Скажете, нет денег, чтобы планировать и откладывать? А финансовые эксперты вам ответят: потому и нет, раз у вас нет плана!

Личный финансовый план можно назвать пошаговой инструкцией по достижению финансовых целей. План продемонстрирует всю структуру ваших расходов, а также покажет, когда нужно приумножать доходы, уменьшать траты и инвестировать.

Ставим цель

План начинается с ответа на вопрос: “Чего я хочу?”. Проще говоря, ставим цель. Нужна чёткая определённость. Если начинать бизнес, то нужно знать, какой именно, к какому сроку, в какой сумме, в какой валюте. Если покупать квартиру, то тоже нужно быть максимально подробным. Финансовые цели могут быть разными: накопить на жильё, купить автомобиль, раздать долги и прочее. И грамотно составленный финансовый план поможет вам достичь их.

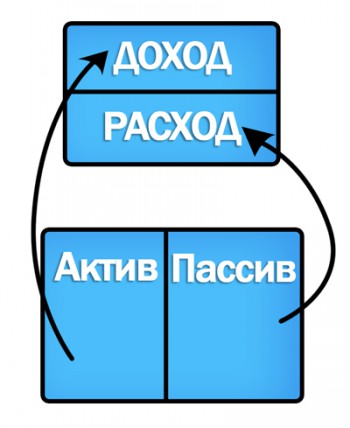

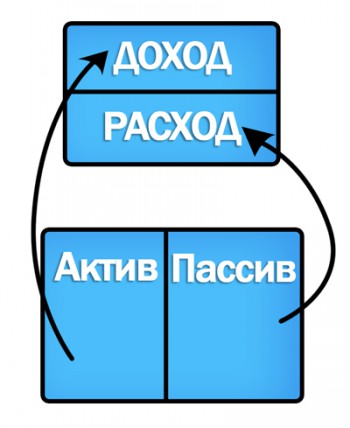

Актив и пассив

Составление финансового плана невозможно без учёта расходов. О важности этой полезной привычки мы не устаём писать. Начните ежедневно записывать свои расходы. И уже через месяц вы увидите, на что уходят ваши деньги.

Теперь вы знаете структуру ваших трат. Пора составить список ваших активов и пассивов. В первой графе (“актив”) запишите всё, что приносит вам деньги. Помимо зарплаты, в этом списке окажутся денежные подарки, подработки, депозит в банке, акции и пр. Жильё и машина тоже являются активами — ведь в случае финансовых потрясений их можно продать. Во второй графе (“пассив”) распишите всё, что забирает у вас деньги, все траты: на еду, автомобиль, одежду, развлечения и пр. Сюда же внесите кредиты, долги, налоги. Вы поймёте, что квартира в ипотеке или автомобиль, который нужно обслуживать, могут быть и пассивами

Подсчитайте свой годовой актив и пассив. Проанализируйте эти две цифры. Насколько актив превышает пассив? Или ситуация обратная и денег постоянно не хватает?

Достигаем!

Теперь вы уже знаете, сколько вы имеете денег и сколько вы тратите. Свои доходы и расходы вы видите в реальных цифрах. Время заняться достижением цели. Определите, какую сумму необходимо регулярно откладывать для этого, — и начните!

Проведите внутренний аудит. Предположим, вы хотите купить жильё. Спросите себя, что у вас есть, чтобы цель была реализована, говорит бизнес-консультант Олег Скворцов.

“Допустим, у меня есть машина, она стоит полмиллиона рублей. Если я её продам, у меня будет первоначальный взнос для того, чтобы взять ипотеку. Обычно банк требует от 20% наличия денежных средств. То есть общая сумма, которую я смогу взять в банке, — это 2,5 млн рублей. Сегодня это хорошая однокомнатная или не очень хорошая двухкомнатная квартира”, — говорит Скворцов.

Внимательно изучите свой пассив: на чём можно сэкономить? Сократив некоторые статьи расходов, вы сможете сэкономленные средства отправлять на вашу цель. Посмотрите на актив: может быть, пора найти подработку или научиться извлекать пассивный доход?

Инвестируйте деньги: храните их на депозите в банке, изучите, что такое акции и облигации, а также все возможности ренты. Заработанные таким образом средства должны идти на достижение цели.

Платим по долгам

Кредит в банке или долг перед кем-то — это ваш пассив. Постарайтесь как можно быстрее расплатиться с долгами. Так вы быстрее обретёте финансовую независимость и приблизитесь к своей цели.

Сейчас есть способы уменьшить кредитную нагрузку на семейный бюджет.

По словам преподавателя кафедры финансов и кредита КГТУ Константина Евстафьева, первый способ — обратиться в банк, который выдал вам кредит, с тем чтобы изменить срок его погашения, то есть реструктурировать долг.

“Понятно, что проценты никто не простит, но, например, если человек попадает в нехорошую ситуацию — у него снижается доход, заболевает или ещё что-то, тогда можно переговорить о реструктуризации. Например, кредит взят на два года — можно переоформить его на пять лет, — отмечает Евстафьев. — Ежемесячная сумма будет меньше, хотя банку в конечном счёте придётся отдать больше, поскольку проценты будут начисляться в течение более длительного срока”.

Второй вариант — рефинансирование долга. Сегодня свои программы рефинансирования имеют многие крупные банки. Такой вариант возможен, если вы поняли, что взяли неудачный или попросту невыгодный кредит.

Не ленитесь — пользуйтесь налоговыми вычетами. Если вы купили квартиру, вылечили зубы или отучились на автокурсах, то можете воспользоваться “бонусом от государства” — вернуть НДФЛ.

Граждане, владеющие основами финансовой грамотности, уже давно оформляют налоговые вычеты на обучение и лечение — как своё, так и детей. Имущественные налоговые вычеты предоставляются при покупке или продаже недвижимости, а также строительстве жилья, покупке земли, по ипотечным кредитам.

Платите себе

Финансовые потрясения всегда случаются неожиданно. Грянул кризис, вы потеряли работу — и всё накопленное на вожделенную цель придётся тратить на жизнь? Чтобы этого избежать, возьмите за правило откладывать 10% от всех ваших доходов. Это будет вашей “подушкой безопасности” на чёрный день. Помните: деньги должны работать, а не лежать под матрасом, поэтому выберите банк и депозит с устраивающей вас доходностью. Не тратьте эти средства. Пусть они греют вашу душу своим присутствием.

Правильно распоряжаться своими деньгами и составлять план вас научат на курсах по повышению финансовой грамотности населения, организованных министерством финансов региона.

Материал подготовлен в рамках проекта Минфина России “Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации”. Дополнительная информация по телефону горячей линии (звонок бесплатный): 8-800-555-85-39 или на сайте fingram39.ru

Источник

Добавлено в закладки: 0

Что такое пассивы и активы – это, то что формирует бухгалтерский баланс предприятия. Собственность предприятия в какой-либо форме — это активы; пассивы отражают все обязательства по долгам.

Что такое пассивы и активы – это, то что формирует бухгалтерский баланс предприятия. Собственность предприятия в какой-либо форме — это активы; пассивы отражают все обязательства по долгам.

Все нематериальные и материальные ценности, которые имеются у компании, равно как и имущественные права представляют собой активы предприятия. Источники образования средств, которые имеются у предприятия, обязательства по платежам отражают пассивы. Активы — это непосредственно имущество компании, а пассивы — средства, за счет которого формируется имущество. Пассивы включают акционерный, уставной, заемный, кредитный капитал.

Структура активов и пассивов

Активы принято классифицировать так:

- по характеру участия в производстве: оборотные или внеоборотные;

- по форме функционирования: нематериальные, финансовые, материальные;

- зависимо от права собственности: собственные или арендуемые;

- по источникам формирования: валовые и чистые;

- по степени ликвидности: высоколиквидные, абсолютно ликвидные, слаболиквидные, среднеликвидные, неликвидные.

Пассивы и активы отражает бухгалтерский баланс предприятия, составляется на определенный период. Балансовое равновесие обозначает равенство пассивов и активов.

Активы в балансе располагаются в порядке возрастания ликвидности, а пассивы расположены в порядке срочности вовлечения в оборот.

Рассмотрим, более детально, что значит активы и пассивы. Пассивы и активы. При первом упоминании о них, у большей части людей появляются ассоциации с сальдо, балансом, бухгалтерским учетом и так далее. Но, большинство людей путают данные понятия, а некоторые и совсем не знают, что это такое.

Не будем углубляться сильно в дебри и сыпать экономическими сложными терминами, ведь они, часто, сложны для понимания людей, которые не имеют экономического образования, постараемся все изложить просто. Возьмем за основу работы известного предпринимателя, автора и инвестора многих научных трактатов Кийосаки Роберта.

Согласитесь, не так часто, можно услышать в повседневной жизни слово актив или пассив. Наверняка, даже, не все бухгалтера способны дать четкое определение этим терминам с точки зрения управления личными финансами.

Определение активов

Начнем с определения активов. Актив – это какое-либо имущество или права на него, которые приносят деньги в карман, и генерируют денежный поток. К активам можно также отнести то, что в данный момент имеете и намереваетесь в ближайшем будущем продать за большую цену, чем тратили на приобретение. Что может стать активом? Целый перечень разных вещей:

Начнем с определения активов. Актив – это какое-либо имущество или права на него, которые приносят деньги в карман, и генерируют денежный поток. К активам можно также отнести то, что в данный момент имеете и намереваетесь в ближайшем будущем продать за большую цену, чем тратили на приобретение. Что может стать активом? Целый перечень разных вещей:

Недвижимость. Она, будучи сданной в аренду, приносит своему хозяину стабильный доход, и от него не требует никаких затрат сил и активных действий.

Акции. Имея долю чужого бизнеса на руках, можно из него извлечь двойную пользу. Во-первых, всем, кто владеет акциями выплачиваются периодически дивиденды, которые пропорциональны доле бизнеса держателя акций. А во-вторых, когда приобрели акции на продолжительный срок (это называется стратегией «buy & hold» — купи и удерживай), то спустя несколько лет, возможно продать их, и на этом выручить немалую прибыль. При условии, конечно, что вложили в акции прогрессирующей компании, ведущей успешную деятельность и увеличивается в цене.

Доли и паи и в инвестиционных фондах (ПИФы).

Авторские гонорары, которые возможно получать от интеллектуальной запатентованной собственности, такой как картины, музыка, рукописи.

Деньги, которые хранятся в банке на депозитных счетах по высоким ставкам, и приносят доход, как проценты по депозиту.

Средства, которые дали юридическим лицам в долг, то есть долговые расписки.

Всякие другие вещи, которые принадлежат Вам и не лежат мертвым грузом, а сданы в аренду другим лицам, и приносят владельцу плату за эксплуатацию. К таковым возможно отнести что угодно: технику, оборудование, автомобиль, в общем все то, что приносит в карман деньги.

Определение пассивов

В отношении пассивов – это то, что отнимает денежные средства. Недвижимое и движимое имущество, которое используется для личных нужд и требует расходов на содержание и долговые обязательства, в отношении к другим юридическим и физическим лицам.

В отношении пассивов – это то, что отнимает денежные средства. Недвижимое и движимое имущество, которое используется для личных нужд и требует расходов на содержание и долговые обязательства, в отношении к другим юридическим и физическим лицам.

К пассивам можно также отнести:

Ссуды или потребительские кредиты, которые взяты в банковских учреждениях;

Ипотечные кредиты;

Эксплуатируемое лично имущество;

Кредиты, которые взяты для покупки ценных бумаг;

Дом или квартира, в котором проживаете;

Выданные векселя, долговые расписки, аккредитивы и чеки в пользу других лиц.

Квартира, кстати, один из спорных моментов в разделении имущества на пассивы и активы, ведь она может выступать вторым или первым. Давайте это рассмотрим на примере. Допустим, получили в наследство или приобрели квартиру. После этого есть два способа развития событий.

Первый – сдаете ее другим людям внаем, получая за это регулярно арендную плату. Это яркий пример получения пассивного дохода, когда капитал работает на Вас. Достаточно вложить один раз его куда-нибудь, и затем, не затрачивая времени и сил получаете доход. Стоимость Вашей квартиры при всем этом, растет из года в год. Под влиянием инфляционного механизма, это является неизбежным, и даже если проходит финансовый кризис, со временем ее цена восстанавливается.

Это главное отличие от банковского депозита, которое заключается в том, что его сумма, ввиду инфляции, каждый год проседает (этого можно избежать лишь оставляя на счету накопленные проценты, реинвестируя вклад), но тогда это не пассивный доход, а просто сохранение без потерь от инфляции денежных средств.

И второй случай – лично в эту квартиру заселяетесь, или пускаете туда безвозмездно своих родных. Так квартира становится пассивом, так как Вы мало того, что арендную плату не получаете, а еще и должны оплачивать ежемесячно коммунальные счета. Как видите, одна и та же вещь может стать одним из самых полезных активов, так и самым большим пассивом, в особенности когда ее купили в ипотеку.

Активы и пассивы в случае с бизнесом

С бизнесом, кстати, получается аналогичная ситуация. Кажется, любой бизнес является потенциальным активом, в отличие от других вещей, которые возможно приобрести для личного использования, он создается заведомо для получения прибыли. Однако, не все так просто. Категория, к которой относят бизнес, определяется его финансовым итогом. Если бизнес приносит регулярно чистую прибыль, то это, безусловно, актив. А если его содержание в себе несет лишь убытки, то пассив.

С бизнесом, кстати, получается аналогичная ситуация. Кажется, любой бизнес является потенциальным активом, в отличие от других вещей, которые возможно приобрести для личного использования, он создается заведомо для получения прибыли. Однако, не все так просто. Категория, к которой относят бизнес, определяется его финансовым итогом. Если бизнес приносит регулярно чистую прибыль, то это, безусловно, актив. А если его содержание в себе несет лишь убытки, то пассив.

К активам, как уже говорилось, возможно отнести все приносящее доход, и работа – это тоже некий актив. Но, самая большая привлекательность у активов, которые могут приносить пассивный доход.

На самом деле пассивы могут быть тоже приятными вещами. К примеру, расходы на то, что нам доставляет удовольствие: приобретение предметов роскоши, походы в ресторан, технологических новинок – это также пассивы, что с точки зрения бизнеса плохо. Но, без всего этого сложно себе представить нормальную жизнь. Поэтому не нужно отказываться полностью от пассивов, а нужно просто искать баланс, в котором бы активы были больше пассивов.

Баланс пассивов и активов

Как стало очевидно, отказаться вовсе от пассивов никак не получится, придется для этого сильно уменьшить уровень жизни и научиться обходиться практически без всего. Поэтому просто стоит стремиться, чтобы все пассивы перекрывались с лихвой активами. Не идите на поводу у гениев маркетинга и рекламы, и не пытайтесь купить как можно больше вещей только потому, что это модно сейчас и все так делают.

Да, это тяжело, так как просто оглядевшись вокруг возможно увидеть много людей, которые живут, что называется, не по средствам. Подумайте, жизнь в вечной каббале долгов и кредитов – это то, о чем мечтали? Вряд ли.

Как говорил Кийосаки Роберт: Богатые люди осознают разницу и покупают активы. Бедные люди – приобретают пассивы. А средний класс, ввиду финансовой неграмотности, покупает пассивы, которые принимает за активы». И с этим трудно поспорить, так как всякий, грамотный экономически человек будет всеми силами стремиться приобретать активы, и не увеличивать больше нормы собственные пассивы, будучи уверенным, что это его приведет к богатству.

Посмотрите на деятельность каждого миллионера, они все являются владельцами облигаций, акций, управляют фирмами, заводами, предприятиями, разрабатывают месторождения полезных ископаемых и так далее. Все это, правда, активы такого уровня, который является труднодостижимым для простых людей.

Возможность использования активов и пассивов

Активы дают возможность достичь финансовой свободы, о которой каждый мечтает. И человеку, который добился ее, уже не требуется за деньги работать, ведь деньги начинают в буквальном смысле работать за него. Конечно, можно сказать сейчас, что богатые люди и живут с шиком, приобретая себе шикарные машины, загородные особняки, украшения, личные яхты и так далее.

Активы дают возможность достичь финансовой свободы, о которой каждый мечтает. И человеку, который добился ее, уже не требуется за деньги работать, ведь деньги начинают в буквальном смысле работать за него. Конечно, можно сказать сейчас, что богатые люди и живут с шиком, приобретая себе шикарные машины, загородные особняки, украшения, личные яхты и так далее.

Но, все эти расходы, учтены до мельчайшей детали в их финансовом плане и, ни один миллионер, не будет значительно тратиться, не будучи уверенным, что он может это себе позволить, без ущерба для собственного бюджета. Покупая активы, не нужно тешить себя ожиданиями, что они будут приносить доход немедленно. Чтобы они стали работать и увеличивать состояние владельца, необходимо время, часто немалое.

Но, не стоит этого пугаться. И если сейчас активы, которыми обладаете – это только работа по найму, а число пассивов, будь то кредиты или долги, зашкаливает, то необходимо задуматься, все ли правильно делаете, и что будет конечной станцией деятельности – желаемая финансовая свобода или замкнутый круг «только заработал, сразу потратил».

Человек является сам творцом своей судьбы, поэтому только Вам решать. Больше размышляйте, какие активы возможно приобрести, рассматривайте все новые дела, как возможность заработать и не сворачивайте с выбранного пути, каким бы он тернистым не казался.

Мы постарались дать наиболее полное определение и понятие термина активы и пассивы, раскрыть суть его баланса. Оставляйте свои комментарии или дополнения к материалу.

Источник