Бизнес идея товарный кредит

#

Кредиты для бизнеса

Процентная ставка товарного кредита

Так как сделка выгодна продавцу (он сбывает свой товар), процентная ставка товарного кредита обычно ниже, чем у банковского.

Что такое товарный кредит и его особенности

Виды товарного кредита

Отличия товарного и коммерческого кредитов

Какой кредит лучше: товарный или коммерческий?

Как совместить товарное и коммерческое кредитование

Лимит товарного кредита и его калькуляция

Как рассчитать предельный объем и срок товарного кредита?

Бухгалтерский учет и налогообложение товарного кредита

Бухучет кредитора

Проводки в бухучете дебитора

Заключение

Под товарным кредитом на бытовом уровне понимается продажа с отсрочкой платежа. В отношениях между юр. лицами этот термин приобретает более широкий смысл, который будет раскрыт в предлагаемой вниманию статье.

Любой распространенный способ экономического взаимодействия характеризуется взаимной заинтересованностью сторон. Товарный кредит не составляет исключения: он нужен и продавцу, и покупателю. Разумеется, организации, предлагающие на рынке свой товар, предпочитают немедленный расчет по факту поставки или предоплату. Однако в реальных условиях следование этому принципу чаще всего ведет к уменьшению объемов сбыта.

Что такое товарный кредит и его особенности

Товарный кредит — это кредит в натуральной (вещественной) форме на условиях срочности с погашением деньгами.

Взаимная заинтересованность сторон в нем обусловлена следующими факторами:

- покупатель получает возможность извлекать прибыль, реализуя неоплаченный или частично оплаченный товар, экономя оборотные средства;

- продавец расширяет рынок сбыта, увеличивает обороты, и за счет этого наращивает свою прибыль.

Существует мнение, что товарное кредитование чаще всего используется небольшими предприятиями, испытывающими дефицит оборотных средств. Это не всегда так.

Примерами могут служить мощные сети ритейла (розничной торговли). Они обладают огромными возможностями сбыта любого товара, а потому диктуют свои условия поставщикам. В среде специалистов по маркетингу часто применяется сленговое слово «проходняк», означающее большое количество посетителей и высокий уровень покупательной активности. Это тоже актив, и эксплуатируется он с целью повышения эффективности использования оборотных средств.

Незаменим товарный кредит в деле развития дилерской сети. Он создает продукту конкурентные преимущества и делает его доступным, расширяя географию сбыта. Таким образом, можно констатировать, что дилерство — инструмент торгового кредита.

Как вид заимствования, товарный кредит обладает следующими характерными особенностями:

- Безвозмездность. Товар может быть предоставлен без условия выплаты дополнительных процентов за пользование заемными средствами.

- Ограниченность размером свободных средств, которыми располагает кредитор.

- Многовариантность субъектов. Сторонами соглашения о товарном кредитовании могут быть любые лица – юридические и физические. В этом проявляется различие с кредитом банковским – выдавать его может только финансовое учреждение, у которого есть лицензия.

Виды товарного кредита

По признаку разнообразных условий договора, товарный займ может принимать различные формы, для удобства сведенные в таблицу.

| Вид товарного займа | Краткая характеристика |

| Отсрочка | В договоре указывается период, в течение которого кредитуемое лицо обязуется погасить задолженность за поставленный товар. На практике отсрочка – наиболее распространенная разновидность коммерческого кредита. |

| Открытый счет | Этот вид иногда определяют выражением «до следующей поставки». Применяется при систематическом сотрудничестве. Возможны варианты ограничения предельной суммы задолженности или времени расчета. |

| Консигнация | Фактически это выдача товара на реализацию. Стороны производят расчеты и возобновляют взаимоотношения после того, как партия или предмет проданы. Консигнация практически не применима к скоропортящимся товарам |

| Вексель | Безусловное письменное обязательство уплатить определенную сумму до указанной в ценной бумаге даты – эффективный инструмент востребования долга. |

| Смешанный | Предусматривает комбинацию вышеуказанных видов. |

Общим правилом для всех разновидностей товарного кредита является взаимное доверие сторон. Риски злоупотреблений присутствуют всегда: продавец теоретически может поставить некачественный товар, а покупатель рассчитаться несвоевременно или вообще отказать в оплате, мотивируя это какими-то причинами.

Отличия товарного и коммерческого кредитов

Для наглядности представлена таблица сравнения коммерческого и товарного кредита:

| Критерий сравнения | Товарный кредит | Коммерческий кредит |

| Документальное оформление | Отдельный договор | Отдельное условие договора купли-продажи, прописанное в графе «Условия расчета» |

| Кредитор | Физические и юридические лица | Финансово-кредитные учреждения, юридическое лицо |

| Форма погашения | Сумма, соответствующая стоимости переданного товара | Предметы в физической форме |

| Платность услуги | Возмездный или безвозмездный | Всегда платный |

Различие проявляется также в содержании договора, на основании которого происходит взаимодействие хозяйствующих субъектов. При коммерческом кредите существенными условиями считаются:

- цена заимствованного товара;

- срок погашения задолженности;

- график платежей и их суммы.

Эти же условия применительно к договору товарного кредита существенными не считаются. Они носят рекомендательный характер.

Какой кредит лучше: товарный или коммерческий?

На этот вопрос однозначного ответа нет, о чем свидетельствует практика использования обоих видов кредитования и даже их совмещение в пределах одного заимствования (или их серии). Всё зависит от отношений между сторонами, характером предмета договора и других факторов.

Пример товарного кредита, при котором практически все возможные риски и издержки, несет продавец товара, касается поставок продукции крупным сетям супермаркетов. Если часть поставки продана не будет в течение срока годности, ее чаще всего просто вернут поставщику или утилизируют по акту. Торгующая в розницу организация будет настаивать именно на такой форме сотрудничества, как консигнация.

Вместе с тем, продавец будет защищать свои интересы, обосновывая другие условия (отсрочка, вексель и пр.) уникальными свойствами продукта или его высокой ликвидностью. В конечном счете стороны, возможно, придут к обоюдно приемлемому соглашению.

Как совместить товарное и коммерческое кредитование

Коммерческий кредит может принимать латентную (скрытую) форму, когда поставщик предлагает покупателю выбор между несколькими вариантами цены (по предоплате самая низкая, с отсрочкой – в зависимости от периода погашения задолженности). Таким образом, в стоимость продукта включается плата за пользование заемными средствами. Этот прием дает возможность называть в некоторых источниках товарный займ всего лишь разновидностью коммерческого кредита.

На практике эти виды заимствования чаще всего применяются совместно, в формах:

- частичной предоплаты или погашения процента стоимости товара по факту поставки;

- отсрочки оплаты товара по повышенной цене.

Обе эти «гибридные» разновидности предусматривают обязательное заключение договора купли-продажи и дополняющего его договора товарного кредита. При этом в первом соглашении указываются существенные условия (цена товара, срок погашения задолженности, график платежей и их суммы).

Важно, чтобы основные данные в этих двух договорах совпадали. В противном случае любые разночтения при арбитражных разбирательствах будут трактоваться в пользу ответчика или оба документа вообще будет признаны недействительными.

Следует также учитывать, что четкого юридического определения товарного кредита в российском законодательстве нет. Он рассматривается как обычное заимствование, при котором:

- продавец одновременно выступает кредитором, а покупатель – дебитором;

- в момент передачи товара покупатель становится его собственником, как это всегда бывает при заключении договора купли-продажи;

- если отсрочка или рассрочка предоставляется на возмездной основе, размер вознаграждения указывается в договоре.

Лимит товарного кредита и его калькуляция

Очевидно, что товарное кредитование может производиться в ограниченных объемах. При этом для каждого покупателя продавец может устанавливать индивидуальные пределы по сумме и сроку заимствования.

Лимит товарного кредитования представляет собой максимальное количество продукта, выраженное в деньгах, которое можно с минимальными рисками поставить покупателю с отсрочкой платежа.

Расчет лимита предполагает вычисление оптимального (целесообразного) товарно-кредитного потока. Главным исходным оценочным параметром в данном случае является условная платежеспособность покупателя, то есть его возможность погашать возникающие при поставках задолженности.

При этом следует учитывать системное противоречие, существующее между подразделениями крупных оптовых компаний:

- отдел продаж заинтересован в увеличении суммы реализации, так как от нее зависит формальное выполнение (перевыполнение) плана и получение премии;

- финансовый отдел и бухгалтерия стремятся к уменьшению «дебиторки», то есть задолженности перед предприятием.

Каждое из подразделений преследует свои цели, однако слепое следование руководителя их рекомендациям может повлечь нежелательные последствия. Послушает директор финансистов – упадут продажи. Внемлит сбытовикам – фирма «утонет» в задолженностях, иногда безнадежных.

Эта проблема указывает на необходимость объективного расчета кредитного лимита для каждого контрагента. Дело это трудоемкое. Многие современные фирмы даже вводят в штатное расписание такую должность, как кредитный менеджер, которому поручается оценка платежеспособности контрагента. В других случаях предприятия прибегают к услугам сторонних организаций на основе аутсорсинга.

Как рассчитать предельный объем и срок товарного кредита?

Чаще всего при оценке платежеспособности контрагента практикуется сочетание формальных и неформальных методов.

К неформальным видам информации относятся сведения, полученные от деловых партнеров, кредиторов, клиентов, сотрудников (инсайдеров) и прочих лиц, так или иначе посвященных в реалии функционирования интересующей фирмы. Бывает, что узнать что-то полезное так же трудно, как военный секрет иностранного государства, но чаще всего о необязательности вероятного покупателя (если она имеет место) говорят многие, кто имел с ним дело. Такую тайну трудно сохранить, как и рассчитывать на какое-то исключительное отношение к своему предприятию.

Следует помнить, что получение неформальных сведений о возможном контрагенте должно производиться с соблюдением требований действующего законодательства.

Формальная оценка финансового положения компании, претендующей на создание кредитных отношений, базируется на объективных данных из следующих источников:

- Учредительные документы. Иногда лишь фамилия одного из владельцев говорит больше всех цифр.

- Текущие финансово-хозяйственные и налоговые отчеты компании.

- Результаты проверки лиц, подписывающих договор на предмет возможной фиктивности их полномочий.

- Бухгалтерская отчетность и баланс вероятного дебитора. По ней можно достоверно рассчитать важнейшие показатели (рентабельность, размер прибыли, ликвидность активов, их оборачиваемость).

Если же опыт работы с данным дебитором уже есть, то задача оценки его платежеспособности существенно упрощается. Статистика просроченных платежей по ранее выданным товарным кредитам, динамика роста (падения) сбыта и прочие данные создают достоверный «портрет» клиента, выраженный аналитической справкой.

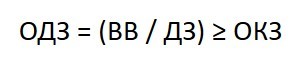

Лимит товарного кредита рассчитывается по формуле:

Где:

ЛТК – лимит товарного кредита, руб.;

ОР – объем реализации, руб.;

КМ – коэффициент маржи;

То – число дней отсрочки;

Тп – число дней просрочки платежей.

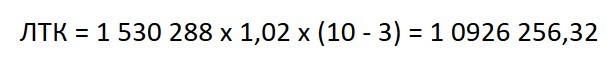

Пример расчета лимита товарного кредита

Исходные данные:

- За второй квартал магазин «Незабудка» продал товара, полученного от ООО «Гиацинт» на условиях товарного кредита на сумму 1 530 288 руб.

- Кредит предоставлялся с отсрочкой платежа на 10 банковских дней.

- В течение квартала суммарная просрочка платежей составила 3 банковских дня.

- «Гиацинт» включил в условия договора маржинальный коэффициент 1,02 (за каждый день отсрочки добавляется 2% цены товара).

После подстановки исходных данных получается следующий результат:

Это означает, что предоставление товарного кредита на полученную сумму должно обеспечить беспроблемную и своевременную возвратность заимствованных «Незабудкой» средств.

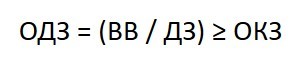

Максимальный срок предоставления товарного кредита определяется неравенством:

Где:

ОДЗ – коэффициент оборачиваемости дебиторской задолженности;

ВВ – валовая выручка, полученная от анализируемого клиента;

ДЗ – средняя за анализируемый период дебиторская задолженность анализируемого клиента;

ОКЗ – оборачиваемость кредиторской задолженности фирмы кредитора.

Максимальный срок предоставления кредита можно рассчитать как соотношение среднего периода погашения дебиторской задолженности (ППД) к длительности анализируемого периода (N):

![]()

Иными словами, если оборачиваемость одалживаемых (например, в банке) предприятием денег окажется меньшей, чем оборачиваемость выдаваемых им товарных кредитов, такая ситуация рано или поздно приведет к дефициту оборотных средств.

Показатели оборачиваемости получаемых и выдаваемых кредитов следует сверять в каждом конкретном случае.

Также рассчитать размер процентов поможет кредитный калькулятор:

Калькулятор

Бухгалтерский учет и налогообложение товарного кредита

Налогообложение прибыли при товарном кредите осуществляется в общем порядке на сумму разницы валовых доходов и расходов.

В отношении НДС особенности обусловлены переходом права собственности покупателю на переданный товар в момент отгрузки (подписания счета-фактуры). Кредитование в данном случае равнозначно реализации (статья 39 Налогового кодекса РФ, пункт 1).

Одновременно с начислением НДС возникает право вычета «входной» суммы этого же налога.

Если заимствование возмездное, у кредитора в базу обложения НДС входят также начисленные проценты за пользование товарным кредитом, рассчитанные по действующей ставке рефинансирования (она вычитается).

Бухучет кредитора

| Проводки | Описание операции | |

| Дт | Кт | |

| 76 | 41 | Передача товара |

| 76 | 68 | Начисление НДС по счет-фактуре |

| 58 | 76 | Отражение суммы товарного кредита |

| 76 | 91 | Начисление процентов в натуральной форме |

| 41 | 76 | Получение процентов в натуральной форме |

| 91 | 68 | Начисление НДС с разницы между установленными процентами и ставкой рефинансирования |

| 41 | 76 | Возврат кредита в натуральной форме |

| 19 | 76 | Учет НДС на возвращенный товар по счет-фактуре дебитора |

| 76 | 58 | Отражение возврата товара |

| 68 | 19 | Принятие НДС к вычету |

Проводки в бухучете дебитора

| Проводки | Описание операции | |

| Дт | Кт | |

| 41 | 66 | Принятие товарного кредита |

| 19 | 66 | Учет НДС по счет-фактуре кредитора |

| 91 | 66 | Начисление процентов в натуральной форме по учетной цене товара |

| 91 | 66 | Доначисление расхода на разницу учетной стоимости и фактических затрат на уплату процентов |

| 91 | 66 | Начисление НДС на дополнительные расходы |

| 66 | 41 | Уплата процентов |

| 66 | 68 | Начисление НДС на проценты |

| 66 | 41 | Возврат займа |

| 66 | 68 | Начисление НДС на договорную цену возвращенного товара |

| 68 | 19 | Принятие НДС к вычету |

| 91 | 66 | Отражение в операционных расходах разницы цен (приобретения и получения) |

Заключение

Товарный кредит является разновидностью коммерческого заимствования, допускающей безвозмездность услуги предоставления средств. Существуют различные формы товарного кредитования.

Согласно Налоговому кодексу РФ товарный кредит равноценен реализации.

#

Банки для бизнеса

#

Банки для бизнеса

Источник

Организации и предприниматели нередко размещают предложение о кредите, но не многие понимают суть этого понятия. В этой статье расскажем, что такое это товарный кредит. Определим отличие между коммерческим, банковским и товарным кредитами.

Товарный кредит – это специфическая форма займа, где предметом договора выступают не денежные средства, а предмет. Существует несколько типов товарного кредита и специальная форма договора, который устанавливает обязанности сторон сделки.

Что такое товарный кредит

Правовое регулирование товарного кредита осуществляется ст. 822 ГК РФ, частично применяются общие нормы оформления потребительского займа, установленные § 2 гл. 42 ГК РФ. Требования по договору товарного кредита также содержатся в ст. 807 ГК РФ.

Согласно законодательству, товарный кредит – это кредит, который предоставляется в виде определенного товара или услуги с отсрочкой оплаты. Сторонами товарного кредита могут организации, предприниматели и частные лица. Главное требование закона – предмет товарного кредита должен иметь четкие характеристики и свойственные данному объекту признаки.

Товарный кредит представляет собой соглашение между продавцом и покупателем на определенных условиях:

- Покупатель может приобрести любые товарно-материальные ценности, заплатив лишь часть стоимости сразу. Остальные деньги выплачиваются позже.

- Продавец поставляет товар в виде займа. Коммерческий кредит всегда предоставляется под определенную процентную ставку. Решение о том, каким будет товарный кредит – без процентов или с комиссией за рассрочку — определяется видом соглашения.

- Кредитующей стороной в товарном кредите чаще всего выступает продавец (юридическое или физическое лицо), реже финансовая организация (банк).

- Предоставление товарного кредита оформляется договором, сторонами которого являются продавец и покупатель. Однако законом также предусмотрена возможность заключения трехстороннего договора банковской ссуды с участием кредитной организации.

Важным требованием при выдаче товарного кредита является требование о сохранности объекта до полной выплаты его стоимости.

Полезный сервис для ИП и ООО: аутсорсинг бухгалтерии. В каждый тариф включены бухгалтер, кадровик, юрист и возможность проверки контрагентов. При подключении в этом месяце – подарок. Подробности здесь.

Что такое товарный кредит между юр. лицами

Существует разница между потребительским товарным кредитом и соглашением между юридическими лицами. Под товарным кредитом для населения подразумевается рассрочка, выдаваемая магазинами без участия третьей стороны – банка. Товарный кредит для юридических лиц – это хозяйственная сделка, при которой в кредит берется оборудование для производства, поставок материалов, сырья, инструментов, товара для реализации. При оформлении товарного кредита на объекты хозяйственной деятельности и товар для продажи дополнительно заключаются договор купли-продажи или договор поставок.

Виды товарного кредита

Существует несколько видов товарного кредита:

- Кредит с отсрочкой платежа – самый распространенный вид товарного кредита населению или предприятиям, при котором товар выдается с указанием строго определенного срока, в течение которого он должен быть полностью погашен. Такую форму имеет потребительский товарный кредит, предоставляемый магазинами.

- Товарный кредит с открытым счетом – форма соглашения, применяемая компаниями при постоянном сотрудничестве. Это долгосрочный товарный кредит, при оформлении которого стороны заключают соглашение о максимальной сумме задолженности по поставляемому товару или предельному периоду погашения займа.

- Консигнация – распространенная форма товарного кредита между юридическими лицами, при которой одна сторона поставляет товар, а вторая его реализует. Стороны договора по окончании срока реализации производят расчеты после продажи предмета товарного кредита (одного объекта или партии товара), после чего соглашение возобновляется.

- Вексельный кредит – вид оформления займа с использованием письменного долгового обязательства в виде векселя с строго установленным сроком погашения задолженности. Продавец является держателем векселя, а покупатель обязан выплатить сумму долга в срок и месте, указанным в документе. Этот вид наиболее удобен для оформления товарного кредита для юридических лиц, так как по нему легко востребовать задолженность с заемщика. Период исполнения по векселю может быть разным.

Виды товарного кредита не относятся к строго установленным законодательством по форме, поэтому могут комбинироваться.

О видах кредита на развитие малого бизнеса читайте здесь

Преимущества товарного кредита

Простыми словами товарный кредит – это возможность получить необходимый для производства, коммерческой и хозяйственной деятельности товар с частичной оплатой и отсрочкой платежа. Преимущества этого вида сделки для покупателя:

- объект продажи сразу передается в руки покупателя и используется им по назначению;

- есть возможность получить рассрочку по оплате на беспроцентной основе;

- первоначальный взнос по кредиту может составлять малую долю его стоимости;

- проценты по товарному кредиту гораздо ниже, чем по коммерческому;

- договор товарного кредита может заключаться между юридическими и физическими лицами;

- оформляется товарный кредит в рекордно короткий срок;

- для заключения в большинстве случаев не нужна справка о доходах.

Смысл товарного кредита заключается в том, что покупатель получает возможность пользоваться купленным предметом раньше, чем полностью оплатит его стоимость. Для юридических лиц и предпринимателей преимущество товарного кредита заключается в экономии оборотных средств.

Одним из основных преимуществ для продавца является то, что предлагать товарный кредит имеют право как организации, так и индивидуальные предприниматели. В отличие от коммерческого кредита в сделке не обязательно участие банка. Для продавца товарный кредит – это возможность расширить рынок сбыта продукции, увеличить объемы продаж, заключить сделку о регулярных поставках.

Тенденция в малом бизнесе – переводить бухгалтерию на аутсорсинг. Эксперты подхватят ваш учет и отчетность на любой стадии, предварительно проведя аудит. Учет будут вести квалифицированные бухгалтеры, финансовая ответственность которых застрахована. Это значит, что в случае ошибки штрафы будете платить не вы, а аутсорсер. Здесь можно посмотреть стоимость обслуживания именно для вашей компании.

Как выдать и оформить товарный кредит

Поскольку товарным кредитом является сделка о покупке определенной продукции или объекта, то предмет договора – всегда товар или партия продукции, расчет за которые производится с отсрочкой. Предоставлением товарного кредита доступно организациям и предпринимателям на условиях составления двухстороннего или трехстороннего договора. Поставщик выступает кредитором, покупатель, получая товар, становится заемщиком.

Двухсторонний договор товарного кредита заключается непосредственно между участниками сделки – продавцом и покупателем. Существенных условий договора товарного кредит два:

- Предмет – товар с набором определенных признаков, таких, как ассортимент, количество, качество, комплектация, тара и упаковка. Если приобретается несколько видов продукции, по каждому пункту обязательно прописывается определение и количество единиц в партии.

- Условие о возврате заемщиком стоимости товара или однородного товара, аналогичного по стоимости и основным характеристикам.

В большинстве случаев товарный кредит между юридическими лицами заключается в комплекте с другими соглашениями – договором поставки, договором купли-продажи. В них прописываются остальные условия.

Дополнительные условия носят рекомендательный характер и прописываются в договоре по соглашению сторон. К ним относятся:

- Обязательства сторон – поставщик должен предоставить указанный товар, покупатель обязан оплатить его стоимость в срок, указанный в договоре. Если в договоре товарного кредита предусмотрена возможность возврата имуществом, аналогичным по стоимости, но отличающимся по свойствам, при рассмотрении суд будет считать соглашение договором мены.

- Срок товарного кредита – дата составления и окончания соглашения относятся не считаются существенными условиями. Если срок возврата не указан, по умолчанию принимается в 30 с момента предъявления требования кредитора о возврате.

- Сумма договора и график платежей –могут быть указаны в договоре товарного кредита или в дополнительных документах, оформлены в виде приложения к договору.

- Условия выплаты процентов рассчитываются и указываются, если предусмотрен процентный кредит.

- Переход права собственности на товар устанавливается договором в момент фактической передачи предмета договора от кредитора к заемщику.

- Штрафные санкции и неустойка при несвоевременной оплате также могут быть прописаны в договоре.

При заключении товарного кредита между организациями интересы компаний представляют учредитель, директор, главный бухгалтер с указанием должности и удостоверяющих документов. При участии физических лиц и ИП в договоре указываются паспортные и налоговые данные сторон. Если у вас есть сомнения в правильности составления кредитного договора, обратитесь за бесплатной юридической поддержкой. Получить консультацию и проверить заемщика на добросовестность и платежеспособность можно с помощью этого бесплатного приложения.

О видах кредитов для бизнеса подробнее здесь

Как ИП получить кредит без залогов и поручителей, читайте здесь

Налогообложение товарного кредита

При выдаче товарного кредита, согласно ст. 807 ГК РФ, переходит право собственности на эти товары. По факту происходит реализация товара (ст. 39 НК РФ). Товар признается объектом обложения НДС (ст. 146 НК РФ). Налоговой базой считается стоимость передаваемых товаров (ст. 154 НК РФ). Значит в отличие от коммерческого кредита, НДС нужно начислить не на проценты, а на предмет договора. В то же время при возврате займа заимодавец получит право на вычет этого НДС.

Что касается налога на прибыль – в п. 12 ст. 270 НК РФ указано, что в расходы не включается стоимость имущества, переданного по договорам кредита или займа. Соответственно, при возврате кредита это имущество не будет включаться в доходы. Об этом сказано уже в пп. 10 п. 1 ст. 251 НК РФ. Проценты же, полученные за пользование кредитом, составят доход заимодавца.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Источник